Έχοντας καταστρώσει ένα ογκωδέστατο business plan 10.000 γραμμών και μελετημένο μέχρι την τελευταία λεπτομέρεια, η PeopleCert στοχεύει να καταστεί το πρώτο ελληνικό «decacorn». Μια εταιρεία δηλαδή που η αξία της θα αποτιμάται σε 10 δισ. δολάρια. Την ίδια στιγμή, εξετάζει την είσοδο στο Χρηματιστήριο της Νέας Υόρκης με παράλληλη διαπραγμάτευση στο Χρηματιστήριο της Αθήνας.

PeopleCert: Εξαγόρασε την εταιρεία πληροφορικής DevOps Institute

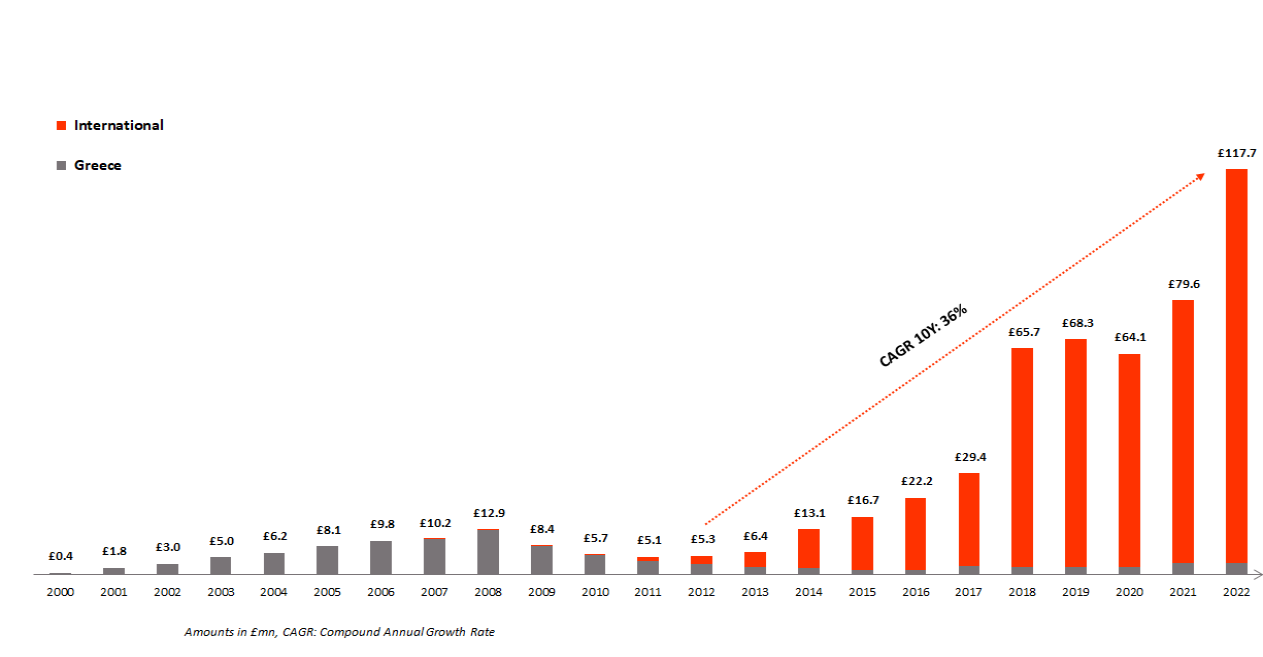

Πρόκειται για στόχο που φαντάζει εφικτός με βάση την αλματώδη ανάπτυξη που παρουσιάζει η εταιρεία τα τελευταία χρόνια. Υπολογίζεται ότι την τελευταία δεκαετία, η εταιρεία αναπτύσσεται με ετήσιο ρυθμό της τάξης του 36% ενώ η αποτίμησή της εκτιμάται ήδη σε πάνω από 3 δισ. ευρώ.

«Πατάμε πλέον γερά στα πόδια μας. Η μηχανή σταθεροποιήθηκε, και έχουμε βάλει τις βάσεις για να έχουμε αντίστοιχα καλά αποτελέσματα και τα επόμενα χρόνια», σημείωσε χαρακτηριστικά ο πρόεδρος και διευθύνων σύμβουλος της, Βύρωνας Νικολαΐδης μιλώντας σε δημοσιογράφους από τα κεντρικά γραφεία της εταιρείας στο Λονδίνο.

Εισαγωγή στη Νέα Υόρκη…

Σχολιάζοντας την εισαγωγή στο Χρηματιστήριο της Νέας Υόρκης, είπε πως έχουν μελετήσει διεξοδικά όλες τις δυνατότητες που προσφέρει η παγκόσμια επενδυτική κοινότητα από το Χονγκ Κονγκ μέχρι την Ευρώπη (Λονδίνο), ωστόσο θεωρεί πως το μέγεθός τους δικαιολογεί μια είσοδο στην αγορά της Νέας Υόρκης. «Πλέον είμαστε μια εταιρεία με παγκόσμιο αποτύπωμα, ενώ η αμερικανική αγορά είναι η δεύτερη μεγαλύτερη για εμάς μετά τη Μ. Βρετανία, οπότε δικαιολογεί μια τέτοια εισαγωγή», ανέφερε.

Προς αυτή την κατεύθυνση μάλιστα, έχει στηθεί ομάδα πενήντα ανθρώπων που ασχολούνται αποκλειστικά με την χρηματοοικονομική κατάσταση της εταιρείας και φροντίζουν έτσι ώστε να είναι έτοιμοι ανά πάσα στιγμή για ένα IPO, όποτε και εάν αυτό κριθεί σκόπιμο και ωφέλιμο. Πάντως, ο κ. Νικολαΐδης επισήμανε ότι απόφαση προς το παρόν δεν έχει παρθεί, ενώ η εταιρεία δεν έχει ανάγκη ρευστότητας, ούτε βιάζεται να λάβει αποφάσεις.

…με παράλληλη διαπραγμάτευση στο ΧΑ

Αποκάλυψε ακόμη ότι υπάρχει πρόταση από τη διοίκηση του ελληνικού χρηματιστηρίου για παράλληλη διαπραγμάτευση και στο χρηματιστήριο Αθηνών, ενώ πρόσφατα βρέθηκε σε συνάντηση με τον πρόεδρο του Χ.Α. και τέσσερις εκπροσώπους των συστημικών τραπεζών, για μια εκτενή συζήτηση πάνω στο θέμα.

Από την ίδρυση στην εξαγορά της Axelos

Η PeopleCert αποτελεί τον πρώτο ελληνικό «μονόκερο» (Unicorn). Eίναι η πρώτη startup εταιρεία που έφτασε και ξεπέρασε το 1 δισ. ευρώ. Ιδρύθηκε το 2000 από τον Βύρωνα Νικολαΐδη και μέσα σε αυτά τα 23 χρόνια έχει καταφέρει να αποτελεί παγκόσμιο «παίκτη» στις πιστοποιήσεις επαγγελματικών και γλωσσικών δεξιοτήτων (βρίσκεται ανάμεσα στις 3 με 4 κορυφαίες εταιρείες παγκοσμίως στον τομέα της επαγγελματικής και γλωσσικής πιστοποίησης).

Σήμερα, συνεργάζεται με 1.500 διεθνείς οργανισμούς και πανεπιστήμια για την πιστοποίηση γλωσσών, 2.500 οργανισμούς επαγγελματικής εκπαίδευσης, 800 κυβερνητικές υπηρεσίες σε όλον τον κόσμο, ενώ πάνω από 50.000 εταιρείες (μεταξύ τους το 82% εταιρειών της λίστας Fortune 500) έχουν πιστοποιήσει τα στελέχη τους μέσω της PeopleCert.

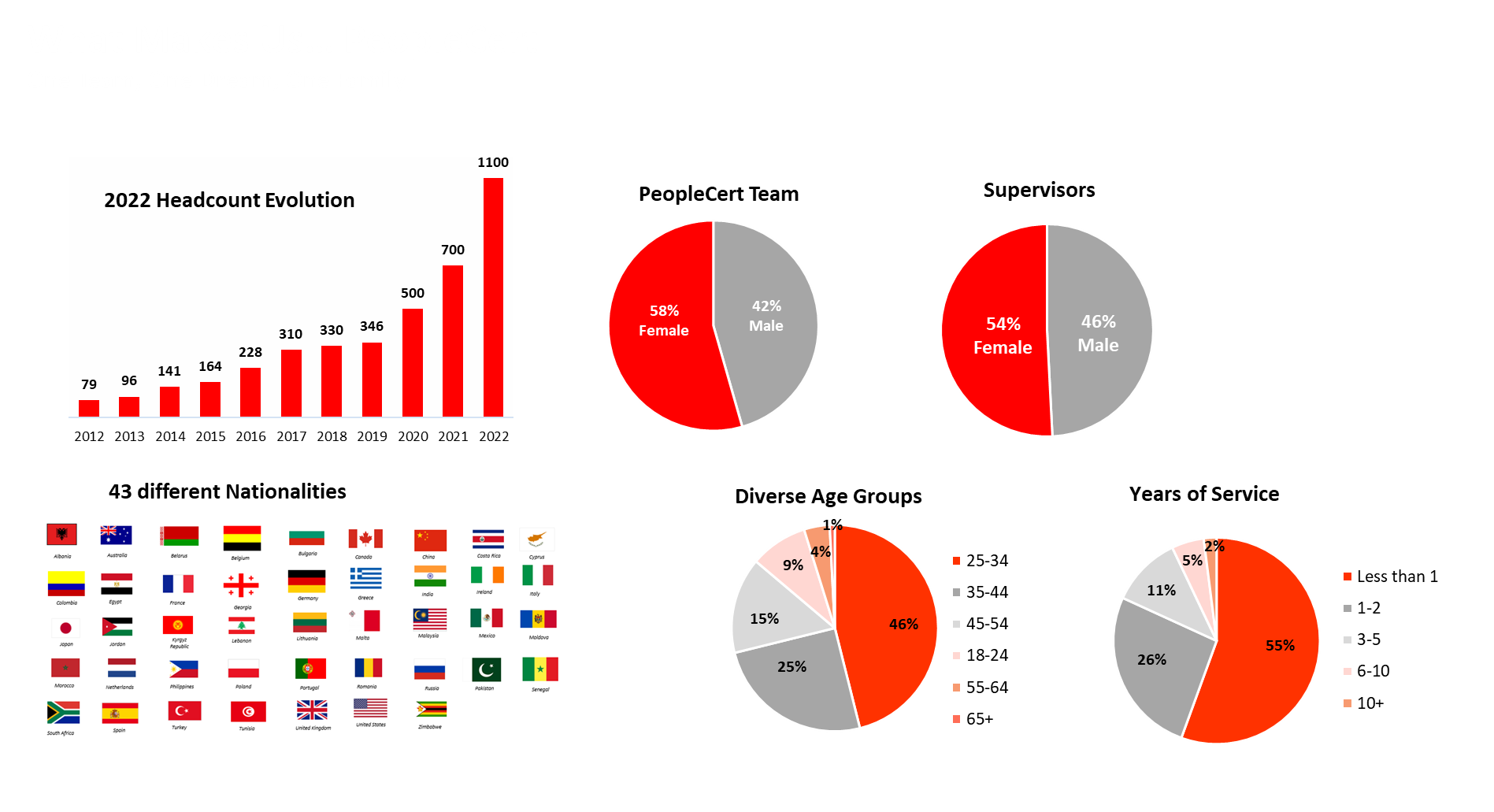

Απασχολεί πάνω από 1.100 άτομα προσωπικό, εκ των οποίων οι 800 βρίσκονται στην Ελλάδα ενώ διατηρεί στην Ελλάδα το κεντρικό της hub τεχνολογίας, έρευνας και ανάπτυξης, μολονότι η χώρα μας αποτελεί μόλις το 2% του κύκλου εργασιών της.

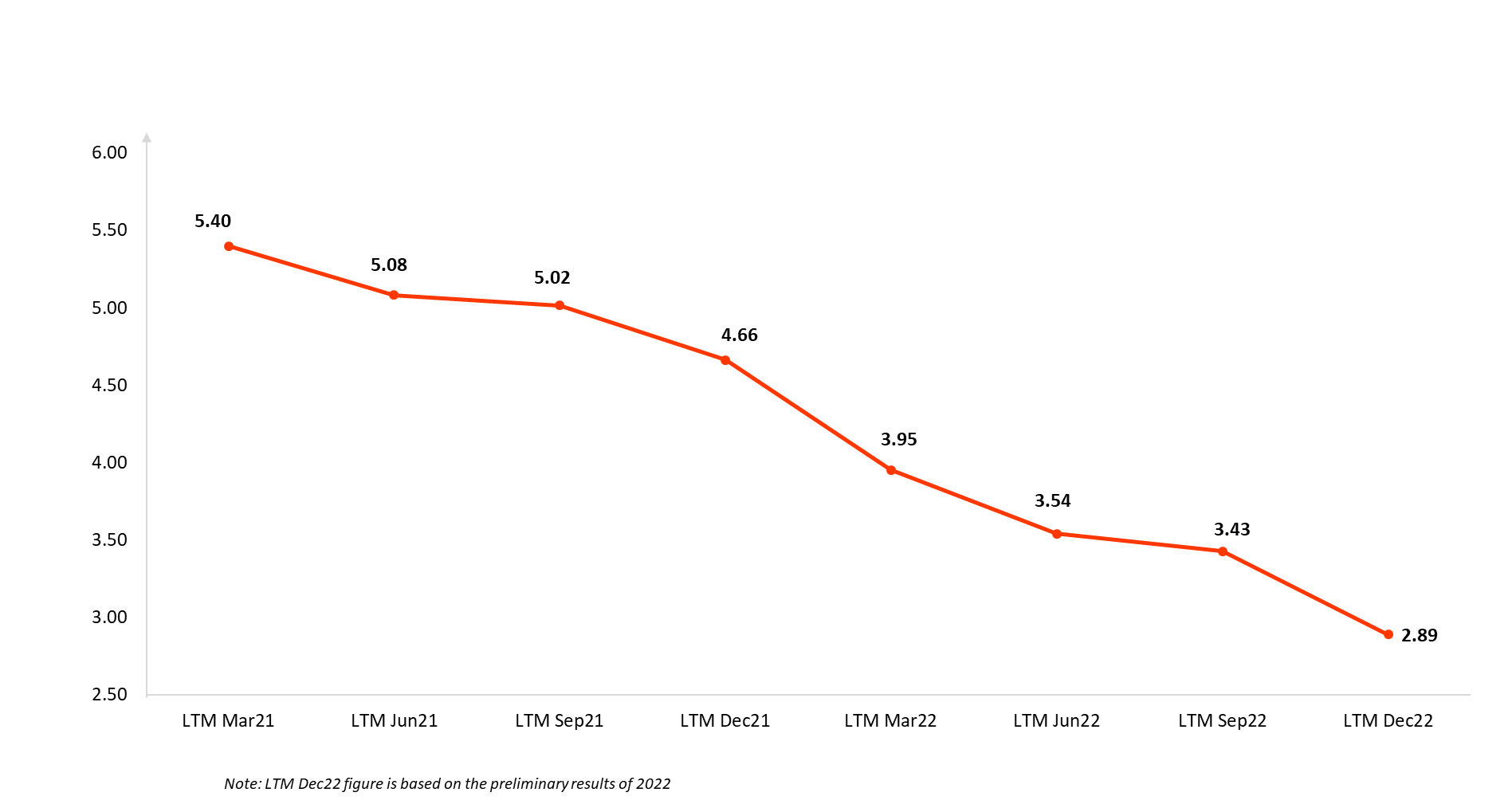

Ορόσημο στην αναπτυξιακή της πορεία υπήρξε η εξαγορά της εταιρείας Axelos από το βρετανικό δημόσιο, έναντι 450 εκατ. ευρώ. Για την κίνηση αυτή, «αναγκάστηκε» να εκχωρήσει ο κ. Νικολαΐδης το 20% της εταιρείας στο αμερικάνικο fund FTV Capital με έδρα το Σαν Φρανσίσκο και παράλληλα να εκδώσει εταιρικό ομόλογο ύψους 300 εκατ. δολ.

Αποτελέσματα 2022

Η εξαγορά της Axelos απέδωσε άμεσα καρπούς κυρίως σε επίπεδο κερδοφορίας. Συγκεκριμένα, την περσινή χρονιά ο όμιλος της PeopleCert έκλεισε με αύξηση EBITDA κατά 647% στα 90,6% ενώ και ο κύκλος εργασιών ενισχύθηκε κατά 48% και ανήλθε σε 138,1 εκατ. ευρώ.

Παράλληλα, μειώθηκε κατά 44,2% το κόστος πωληθέντων σε 20,5 εκατ. ευρώ και αυξήθηκε το μικτό περιθώριο κέρδους από 60,7% σε 85,2%. Επιπλέον, ο λόγος ταμειακών διαθέσιμων προς βραχυπρόθεσμες υποχρεώσεις διαμορφώθηκε σε 2,48 και το σύνολο του κυκλοφορούντος ενεργητικού προς το σύνολο των βραχυπρόθεσμων υποχρεώσεων διαμορφώθηκε σε 3,29.

Ναι σε νέες εξαγορές…

Σύμφωνα με τον κ. Νικολαΐδη η εταιρεία έχει μεγάλη διασπορά κινδύνου, καθώς «κανένας πελάτης δεν έχει πάνω από το 1-2% του τζίρου της ενώ σημείωσε η εταιρεία κοιτάζει και για νέες εξαγορές που θα λειτουργήσουν συμπληρωματικά στις υπηρεσίες που παρέχει.

Ιδιαίτερη έμφαση δίδεται στην αγορά των ΗΠΑ, η οποία ήδη αποτελεί τη δεύτερη μεγαλύτερη αγοράς της. Οι προοπτικές και οι δυνατότητές της εκτιμάται ότι ταιριάζουν απόλυτα με τα σχέδια της εταιρείας.

…αλλά όχι σε πώληση

Στον αντίποδα, ο κ. Νικολαΐδης απορρίπτει το ενδεχόμενο πώλησης της εταιρείας παρά τις προτάσεις που δέχεται κατά καιρούς από διάφορους μεγάλους επενδυτές. Η αιτία της απόρριψης έγκειται στο γεγονός πως επιδιώκει να διατηρήσει τον έλεγχο της εταιρείας του.

Αυτό που θέλει είναι να περάσει η εταιρεία στα παιδιά του και όχι να την παραχωρήσει σε τρίτο επενδυτή. «Δεν σκέφτομαι να πουλήσω την εταιρεία. Είμαι ακόμη σε μια παραγωγική ηλικία και με ενδιαφέρει να δημιουργώ αξία. Εξάλλου, θέλω η εταιρεία να παραμείνει στην οικογένεια ως παρακαταθήκη…», σημειώνει ο ίδιος.

Κληθείς τέλος να σχολιάσει την κατάσταση στην Ελλάδα, επισημαίνει ότι η χώρα πλέον έχει ανακτήσει την αξιοπιστία της, έχοντας ανατρέψει την κακή εικόνα που είχαν οι ξένοι στο πρόσφατο παρελθόν. Επιπλέον, θεωρεί ότι η χώρα έχει ανακτήσει την αξιοπιστία της, βρίσκεται σε τροχιά ανάπτυξης ενώ γίνονται θετικά βήματα στο μέτωπο της φορολογικής νομοθεσίας και των μεταρρυθμίσεων.

Latest News

Ψήφος εμπιστοσύνης στον Στάσση – Νέα τριετή θητεία για τον Πρόεδρο και CEO της ΔΕΗ

Πραγματοποιείται σήμερα 16 Απριλίου η ΕΓΣ των μετόχων για τη σύνθεση του νέου ΔΣ της ΔΕΗ – «Άρωμα γυναίκας» στη διοίκηση – Ο νέος ρόλος για Καρακούση

Ευκαιρίες και κίνδυνοι για τις τράπεζες από νέες μειώσεις επιτοκίων

Σε ετοιμότητα για τα επιτόκια βρίσκονται οι διοικήσεις των τραπεζών - Τα σχέδια που επεξεργάζονται και τα σενάρια

Εδωσε τα χέρια ο «Γαλαξίας» με τον Παπαγεωργίου - Τι απομένει για την εξαγορά

Σύμφωνα με πληροφορίες του ΟΤ, ο Γαλαξίας έχει υπογραψεί προσύμφωνο εξαγοράς - Έχει γίνει οικονομικός έλεγχος και έχει καθοριστεί το τίμημα

S&P Global: Υψηλές οι αποδόσεις των ελληνικών τραπεζών – Οδηγός τα υψηλά κεφάλαια και η μείωση του κινδύνου

Όπως εξηγεί η Tedeschi, οι τέσσερις μεγαλύτερες τράπεζες της Ελλάδας θα επιστρέψουν περισσότερα κεφάλαια στους επενδυτές το 2025

Δεσμεύσεις του υπουργείου Ανάπτυξης για τη βελτίωση του θεσμικού πλαισίου λειτουργίας των ΒΙΠΕ

Δεσμεύσεις από το υπουργείο Ανάπτυξης μετα την κοινοβουλευτική ερώτηση των βουλευτών Λευτέρη Αυγενάκη και Γιώργου Κοτρωνιά

Κρι Κρι: Στα 256 εκατ. ευρώ ο τζίρος το 2024, αυξημένος κατά 18,5%

Το Διοικητικό Συμβούλιο της ΚΡΙ ΚΡΙ πρότεινε τη διανομή μερίσματος μικτού ποσού 0,40 ευρώ ανά μετοχή

Alpha Trust Ανδρομέδα: Τη διανομή μερίσματος 0,32 ευρώ/ μετοχή ενέκρινε η ΓΣ

Η καταβολή θα αρχίσει την Παρασκευή 13.06.2025 και θα πραγματοποιηθεί μέσω της Τράπεζας Πειραιώς

ΔΕΗ: Κάτω του 5% έπεσε το ποσοστό της Helikon Long Short Equity Fund Master ICAV

Τι αναφέρει η επιχείρηση

Τεχνητή νοημοσύνη στη βιομηχανία και «έξυπνες» υποδομές, οι μοχλοί ανάπτυξης για τη Siemens

Για τον μετασχηματισμό της Siemens σε ηγέτιδα εταιρεία τεχνολογίας χάρη στην ισχυρή κουλτούρα καινοτομίας και την αξιοποίηση της τεχνολογίας, μίλησε ο Βασίλης Χατζίκος, CEO Siemens Ελλάδας, στο 10ο Οικονομικό Φόρουμ των Δελφών

AS Company: Ρεκόρ πωλήσεων το 2024 – Μέρισμα 0,17 ευρώ/μετοχή

Ο όμιλος AS Company διατήρησε την ηγετική του θέση στην αγορά παιχνιδιών, ενισχύοντας περαιτέρω το προϊοντικό του χαρτοφυλάκιο με επιτυχημένα καινοτόμα προϊόντα που συνδυάζουν υψηλή ποιότητα και ανταγωνιστική τιμή.

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης