Για επικείμενη ύφεση της αμερικανικής οικονομίας κάνει λόγο στη νέα της έκθεση η Oxford Economics, η ένταση της οποίας θα εξαρτηθεί από τις αναταράξεις στο τραπεζικό σύστημα των ΗΠΑ.

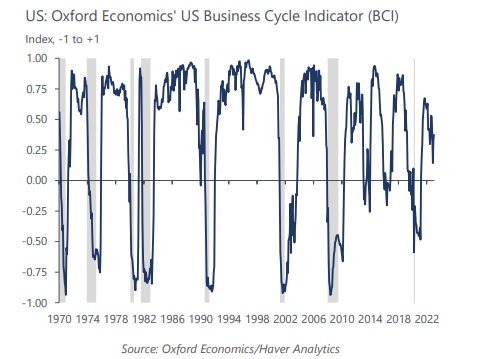

Όπως επισημαίνεται στην έκθεση η μεγαλύτερη οικονομία του κόσμου έχασε μέρος της δυναμικής στο μέσο του α΄ τριμήνου, βάσει του δείκτη επιχειρηματικού κύκλου της εταιρείας αναλύσεων ο οποίος τον Φεβρουάριο σημείωσε αισθητή επιβράδυνση. Και οι έξι υποκείμενοι δείκτες της Oxford Economics κινήθηκαν πτωτικά, μια πτώση που προκλήθηκε από τη σημαντική υποχώρηση της πραγματικής μεταποιητικής δραστηριότητας. Οι πραγματικές προσωπικές δαπάνες και τα εισοδήματα, έχασαν το λιγότερο έδαφος κι έτσι η αμερικανική οικονομία κατάφερε αποφύγει την ύφεση.

Καμπανάκι για την πορεία της αμερικανικής οικονομίας από την Goldman Sachs

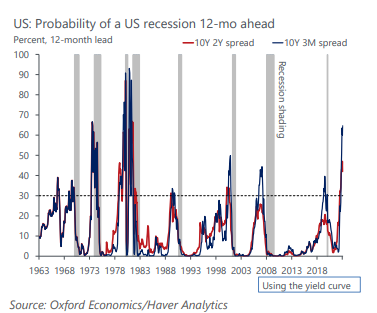

Τα πρόσφατα προβλήματα στο τραπεζικό σύστημα των ΗΠΑ θα μπορούσαν να εντείνουν τη σοβαρότητα και να μεγαλώσουν τη διάρκεια της ύφεσης την οποία η Oxford Economics αναμένει να εκδηλωθεί κατά το γ΄ τρίμηνο. Αυτό οφείλεται στο γεγονός ότι το οικονομικό κόστος από τα προβλήματα στο τραπεζικό σύστημα δεν θα γίνει πλήρως αισθητό για αρκετούς μήνες, καθώς οι τράπεζες θα καταστήσουν πιο αυστηρά τα πρότυπα για τη χορήγηση δανείων και θα μειώσουν τη διαθεσιμότητα πιστώσεων προς τα νοικοκυριά και τις επιχειρήσεις.

Μια ξαφνική σύσφιγξη των προτύπων δανεισμού θα προκαλούσε μια επιβάρυνση 0,7% στην ανάπτυξη του ΑΕΠ. Η επικείμενη έρευνα της Fed για τη γνώμη των ανώτερων στελεχών, που θα δημοσιευθεί τον Μάιο, θα βοηθήσει για να προσδιορισθούν οι επιπτώσεις από την πρόσφατη αναταραχή στο τραπεζικό σύστημα.

Ο δείκτης επιχειρηματικού κύκλου (BCI) της Oxford Economics υποχώρησε απότομα στο 0,08 τον Φεβρουάριο από 0,38 τον Ιανουάριο. Ωστόσο, η ανάγνωση αυτή σηματοδότησε ότι η οικονομία των ΗΠΑ δεν βρισκόταν σε ύφεση στα μέσα του α΄ τριμήνου. Μια ύφεση θα συνέπιπτε συνήθως με μια ένδειξη στο εύρος -0,25 έως -0,50.

Η μέτρηση του Φεβρουαρίου ήταν η χαμηλότερη από τον Μάρτιο του 2021, όταν η οικονομία ανέκαμψε από την ύφεση της πανδημίας. Και οι έξι δείκτες που τροφοδοτούν τον δείκτη BCI κινήθηκαν χαμηλότερα τον Φεβρουάριο, ενώ αναμένεται ότι θα επιδεινωθούν περαιτέρω φέτος. Εν τω μεταξύ, οι επενδυτές βλέπουν υψηλή πιθανότητα ύφεσης τους επόμενους μήνες.

Latest News

Citigroup: Υψηλά κέρδη από συναλλαγές στις μετοχές και στο σταθερό εισόδημα

Το τμήμα συναλλαγών της Citigroup ξεπέρασε τις προσδοκίες των αναλυτών

Τα... καμάρια της Silicon Valley δεν πλήρωσαν φόρους εκατοντάδων δισ. δολαρίων

Οι κορυφαίες αμερικανικές εταιρείες τεχνολογίας, γνωστές ως Silicon Six, δημιουργούν κέρδη δισεκατομμυρίων, αλλά «κλέβουν» το δημόσιο ταμείο

Οι φαρμακοβιομηχανίες των ΗΠΑ αποθηκεύουν φάρμακα πριν την επιβολή δασμών

Η αύξηση των εξαγωγών απο την Ιρλανδία προς τις ΗΠΑ μπορεί εν μέρει να οφείλεται στη συσσώρευση αποθεμάτων, λέει η Τραπεζα της Ιρλανδίας.

Μπέσεντ: Το υπουργείο έχει εργαλεία για τις αναταραχές στην αγορά ομολόγων

Ο Σκοτ Μπέσεντ υποβάθμισε το σενάριο να πουλούν ξένες χώρες αμερικανικά ομόλογα - Τι είπε για τη συνάντηση με τον Πάουελ και το δολάριο

Κινέζος αξιωματούχος αποκαλεί τις ΗΠΑ «εχθρό» που υπονομεύει την επιβίωση του Χονγκ Κονγκ

Το Χονγκ Κονγκ, αντίθετα με την Κίνα, δεν επιβάλει δασμούς

Ομαδική αγωγή κατά της Stellantis για ελαττωματικούς αερόσακους

Ιταλικό δικαστήριο επέτρεψε την εκδίκαση της υπόθεσης κατά της Stellantis που μπορεί να επιφέρει τεράστιες αποζημιώσεις

Γύρισε ο τροχός - Η χρηματιστηριακή αξία της Hermès ξεπερνά την LVMH

Πώς η Hermès έγινε η τρίτη μεγαλύτερη εισηγμένη εταιρεία στην Ευρώπη - Τα λάθη της LVMH

Nike,Ugg ή Lululemon; Ποια μάρκα προτιμούν να αγοράζουν οι νέοι

Ανακατατάξεις και εκπλήξεις έκρυβε η έρευνα της Piper Sandler για τις καταναλωτικές συνήθειες των εφήβων - Η θέση Nike, Ugg, Lululemon

Ο Τραμπ βάζει φραγμούς στο μεγάλο ταξίδι των διαμαντιών

Οι έμποροι προειδοποιούν για «στασιμότητα» καθώς τα διαμάντια που αποστέλλονται μέσω του βασικού κόμβου της Αμβέρσας μειώνονται κατά 85%

Σενάρια διαδοχής μετά την πτώση πωλήσεων - Ακόμη ένα πλήγμα για την LVMH

Η έλλειψη σαφήνειας σχετικά με το ποιος θα αναλάβει τα ηνία της LVMH, είναι αυτή που έχει αρχίσει να επιβαρύνει την εικόνα του ομίλου

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης