Η κατάρρευση της Silicon Valley Bank (SVB) μπορεί να ήταν η μεγαλύτερη μετά το 2008, ωστόσο η παρέμβαση της Ομοσπονδιακής Τράπεζας των ΗΠΑ ήταν άμεση. Η καίρια αυτή αντίδραση της Fed περιόρισε τον κίνδυνο της διάχυσης μιας κρίσης στο τραπεζικό κίνδυνο, όπως αναφέρει στην έκθεσή του ο διοικητής της Τράπεζας της Ελλάδος, καθώς όπως επισημαίνει η παρέμβαση αυτή «λειτούργησε ως ανάχωμα στην πιθανή εκδήλωση κρίσης εμπιστοσύνης σε άλλες τράπεζες». Όπως επισημαίνει ο Γιάννης Στουρνάρας η περίπτωση της SVB είναι «ενδεικτική για την επίδραση των αυξήσεων των επιτοκίων, τόσο στην πλευρά του ενεργητικού όσο και στην πλευρά του παθητικού των ισολογισμών των τραπεζών».

Η κακοδιαχείριση προκάλεσε την κατάρρευση της SVB σύμφωνα με τη Fed

Ωστόσο, η έκθεση εντοπίζει έναν κίνδυνο από την κατάρρευση της SVB, μιας τράπεζας της οποίας οι δραστηριότητες επικεντρώθηκαν ως επί το πλείστον στον δανεισμό τεχνολογικών startups: να υπάρξουν επιπτώσεις στη χρηματοδότηση των άυλων περιουσιακών στοιχείων. Ήτοι στις επιχειρηματικές ιδέες, στην καινοτομία και στην εξέλιξη που επιφέρουν αυτές στην τεχνολογία, ένα άυλο όμως ζωτικό περιουσιακό στοιχείο για τις τεχνολογικές startups.

Το βασικό γνώρισμα της ψηφιακής οικονομίας

Όπως επισημαίνει ο επικεφαλής της ΤτΕ, βασικό γνώρισμα της ψηφιακής οικονομίας είναι ο ρόλος του άυλου κεφαλαίου (AK), το μερίδιο του οποίου αυξάνεται ραγδαία τις τελευταίες δεκαετίες. Το AK (ιδέες, λογισμικό κ.λπ.) είναι δύσκολο να εκτιμηθεί και να μεταπωληθεί, επομένως τέτοιες εταιρείες δυσκολεύονται να δανειστούν από παραδοσιακές τράπεζες. Αυτό εξηγεί τον καίριο ρόλο των εξειδικευμένων εταιριών που παρέχουν κεφαλαιακή χρηματοδότηση στον τομέα της τεχνολογίας (venture capital ‒ VC), οι οποίες υποστηρίζουν επιχειρηματικές ιδέες που βασίζονται σε πολύπλοκες τεχνολογίες. Οι χρηματοπιστωτικές εταιρίες προσπάθησαν να αντιμετωπίσουν αυτό το ζήτημα μέσω του venture debt (VD), στο οποίο πρωτοστάτησε η SVB. To VD συνίσταται σε δανεισμό προς νεοφυείς επιχειρήσεις που υποστηρίζονται ήδη από εταιρίες VC, οι οποίες δίνουν την ένδειξη στην τράπεζα ότι το εγχείρημα έχει θετική καθαρή παρούσα αξία (NPV). Τέτοια δίκτυα είναι δύσκολο να κατασκευαστούν, επομένως η κατάρρευση της SVB πιθανότατα θα αποτελέσει οπισθοδρόμηση στην ανάπτυξη του VD.

Αυτό το μοντέλο ήταν δαπανηρό στη λειτουργία του, επειδή βασιζόταν στην εξυπηρέτηση πελατών και έγινε κερδοφόρο με το συνδυασμό του VD με άλλα τραπεζικά προϊόντα. Αλλά αυτό δεν ήταν αρκετό για να καλύψει το κόστος, έτσι η τράπεζα επιδίωξε μέτριες αποδόσεις μέσω τοποθετήσεων σε μακροπρόθεσμα ομόλογα. Οι μεγαλύτερες τράπεζες δεν προσφέρουν αυτό το προϊόν, επομένως δεν είναι σαφές αν το μοντέλο μπορεί να επιβιώσει διατηρώντας τα οφέλη διαχείρισης κινδύνου μιας τυπικής τράπεζας. Η αποτυχία αυτού του μοντέλου θα μπορούσε να είναι ιδιαίτερα ανησυχητική για την Ευρώπη, όπου χρειάζονται καινοτόμες ιδέες χρηματοδότησης χρέους, ενώ δεν υπάρχει το βάθος VC των ΗΠΑ.

Περιορισμένος ο αντίκτυπος

Στην έκθεση αναφέρεται ότι μετά τις παρεμβάσεις των χρηματοπιστωτικών αρχών στις ΗΠΑ για την ανάσχεση των επιπτώσεων από την κατάρρευση της Silicon Valley Bank, ο κίνδυνος διάχυσης έχει περιοριστεί, όπως και ο κίνδυνος για πιθανή εκδήλωση κρίσης εμπιστοσύνης.

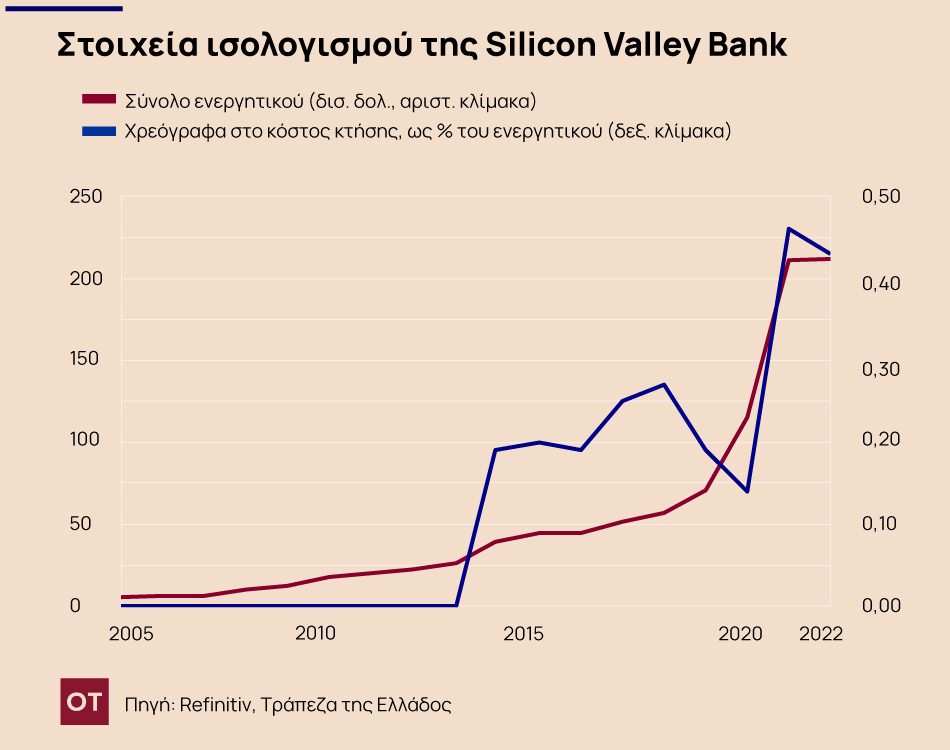

Όμως, όπως τονίζεται, η περίπτωση της SVB είναι ενδεικτική για την επίδραση των αυξήσεων των επιτοκίων, τόσο στην πλευρά του ενεργητικού όσο και στην πλευρά του παθητικού των ισολογισμών των τραπεζών. Στην περίπτωση της SVB η πτώση των τιμών των χρεογράφων της και η αναγκαστική πώληση, λόγω της ανάγκης για ρευστότητα εν μέσω φυγής καταθέσεων, οδήγησαν στην καταγραφή ζημιών και στην ανάγκη αύξησης κεφαλαίου. Δεδομένου ότι οι ίδιοι παράγοντες ενδέχεται να λειτουργούν κατά τον ίδιο τρόπο και σε άλλες περιφερειακές τράπεζες των ΗΠΑ, η παρέμβαση των χρηματοπιστωτικών αρχών των ΗΠΑ ενίσχυσε την εμπιστοσύνη των καταθετών και λειτούργησε ως ανάχωμα στην πιθανή εκδήλωση κρίσης εμπιστοσύνης σε άλλες τράπεζες.

Ενδιαφέρουσες είναι επίσης οι πιθανές προεκτάσεις του Bank Term Funding Program (νέο πρόγραμμα που επίσης τέθηκε σε ισχύ, με την ονομασία BTFP, βασίζεται σε χρηματοδότηση από την κεντρική τράπεζα και προσφέρει ρευστότητα μέχρι ενός έτους σε χρηματοπιστωτικά ιδρύματα έναντι ενεχύρου με τη μορφή ομολόγων υψηλής ποιότητας). Οι κεντρικές τράπεζες παραδοσιακά προσφέρουν ρευστότητα έναντι ενεχύρου καλής ποιότητας, αποτιμώμενου στην τρέχουσα αξία της αγοράς. Το BTFP αντίθετα δανείζει στην ονομαστική αξία του ενεχύρου, που σημαίνει ότι αφαιρεί τον κίνδυνο διάρκειας (duration risk) από τους ισολογισμούς των τραπεζών. Ταυτόχρονα, επιτρέπει στην κεντρική τράπεζα να επιδιώκει τους στόχους της νομισματικής πολιτικής χωρίς να ανησυχεί για τη χρηματοπιστωτική σταθερότητα, διευκολύνοντας σημαντικά την αυστηροποίηση της νομισματικής πολιτικής.

Latest News

Σε απόσυρση μοντέλων της από τις ΗΠΑ προσανατολίζεται η Mercedes

Η μείωση της έκθεσης στην premium αγορά εισαγωγών θα επιτρέψει στη Mercedes να αντισταθμίσει τους δασμούς στα λιγότερο κερδοφόρα οχήματά της

![Τραμπ: Τι σημαίνει η απειλή για δευτερογενείς δασμούς στο ρωσικό πετρέλαιο [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/trump-putin-1-2-600x448.jpg)

Τι σημαίνει η απειλή Τραμπ για δευτερογενείς δασμούς στο ρωσικό πετρέλαιο [γράφημα]

Οι προτεινόμενοι «δευτερεύοντες δασμοί» του Τραμπ θα στοχεύουν, αν επιβληθούν, τις χώρες που αγοράζουν ρωσικό πετρέλαιο

Ο Michael Kratsios σε θέση «κλειδί» στον Λευκό Οίκο - Τα «πυρά» στην Κίνα από το OT Forum

Ο Michael Kratsios θα βρίσκεται στην αιχμή του δόρατος της τεχνολογικής μάχης των ΗΠΑ με την Κίνα στην τεχνητή νοημοσύνη

Ζαλίζει ο λογαριασμός των δασμών Τραμπ - Στο 1,4 τρισ. το τίμημα

Τι δείχνει η οικονομετρική μελέτη των δασμών Τραμπ από οικονομολόγους του βρετανικού πανεπιστημίου Aston που εξέτασαν τα στοιχεία του διμερούς εμπορίου των ΗΠΑ με 132 χώρες

Οι κενές θέσεις εργασίας στις ΗΠΑ στο χαμηλότερο επίπεδο από τον Σεπτέμβριο

Νέα στοιχεία από το Γραφείο Στατιστικών Εργασίας στις ΗΠΑ έδειξαν 7,57 εκατομμύρια κενές θέσεις εργασίας στα τέλη Φεβρουαρίου

Η Airbus παρέδωσε 70 αεροπλάνα τον Μάρτιο, αύξηση 11% σε ετήσια βάση

Η οικογένεια A350 της Airbus έχει λάβει περισσότερες από 1.360 παραγγελίες από 60 πελάτες σε όλο τον κόσμο

![Bank of America: «Βάναυση»… ημέρα η 2α Απριλίου – Τι θα κάνει η ΕΚΤ [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/03/2025-03-07T185931Z_1444074747_RC2A8DA3A3X7_RTRMADP_5_USA-TRUMP-600x400.jpg)

BofA: «Βάναυση»… ημέρα η 2α Απριλίου - Τι θα κάνει η ΕΚΤ [πίνακας]

Τι αναφέρει η Bank of America για τις ανακοινώσεις του προέδρου Τραμπ στις 2 Απριλίου και τις επιπτώσεις στην Ευρώπη

Πόσο αυξάνεται ο κατώτατος μισθός στην Κίνα

Τι αποκαλύπτει έρευνα της Dezhan Shira & Associates για τον κατώτατο μισθό στη δεύτερη μεγαλύτερη οικονομία του κόσμου, την Κίνα

Η Κίνα ενισχύει το εμπόριο με Ινδία ενόψει των δασμών Τραμπ

Το διμερές εμπόριο ανάμεσα σε Κίνα και Ινδία ανήλθε στα 101,7 δισεκατομμύρια δολάρια το 2023-24

Η Gazprom ανοίγει τη στρόφιγγα αερίου στη Σλοβακία μέσω TurkStream

Μέσω Τουρκίας και Ουγγαρίας θα προμηθεύει η Gazprom την Σλοβακία

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![Ξενοδοχεία: «Τσίμπησαν» οι τιμές το 2024 – Πόσο κόστισε η διανυκτέρευση [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/03/hotels-90x90.jpg)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης