Από το Canary Wharf στο Λονδίνο μέχρι το La Défense στο Παρίσι και το Bankenviertel της Φρανκφούρτης, τα λογότυπα των μεγάλων τραπεζών κοσμούν τα μεγαλύτερα κτίρια γραφείων της Ευρώπης.

Ωστόσο, υπάρχουν πρώιμες ενδείξεις ότι αυτά τα εμπορικά ακίνητα θα μπορούσαν να γίνουν μη εξυπηρετούμενες υποχρεώσεις για τράπεζες και επενδυτές, καθώς πλήττονται από το αυξανόμενο κόστος και τις αλλαγές στο χώρο εργασίας μετά την Covid. Τα γραφεία αποτελούν τη βάση μιας αγοράς εμπορικών ακινήτων, την οποία δανειστές και επενδυτές έχουν στηρίξει με χρέος 1,5 τρισεκατομμυρίων ευρώ μόνο στην Ευρώπη, σύμφωνα με τους Financial Times.

Real Estate: Το κλίμα στην αγορά ακινήτων θυμίζει έντονα 2009 [Γράφημα]

Ταχεία αύξηση του κόστους δανεισμού

Περίπου 310 δισ. ευρώ νέου δανεισμού ή δανεισμού αντικατάστασης εκδίδονται για να διατηρήσουν ζωντανή την αγορά , σύμφωνα με το Bayes Business School του Πανεπιστημίου του Λονδίνου. Οι ιδιοκτήτες εμπορικών ακινήτων έπρεπε ήδη να προσαρμοστούν στη ζωή από τότε που ξεκίνησε η πανδημία. Αυτό συνεπάγεται αύξηση της υβριδικής εργασίας μεταξύ των ενοικιαστών επαγγελματικών υπηρεσιών, όπως οι τράπεζες, τα δικηγορικά γραφεία και οι σύμβουλοι, ορισμένοι από τους οποίους μειώνουν τους χώρους των γραφείων τους.

Τώρα, σε μια βασική διαφορά από την τελευταία ύφεση, οι ιδιοκτήτες ακινήτων πρέπει να αντιμετωπίσουν μια ταχεία αύξηση του κόστους δανεισμού καθώς οι κεντρικές τράπεζες αυξάνουν τα επιτόκια για να περιορίσουν μια απότομη άνοδο του πληθωρισμού. Η μόχλευση ήταν πάντα κεντρικό χαρακτηριστικό των εμπορικών ακινήτων, αλλά οι πρόσφατες χρεοκοπίες τραπεζών στις ΗΠΑ και η κρατική διάσωση της Credit Suisse από την ανταγωνιστική της UBS ενίσχυσαν τους φόβους ότι η πίστωση θα γίνει λιγότερο διαθέσιμη και πολύ ακριβότερη.

Οι τιμές των ακινήτων έχουν ήδη μειωθεί κατακόρυφα τους τελευταίους μήνες, ενώ παλαιότερα κτίρια σε περιφερειακές τοποθεσίες γίνονται πολύ πιο δύσκολο να πουληθούν. Αναλυτές της Citi προειδοποίησαν στα τέλη του περασμένου μήνα ότι οι ευρωπαϊκές αξίες των ακινήτων θα μπορούσαν να μειωθούν έως και 40% μέχρι το τέλος του 2024.

«Μπορείτε σίγουρα να δείτε τις ρωγμές να αρχίζουν να φαίνονται», λέει ο Mark Bladon, επικεφαλής του τμήματος ακινήτων της Investec. Στη Φρανκφούρτη, οι Κορεάτες ιδιοκτήτες του πύργου Trianon 45 ορόφων προσέλαβαν συμβούλους για να ξεκινήσουν την αναδιάρθρωση του χρέους των 375 εκατ. ευρώ που έχουν εξασφαλίσει έναντι του κτιρίου. Ο Cheung Kei, επενδυτής με έδρα την Κίνα, έχει θέσει προς πώληση δύο κτίρια στην επιχειρηματική περιοχή Canary Wharf του Λονδίνου για να μειώσει το χρέος του, σύμφωνα με το Bloomberg. Η Blackstone, ο μεγαλύτερος επενδυτής εμπορικών ακινήτων στον κόσμο, αθέτησε δάνειο με εξασφάλιση έναντι ενός φινλανδικού χαρτοφυλακίου γραφείων τον περασμένο μήνα, ενώ τα δάνεια έναντι γερμανικών πολυκατοικιών που υποστηρίζονται από το Brookfield υποβαθμίστηκαν από τον οίκο αξιολόγησης Moody’s τον Μάρτιο.

Η πιθανότητα να πλήξει τις ευρωπαϊκές τράπεζες

Το ερώτημα που ανησυχεί τους επενδυτές είναι εάν οι μεμονωμένες περιπτώσεις περιουσιακών στοιχείων θα επιταχυνθούν σε μια κλαδική κρίση όπως αυτή που παρατηρήθηκε το 2008-2009 και θα προκαλέσουν σοβαρή ζημιά στις ευρωπαϊκές τράπεζες. Η Ευρωπαϊκή Κεντρική Τράπεζα έχει προειδοποιήσει για «αυξανόμενες ευπάθειες» στις αγορές ακινήτων. «Ο τομέας των εμπορικών ακινήτων θεωρείται ευάλωτος στον αντίκτυπο της πανδημίας, ενώ οι μεσοπρόθεσμοι κίνδυνοι διορθώσεων τιμών συνεχίζουν να αυξάνονται στον τομέα των κατοικιών», ανέφερε η κεντρική τράπεζα σε έκθεσή της τον Φεβρουάριο. Οι περισσότεροι αναλυτές πιστεύουν ότι μια επανάληψη της χρηματοπιστωτικής κρίσης, όπου τα δάνεια έναντι εμπορικών ακινήτων υπονόμευσαν τα κεφάλαια των τραπεζών, μερικές φορές μοιραία, είναι απίθανη. Προβλέπουν μια μακρά περίοδο επώδυνης προσαρμογής και όχι ένα σύντομο, απότομο σοκ.

Ωστόσο, ορισμένοι επενδυτές ανησυχούν ότι θα συμβεί το αντίστροφο: το σοκ στα εμπορικά ακίνητα μπορεί να γλιτώσει τις τράπεζες, αλλά θα είναι πιο δύσκολο για τους ιδιοκτήτες περιουσιακών στοιχείων. Καθώς επικρατεί ανησυχία στους κόλπους των ευρωπαϊκών τραπεζών μετά την διάσωση της Credit Suisse, στελέχη ακινήτων έσπευσαν να επισημάνουν ότι ο δανεισμός εμπορικών ακινήτων έχει υποστεί μεγάλη αλλαγή από το 2009. «Ο κίνδυνος με τα ακίνητα είναι ότι οι άνθρωποι κοιτάζουν τι συνέβη στην παγκόσμια οικονομική κρίση», λέει ο Dan Riches, συνεπικεφαλής του τμήματος χρηματοδότησης ακινήτων στη διαχείριση περιουσιακών στοιχείων M&G. Η αγορά σήμερα έχει «περισσότερους δανειστές, περισσότερα ίδια κεφάλαια, χαμηλότερη μόχλευση στο σύστημα», μειώνοντας την πιθανότητα μιας κρίσης μεγάλης κλίμακας.

Στην περίοδο μέχρι το 2008, οι δανειστές πρόσφεραν δάνεια 80 ή ακόμα και 100% της αξίας ενός κτιρίου, μερικές φορές βασίζοντας τον δανεισμό τους σε αισιόδοξες προβλέψεις σχετικά με το εισόδημα από ενοίκια ή τις αξίες κεφαλαίου. Η έρευνα του Bayes διαπίστωσε ότι οι ευρωπαίοι δανειστές σπάνια υπερβαίνουν πλέον το 60% της αξίας ενός ακινήτου, καθιστώντας λιγότερο πιθανό το ανεξόφλητο χρέος να καταλήξει να υπερβαίνει την αξία του ακινήτου.

Οι γερμανικές τράπεζες είναι πιο ρισκαδόροι, σύμφωνα με την έρευνα, με μέγιστο LTV 80% για περιουσιακά στοιχεία καλής ποιότητας. Στο Ηνωμένο Βασίλειο, η συμβουλευτική εταιρεία Capital Economicsανέφερε ότι τα τέσσερα πέμπτα των δανείων ήταν κάτω από το 60% αναλογία δανείου προς αξία — και ότι η συνολική έκθεση των τραπεζών του Ηνωμένου Βασιλείου σε εμπορικά ακίνητα ήταν το μισό από ό,τι στην περίοδο πριν από την οικονομική κρίση.

Μια σημαντική διαφορά

Μια ακόμα σημαντική διαφορά μεταξύ τότε και τώρα είναι η τροχιά του κόστους δανεισμού. Καθώς το παγκόσμιο χρηματοπιστωτικό σύστημα απειλούνταν να καταστραφεί το 2008, οι κεντρικές τράπεζες μείωσαν τα επιτόκια και στη συνέχεια πλημμύρισαν τις αγορές χρήματος με μετρητά. Αυτό διευκόλυνε σχετικά ακόμη και τους υπερχρεωμένους ιδιοκτήτες να περιμένουν να περάσει η κρίση. Οι τράπεζες, επιθυμώντας να αποφύγουν την αποκρυστάλλωση των ζημιών που θα διέβρωσαν περαιτέρω τα δικά τους κεφάλαια, ήταν συχνά πρόθυμες να επεκτείνουν τις διευκολύνσεις δανεισμού.

Αυτή τη φορά, ο πεισματικά υψηλός πληθωρισμός σημαίνει ότι οι κεντρικές τράπεζες συνεχίζουν να αυξάνουν το κόστος του χρέους – παρά τις ρωγμές στον τραπεζικό τομέα και τις πιέσεις στα εμπορικά ακίνητα. Η έρευνα του Bayes δείχνει ότι το κόστος δανεισμού έναντι της πρώτης κατοικίας στην Ευρώπη έχει διπλασιαστεί από έτος σε έτος. Ορισμένοι εμπειρογνώμονες του κλάδου προβλέπουν ότι, αντιμέτωπες με απότομες αυξήσεις στο κόστος της δικής τους χρηματοδότησης, οι τράπεζες θα είναι λιγότερο διατεθειμένες να επιδείξουν ανοχή έναντι των δανειοληπτών που αντιμετωπίζουν προβλήματα.

Το ντόμινο

Πρώτοι κατά σειρά στις απώλειες θα είναι οι ιδιοκτήτες κτιρίων γραφείων χαμηλότερης ποιότητας. Η Amabile, της PGIM, λέει ότι αντιμετωπίζουν μια «τέλεια καταιγίδα» χαμηλότερης υποκείμενης ζήτησης για χώρο, υψηλότερο κόστος κατασκευής και συντήρησης, λιγότερους πιθανούς αγοραστές ή δανειστές και υψηλότερες χρεώσεις τόκων. «Μιλάμε πραγματικά για λανθάνοντα περιουσιακά στοιχεία νομίζω. «Δεν μπορώ να δω κάτι να αλλάζει προς τα πάνω που θα δημιουργήσει τόνους ζήτησης για δευτερεύοντα γραφεία», προσθέτει.

Στις Η.Π.Α., η βραδύτερη επιστροφή στην εργασία έχει πλήξει ακόμη και ορισμένα κορυφαία γραφεία. Το ποσοστό κενών γραφείων στην Αμερική, στα τέλη του 2022 ήταν 19%, σύμφωνα με τον σύμβουλο ακινήτων JLL. Οι τιμές στην Ευρώπη για τα λιγότερο επιθυμητά γραφεία θα μπορούσαν να μειωθούν περισσότερο από 50%, προβλέπουν ορισμένοι επενδυτές, καθώς οι κατασκευαστές θα πρέπει να επαναπροσδιορίσουν πλήρως τα κτίρια. Τόσο η ΕΕ όσο και το Ηνωμένο Βασίλειο εφαρμόζουν σταδιακά νέα πρότυπα ενεργειακής απόδοσης που θα απαιτήσουν μεγάλες επενδύσεις από τους ιδιοκτήτες παλαιών κτιρίων.

Όλοι οι αντίθετοι άνεμοι και η αβεβαιότητα καθιστούν δυσκολότερη την εύρεση επενδυτών για να αγοράσουν γραφεία ή να δανείσουν τους ιδιοκτήτες τους. «Το μεγάλο ερώτημα που κάνουν όλοι είναι: ποια είναι η αξία ενός γραφείου;» λέει η Isabelle Scemama, παγκόσμια επικεφαλής εναλλακτικών λύσεων στον γαλλικό ασφαλιστικό όμιλο AXA. Είναι μια ερώτηση που θα χρειαστεί λίγος χρόνος για να απαντηθεί, επειδή η ευρωπαϊκή αγορά συνήθως αντανακλά τις αλλαγές των τιμών πιο αργά από το Ηνωμένο Βασίλειο ή τις ΗΠΑ.

«Γενικά, οι εκτιμητές στην Ευρώπη εξετάζουν τις συγκριτικές συναλλαγές. Εάν έχετε περιόδους χαμηλότερου όγκου συναλλαγών με λιγότερα στοιχεία, οι εκτιμητές χρειάζονται λίγο περισσότερο χρόνο», λέει ο Oliver Moldenhauer, αναλυτής της Moody’s. Αυτός ο αργός ρυθμός των συμφωνιών μπορεί να γίνει ένας φαύλος κύκλος, όπου λιγότερες συναλλαγές οδηγούν σε λιγότερα κριτήρια για την πραγματική αξία των κτιρίων και περισσότερες δυσκολίες στην τιμολόγηση των πωλήσεων. Ποιος δέχεται το χτύπημα; Όταν οι αξίες αρχίσουν να πέφτουν σοβαρά, οι δανειολήπτες θα ωθηθούν πιο κοντά στους όρους που επιβάλλονται από τους δανειστές σχετικά με την αναλογία δανείου προς την αξία και την κάλυψη των τόκων.

Κάτι θα μπορούσε να οδηγήσει σε επώδυνες συζητήσεις με τους πιστωτές, ειδικά καθώς τα παλιά δάνεια πλησιάζουν στη λήξη τους και πρέπει να αναχρηματοδοτηθούν με πολύ πιο ακριβά δάνεια. «Έχετε μερικές εταιρείες που δεν ήταν αρκετά ενημερωμένες για να διορθώσουν το χρέος τους ή να αναχρηματοδοτηθούν νωρίς», λέει ο Colm Lauder, αναλυτής στη χρηματιστηριακή Goodbody.

Το γερμανικό πρόβλημα

Οι ιδιοκτήτες της Γερμανίας έχουν από τα υψηλότερα επίπεδα χρέους. Η UBS προβλέπει ότι ο μέσος λόγος δανείου προς αξία των μεγάλων Γερμανών ιδιοκτητών θα αυξηθεί σε σχεδόν 50% φέτος, από 44% το 2021. Ορισμένα περιουσιακά στοιχεία, και πιθανότατα ορισμένες εταιρείες, θα χρειαστούν νέα ένεση ιδίων κεφαλαίων για να μειώσουν τη μόχλευση στις κεφαλαιακές τους δομές.

Σε πιο ακραία σενάρια, μπορεί να χρειαστεί να πουλήσουν περιουσιακά στοιχεία για να εξοφλήσουν το χρέος. Τα στελέχη του real estate θα βρεθούν να κατευθύνονται σε αυτές τις υψηλού κινδύνου κινήσεις, καθώς οι τράπεζες έχουν μικρότερο περιθώριο «επιείκειας», επειδή η αναταραχή στον χρηματοπιστωτικό τομέα έχει μειώσει την ανοχή τους στον κίνδυνο.

Ο Euan Gatfield, αναλυτής στον οίκο αξιολόγησης Fitch, λέει ότι «είναι δίκαιο να πούμε ότι τα εμπορικά ακίνητα συγκαταλέγονται στα πιο αδύναμα στοιχεία του ενεργητικού στα οποία εκτίθενται οι τράπεζες».

Η ΕΚΤ

Η ΕΚΤ προέτρεψε αυτόν τον μήνα τις ρυθμιστικές αρχές να αναπτύξουν πολιτικές που να αποτρέπουν τις αναντιστοιχίες ρευστότητας σε ακίνητα ανοικτού τύπου, τα οποία διαθέτουν περιουσιακά στοιχεία που χρειάζονται πολύ χρόνο για να πουληθούν. Φοβάται ότι οι πωλήσεις περιουσιακών στοιχείων για την κάλυψη δανειακών αναγκών θα μπορούσαν να ενισχύσουν τις υπάρχουσες πιέσεις.

Τα εμπορικά ακίνητα αποτελούν το 9% του χαρτοφυλακίου δανείων των ευρωπαϊκών τραπεζών, σύμφωνα με την Goldman Sachs, και το 15% των μη εξυπηρετούμενων δανείων. Αυτό είναι σημαντικά μικρότερο από τις τράπεζες των ΗΠΑ, οι οποίες διαθέτουν το 25% των χαρτοφυλακίων δανείων τους στον κλάδο, φτάνοντας μέχρι και στο 65% για τους μικρότερους δανειστές των ΗΠΑ που έχουν βρεθεί στο επίκεντρο της πρόσφατης πίεσης.

Ευρύ φάσμα

Όμως ο ευρωπαϊκός μέσος όρος κρύβει ένα ευρύ φάσμα. Οι σκανδιναβικές τράπεζες είχαν τη μεγαλύτερη έκθεση σε εμπορικά ακίνητα, σύμφωνα με έκθεση της S&P Global Market Intelligence στα τέλη του περασμένου έτους, όπως η σουηδική Svenska Handelsbanken, η οποία είχε το 40% των δανείων της σε εμπορικά ακίνητα. Η HSBC, της οποίας ο δανεισμός ακίνητης περιουσίας έχει αυξηθεί τα τελευταία χρόνια, εξακολουθεί να έχει μόνο 11% έκθεση, δήλωσε η S&P.

Οι σκιώδεις τράπεζες

Ωστόσο, οι τράπεζες δεν είναι οι μόνοι δανειστές. «Αυτό που με απασχολεί είναι έξω από τον τραπεζικό τομέα, αυτό που ονομάζεται «σκιώδης τραπεζική»», λέει ο Lux, του Bayes Business School. «Τα ιδιωτικά κεφάλαια χρέους δεν ρυθμίζονται». Ο Bladon, της Investec, λέει ότι οι εναλλακτικοί δανειστές καταλαμβάνουν τώρα το έδαφος που κατείχαν οι τράπεζες κατά τη διάρκεια της χρηματοπιστωτικής κρίσης. «Τα κεφάλαια χρέους που έχουν εισχωρήσει σε αυτόν τον χώρο με υψηλή μόχλευση βρίσκονται σε χειρότερη θέση από τις τράπεζες».

Ωστόσο, η ανάπτυξη εναλλακτικών πηγών δανεισμού, όπως διαχειριστές περιουσιακών στοιχείων, κρατικά επενδυτικά κεφάλαια και εταιρείες ιδιωτικών επενδυτικών κεφαλαίων θα μπορούσε επίσης να αποτελέσει μια βασική πηγή χρηματοδότησης για τον κλάδο των ακινήτων, σύμφωνα με τον Ρον Ντίκερμαν, πρόεδρο του επενδυτικού ομίλου Madison International Realty. Μέρος της ζήτησης για δάνεια και νέες επενδύσεις θα μπορούσε να καλυφθεί από κεφάλαια που συγκέντρωσαν μεγάλα ποσά μετρητών τα τελευταία χρόνια και δεν τα έχουν χρησιμοποιήσει ακόμη, καθώς και από επενδυτές στο εξωτερικό.

Οι αναλυτές της Citi λένε ότι τα logistics, η αυτοαποθήκευση και ορισμένα οικιστικά περιουσιακά στοιχεία θα πρέπει να έχουν καλύτερη απόδοση από τους παραδοσιακούς χώρους γραφείων. «Πολλά κεφάλαια και επενδυτές είναι πολύ διψασμένοι για συμφωνίες», αναφέρουν. Τα θεμελιώδη μεγέθη εξακολουθούν να είναι ισχυρά και υπάρχουν ευκαιρίες σε ορισμένους βασικούς τομείς της αγοράς, σε αντίθεση με το παρελθόν», δήλωσε ο Anthony Mongone, συνεργάτης ακινήτων στη δικηγορική εταιρεία Ropes & Gray. «Νομίζω ότι μπορεί να μην είναι μια ιστορία απόλυτης θλίψης και καταστροφής. Μπορεί να είναι περισσότερο μια μεμονωμένη ιστορία καταστροφής και θλίψης»

Latest News

Αναιμική ανάπτυξη εν μέσω δασμών δείχνει ένας βασικός δείκτης για την οικονομία των ΗΠΑ

Ο δείκτης LEI είναι ένας σύνθετος οικονομικός δείκτης που έχει σχεδιαστεί για να σηματοδοτεί τη μελλοντική κατεύθυνση της οικονομίας των ΗΠΑ

Πώς Βραζιλία και Αργεντινή βγαίνουν κερδισμένοι από τον εμπορικό πόλεμο

Ο εμπορικός πόλεμος φαίνεται σε πρώτη φάση να ευνοεί χώρες με ισχυρές αγροτικές εξαγωγές όπως οι δύο οικονομίες της Λατινικής Αμερικής

Στα άδυτα του παπικού κονκλαβίου - Πώς θα γίνει η επιλογή του νέου Ποντίφικα

Το παπικό κονκλάβιο αποτελεί μια παράδοση που χρονολογείται από τον 13ο αιώνα - Όσα πρέπει να ξέρετε για αυτό

Νέα επίθεση Τραμπ στον «πολύ αργό» Πάουελ - Τον καλεί να μειώσει τα επιτόκια

Ο Ντόναλντ Τραμπ έχει προκαλέσει αναστάτωση στη Wall Street με τις επανειλημμένες επικρίσεις του προς τον Πάουελ

Τα κινεζικά funds σταματούν τις επενδύσεις στις ΗΠΑ εν μέσω δασμών

Τα κρατικά επενδυτικά κεφάλαια στην Κίνα έχουν αποσύρει επενδύσεις από ιδιωτικά κεφάλαια με έδρα τις ΗΠΑ τις τελευταίες εβδομάδες

Επίσκεψη του αμερικανού αντιπροέδρου στην Ινδία, στη σκιά των δασμών

Ο αμερικανός αντιπροέδρος θα συζητήσει στην Ινδία με τον Ναρέντρα Μόντι την πρόοδο των θεμάτων που εξετάστηκαν τον περασμένο Φεβρουάριο στο Λευκό Οίκο

Το Brexit, οι δασμοί των ΗΠΑ και η αναπόφευκτη σύγκριση

Οι υποστηρικτές του Brexit προέβαλαν το εγχείρημα ως «μαγική λύση» που θα αντιμετώπιζε τα προβλήματα της παγκοσμιοποιημένης οικονομίας

Νέα άνοδος για το Bitcoin - Κέρδη 3% απο τις αρχές Απριλίου

Με άλμα περίπου 3% το Bitcoin ξεπέρασε τα 87.600 δολάρια το πρωί της Δευτέρας στη Σιγκαπούρη- Η άνοδος εξάλειψε το μεγαλύτερο μέρος των απωλειών που είχε υποστεί από τις 2 Απριλίου

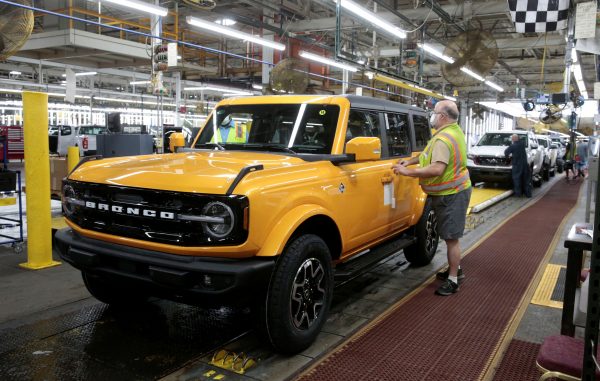

Η Ford σταματά τις αποστολές οχημάτων στην Κίνα λόγω δασμών

Η Ford ανακοίνωσε ότι σταμάτησε τις αποστολές των F-150 Raptor, Mustang και των SUV Bronco που κατασκευάζονται στο Μίσιγκαν προς την Κίνα

Στην αντεπίθεση περνά η Κίνα - Ποιους απειλεί με αντίποινα

Η Κίνα αντιτίθεται σθεναρά σε οποιοδήποτε απειλήσει τα συμφέροντα της χώρας

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Ακίνητα: Ποιοι παράγοντες ανεβάζουν τις τιμές – Οι πιο ακριβές περιοχές στην Αττική [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/04/akinita-600x384.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-600x399.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης