Την απόσυρση καταθέσεων ύψους δεκάδων δισεκατομμυρίων δολαρίων από τις αρχές του έτους αναμένεται να αποκαλύψουν σήμερα οι «big four», οι μεγαλύτερες αμερικανικές τράπεζες, σύμφωνα με τους Financial Times.

ΗΠΑ: Αύξηση επιτοκίων και μπόνους από τις τράπεζες για να κρατήσουν τους καταθέτες

Με βάση στοιχεία που συγκέντρωσε το Bloomberg, οι αναλυτές εκτιμούν ότι καταθέτες που αναζητούν υψηλότερες αποδόσεις από εναλλακτικές λύσεις όπως τα αμοιβαία κεφάλαια της χρηματαγοράς απέσυραν συνολικά σχεδόν 100 δισ. δολάρια από τις JPMorgan, Bank of America, Citi και Wells Fargo τους πρώτους τρεις μήνες του 2023.

Αν οι εκτιμήσεις αυτές επιβεβαιωθούν, θα πρόκειται για ένα τεράστιο νούμερο καθώς η μαζική φυγή καταθέσεων θα έχει λάβει χώρα παρά την τάση μετακίνησης Αμερικανών καταθετών από τις μικρότερες περιφερειακές στις κεντρικές συστημικές τράπεζες, μετά την κατάρρευση των SVB και Signature Bank.

Εν αναμονή των αποτελεσμάτων

Όπως σημειώνουν οι FT, οι καταθέσεις αποτελούν κατά κανόνα τη φθηνότερη πηγή χρηματοδότησης των τραπεζών και μια μείωσή τους θα μπορούσε να οδηγήσει σε περιορισμό του δανεισμού. Οι μεγάλες τράπεζες χάνουν σταθερά καταθέσεις τους τελευταίους 12 μήνες, καθώς η Ομοσπονδιακή Τράπεζα των ΗΠΑ έχει αυξήσει τα επιτόκια.

Η JPMorgan, η Citi και η Wells Fargo ανακοινώνουν τα κέρδη τους την Παρασκευή και ακολουθεί η Bank of America στις 18 Απριλίου. Η Goldman Sachs και η Morgan Stanley, οι οποίες έχουν επιχειρήσεις που κλίνουν περισσότερο προς την επενδυτική τραπεζική, τις συναλλαγές και τη διαχείριση περιουσιακών στοιχείων, αναφέρουν κέρδη στις 18 και 19 Απριλίου, αντίστοιχα.

Κατά μέσο όρο, τα έσοδα του πρώτου τριμήνου στις έξι μεγάλες αμερικανικές τράπεζες αναμένεται να αυξηθούν λίγο πάνω από 6% σε ετήσια βάση, ενώ τα κέρδη ανά μετοχή αναμένεται να αυξηθούν λίγο πάνω από 1%, σύμφωνα με τις εκτιμήσεις του Bloomberg.

Οι αναλυτές αναμένουν ότι τα έσοδα θα αυξηθούν περισσότερο στις τράπεζες με μεγάλες δραστηριότητες λιανικής, δηλαδή στις JPMorgan, BofA, Citi και Wells. Η επενδυτική τραπεζική αναμένεται να έχει υποστεί άλλο ένα δύσκολο τρίμηνο, καθώς η Wall Street παλεύει με την παρατεταμένη επιβράδυνση των συναλλαγών που αναμένεται να πλήξει περισσότερο την Goldman και τη Morgan Stanley.

Τα έσοδα από τις συναλλαγές είναι επίσης πιθανό να είναι μειωμένα σε ετήσια βάση, αλλά θα παραμείνουν σε πολύ υγιή επίπεδα δεδομένης της πρόσφατης μεταβλητότητας στις χρηματοπιστωτικές αγορές, αναμένουν οι αναλυτές.

Φυγή καταθέσεων

Πριν από την κατάρρευση της SVB και της Signature, οι καταθέσεις είχαν διαρρεύσει από το τραπεζικό σύστημα προς περιουσιακά στοιχεία με υψηλότερες αποδόσεις, όπως τα αμοιβαία κεφάλαια της χρηματαγοράς, επειδή πολλές τράπεζες δεν μεταβίβαζαν σημαντικά υψηλότερα επιτόκια στους καταθέτες.

Αυτό ενίσχυσε τα περιθώρια κέρδους από τη χορήγηση δανείων, αλλά οι αναλήψεις άσκησαν πίεση στις τράπεζες να αυξήσουν και τα επιτόκια καταθέσεων.

Όσον αφορά τις μεγάλες τράπεζες, άλλωστε, η φυγή καταθέσεων αναμένεται να έχει αντισταθμιστεί εν μέρει από τη συρροή καταθετών από άλλα ιδρύματα, μετά την κατάρρευση της SVB. Πρόσφατα στοιχεία από τη Fed δείχνουν ότι από τις 8 Μαρτίου, όταν οι φόβοι για τη βιωσιμότητα της SVB έφτασαν στο αποκορύφωμα, οι 25 μεγαλύτερες αμερικανικές τράπεζες προσέλκυσαν περίπου 73 δισ. δολάρια. Οι μικρότερες τράπεζες έχασαν περίπου 206 δισ. δολάρια την ίδια περίοδο.

Οι μεγαλύτερες τράπεζες όπως η JPMorgan, οι οποίες θεωρούνται από τις ρυθμιστικές αρχές ως συστημικά σημαντικές για την οικονομία, θεωρούνται από ορισμένους πελάτες ως πιο αξιόπιστες, δεδομένου ότι ελέγχονται πιο αυστηρά από τις αρχές.

Ζητούμενο, τα υψηλότερα επιτόκια καταθέσεων

Ωστόσο, όπως επισημαίνει το βρετανικό έντυπο, η τάση αυτή θα μπορούσε να αποδειχθεί βραχύβια, εκτός εάν και οι μεγάλες τράπεζες προσφέρουν υψηλότερα επιτόκια για να ανταγωνιστούν τα αποταμιευτικά προϊόντα, όπως τα αμοιβαία κεφάλαια της χρηματαγοράς, τα οποία είδαν εισροές άνω των 350 δισ. δολαρίων τον περασμένο μήνα.

Τις ανησυχίες των επενδυτών ενισχύει το ποσοστό των καταθέσεων που οι τράπεζες επένδυσαν σε τίτλους μεγαλύτερης διάρκειας, όπως τα αμερικανικά κρατικά ομόλογα και οι τίτλοι με υποθήκη, όταν τα επιτόκια ήταν χαμηλά. Οι κινήσεις αυτές ενίσχυσαν αρχικά τα κέρδη των τραπεζών, όμως τώρα οι τίτλοι αυτοί αξίζουν πολύ λιγότερο, μετά την αύξηση των επιτοκίων. Ήταν άλλωστε αυτή η επενδυτική στρατηγική που σε μεγάλο βαθμό οδήγησε στην πτώση της SVB.

Latest News

Δασμοί Τραμπ: Παγκοσμιοποίηση τέλος, επιστροφή στον προστατευτισμό

Η κίνηση του Ντόναλντ Τραμπ πυροδότησε ανησυχίες για τη διεθνή οικονομία και απειλές για αντίποινα – Κυβερνήσεις και επιχειρήσεις έσπευσαν να υπολογίσουν το κόστος από τον κλιμακούμενο εμπορικό πόλεμο

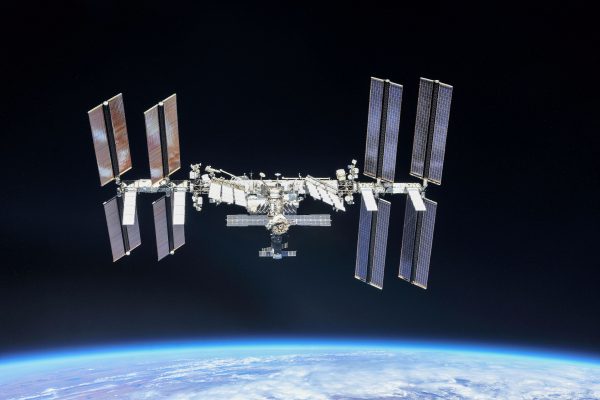

Από τα crypto στο... Διάστημα – O μεγιστάνας που θέλει business με την NASA

Ο Τζεντ ΜακΚάλεμπ έκανε μια περιουσία από τα κρυπτονομίσματα - Τώρα είναι έτοιμος να ρισκάρει μεγάλο μέρος της, προκειμένου να επενδύσει στο… Διάστημα!

Δισεκατομμυριούχος σε μια νύχτα - Ποιος είναι ο Μάρκους Πίρσον, ο προγραμματιστής πίσω από την αυτοκρατορία του Minecraft

Με αφορμή την κυκλοφορία της ταινίας «A Minecraft Movie», το δημοφιλές παιχνίδι βρίσκεται και πάλι στην επικαιρότητα

Ενα βασικό και πολύτιμο αεροπορικό δρομολόγιο κινδυνεύει από τους δασμούς του Τραμπ

Οι δασμοί Τραμπ θέτουν σε κίνδυνο μια γραμμή που αποφέρει κάθε χρόνο στη British Airways πάνω απο δισ. δολ. - Είναι η γραμμή που συνδέει το Χίθροου του Λονδίνου και το αεροδρόμιο John F. Kennedy στη Νέα Υόρκη

Απογειώθηκε το κόστος των εμπορευματικών πτήσεων μετά τους δασμούς Τραμπ

Πολλές εξαγωγικές εταιρείες πληρώνουν έως και 40% παραπάνω σε εμπορευματικής πτήσεις για να μεταφέρουν τα προϊόντα τους στις ΗΠΑ

Κίνδυνος εκτροχιασμού του ιταλικού χρέους από τις αμυντικές δαπάνες - Η προειδοποίηση αναλυτών

Η Ιταλία, ωστόσο, με τις εξαιρετικά χαμηλές αμυντικές δαπάνες της, το βαρύ φορτίο χρέους και το υψηλότερο κόστος δανεισμού της ευρωζώνης, βρίσκεται σε ιδιαίτερα δύσκολη θέση

Δασμοί Τραμπ σπέρνουν φόβους για εμπορικούς πολέμους, ύφεση και ένα iPhone 2.300 δολαρίων

Οι δασμοί που ανακοίνωσε ο πρόεδρος των ΗΠΑ, Ντόναλντ Τραμπ, προκάλεσαν βουτιά στις παγκόσμιες χρηματοπιστωτικές αγορές

Γιατί ο ΟΠΕΚ+ αυξάνει την παραγωγή πετρελαίου με τις τιμές να πέφτουν και τους δασμούς να πλήττουν τις αγορές

Τα προειδοποιητικά μηνύματα σε άλλες χώρες και η «πίεση» του προέδρου των ΗΠΑ Ντόναλντ Τραμπ

Από το κρασί μέχρι τα αυτοκίνητα - Πώς θα πλήξουν τους Αμερικανούς οι δασμοί Τραμπ

Για ανατιμήσεις στα πάντα προειδοποιούν οι οικονομολόγοι, λόγω των δασμών Τραμπ

Οι δασμοί κάνουν ακριβότερο το super market για τους καταναλωτές στις ΗΠΑ

Οι δασμοί που επέβαλε ο πρόεδρος των ΗΠΑ θα ανεβάσουν τις τιμές σε αρκετά τρόφιμα - Κυρίως σε οσα εισάγονται απο το εξωτερικό

![Επανεξέταση καταλογιστικών πράξεων της φορολογικής διοίκησης [Θ’ Μέρος]](https://www.ot.gr/wp-content/uploads/2024/11/eforia-600x400.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης