Η στεγαστική κρίση στις πλούσιες χώρες δεν έχει τελειώσει

Οι αγορές μπορούν να χωριστούν σε τρία στρατόπεδα: πρώιμους ρυθμιστές, ελισσόμενους και αργοκίνητους

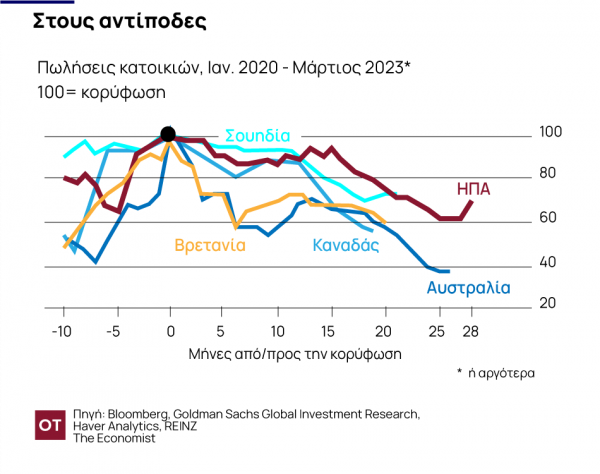

Κατά καιρούς κατά τη διάρκεια της μακράς άνθησης που ακολούθησε την παγκόσμια οικονομική κρίση του 2007-09, φαινόταν ότι οι τιμές των κατοικιών δεν θα σταματούσαν ποτέ να αυξάνονται. Οι πωλήσεις αυξήθηκαν καθώς τα εξαιρετικά χαμηλά επιτόκια και οι ελλείψεις προσφοράς ενίσχυσαν τον ανταγωνισμό για ακίνητα. Τα πράγματα είναι πολύ διαφορετικά σήμερα. Σε χώρες σε όλο τον πλούσιο κόσμο, από την Αμερική έως τη Νέα Ζηλανδία, οι πωλήσεις έχουν βουλιάξει, καθώς οι κεντρικές τράπεζες ξεκίνησαν την πιο απότομη σύσφιξη νομισματικής πολιτικής των τελευταίων τεσσάρων δεκαετιών. Σε πολλές αγορές οι τιμές κινούνται πλέον σε λάθος κατεύθυνση, τουλάχιστον από την οπτική γωνία των ιδιοκτητών κατοικιών.

Ωστόσο, με το μεγαλύτερο μέρος των αυξήσεων των επιτοκίων των κεντρικών τραπεζών να είναι παρελθόν, πολλοί στον κλάδο των ακινήτων αρχίζουν να αναρωτιούνται εάν τα χειρότερα μπορεί σύντομα να τελειώσουν. Τον Μάρτιο τόσο η Federal Reserve όσο και η Τράπεζα της Αγγλίας αύξησαν τα επιτόκια κατά μόλις ένα τέταρτο της εκατοστιαίας μονάδας. Οι αγορές προβλέπουν το πολύ μία ακόμη άνοδο επιτοκίων από αυτές τις δύο κεντρικές τράπεζες. Η παγκόσμια οικονομία έχει αποδειχθεί μέχρι στιγμής ανθεκτική στη πίεση της αυστηρότερης πολιτικής, ακόμη και όταν μια χούφτα εμπορικές τράπεζες έχουν καταρρεύσει. Αυτό έχει δώσει στους επενδυτές και τους ιδιοκτήτες κατοικιών ελπίδα ότι οι τιμές μπορεί σύντομα να πέσουν στο κατώτατο σημείο. Ίσως η από καιρό επίφοβη κρίση στέγασης να αποδειχθεί λιγότερο τρομερή από ό,τι αναμενόταν.

Τέτοια αισιοδοξία μάλλον θα αποδειχτεί αδικαιολόγητη. Ακριβώς όπως οι αυξήσεις επιτοκίων χρειάστηκαν χρόνο για να χτυπήσουν την ακίνητη ιδιοκτησία, έτσι και η ανακούφιση θα έρθει με καθυστέρηση. Τα μαξιλάρια που έχουν αμβλύνει το χτύπημα αρχίζουν να δείχνουν φθαρμένα. Αν και τα στεγαστικά δάνεια σταθερού επιτοκίου, τα οποία προστατεύουν τους κατόχους από το αυξημένο κόστος, είναι πιο κοινά εκτός Αμερικής από ό,τι παλαιότερα, τα περισσότερα είναι σταθερά για σύντομες περιόδους. Στη Βρετανία, για παράδειγμα, σχεδόν το ήμισυ των δανείων σταθερού επιτοκίου είναι σταθερό για όχι περισσότερο από δύο χρόνια. Πράγματι, περισσότερα από τα δύο πέμπτα των κατόχων στεγαστικών δανείων θα μετακινηθούν σε νέους όρους φέτος. Εν τω μεταξύ, οι όγκοι υπερβολικών αποταμιεύσεων που συσσωρεύτηκαν κατά τη διάρκεια της πανδημίας δεν παρέχουν πλέον τόση προστασία, καθώς έχουν μειωθεί τα τελευταία χρόνια. Οι έρευνες δείχνουν ότι τα νοικοκυριά με χαμηλότερο εισόδημα στην ευρωζώνη έχουν εξαντλήσει σε μεγάλο βαθμό τα αποθέματά τους.

Κατά την αξιολόγηση του πόσο πρέπει να πέσουν ακόμη οι τιμές, ο πλούσιος κόσμος μπορεί να χωριστεί στα τρία. Το πρώτο τμήμα αποτελείται από πρώιμους ρυθμιστές, που περιλαμβάνουν την Αυστραλία, τον Καναδά, τη Νέα Ζηλανδία και τη Σουηδία. Σε πολλές χώρες, οι κεντρικοί τραπεζίτες έσπευσαν να ανταποκριθούν στον πληθωρισμό. Οι χώρες είδαν τις τιμές των κατοικιών να εκτινάσσονται στα ύψη λόγω της πανδημίας, καθώς οι αγοραστές έπαιρναν φθηνά δάνεια, συνάπτοντας ενυπόθηκα δάνεια κυρίως με όρους μεταβλητού επιτοκίου. Σύμφωνα με την ομάδα πλούσιων χωρών του ΟΟΣΑ οι τιμές έχουν μειωθεί κατά 14% στη Σουηδία και τη Νέα Ζηλανδία από την κορύφωσή τους. Στην Αυστραλία έχουν μειωθεί κατά 9%. Η κεντρική τράπεζα της Αυστραλίας δεν αύξησε τα επιτόκια μέχρι τον Μάιο, αλλά τα νοικοκυριά εισήλθαν στην περίοδο με πολλά χρέη, τα οποία ήταν κατά μέσο όρο πάνω από το 200% του καθαρού διαθέσιμου εισοδήματος το 2021, καθιστώντας τα πιο εκτεθειμένα σε υψηλότερα επιτόκια. Η τράπεζα Goldman Sachs προβλέπει ενδεχόμενες πτώσεις, σε σχέση με την αποκορύφωση, της τάξης του 19% στη Νέα Ζηλανδία, 17% στη Σουηδία και 15% στην Αυστραλία, υποδηλώνοντας ότι θα υπάρξει λίγο περισσότερος πόνος σε αυτές τις χώρες.

Ακολουθούν οι χώρες που απέφυγαν τα πυρά. Το πιο εξέχον μέλος αυτής της ομάδας είναι η Αμερική, όπου οι ιδιοκτήτες κατοικιών είναι απομονωμένοι από τη σύσφιξη με ενυπόθηκα δάνεια σταθερού επιτοκίου που συχνά διαρκούν δύο ή τρεις δεκαετίες. Μετά την κρίση των δανείων subprime που ξεκίνησε το 2007, οι ρυθμιστικές αρχές ώθησαν τους δανειολήπτες προς τέτοια δάνεια, τα οποία, μαζί με αυστηρότερους κανόνες δανεισμού, είναι λιγότερο πιθανό να οδηγήσουν σε μαζικές χρεοκοπίες και, συνεπώς, να ανατινάξουν το χρηματοπιστωτικό σύστημα. Σύμφωνα με την Goldman, η Αμερική έχει ήδη δει το ήμισυ της προβλεπόμενης πτώσης από την κορύφωση κατά μόλις 5%. Εν τω μεταξύ, η Γαλλία, όπου οι τιμές διατηρήθηκαν σε άνοδο το 2022, προβλέπεται να δει ακόμη πιο ασήμαντη πτώση 4%. Η χώρα επωφελείται από το χαμηλό χρέος των νοικοκυριών, το οποίο ήταν κατά μέσο όρο 124% του καθαρού διαθέσιμου εισοδήματος το 2021.

Τελευταίοι είναι οι αργοκίνητες χώρες, που δεν έχουν ακόμη χτυπηθεί δυνατά, αλλά είναι απίθανο να γλιτώσουν την διόρθωση. Αν και οι τιμές στη Βρετανία έχουν ήδη μειωθεί κατά 5%, μπορεί να έρθουν ακόμη χειρότερα: η συμβουλευτική εταιρεία Capital Economics προβλέπει πτώση 12% αιχμής. Οι οικοδόμοι της χώρας κρούουν τον κώδωνα του κινδύνου. Πολλοί αναμένουν τα νεόδμητα σπίτια. Μερικοί θέλγουν αγοραστές με μετρητά. Η Persimmon, ο δεύτερος μεγαλύτερος κατασκευαστής της Βρετανίας, προσφέρθηκε ακόμη και να πληρώσει στεγαστικά δάνεια για έως και δέκα μήνες, σε μια προσπάθεια να στηρίξει τη ζήτηση. Η οργάνωση λόμπι Γερμανική Ομοσπονδία Περιουσίας προβλέπει ότι μόλις 245.000 διαμερίσματα θα ολοκληρωθούν φέτος στη Γερμανία, πολύ μακριά από τον στόχο της κυβέρνησης για 400.000.

Δεδομένου ότι η πτώση των τιμών οφείλεται σε υψηλότερα επιτόκια, είναι απίθανο να κάνουν τη στέγαση πιο προσιτή. Όσοι θέλουν να ανέβουν τη σκάλα δικού τους ακινήτου αντιμετωπίζουν εντυπωσιακές μηνιαίες δόσεις. Στον Καναδά, που προσαρμόστηκε πρώιμα, ο μέσος αγοραστής μονοκατοικίας πρέπει τώρα να ξοδέψει σχεδόν το 70% του προ φόρων εισοδήματος του νοικοκυριού σε πληρωμές στεγαστικών δανείων, φόρους ακινήτων και λογαριασμούς κοινής ωφελείας, σύμφωνα με τη Royal Bank of Canada, από 46% στις αρχές του 2020. Η πτώση των τιμών πάντα θα δυσαρεστεί τους ιδιοκτήτες σπιτιού. Αυτή τη φορά, ακόμη και οι επίδοξοι αγοραστές δεν έχουν πολλά να πανηγυρίσουν.

© 2021 The Economist Newspaper Limited. All rights reserved. Άρθρο από τον Economist το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από τον Οικονομικό Ταχυδρόμο. Το πρωτότυπο άρθρο βρίσκεται στο www.economist.com

Όταν τηλεφωνούν οι εξωγήινοι επενδύστε στον «μικρό πράσινο κύκνο»

Θα μπορούσαν να ανοίξουν νέες αγορές - ακόμα κι αν απέχουν 124 έτη φωτός

Γιατί ο Σι έχει πιο δυνατό χαρτί στο πόκερ με τον Τραμπ

Ο Λευκός Οίκος έχει υπολογίσει λάθος την ισορροπία δυνάμεων στον δασμολογικό του πόλεμο με την Κίνα

Το χάος των δασμών αφήνει το σημάδι του στο κόστος του αμερικανικού χρέους

Το σενάριο που πρέπει να εξετάσουν οι επενδυτές και ο θείος Σαμ

Γιατί η ΕΚΤ πρέπει να μειώσει επιθετικά τα επιτόκια στις 17 Απριλίου

Πριν από τους δασμούς, η πρόεδρος της ΕΚΤ Κριστίν Λαγκάρντ είχε αποφύγει τη δέσμευση για μείωση του βασικού επιτοκίου

Η βεβαιότητα της... αβεβαιότητας - Τι συμβαίνει με αγορές και δασμούς

Οι συνέπειες μιας κίνησης όπως αυτή του Τραμπ είναι εξαιρετικά δύσκολο να προβλεφθούν

Τώρα είναι η ώρα για μια τολμηρή νέα σχέση Ηνωμένου Βασιλείου-ΕΕ

Η Βρετανία και η ΕΕ, φυσικά, έχουν μια οδυνηρή πρόσφατη ιστορία, που άφησε τραύματα

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

Γιατί θέλω οι μετοχές να χορέψουν ξανά σαν τον Νουρέγιεφ

Άλλα χρηματιστήρια έχουν καλύτερη απόδοση, αλλά κοιτάζω μια ευκαιρία να πουλήσω

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης