Αλλαγή πλεύσης προκειμένου να προσαρμοστεί στο νέο περιβάλλον των υψηλών επιτοκίων, ανακοίνωσε ο επενδυτικός κολοσσός BlackRock, η οποία όπως ήδη έχει προαναγγείλει εγκαταλείπει το «παραδοσιακό» χαρτοφυλάκιο 60/40, υπέρ των δημόσιων και ιδιωτικών επενδύσεων καθώς και τακτικών τοποθετήσεων σε ομόλογα.

Στρατηγικοί αναλυτές της BlackRock Investment Institute, τον ερευνητικό βραχίονα του μεγαλύτερου διαχειριστή περιουσιακών στοιχείων στον κόσμο, συνιστούν «να σπάσουμε τους παραδοσιακούς κανόνες κατανομής περιουσιακών στοιχείων, να απομακρυνθούμε από τις συγκεκριμένες κατανομές σε δημόσιες μετοχές και ομόλογα».

«Αυτές οι παλιές συνταγές δεν αντικατοπτρίζουν το νέο καθεστώς στο οποίο βρισκόμαστε – ένα καθεστώς όπου οι μεγάλες κεντρικές τράπεζες αυξάνουν τα επιτόκια σε ύφεση για να προσπαθήσουν να μειώσουν τον πληθωρισμό», αναφέρουν σε σημείωμά τους που δημοσιεύτηκε την Τρίτη.

Το τυπικό ράλι των «αρκούδων» και η αμφισβήτηση της στρατηγικής 60/40

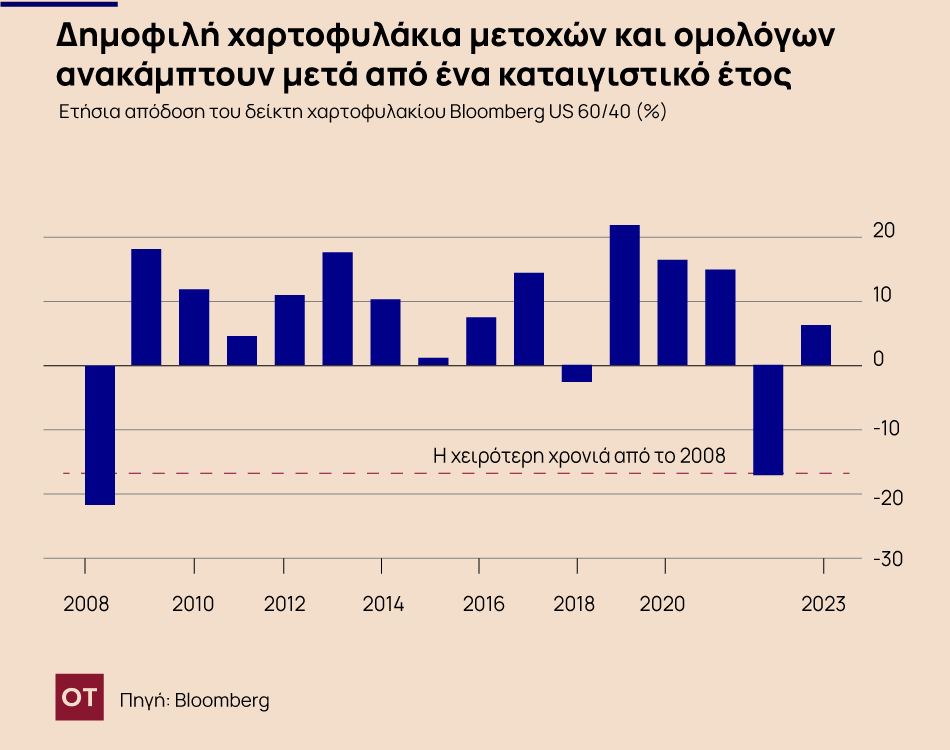

Αξίζει να σημειωθεί ότι ο δείκτης χαρτοφυλακίου του Bloomberg 60/40 σημειώνει άνοδο 6,3% από την αρχή του έτους, μετά από πτώση σχεδόν 17% το 2022, τη μεγαλύτερη του εδώ και μια δεκαετία.

Ωστόσο, οι αναλυτές της BlackRock προειδοποιούν ότι αυτό δεν υποδηλώνει επιστροφή στα ισχυρά κέρδη που παρατηρήθηκαν τις τέσσερις δεκαετίες από τις αρχές της δεκαετίας του 1980 για το δημοφιλές αυτό μείγμα χαρτοφυλακίου.

Οι αναλυτές στρατηγικής συνιστούν την εξέταση συγκεκριμένων τομέων μετοχών, όπως η ενέργεια ή η υγειονομική περίθαλψη, και την επιλογή εταιρειών με ισχυρές ταμειακές ροές και ανθεκτικές αλυσίδες εφοδιασμού που μπορούν να αντέξουν στην ύφεση.

«Πιστεύουμε σε μια νέα προσέγγιση για τη δημιουργία χαρτοφυλακίων», όπου «οι στρατηγικές απόψεις πρέπει να είναι πιο αναλυτικές – σε όλους τους τομείς και στις ιδιωτικές αγορές – για να βοηθήσουν στη δημιουργία πιο ανθεκτικών χαρτοφυλακίων στο νέο καθεστώς», υποστηρίζουν.

Τονίζουν επίσης, ότι οι επενδυτές θα πρέπει να επανεξετάσουν τις κατανομές σταθερού εισοδήματος δεδομένου ότι οι αποδόσεις τους συνδέονται όλο και περισσότερο με την απόδοση των μετοχών και δεν παρέχουν πλέον το έρμα χαρτοφυλακίου που συνήθιζαν.

Ο επενδυτικός κολοσσός υποστηρίζει επίσης ότι θα πρέπει να γίνονται τακτικές τοποθετήσεις σε ομόλογα που συνδέονται με τον πληθωρισμό και το βραχυπρόθεσμο χρέος λόγω των ελκυστικών αποδόσεων και της προοπτικής ότι θα διατηρηθούν οι πιέσεις τιμών πάνω από τον στόχο.

«Βλέπουμε τα επιτόκια να παραμένουν υψηλότερα καθώς η Federal Reserve επιδιώκει να περιορίσει τον επίμονο πληθωρισμό», τονίζουν χαρακτηριστικά.

Μάχη γιγάντων

Δεν είναι η πρώτη φορά που η BlackRock αμφισβητεί την παραδοσιακή επενδυτική συνταγή που προβλέπει τοποθέτηση 60% σε μετοχές και 40% σε ομόλογα.

Στις αρχές του έτους χαρακτήρισε το χαρτοφυλάκιο αυτό ξεπερασμένο, διαφωνώντας ανοικτά με την Goldman Sachs η οποία υποστηρίζει ότι παρά τις απώλειες το 60/40 παραμένει μια έγκυρη προσέγγιση.

Ισχυρά επιχειρήματα

Όπως είχε γράψει προ μηνών σε ανάλυσή της η Wall Street Journal, υπάρχουν ισχυρά επιχειρήματα υπέρ και κατά της συνταγής 60/40 ως λογικό σημείο εκκίνησης για τη διαμόρφωση ενός χαρτοφυλακίου: δίνει στον επενδυτή αξιοπρεπή έκθεση στην ανάπτυξη μέσω του στοιχείου των μετοχών, σταθερό εισόδημα από τα ομόλογα και ένα μαξιλάρι κατά τη διάρκεια της ύφεσης, όταν οι μετοχές συχνά πέφτουν έντονα και οι αποδόσεις των ομολόγων συνήθως πέφτουν επίσης, αυξάνοντας τις τιμές των ομολόγων.

Πέρυσι, οι μετοχές σημείωσαν μεγάλη πτώση και τα ομόλογα έχασαν επίσης χρήματα. Ο δείκτης Dow Jones US Total Stock Market έχασε 19,5% συμπεριλαμβανομένων των μερισμάτων, ενώ ο δείκτης ICE BofA US Treasury έχασε 12,9%.

Ένα χαρτοφυλάκιο 60/40 των ΗΠΑ είχε μια από τις χειρότερες χρονιές του, επειδή τα ομόλογα δεν έκαναν αυτό που έπρεπε να κάνουν. Το ερώτημα, λοιπόν, είναι αν το 2022 ήταν εξαίρεση και τα ομόλογα θα ξαναρχίσουν τώρα την κανονική τους λειτουργία.

Τι υποστηρίζει η BofA

Στο πλευρό της Goldman φαίνεται να τάσσεται και η Bank of America, η οποία βλέπει αλλαγή σκηνικού φέτος.

Η τοποθέτηση 60% σε μετοχές και 40% σε ομόλογα «θα πρέπει να δημιουργήσει θετική απόδοση το 2023», αναφέρει μεταξύ άλλων ο επικεφαλής επενδυτικής στρατηγικής της BofA Μάικλ Χάρτνετ, αναλύοντας τις προοπτικές για το επόμενο έτος που δημοσίευσε η αμερικανική τράπεζα.

Ο Χάρτνετ προβλέπει ότι τα ομόλογα θα ενισχυθούν το πρώτο εξάμηνο του έτους, τονίζοντας ότι η ύφεση θα διαρκέσει τους πρώτους έξι έως εννέα μήνες, χωρίς ωστόσο να είναι βαθιά ή έντονη.

«Η χρηματιστηριακή αγορά θα σημειώσει άνοδο το δεύτερο εξάμηνο μόλις καταστεί σαφές ότι έχουμε ξεπεράσει την κορύφωση των επιτοκίων και το κατώτατο όριο των εταιρικών κερδών», υπογράμμισε.

Latest News

Μικτά πρόσημα στις ασιατικές αγορές - Σε στάση αναμονής οι επενδυτές

Κλειστές οι αγορές του Χονγκ Κονγκ και της Σιγκαπούρης.

Βουτιά 500 μονάδων για τον Dow, παρέμειναν οι αυξομειώσεις και η αβεβαιότητα

Αστάθεια χαρακτήρισε τις συναλλατές του S&P 500 την Πέμπτη, την τελευταία ημέρα διαπραγμάτευσης της εβδομάδας στη Wall Street

Από το «σοκ Νίξον» στο «σοκ Τραμπ» - Οι 100 ημέρες που άλλαξαν 100 χρόνια για το δολάριο

Ήρθε το τέλος της κυριαρχίας του δολαρίου, ή απλώς είναι... πολύ σκληρό για να πεθάνει;

Μικτά πρόσημα στις ευρωαγορές, υποχώρησαν στο τέλος οι πιέσεις

Τα ευρωπαϊκά χρηματιστήρια έκλεισαν με μικτά πρόσημα μετά και την εκτίμηση της Ευρωπαϊκής Κεντρικής Τράπεζας ότι οι κίνδυνοι για την οικονομία της Ευρωζώνης αυξάνονται

«Έσπασε» στο τέλος καθοδικά το ΧΑ - Βουτιά για τράπεζες, Cenergy

Στο δεύτερο «μισό» της συνεδρίασης, το ΧΑ υπέκυψε στις λιγοστές, μεν, αλλά περισσότερες εντολές πώλησης

Βουτιά για τον Dow Jones - Προσπαθούν θετικά οι S&P 500 και Nasdaq

Στο επίκεντρο σήμερα είναι η UnitedHealth Group, η οποία χάνει πάνω από 17%

Μικρές απώλειες με μικρό τζίρο στο ΧΑ

Η αγορά θα πρέπει να επιβεβαιώσει την παραμονή της πάνω από τις 1.650 μονάδες

Αδύναμες οι συναλλαγές στο ΧΑ - Ελαφρύ το προβάδισμα των πωλητών

O Γενικός Δείκτης καταγράφει απώλειες 0,33% στις 1.649,77 μονάδες, ενώ ο τζίρος είναι στα 6,2 εκατ. ευρώ και ο όγκος στα 1,6 εκατ. τεμάχια

Υπό πίεση οι ευρωαγορές - Στηρίζει τον DAX η Siemens Energy

Οι αγορές αναμένουν την επικείμενη ανακοίνωση νομισματικής πολιτικής της Ευρωπαϊκής Κεντρικής Τράπεζας

Προς την πρώτη εβδομαδιαία άνοδο μετά το πρωτικό σερί οδεύει το πετρέλαιο

Τα συμβόλαια μελλοντικής εκπλήρωσης για το αργό πετρέλαιο τύπου Brent αυξήθηκαν κατά 55 σεντς ή 0,8% στα 66,40 δολάρια το βαρέλι

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης