Στη χρηματοοικονομική θεωρία όσο μεγαλύτερο ρίσκο αναλαμβάνεται, τόσο υψηλότερο είναι το δυνητικό όφελος, αλλά και οι πιθανές ζημιές εάν το στοίχημα που παίζεται κάθε φορά δεν κερδηθεί. Στην Ελλάδα ωστόσο, από το ξέσπασμα της δημοσιονομικής κρίσης το 2010 έως και σήμερα ο κανόνας αυτός δεν επαληθεύεται πάντοτε, ειδικά σε ό,τι έχει να κάνει με τις τράπεζες.

Σε πλήθος περιπτώσεων, δανειολήπτες και καταθέτες που εκτέθηκαν σε κινδύνους, εν τέλει είτε επιβραβεύτηκαν για την επιλογή τους ή το σύστημα ήλθε να τους εξαλείψει.

Οι ευρωπαϊκές τράπεζες ξεπέρασαν την κρίση, λέει η Deutsche Bank

Ακολουθούν ορισμένα χαρακτηριστικά παραδείγματα:

Καταθέσεις

Στο α΄εξάμηνο του 2015 η χώρα κινδύνευσε με έξοδο από την ευρωζώνη, λόγω της σύγκρουσης της τότε κυβέρνησης με τους δανειστές. Μέσα σε έξι μήνες διέρρευσαν καταθέσεις 40 δισ. ευρώ, περίπου το 25% της εγχώριας καταθετικής βάσης, ως αποτέλεσμα του κλονισμού της εμπιστοσύνης των αποταμιευτών.

Οσοι επέλεξαν όμως να αναλάβουν το ρίσκο διατήρησης των χρημάτων τους στις ελληνικές τράπεζες βγήκαν κερδισμένοι. Κι αυτό διότι εξασφάλισαν εκείνη την περίοδο μέσω των λογαριασμών προθεσμίας επιτόκια της τάξης του 5%-6% που αναγκάστηκαν να προσφέρουν οι τράπεζες προς ανακοπή του κύματος των εκροών. Εν τέλει δε, με την τρίτη ανακεφαλαιοποίηση στον κλάδο, με χρήση και κρατικών κεφαλαίων, οι καταθέσεις προστατεύτηκαν πλήρως.

Δάνεια

Η συντριπτική πλειονότητα όσων έλαβαν στεγαστικό δάνειο στα χρόνια υπερανάπτυξης της εγχώριας αγοράς μετά την είσοδο της χώρας στο ευρώ, επέλεξαν προγράμματα κυμαινόμενου επιτοκίου, καθώς ήταν χαμηλότερα από τα σταθερά. Ανέλαβαν ωστόσο το ρίσκο επιβάρυνσης των δόσεών τους στο σενάριο αυστηροποίησης της νομισματικής πολιτικής από την ΕΚΤ.

Ήλθε όμως η χρηματοπιστωτική κρίση και στη συνέχεια η δημοσιονομική στις αδύναμες χώρες της ευρωπαϊκής περιφέρειας, οδηγώντας την κεντρική τράπεζα σε σημαντικές περικοπές στους παρεμβατικούς της δείκτες. Το βασικό επιτόκιο του ευρώ από το 4,25% το καλοκαίρι του 2008 μειώθηκε στο 1% τον Μάιο του 2009, στο 0,25% το 2014, στο 0,05% το 2015 και από τον Μάρτιο του 2016 έως και τον περασμένο Ιούλιο βρισκόταν στο 0%. Δηλαδή επί σχεδόν μία δεκαετία όσοι αποπλήρωναν δάνειο κυμαινόμενου επιτοκίου απολάμβαναν εξαιρετικά χαμηλές δόσεις.

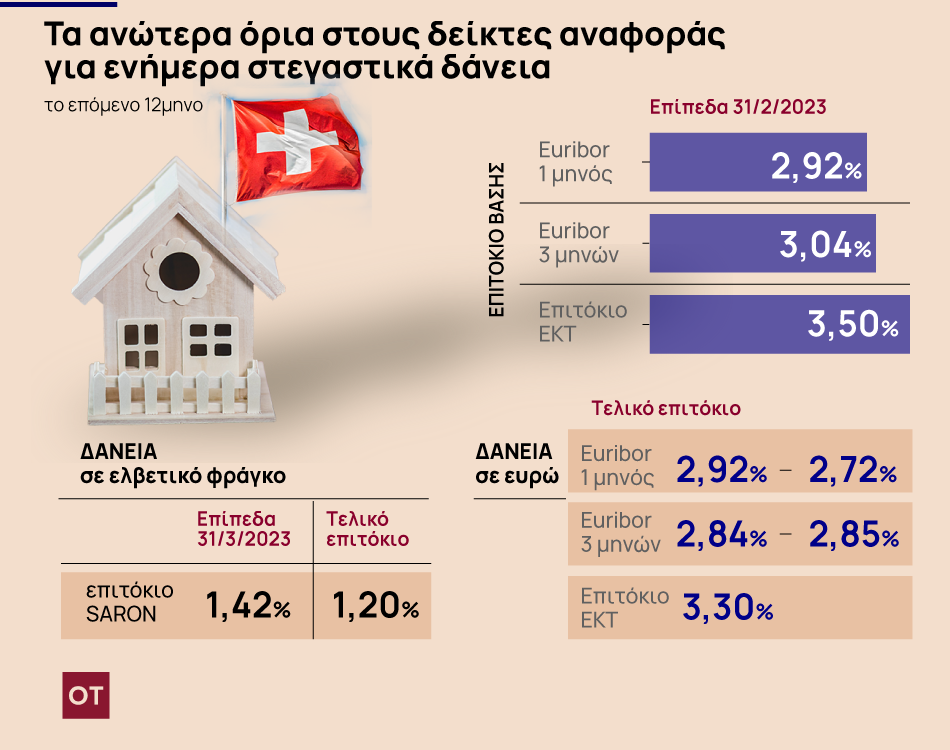

Πλαφόν στα επιτόκια

Οι δανειολήπτες της κατηγορίας βρέθηκαν από το περασμένο καλοκαίρι αντιμέτωποι με το κόστος της επιλογής τους, λόγω της ανόδου των ευρω-επιτοκίων για την αντιμετώπιση αυτή τη φορά της πληθωριστικής κρίσης. Ωστόσο, οι τράπεζες παρεμβαίνουν και σε αυτό το μέτωπο: Πρώτον, επιδοτούν το 50% της σχετικής επιβάρυνσης στα ευάλωτα νοικοκυριά και δεύτερον θέτουν από τον ερχόμενο μήνα πλαφόν στο ύψος των επιτοκίων με τα οποία είναι συνδεδεμένες όλες οι ενήμερες χορηγήσεις της κατηγορίας. Με τον τρόπο αυτόν εξαλείφουν το ρίσκο που ανέλαβαν όσοι επωφελούνταν μέχρι πρότινος από τη χαλαρή ευρωπαϊκή νομισματική πολιτική.

Αναδιαρθρώσεις οφειλών

Κερδισμένοι εκ του αποτελέσματος βγήκαν και όσοι δανείστηκαν πέραν των δυνατοτήτων τους κυρίως κατά τη δεκαετία του 2000. Κάνοντας χρήση αρχικώς των ευνοϊκών διατάξεων του νόμου Κατσέλη και των εργαλείων αναδιάρθρωσης χρεών που ενεργοποιήθηκαν στη συνέχεια, χιλιάδες δανειολήπτες πέτυχαν σημαντικού ύψους κουρέματα ή επωφελήθηκαν από την πολυετή οριζόντια προστασία έναντι των πλειστηριασμών.

Οσοι δε ρύθμισαν το δάνειό τους εξασφάλισαν, πέραν της πιθανής διαγραφής μέρους της οφειλής τους, καλύτερους όρους αποπληρωμής σε σύγκριση με τους ενήμερους οφειλέτες. Σύμφωνα με τα πιο πρόσφατα στοιχεία συστημικού ομίλου, το μέσο περιθώριο στα εξυπηρετούμενα δάνεια διαμορφώθηκε στο τελευταίο τρίμηνο του 2022 σε 2,86%, ενώ στα κόκκινα ανοίγματα δεν ξεπερνούσε το 1,55%. Δηλαδή εκείνοι που δεν ήταν συνεπείς εξασφάλισαν κόστος δανεισμού σημαντικά χαμηλότερο σε σύγκριση με τους πράσινους δανειολήπτες.

Latest News

Πώς θα λειτουργήσουν καταστήματα και σούπερ μάρκετ το Μ. Σάββατο

Αναλυτικά οι ώρες λειτουργίας - Οι συστάσεις του ΕΦΕΤ

Worldline: Το μέλλον των ψηφιακών πληρωμών είναι ανθρώπινο και προσωποποιημένο

«Το μέλλον των πληρωμών δεν είναι απλώς ψηφιακό. Είναι έξυπνο, ανθρώπινο και εξατομικευμένο» επισήμανε ο κ. Κιτιξής, Country Head and Managing Director της Worldline

Πώς επηρεάζονται οι τραπεζικές συναλλαγές από τις αργίες

Οι ηλεκτρονικές συναλλαγές μέσω web banking και mobile apps θα λειτουργούν κανονικά

Ποιοι χάνουν, ποιοι κερδίζουν από τη μείωση των επιτοκίων της ΕΚΤ

Νέα εποχή φθηνού χρήματος στην Ελλάδα με τη βούλα της ΕΚΤ - Η μείωση στα επιτόκια ρίχνει τα έσοδα στις τράπεζες και τις αποδόσεις στις καταθέσεις

Δωδώνη: Τριάντα χρόνια συγκρούσεων, 3 ιδιοκτήτες και ο νικητής

Μετά από 13 χρόνια και μεγάλη προσπάθεια τα αδέλφια Σαράντη αποκτούν το ισχυρότερο εξαγωγικό brand name στην φέτα, την Δωδώνη

Με 1,7 δισ. χτίζει εργοστάσια και αποθήκευση ενέργειας - Το deal με Κοπελούζο

Η ΔΕΗ ολοκληρώνει την απόκτηση του μεριδίου του Κοπελούζου στο CCGT Αλεξανδρούπολης - Οι νέες επενδύσεις για ευέλικτη παραγωγή συνολικής ισχύος περίπου 2,3 GW

Πώς θα λειτουργήσουν καταστήματα και σούπερ μάρκετ Μ. Παρασκευή και Μ. Σάββατο

Αναλυτικά οι ώρες λειτουργίας - Οι συστάσεις του ΕΦΕΤ

Δωδώνη: Στα Ελληνικά Γαλακτοκομεία με 110 εκατ. ευρώ η ηπειρώτικη γαλακτοβιομηχανία

Τα Ελληνικά Γαλακτοκομεία αναλαμβάνουν τον δανεισμό, 95 εκατ. ευρώ, της «Δωδώνη» - Είσοδος με επώνυμο προϊόν στη φέτα για τους Αφούς Σαράντη

Παρελθόν ο Μαρινόπουλος από τη Marks & Spencer - Πέρασε στα χέρια του μητρικού ομίλου

Μονομετοχική πλέον η Marks & Spencer στην Ελλάδα - Μέσα σε ένα μόλις μήνα, άλλαξε το ΔΣ της εταιρείας - Εκτός ο Στέφανος Μαρινόπουλος

Κατασκευή φράγματος στον Ασωπό από τον όμιλο AKTOR

Το έργο είναι συμβατό με το Σχέδιο Διαχείρισης Λεκανών Απορροής Ποταμών του Υδατικού Διαμερίσματος Βόρειας Πελοποννήσου.

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-600x500.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης