1. Η εκδήλωση των οικονομικών κρίσεων

Το έτος 1999 είχα την τύχη και την ευκαιρία να παρακολουθήσω την ανοιχτή διάλεξη του καθηγητή Paul Krugman στο LSE, στο Λονδίνο. Το θέμα της, ήταν: οι οικονομικές κρίσεις στις ανοιχτές οικονομίες. Κατά τη διάρκεια της διάλεξης, ο κατοπινός νομπελίστας οικονομολόγος, διέκρινε 4 μορφές οικονομικών κρίσεων: 1. Τις τραπεζικές κρίσεις ( δηλ. τη χρεοκοπία τραπεζών, βλέπε τις ΗΠΑ το έτος 1929), 2. τις χρηματιστηριακές κρίσεις (δηλ. την κατάρρευση/μηδενισμός της αγοραίας αξίας επιχειρήσεων, βλέπε την κρίση στη Ρωσία, το 1998), 3. τις νομισματικές κρίσεις (δηλ. την κατάρρευση συναλλαγματικής αξίας ενός εθνικού νομίσματος, βλέπε την κρίση στις Ασιατικές χώρες, το έτος 1996) και 4. τις δημοσιονομικές κρίσεις (δηλ. τις κρίσεις δημοσιονομικού ελλείματος και δημόσιου χρέους, βλέπε την κρίση στην αγορά ομολόγων στο Μεξικό, το 1994). Οι οικονομικές κρίσεις εκδηλώνονται με μια από τις παραπάνω τέσσερις μορφές και αν δεν αντιμετωπιστούν εγκαίρως, μεταμορφώνονται στις υπόλοιπες τρεις.

Σε ένα διεθνές χρηματοοικονομικό σύστημα ελεύθερης διακίνησης κεφαλαίων, η μετάδοση των οικονομικών κρίσεων από τη μια χώρα στην άλλη (financial contagion), είναι πολύ πιθανή. Προκαλείται από την προσπάθεια των μεγάλων τραπεζών και των μεγάλων επενδυτικών ταμείων κατοχής χαρτοφυλακίων (Funds), να προλάβουν ή/και να περιορίσουν τις πιθανές απώλειες τους από την αρχική κρίση, επαναξιολογώντας και αναδιανέμοντας τα επενδυτικά τους χαρτοφυλάκια, ανά τον κόσμο (C. Calomiris, lectures Columbia 2000). Σε αυτή τη διαδικασία της ορθολογικής ανακατανομής (και του πανικού), η κρίση μεταδίδεται και σε άλλες χώρες.

CEO της Bank of America: Η τραπεζική κρίση ήταν… απλή αναταραχή

Αλλά και οι εφαρμοζόμενες δημοσιονομικές και νομισματικές πολιτικές των αναπτυγμένων οικονομικά κρατών, πολλές φορές συμβάλουν στη διάχυση των κρίσεων. Κι αυτό διότι, σε ανοιχτές οικονομίες, οι νομισματικές και οι δημοσιονομικές πολιτικές όλων των αναπτυγμένων κρατών συντονίζονται, σε μια προσπάθεια διατήρησης των πραγματικών επιτοκίων σταθερών και ίσων, μεταξύ των εθνικών χρηματοπιστωτικών συστημάτων, (R.Dornbusch 1997). Ο συντονισμός, των νομισματικών πολιτικών των εθνικών οικονομιών (για τους μυημένους: r* – π*= R*= R = r – π), επιδιώκεται για να διασφαλιστεί η παγκόσμια οικονομική σταθερότητα. Πολλές φορές όμως, αυτή η επιδίωξη προκαλεί το αντίθετο αποτέλεσμα.

2. Η τρέχουσα τραπεζική κρίση

Η τρέχουσα τραπεζική κρίση στις ΗΠΑ και στην Ελβετία σχετίζεται με την αδυναμία ορισμένων (;) τραπεζών να ανταπεξέλθουν σε ένα οικονομικό περιβάλλον αυξανόμενων επιτοκίων λόγω της αύξησης του πληθωρισμού.

Οι κεντρικές τράπεζες των αναπτυγμένων χωρών από τον Ιούλιο του 2022 έως σήμερα προχώρησαν σε (6) διαδοχικές αυξήσεις των επιτοκίων τους, σε μια προσπάθεια να περιορίσουν την έκρηξη του πληθωρισμού στις οικονομίες τους. Για τις αποφάσεις των Κεντρικών τραπεζών, ο ρόλος της ενέργειας ήταν καταλυτικός καθώς, οι συνεχόμενες αυξήσεις στις τιμές των ενεργειακών προϊόντων (φυσικό αέριο, ηλεκτρική ενέργεια , πετρέλαιο) είχαν το μεγαλύτερο μερίδιο στην αύξηση του πληθωρισμού στην Ευρώπη και στις ΗΠΑ. Χαρακτηριστικά αναφέρουμε ότι οι τιμές της ενέργειας επηρέασαν κατά 50% τον πληθωρισμό στην Ευρώπη (9,2%), το έτος 2022 (στοιχεία Eurostat 2023).

3. Η Ενέργεια, είναι το θύμα ή ο θύτης της τραπεζικής κρίσης;

Για την πλειοψηφία των οικονομικών αναλυτών, η πρόσφατη τραπεζική κρίση στις ΗΠΑ και στην Ελβετία (Μάρτιος 2023), δεν έχει καμία σχέση με τις αποδόσεις του κλάδου ενέργειας. Όμως, είναι αυτή η πραγματικότητα;

Αν θέλουμε απλώς να συνομολογήσουμε μπορούμε να αναφέρουμε απλά τη συμμετοχή του κράτους της Σαουδικής Αραβίας (ΣΑ) στο μετοχικό κεφάλαιο της Credit Swiss (10%) και την άρνηση της ΣΑ να συμμετάσχει στη διάσωση δηλαδή, στην αύξηση μετοχικού κεφαλαίου, της εν λόγω τράπεζας . Ή να επισημάνουμε το γεγονός ότι η τραπεζική αστάθεια στις ΗΠΑ, εκδηλώθηκε στην πολιτεία της Καλιφόρνιας, στην οποία δεν δραστηριοποιούνται μόνο νεοφυείς επιχειρήσεις και εταιρίες υψηλής τεχνολογίας αλλά και εταιρίες παραγωγής πετρελαίου και φυσικού αερίου οι οποίες διαμορφώνουν το 8% του πολιτειακού ΑΕΠ, με συνολικά ετήσια έσοδα τα οποία υπερβαίνουν τα 300 δισεκατομμύρια δολάρια (2021) . Αλλά ο στόχος μας ,με το παρόν άρθρο, είναι να αναδείξουμε τα οικονομικά στοιχεία της κρίσης και όχι να συνομολογήσουμε.

4. Οι Οικονομικές κρίσεις και ο ρόλος της ενέργειας.

Για τον καθηγητή οικονομικών Andrew Shleifer όλες οι χρηματοοικονομικές κρίσεις είναι κατά βάση ενεργειακές κρίσεις, (Lectures, Yale University 2011).

Ο κλάδος της ενέργειας και ειδικότερα οι τιμές ενέργειας του πετρελαίου και του φυσικού αερίου παρουσιάζουν οικονομικούς κύκλους που άλλο προϊόν δεν παρουσιάζει στις διεθνείς αγορές και, επιδρούν άμεσα: α) στον πληθωρισμό, β) στις εξωτερικές πληρωμές, γ) στη συναλλαγματική αξία των εθνικών νομισμάτων και δ) στην μεγέθυνση (growth) των εθνικών οικονομιών. Επιπλέον, η συχνή μεταβλητότητα των οικονομικών αποδόσεων των εταιριών του ενεργειακού κλάδου (πετρελαίου και φυσικού αερίου) , προκαλούσε και προκαλεί περιοδική αυξομείωση της προσφοράς κεφαλαίου στις χρηματοπιστωτικές αγορές, μεταβάλει τους όρους εμπορίου μεταξύ των κρατών παραγωγών πετρελαίου και των κρατών καταναλωτών, γεγονός που επηρεάζει τη σταθερότητα του τραπεζικού συστήματος, τη σταθερότητα της αγοράς κεφαλαίου, τη σταθερότητα της αξίας των συναλλαγματικών ισοτιμιών των εθνικών νομισμάτων και τη σταθερότητα των δημόσιων οικονομικών των κρατών (δημόσιο χρέος).

Για παράδειγμα, η ενεργειακή κρίση του έτους 1975 συνέβαλε σημαντικά στην εμφάνιση διαδοχικών οικονομικών κρίσεων στις αναπτυσσόμενες οικονομίες. Πιο συγκεκριμένα, α) τα πλεονάσματα των κερδών των εταιριών παραγωγής πετρελαίου εκείνη την εποχή τα οποία κατευθύνθηκαν στις Αμερικάνικες τράπεζες, β) τα κοινοπρακτικά δάνεια που δημιούργησαν με αυτά τα πλεονάσματα οι αμερικάνικες και ευρωπαϊκές τράπεζες (syndicated loans) και τα οποία πρόσφεραν στις διεθνείς αγορές κρατικών τίτλων και γ) οι υψηλές τιμές ενέργειας, προκάλεσαν διαδοχικές οικονομικές κρίσεις στις αναπτυσσόμενες χώρες για μια δεκαετία. Οι αναπτυσσόμενες χώρες προχωρούσαν στη σύναψη διεθνών δανείων αλλά με τη χειροτέρευση των όρων διεθνούς εμπορίου για αυτές, λόγω των αυξανόμενων τιμών πετρελαίου, αδυνατούσαν να τα αποπληρώσουν στο ακέραιο και έτσι προχωρούσαν σε νέα σύναψη δανείων. Έτσι τα κέρδη ανακυκλώνονταν δηλαδή, από τις εταιρίες παραγωγής πετρελαίου κατέληγαν ξανά στις εταιρίες πετρελαίου (C. Calomiris, Lectures Columbia University, 2000).

Η οικονομικής κρίση στις ΗΠΑ, το έτος 2008, εκδηλώθηκε την ίδια χρονιά που υπήρξε η μεγαλύτερη, ιστορικά, κορύφωση των κερδών των εταιριών παραγωγής πετρελαίου και φυσικού αερίου, παγκοσμίως. Τα συνολικά ετήσια κέρδη των εν λόγω εταιριών, ξεπέρασαν τα 2,5 τρισεκατομμύρια δολάρια (Πηγή: Statista). Τα κεφάλαια αυτά, τα αποκαλούμενα και ως «πετροδολάρια», διοχετεύθηκαν κυρίως στις μεγάλες τράπεζες και στα επενδυτικά ταμεία των ΗΠΑ προσφέροντας τους ένα πλεόνασμα κεφαλαίου για επενδύσεις μεσαίου και υψηλού ρίσκου (όπως τα subprime loans) Και αυτό όμως οδήγησε στην καταστροφή των αξιών των επενδυμένων κεφαλαίων, μεσοπρόθεσμα.

Το έτος 2022, τα κέρδη των εταιριών παραγωγής πετρελαίου και φυσικού αερίου ξεπέρασαν το 1 τρισεκατομμύρια, παγκοσμίως . Κέρδη που είναι μεγαλύτερα από το σύνολο των κερδών που επέτυχαν, οι ίδιες εταιρίες, τη δεκαετία 2011 -2021. Η έκρηξη κερδών για τις εταιρίες παραγωγής πετρελαίου και φυσικού αερίου, το έτος 2022 μπορούν να ερμηνευθούν ως προσπάθεια των εταιριών αντιστάθμισης των απωλειών των προηγούμενων ετών. Υπενθυμίζουμε ότι οι περισσότερες εταιρίες παραγωγής πετρελαίου και φυσικού αερίου είχαν σημαντικές ζημίες το 2020 λόγω της πανδημίας.

Η διατηρησιμότητα των κερδών, των υψηλών τιμών ενέργειας του έτους 2022 τα επόμενα χρόνια και φυσικά, η αντίδραση των Κεντρικών τραπεζών θα καθορίσουν αν έχουμε μια νέα συστημική κρίση στο χρηματοπιστωτικό τομέα, παρόμοια με αυτή του 1975 λόγω των πιθανών νέων πληθωριστικών πιέσεων και της νέας αύξησης των επιτοκίων που θα ακολουθήσει. Αν συμβεί αυτό τότε οι εταιρείες παραγωγής πετρελαίου και φυσικού αερίου θα είναι πιθανόν οι μόνες που θα διαθέτουν σημαντικά πλεονάσματα κεφαλαίων (κερδών) τα οποία θα μπορούν να επενδύσουν σε νέα έργα τα επόμενα χρόνια (π.χ. έργα για την ενεργειακή μετάβαση).

Όμως τα πρώτα στοιχεία για το 2023 υποδεικνύουν ότι (για την ώρα), οι τιμές ενέργειας έχουν ήδη αρχίσει να αποκλιμακώνονται. Και επιπλέον, οι κρατικές χρηματοοικονομικές ενισχύσεις σε νοικοκυριά και επιχειρήσεις σε όλες τις αναπτυγμένες οικονομίες βαίνουν προς την ολική κατάργηση τους. Επιπλέον, οι αναπτυγμένες χώρες έχουν πλέον αναπτύξει μηχανισμούς για την αντιμετώπιση των οικονομικών κρίσεων συμπεριλαμβανομένης και της ενεργειακής κρίσης. Π.χ. η διοχέτευση (η επιστροφή) στους τελικούς καταναλωτές ηλεκτρικής ενέργειας των πλεοναζόντων εσόδων των ηλεκτροπαραγωγών που χρησιμοποιούν τις αποκαλούμενες “υπο-οριακές” (inframarginal) τεχνολογίες για την παραγωγή ρεύματος (όπως ΑΠΕ, πυρηνική ενέργεια και λιγνίτης) συνέβαλε στον περιορισμό των πληθωριστικών πιέσεων στην Ευρώπη.

5. Ενεργειακή μετάβαση, ενεργειακός σχεδιασμός και τραπεζική σταθερότητα

Συμπερασματικά: Τα υψηλά τραπεζικά επιτόκια (και κυρίως τα αρνητικά spread μεταξύ των επιτοκίων καταθέσεων και των επιτοκίων δανείων) και οι μακροχρόνιες δεσμεύσεις τραπεζικών κεφαλαίων σε μακροχρόνια δάνεια, υπό συνθήκες αυξανόμενου πληθωρισμού, απειλούν τη σταθερότητα των τραπεζών, τη σταθερότητα του συνόλου του τραπεζικού συστήματος και την ανάπτυξη της οικονομίας.

Η διαδικασία της ενεργειακής μετάβασης απαιτεί τη δέσμευση μεγάλου αριθμού τραπεζικών κεφαλαίων για την κατασκευή νέων έργων. Υπό αυτό το πλαίσιο εγείρονται νέα ερωτήματα και προβληματισμοί: Τι θα κάνει ο τραπεζικός τομέας; πως θα διαχειριστεί τη νέα κατάσταση όταν κυβερνήσεις και ιδιώτες θα δίδουν προτεραιότητα σε ενεργειακές επενδύσεις οι οποίες θα απαιτούν δάνεια μακροχρόνιας δέσμευσης καταθέσεων; Αν οι τράπεζες δίδουν προτεραιότητα σε έργα ενέργειας πόσο θα επηρεαστούν οι άλλοι κλάδοι της οικονομίας; Πόσο ρεαλιστικά είναι τα Εθνικά Σχέδια για την Ενέργεια και ποιος είναι ο κίνδυνος για μια νέα τραπεζική κρίση από μια πιθανή επενδυτική «φούσκα» όπως ήδη αρχίζει να διαφαίνεται στις επενδύσεις νέων έργων φυσικού αερίου στην Ευρώπη;

Είμαστε ακόμη στην αρχή της διαδικασίας της ενεργειακής μετάβασης. Στην Ελλάδα, οι διαμορφωτές στρατηγικών σχεδίων οικονομικής ανάπτυξης πρέπει να είναι ιδιαίτερα προσεκτικοί, καθώς ο ελληνικός τραπεζικός τομέας δεν έχει τις δυνατότητες για πειραματισμούς και νέες αποτυχίες.

Το νέο ελληνικό σχέδιο για την ενέργεια και το κλίμα (Απρίλιος 2023), προβλέπει δεσμεύσεις κεφαλαίων για επενδύσεις 200 δισεκατομμυρίων ευρώ, έως το έτος 2030 δηλαδή, επενδύσεις αξίας 30 δισεκατομμυρίων ευρώ ανά έτος, όταν:

α) οι τρέχουσες ελληνικές τραπεζικές καταθέσεις δεν ξεπερνούν τα 188 δισεκατομμύρια ευρώ (στοιχεία ΤτΕ 2023),

β) τα τραπεζικά δάνεια σε μη χρηματοπιστωτικές επιχειρήσεις στην Ελλάδα, το 2022, ήταν συνολικά 20 δισεκατομμύρια ευρώ και από αυτά, τα δάνεια του κλάδου της ενέργειας κάλυψαν μόλις το 16,8% του συνόλου (δηλ. μόλις 3,36 δις ευρώ: στοιχεία ΤτΕ)

γ) Οι ξένες άμεσες επενδύσεις δεν ξεπέρασαν τα 6 δισεκατομμύρια ευρώ, το έτος 2022.

δ) το σύνολο των ευρωπαϊκών τραπεζών αποχώρησε από την ελληνική τραπεζική αγορά μετά την οικονομική κρίση 2008 – 2012 περιορίζοντας σημαντικά τη δυνατότητα ιδιωτικών πιστώσεων από το εξωτερικό,

ε) οι δεσμεύσεις κεφαλαίων από την ΕΕ (δάνεια από την Ευρωπαϊκή τράπεζα επενδύσεων, και Ευρωπαϊκά Ταμεία χρηματοδότησης νέων έργων) δεν μπορούν να υπερβούν το 50% της συνολικής αξίας του έργου,

στ) το δημόσιο χρέος καλύπτει το 171,4% του ελληνικού ΑΕΠ (208 δις ευρώ), το 2022.Σε αυτά (α-στ), θα πρέπει να υπολογιστεί και το αυξανόμενο κόστος κατασκευής νέων έργων ΑΠΕ λόγω των νέων πληθωριστικών πιέσεων στις τιμές ενέργειας και στα υλικά κατασκευής νέων έργων (νικέλιο, σίδηρο, χαλκός, αλουμίνιο κλπ. )

Ο Βασίλειος Π. Πανουσόπουλος (1971) είναι Οικονομολόγος – Διεθνολόγος, Ειδικός Επιστήμονας της δημόσιας διοίκησης (ΕΕ), στη Ρυθμιστική Αρχή Ενέργειας (ΡΑΑΕΥ). Οι απόψεις που εκφράζει στον παρόν άρθρο, είναι αποκλειστικά προσωπικές. Έχει σπουδάσει Διεθνή Οικονομικά στο Πανεπιστήμιο Columbia της Νέας Υόρκης, Δημόσια Διοίκηση και Δημόσια οικονομική Πολιτική στο LSE, Ευρωπαϊκές οικονομικές και πολιτικές σπουδές στο LSE, και είναι απόφοιτος του τμήματος Πολιτικής Επιστήμης και Δημόσιας Διοίκησης (τομέας Δ.Ε.Σ), της Σχολής Νομικών Οικονομικών και Πολιτικών Επιστημών (ΝΟΠΕ) του Πανεπιστημίου Αθηνών.

Latest News

Χρηματοοικονομικός Αλφαβητισμός και Χρηματοοικονομική Ανασφάλεια στους πολίτες του 21ου Αιώνα

Όταν η χρηματοοικονομική άγνοια κοστίζει και η ανασφάλεια κυριαρχεί

«Έχει θέση η Τουρκία στην ευρωπαϊκή άμυνα;»

Το διευθυντήριο των Βρυξελλών εύλογα «έχασε τη Γη κάτω από τα πόδια του», μόλις ο νέος πρόεδρος των ΗΠΑ γνωστοποίησε τη βούλησή του να διακόψει η χώρα του την εγγύηση της ασφάλειας της Ευρώπης

«Στοπ σε διαταγή πληρωμής – Δεν υπήρχε νόμιμη επικύρωση εγγράφων»

Η μη κατάθεση επικυρωμένων αντιγράφων καθιστά την απαίτηση ανυπόστατη - Η δικαστική απόφαση

Bitcoin, Ethereum, Solana. Η διαγραμματική εικόνα μετά τις πιέσεις του τελευταίου διμήνου

Η προτερόχρονη των αμερικανικών εκλογών αισιοδοξία για την κρύπτο αγορά έχει δώσει τη θέση της σε μια διστακτικότητα, που έχει οδηγήσει τις τιμές των κρυπτονομισμάτων πολύ χαμηλότερα. Κι έτσι, πολλά νομίσματα (ξανα)έγιναν ελκυστικά.

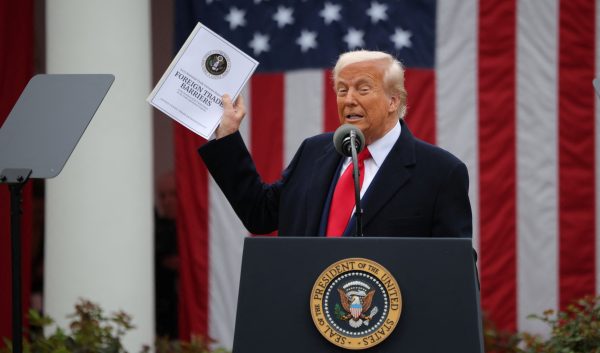

Ενας κόσμος που γύρισε ανάποδα

Οι πολιτικές και οι αβεβαιότητες της δεύτερης κυβέρνησης του προέδρου των ΗΠΑ Ντόναλντ Τραμπ έχουν πλήξει την παγκόσμια οικονομία με εξωγενές σοκ

Τι φοβάται η Fed και δεν μειώνει επιτόκια

Άνευ ετέρου, η αβεβαιότητα για την οικονομία των ΗΠΑ είναι ένα ζήτημα που απασχολεί όλο και περισσότερο την επενδυτική κοινότητα. Και η Ομοσπονδιακή Τράπεζα των ΗΠΑ, απλά επιβεβαιώνει.

![Ποιοι απαλλάσσονται από τον Ενιαίο Φόρο Ιδιοκτησίας Ακινήτων 2025 [Γ μέρος]](https://www.ot.gr/wp-content/uploads/2025/03/enfia-600x360.jpg)

Ποιοι απαλλάσσονται από τον Ενιαίο Φόρο Ιδιοκτησίας Ακινήτων 2025 [Γ μέρος]

Έκπτωση λόγω ασφάλισης των κατοικιών

![Επανεξέταση καταλογιστικών πράξεων της φορολογικής διοίκησης [Η’ Μέρος]](https://www.ot.gr/wp-content/uploads/2024/12/taxes-scaled-1-600x429.jpg)

Επανεξέταση καταλογιστικών πράξεων της φορολογικής διοίκησης [Η’ Μέρος]

Προϋποθέσεις άσκησης ενδικοφανούς προσφυγής με αίτημα αναστολής καταβολής ποσοστού 50% του αμφισβητούμενου ποσού

Από 1η Απριλίου ο κατώτατος μισθός - Ποια επιδόματα επηρεάζονται

Ο αυξημένος κατώτατος μισθός θα εφαρμοστεί από την 1η Απριλίου 2025 στους μισθωτούς του ιδιωτικό τομέα - Ποιους δημοσίους υπαλλήλους επηρεάζει

Ο ρόλος των Ψηφιακών Διδύμων στη βιώσιμη ανάπτυξη και διαχείριση Έξυπνων Πόλεων – Η περίπτωση της Αθήνας

Η τεχνολογία των Ψηφιακών Διδύμων έχει αρχίσει να διαδραματίζει καθοριστικό ρόλο στην αναβάθμιση των αστικών κέντρων

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

![Σούπερ μάρκετ: Αυξήσεις τιμών 1,59% τον Μάρτιο [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/04/supermarketkarotsirafia-1-600x400.jpeg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης