Σε νέα φάση ανασυγκρότησης εισέρχεται ο τραπεζικός κλάδος, με καταλύτες τη διαδικασία αποεπένδυσης του Ταμείου Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ) από τους τέσσερις μεγάλους ομίλους, τη σχεδιαζόμενη συγχώνευση της Attica Bank με την Παγκρήτια Τράπεζα που θα οδηγήσει στη δημιουργία του πέμπτου ισχυρότερου πόλου στο εγχώριο σύστημα και τη δρομολογημένη κεφαλαιακή ενίσχυση της Optima Bank.

Attica Bank: Το νέο χρονοδιάγραμμα της ΑΜΚ

Οπως λένε κύκλοι της αγοράς, οι τράπεζες έχουν εισέλθει για πρώτη φορά μετά τη χρεοκοπία του Ελληνικού Δημοσίου σε τροχιά ισχυρής ανάκαμψης. Σημειώνουν δε ότι η αναμενόμενη επιστροφή της χώρας σε επενδυτική βαθμίδα εντός του 2023 θα ενισχύσει περαιτέρω τις προοπτικές τους, καθώς θα βελτιώσει σημαντικά τους όρους χρηματοδότησης από τις διεθνείς αγορές, ανοίγοντας τον δρόμο για επιτάχυνση του ρυθμού μεγέθυνσης του ενεργητικού τους.

Η τελική συμφωνία

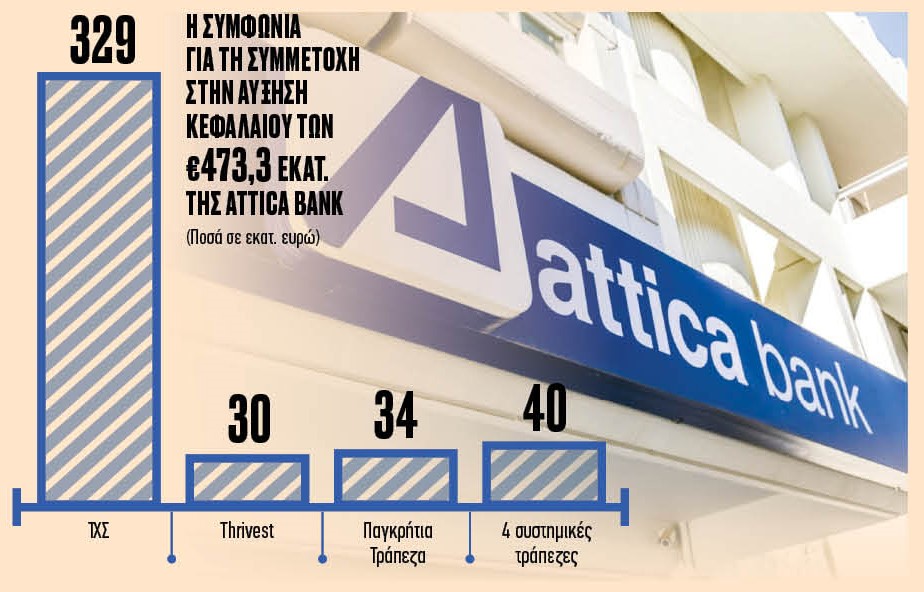

Την περασμένη εβδομάδα τέθηκαν οι βάσεις μιας σημαντικής συμφωνίας που θα αλλάξει τους συσχετισμούς δυνάμεων στον κλάδο. Ο λόγος γίνεται για την αύξηση κεφαλαίου της Attica Bank ύψους 473 εκατ. ευρώ, η οποία προχωρεί χωρίς καθυστερήσεις, καθώς οι υφιστάμενοι μέτοχοι έδωσαν τα χέρια με τον νέο στρατηγικό επενδυτή, τη Thrivest, συμφερόντων Δ. Μπάκου, Γ. Καϋμενάκη και Α. Εξάρχου, για τον οδικό χάρτη μετασχηματισμού του πιστωτικού ιδρύματος.

Σύμφωνα με πηγές της Thrivest, οι όροι που συμφωνήθηκαν διασφαλίζουν τις προϋποθέσεις για τη δημιουργία μιας εξυγιασμένης, σωστά κεφαλαιοποιημένης και ανταγωνιστικής τράπεζας, η οποία θα μπορεί να είναι κερδοφόρος και να παράγει υπεραξίες για τους μετόχους της.

Αναλυτικότερα, η Thrivest θα συμμετάσχει στην εν εξελίξει έκδοση νέων μετοχών με το ποσό των 64 εκατ. ευρώ, 30 εκατ. ευρώ άμεσα και 34 εκατ. ευρώ μέσω της Παγκρήτιας, στην οποία είναι βασικός μέτοχος με ποσοστό 43%. Το μεγαλύτερο μέρος της θα καλυφθεί από το ΤΧΣ, το οποίο θα επενδύσει σε αυτή τη φάση 329 εκατ. ευρώ, ασκώντας το σύνολο των δικαιωμάτων του (69,5%).

Από την άλλη πλευρά, το ΤΜΕΔΕ που ελέγχει το 20% περίπου της Attica Bank δεν θα λάβει μέρος και τα 40 εκατ. ευρώ που του αναλογούσαν θα επενδυθούν από τις τέσσερις συστημικές τράπεζες, Alpha Bank, Eurobank, Εθνική Τράπεζα και Τράπεζα Πειραιώς. Η επιλογή αυτή κρίθηκε επιβεβλημένη λόγω των διαφωνιών μεταξύ των Ταμείου των μηχανικών και της Thrivest για τον σχεδιασμό του εγχειρήματος.

Η νέα τράπεζα

Μετά την αύξηση μετοχικού κεφαλαίου, το ΤΧΣ θα διατηρήσει το σημερινό ποσοστό του, η Thrivest μέσω και της Παγκρήτιας, θα ελέγχει περί το 15% της Attica Bank και οι τέσσερις συστημικοί όμιλοι 9%-10% συνολικά. Οι πόροι που θα συγκεντρωθούν θα χρησιμοποιηθούν για την ταχύτερη δυνατή εφαρμογή του σχεδίου μείωσης των κόκκινων δανείων της τράπεζας. Παράλληλα, θα εκκινήσει η διαδικασία για τη συγχώνευση με την Παγκρήτια, η οποία εκτιμάται ότι θα έχει ολοκληρωθεί την άνοιξη της επόμενης χρονιάς.

Με βάση τα όσα έχουν συμφωνηθεί, θα ακολουθήσει νέος γύρος κεφαλαιακής ενίσχυσης, που θα επιτρέψει τη δυναμική ανάπτυξη των εργασιών του νέου σχήματος με στόχο την επίτευξη οργανικής κερδοφορίας. Στο τέλος αυτής της διαδρομής το ποσοστό της Thrivest αναμένεται να διαμορφωθεί σε επίπεδα υψηλότερα του 50%, ενώ το μερίδιο του ΤΧΣ θα υποχωρήσει στη ζώνη του 30%.

Υπενθυμίζεται ότι πριν τη συγχώνευσή της με την Attica Bank, η Παγκρήτια Τράπεζα θα έχει απορροφήσει τις εργασίες του υποκαταστήματος της HSBC στην Ελλάδα και της Συνεταιριστικής Τράπεζας Κεντρικής Μακεδονίας.

Με τον τρόπο αυτόν, η ενοποιημένη τράπεζα, με τα σημερινά δεδομένα, θα διαθέτει ενεργητικό 8 δισ. ευρώ, χαμηλούς δείκτες καθυστερήσεων και επαρκή κεφαλαιακή ισχύ.

Οι παραπάνω εξελίξεις θα οδηγήσουν αναμφίβολα σε ενίσχυση του ανταγωνισμού στην εγχώρια τραπεζική αγορά, προς όφελος των νοικοκυριών και των μικρομεσαίων επιχειρήσεων.

Η σύνθεση του ΔΣ

Με βάση τη συμφωνία για την Attica Bank, στο νέο Διοικητικό της Συμβούλιο θα συμμετέχουν τέσσερα ανεξάρτητα μέλη, τα οποία θα προταθούν από την Επιτροπή υποψηφιοτήτων της τράπεζας, ενώ τόσο ο πρόεδρος του ΔΣ όσο και η διευθύνουσα σύμβουλος θα είναι κοινής αποδοχής όλων των μετόχων. Σημαντικό είναι επίσης το γεγονός ότι στη διοίκηση δεν θα συμμετέχει φυσικό ή εταιρικό πρόσωπο που να προσδοκά οφέλη από την εμπορική λειτουργία της τράπεζας ή από τη διαχείριση κόκκινων δανείων.

Latest News

S&P Global: Υψηλές οι αποδόσεις των ελληνικών τραπεζών – Οδηγός τα υψηλά κεφάλαια και η μείωση του κινδύνου

Όπως εξηγεί η Tedeschi, οι τέσσερις μεγαλύτερες τράπεζες της Ελλάδας θα επιστρέψουν περισσότερα κεφάλαια στους επενδυτές το 2025

Δεσμεύσεις του υπουργείου Ανάπτυξης για τη βελτίωση του θεσμικού πλαισίου λειτουργίας των ΒΙΠΕ

Δεσμεύσεις από το υπουργείο Ανάπτυξης μετα την κοινοβουλευτική ερώτηση των βουλευτών Λευτέρη Αυγενάκη και Γιώργου Κοτρωνιά

Κρι Κρι: Στα 256 εκατ. ευρώ ο τζίρος το 2024, αυξημένος κατά 18,5%

Το Διοικητικό Συμβούλιο της ΚΡΙ ΚΡΙ πρότεινε τη διανομή μερίσματος μικτού ποσού 0,40 ευρώ ανά μετοχή

Alpha Trust Ανδρομέδα: Τη διανομή μερίσματος 0,32 ευρώ/ μετοχή ενέκρινε η ΓΣ

Η καταβολή θα αρχίσει την Παρασκευή 13.06.2025 και θα πραγματοποιηθεί μέσω της Τράπεζας Πειραιώς

ΔΕΗ: Κάτω του 5% έπεσε το ποσοστό της Helikon Long Short Equity Fund Master ICAV

Τι αναφέρει η επιχείρηση

Τεχνητή νοημοσύνη στη βιομηχανία και «έξυπνες» υποδομές, οι μοχλοί ανάπτυξης για τη Siemens

Για τον μετασχηματισμό της Siemens σε ηγέτιδα εταιρεία τεχνολογίας χάρη στην ισχυρή κουλτούρα καινοτομίας και την αξιοποίηση της τεχνολογίας, μίλησε ο Βασίλης Χατζίκος, CEO Siemens Ελλάδας, στο 10ο Οικονομικό Φόρουμ των Δελφών

AS Company: Ρεκόρ πωλήσεων το 2024 – Μέρισμα 0,17 ευρώ/μετοχή

Ο όμιλος AS Company διατήρησε την ηγετική του θέση στην αγορά παιχνιδιών, ενισχύοντας περαιτέρω το προϊοντικό του χαρτοφυλάκιο με επιτυχημένα καινοτόμα προϊόντα που συνδυάζουν υψηλή ποιότητα και ανταγωνιστική τιμή.

IDEAL Holdings: Στην OHA το 15% μετά την πρώτη της επένδυση 61,5 εκατ.

Τι αναφέρει η εταιρεία

Αύξηση κερδών κατά 37% το 2024 για τον ΟΛΘ - Προτείνει μέρισμα 2 ευρώ/μετοχη

Το προτεινόμενο μέρισμα θα είναι στα € 2 ανά μετοχή, αυξημένο κατά 54% σε σχέση με το προηγούμενο έτος (1,3 ευρώ ανά μετοχή)

Μύλοι Κεπενού: Στα 1,2 εκατ. τα κέρδη προ φόρων το 2024

Οι καθαρές πωλήσεις της εταιρείας Μύλοι Κεπενού διαμορφώθηκαν στα 57,91 εκατ.

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης