Ο κλάδος της ιδιωτικής ασφάλισης προσπαθεί να αναπτυχθεί σε μια περίοδο κατά την οποία η ελληνική και η παγκόσμια οικονομία βρίσκονται αντιμέτωπες με την ενεργειακή κρίση η οποία επιδεινώθηκε μετά την εισβολή της Ρωσίας στην Ουκρανία στις αρχές του 2022, με αποτέλεσμα την απότομη αύξηση του πληθωρισμού. Η εξέλιξη αυτή οδήγησε στην παρέμβαση των νομισματικών αρχών, με τις κεντρικές τράπεζες να αυξάνουν δραστικά τα επιτόκιά τους, όπως αναφέρει στην ετήσια έκθεσή της η Ένωση Ασφαλιστικών Εταιρειών Ελλάδος.

Αύξηση 3,4% για το σύνολο ενεργητικού των Ασφαλιστικών το 2021

Οι εξελίξεις στην ελληνική οικονομία

Σε αυτό το δυσμενές περιβάλλον που θέτει σημαντικές προκλήσεις στην οικονομική πολιτική, η ελληνική οικονομία έχει επιδείξει σημαντική ανθεκτικότητα, υποστηριζόμενη από τα δημοσιονομικά μέτρα της πολιτείας. Ως αποτέλεσμα, για το 2022 προβλέπεται ρυθμός ανάπτυξης 5,9%, σχεδόν διπλάσιος του ευρωπαϊκού μέσου όρου. Το 2023 ο ρυθμός ανάπτυξης εκτιμάται ότι θα επιβραδυνθεί στο 1,8% (σύμφωνα με την Εισηγητική Έκθεση του Προϋπολογισμού), εξαιτίας της αναμενόμενης κάμψης της οικονομικής δραστηριότητας στην ευρωζώνη και της σημαντικής υποχώρησης του ρυθμού αύξησης της ιδιωτικής κατανάλωσης.

Οικονομική δραστηριότητα

Επιπλέον, η μεταβολή της νομισματικής πολιτικής σε πιο περιοριστική κατεύθυνση αναμένεται να επιδράσει συσταλτικά στην οικονομική δραστηριότητα το 2023. Ωστόσο, η αποτελεσματική αξιοποίηση των πόρων του μακροπρόθεσμου προϋπολογισμού της ΕΕ 2021-2027 και του ευρωπαϊκού Μηχανισμού Ανάκαμψης και Ανθεκτικότητας δύναται να μετριάσει τις επιπτώσεις της ενεργειακής κρίσης στην οικονομία.

Το δυσμενές διεθνές μακροοικονομικό περιβάλλον αναμφίβολα επηρεάζει αρνητικά τις προοπτικές της ευρωπαϊκής και της ελληνικής οικονομίας το τρέχον έτος. H άμβλυνση των επιπτώσεων της ενεργειακής κρίσης, χωρίς όμως να τίθεται σε κίνδυνο η δημοσιονομική αξιοπιστία και η διατήρηση της δυναμικής της ανάπτυξης το προσεχές διάστημα αποτελούν τις κυριότερες προκλήσεις που αντιμετωπίζει η οικονομική πολιτική.

Η υλοποίηση των επενδύσεων και μεταρρυθμίσεων βάσει του Εθνικού Σχεδίου Ανάκαμψης και Ανθεκτικότητας “Ελλάδα 2.0” καθώς και η διατήρηση της δημοσιονομικής αξιοπιστίας και σταθερότητας μπορούν να καταστήσουν εφικτή την αναβάθμιση του Ελληνικού Δημοσίου στην επενδυτική βαθμίδα κατά το 2023.

Η σημαντική αύξηση της οικονομικής δραστηριότητας συνοδεύθηκε από αξιοσημείωτη βελτίωση της αγοράς εργασίας το εννεάμηνο του 2022. Συγκεκριμένα, ο αριθμός των απασχολουμένων αυξήθηκε κατά 6,6% σε σύγκριση με το εννεάμηνο του 2021, το ποσοστό ανεργίας υποχώρησε στο 12,6%, ενώ σημαντική υποχώρηση σημειώθηκε στο ποσοστό μακροχρόνιας ανεργίας και στο ποσοστό ανεργίας των νέων ηλικίας 20-29 ετών. Ωστόσο, τα διαθέσιμα στοιχεία έως τον Οκτώβριο του 2022 υποδηλώνουν επιβράδυνση της απασχόλησης στην αγορά εργασίας κατά το δεύτερο εξάμηνο του έτους.

Life and health insurance policy concept idea. Finance and insurance.

Η σημαντικότερη επίπτωση της συνεχιζόμενης ενεργειακής κρίσης είναι η αύξηση του γενικού επιπέδου των τιμών, η οποία μειώνει το πραγματικό διαθέσιμο εισόδημα των νοικοκυριών και υπονομεύει τις προοπτικές της οικονομίας. Ο μέσος Δείκτης Τιμών Καταναλωτή του δωδεκαμήνου Ιανουαρίου 2022 – Δεκεμβρίου 2022, σε σύγκριση με τον αντίστοιχο Δείκτη του δωδεκαμήνου Ιανουαρίου 2021 – Δεκεμβρίου 2021, παρουσίασε αύξηση 9,6% έναντι αύξησης 1,2% που σημειώθηκε κατά την αντίστοιχη σύγκριση του δωδεκαμήνου του 2021 με το δωδεκάμηνο του 2020.

Οι μακροοικονομικές προβλέψεις για το άμεσο μέλλον

Το 2023 η ενεργειακή κρίση και οι οικονομικές συνέπειες του πολέμου στην Ουκρανία θα συνεχίσουν αναπόφευκτα να επιδρούν στην ελληνική οικονομία τόσο μέσω των καναλιών του πληθωρισμού και της αβεβαιότητας, όσο και μέσω της επιβράδυνσης της ανάπτυξης στην Ευρωζώνη οριακά πάνω από το επίπεδο της στασιμότητας.

Την ίδια στιγμή, ο βαθμός μετακύλισης του ενεργειακού κόστους σε αγαθά και υπηρεσίες που περιλαμβάνονται στον πυρήνα του πληθωρισμού βαίνει αυξανόμενος τους τελευταίους μήνες, σύμφωνα με τα διαθέσιμα στοιχεία σε Ελλάδα και Ευρωζώνη. Αυτό καθιστά πρόδηλο ότι οι πληθωριστικές πιέσεις θα συνεχίσουν να επηρεάζουν τις βραχυπρόθεσμες οικονομικές προοπτικές και το 2023, με ένταση που αναμένεται να εξομαλυνθεί αργότερα απ’ ό,τι είχε αρχικά εκτιμηθεί.

Ταυτοχρόνως, το 2023 είναι το πρώτο έτος κατά το οποίο η ελληνική οικονομία θα λειτουργήσει εκτός της στενής δημοσιονομικής επιτήρησης, που ξεκίνησε το 2010 με το πρώτο πρόγραμμα οικονομικής προσαρμογής. Το γεγονός αυτό δίνει σήμα αναβάθμισης των οικονομικών προοπτικών της χώρας αποτελώντας μοχλό προσέλκυσης επενδύσεων και φέρνοντας τη χώρα πιο κοντά στην ανάκτηση της επενδυτικής βαθμίδας, δεδομένου, μεταξύ άλλων, του χαμηλού κόστους εξυπηρέτησης του δημόσιου χρέους, του σημαντικού ταμειακού αποθέμα- τος ασφαλείας, αλλά και των συνετών δημοσιονομικών πολιτικών.

Οι επενδύσεις αναμένεται να αυξηθούν με πολύ υψηλούς ρυθμούς καθ’ όλη την περίοδο 2023 – 2025, υποστηριζόμενες από τη μεγάλη ρευστότητα στον τραπεζικό τομέα και από την αξιοποίηση των διαθέσιμων ευρωπαϊκών πόρων. Ειδικότερα, τα επόμενα χρόνια η Ελλάδα θα λάβει στήριξη ύψους 40 δισ. ευρώ περίπου από το μακροπρόθεσμο προϋπολογισμό της ΕΕ 2021-2027 και περίπου 30 δισ. ευρώ από το Μηχανισμό Ανάκαμψης και Ανθεκτικότητας (RRF) έως το 2026 και αυτοί οι πόροι αναμένεται να προσελκύσουν επιπρόσθετα ιδιωτικά κεφάλαια.

Η επιδείνωση των διεθνών νομισματικών και χρηματοπιστωτικών συνθηκών επηρέασε αυξητικά το κόστος δανεισμού του Ελληνικού Δημοσίου. Οι αποδόσεις των ελληνικών ομολόγων εμφάνισαν μεγαλύτερη μεταβλητότητα σε σύγκριση με τους αντίστοιχους τίτλους άλλων ευρωπαϊκών χωρών, λόγω της χαμηλότερης πιστοληπτικής τους διαβάθμισης, αλλά και του περιορισμένου βάθους της δευτερογενούς αγοράς ομολόγων.

Τέλος, οι κίνδυνοι που περιβάλλουν τις προβλέψεις της Τράπεζας της Ελλάδος για την ανάπτυξη είναι κυρίως καθοδικοί και συνδέονται ως επί το πλείστον με εξωγενείς παράγοντες.

Έτσι, ο ρυθμός ανάπτυξης της ελληνικής οικονομίας μπορεί να επιβραδυνθεί περισσότερο σε περίπτωση: (α) περαιτέρω κλιμάκωσης του πολέμου στην Ουκρανία, καθώς αυτό θα οδηγήσει σε εντονότερη επιβράδυνση της παγκόσμιας οικονομίας, (β) εντονότερης αβεβαιό- τητας σχετικά με τον πληθωρισμό και την επιμονή του, (γ) νέου κύματος της πανδημίας, (δ) χαμηλού ποσοστού απορρόφησης κονδυλίων της ΕΕ στο πλαίσιο του ευρωπαϊκού Μηχανισμού Ανάκαμψης και Ανθεκτικότητας και (ε) εμφάνισης μιας νέας γενιάς μη εξυπηρετούμενων δανείων λόγω της πανδημίας και της ενεργειακής κρίσης μετά τη λήξη των μέτρων κρατικής στήριξης.

Τυχόν θετικότερη έκβαση σχετίζεται με την ταχύτερη αποκλιμάκωση του πληθωρισμού και την καλύτερη της αναμενόμενης επίδοση του τουρισμού.

Η ΕΑΕΕ καταγράφει συστηματικά τις οικονομικές εξελίξεις και τις τάσεις που διαμορφώνονται από τη λειτουργία των ασφαλιστικών επιχειρήσεων στην Ελλάδα. Πηγές πληροφόρησης και άντλησης δεδομένων αποτελούν οι δημοσιευμένες οικονομικές εκθέσεις των ασφαλιστικών επιχειρήσεων, οι απαντήσεις των ασφαλιστικών επιχειρήσεων – μελών στις εξειδικευμένες έρευνες που πραγματοποιούνται από πλευράς ΕΑΕΕ καθώς και οι αναφορές και μελέτες οργανισμών και φορέων που έχουν σχέση με την ασφαλιστική αγορά.

Φερεγγυότητα του κλάδου της ιδιωτικής ασφάλισης

Σύμφωνα με την πλέον πρόσφατη Έκθεση Χρηματοπιστωτικής Σταθερότητας (Τράπεζα της Ελλάδος – Νοέμβριος 2022), από τις 36 ασφαλιστικές επιχειρήσεις που εποπτεύονται από την Τράπεζα της Ελλάδος, οι 34 λειτουργούν και εποπτεύονται σύμφωνα με την ευρωπαϊκή οδηγία “Φερεγγυότητα II”, που εφαρμόζεται σε όλες τις χώρες της Ευρωπαϊκής Ένωσης (ΕΕ) από 01.01.2016, ενώ δύο επιχειρήσεις εξαιρούνται λόγω μεγέθους.

Η φερεγγυότητα των ασφαλιστικών επιχειρήσεων προκύπτει αφενός μεν από τον δείκτη κάλυψης Συνολικής Κεφαλαιακής Απαίτησης Φερεγγυότητας1 (SCR) που διαμορφώθηκε στο 202,2% τον Ιούνιο του 2022 έναντι 190,3% για το 2021, αφετέρου δε από τον δείκτη κάλυψης Ελάχιστης Κεφαλαιακής Απαίτησης2 (MCR), ο οποίος υπολογίζεται σε 539,5% έναντι 521% για τα αντίστοιχα χρονικά διαστήματα. Τέλος κατά το α΄ εξάμηνο του 2022 το 58% του συνόλου των ασφαλιστικών επιχειρήσεων παρουσίασε βελτίωση του ποσοστού κάλυψης SCR.

Μεγέθη και τάσεις

Πιο συγκεκριμένα, αναφορικά με την φερεγγυότητα και τα ίδια κεφάλαια της ασφαλιστικής αγοράς, η συνολική Κεφαλαιακή Απαίτηση Φερεγγυότητας (SCR) έως τον Ιούνιο του 2022 ανήλθε σε 1,9 δισ. ευρώ, με τα συνολικά επιλέξιμα ίδια κεφάλαια να ανέρχονται σε 3,9 δισ. ευρώ.

Η Ελάχιστη Κεφαλαιακή Απαίτηση (MCR) στο σύνολο της ασφαλιστικής αγοράς για το ίδιο διάστημα διαμορφώθηκε σε 0,7 δισ. ευρώ, με τα αντίστοιχα συνολικά επιλέξιμα ίδια κεφάλαια να ανέρχονται σε 3,6 δισ. ευρώ.

Από άποψη ποιότητας, τα επιλέξιμα κεφάλαια της ασφαλιστικής αγοράς σε ποσοστό 92% ταξινομούνται στην υψηλότερη κατηγορία ποιότητας (Κατηγορία 1), ενώ όλες οι ασφαλιστικές επιχειρήσεις διαθέτουν δείκτη κάλυψης κεφαλαιακής απαίτησης φερεγγυότητας σε επίπεδα σημαντικά υψηλότερα του 100%.

Πλήθος ασφαλιστικών επιχειρήσεων

Από τις 50 ασφαλιστικές επιχειρήσεις οι οποίες δραστηριοποιήθηκαν με καθεστώς εγκατάστασης στην Ελλάδα το 2021, με βάση τις ασφαλιστικές τους εργασίες, οι 33 ήταν ασφαλιστικές επιχειρήσεις ασφαλίσεων κατά Ζημιών, οι 5 ήταν επιχειρήσεις ασφαλίσεων Ζωής και 12 ήταν επιχειρήσεις που ασκούν ταυτόχρονα δραστηριότητες ασφαλίσεων ζωής και ασφαλίσεων κατά ζημιών (συμπεριλαμβάνονται επιχειρήσεις ζωής που, εκ των ασφαλίσεων κατά ζημιών, ασκούν αποκλειστικά τους κλάδους «Ατυχήματα» και «Ασθένειες»).

Μεγέθη και τάσεις

Ως προς την μορφή εγκατάστασης, οι ασφαλιστικές επιχειρήσεις διακρίνονται σε 30 Ανώνυμες Ασφαλιστικές Εταιρίες, 17 Υποκαταστήματα αλλοδαπών ασφαλιστικών επιχειρήσεων και 3 Πανελλαδικούς αλληλασφαλιστικούς συνεταιρισμούς.

Επιπρόσθετα, ασφαλιστική δραστηριότητα στην Ελλάδα ασκούν και ασφαλιστικές επιχειρήσεις που έχουν την έδρα τους σε άλλο κράτος – μέλος της Ε.Ε., με καθεστώς ελεύθερης παροχής υπηρεσιών, και οι οποίες εποπτεύονται, ως προς τη χρηματοοικονομική τους κατάσταση, από τις αρμόδιες εποπτικές αρχές των χωρών καταγωγής τους

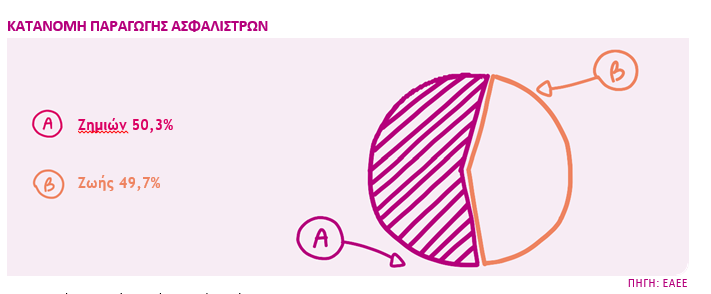

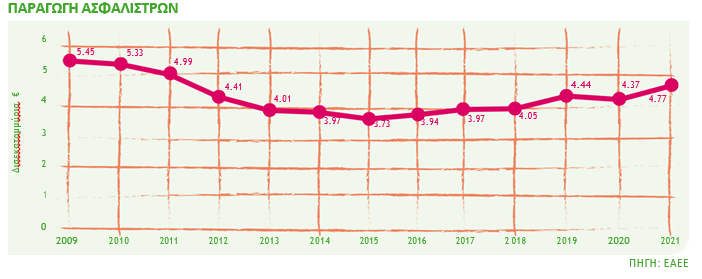

Παραγωγή ασφαλίστρων 2022

Η συνολική παραγωγή ασφαλίστρων (σύμφωνα με τα στοιχεία Ιανουαρίου – Δεκεμβρίου 2022 των Ασφαλιστικών Επιχειρήσεων – Μελών της ΕΑΕΕ) καταγράφεται ενισχυμένη σε σχέση με το 2021 κατά 4,2%.

Το διάστημα αυτό οι ασφαλίσεις Ζωής κατέγραψαν αύξηση κατά 2,4% σε σχέση με την προηγούμενη χρονιά, ενώ οι ασφαλίσεις κατά Ζημιών παρουσίασαν αύξηση κατά 6,1%.

Στις ασφαλίσεις κατά Ζημιών, η ασφάλιση αστικής ευθύνης αυτοκινήτων κατέγραψε αύξηση κατά 0,7%, ενώ οι λοιποί κλάδοι ασφαλίσεων κατά ζημιών αυξάνουν συνολικά την παραγωγή τους σε ποσοστό 8,7%.

Αποζημιώσεις

Σύμφωνα με τα τελευταία διαθέσιμα στοιχεία, η ιδία κράτηση (δηλαδή η συμμετοχή των ασφαλιστικών επιχειρήσεων) επί των ασφαλιστικών αποζημιώσεων που καταβλήθηκαν στις ασφαλίσεις Ζωής ήταν 1.486 εκατ.€. Η συμμετοχή των αντασφαλιστών στις αποζημιώσεις ανήλθε στα 54 εκατ.€. Επομένως οι συνολικές ασφαλιστικές αποζημιώσεις που καταβλήθηκαν για τις ασφαλί- σεις Ζωής ήταν 1.540 εκατ.€.

Μεγέθη και τάσεις

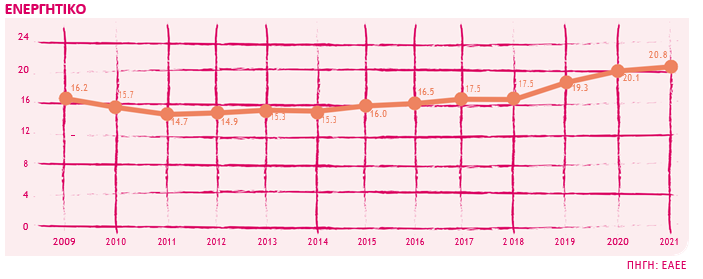

Συνολικά επομένως, οι αποζημιώσεις που καταβλήθηκαν εντός του 2021 έφθασαν αθροιστικά τα 2.166 εκατ.€ για όλους τους κλάδους ασφάλισης. Σύμφωνα με τα πλέον πρόσφατα στοιχεία, οι Ασφαλιστικές Επιχειρήσεις διαχειρίζονται Ενεργητικό συνολικής αξίας 20,8 δισ.€, εκ των οποίων 17,4 δισ.€ είναι τοποθετημένα σε επενδύσεις (καταγραφή με βάση τα Δ.Π.Χ.Α.). Τα Ίδια Κεφάλαια φθάνουν στο ύψος των 4,4 δισ.€ και οι ασφαλιστικές προβλέψεις τα 13,3 δισ.€.

Latest News

«Φράκαραν» τα γραφεία - Ζητούν έκπτωση 4% για τις φορολογικές δηλώσεις έως τέλος Μαΐου

Η Πανελλήνια Ομοσπονδία Φοροτεχνικών Ελεύθερων Επαγγελματιών (ΠΟΦΕΕ) απέστειλε επιστολή στο οικονομικό επιτελείο της κυβέρνησης αναφορικά με τις φορολογικές δηλώσεις

Υπέρβαση 1,83 δισ. στα φορολογικά έσοδα το πρώτο τρίμηνο

Προϋπολογισμός: Εν μέρει οφείλεται στην καλύτερη απόδοσης στην είσπραξη των φόρων του τρέχοντος έτους (Φ.Π.Α, ΕΦΚ) κάτι που οφείλεται στην εκτεταμένη ακρίβειας

Θύελλα αντιδράσεων για ένταξη ιδιωτών στην είσπραξη οφειλών προς τον e-ΕΦΚΑ

Στη Βουλή η σχετική ρύθμιση – Τίθεται σε εφαρμογή από τον Μάιο

Φορολογικές δηλώσεις: Διορθώσεις χωρίς πρόστιμα για λιγότερο φόρο και εκπτώσεις

Ανοιχτή η πλατφόρμα για την υποβολή τροποποιητικών δηλώσεων – όλα όσα πρέπει να γνωρίζουν οι φορολογούμενοι – παραδείγματα

ΑΑΔΕ: Ολοκληρώθηκε η νέα εκκαθάριση ΕΝΦΙΑ 2025 για ακίνητα πληγέντων από φυσικές καταστροφές

Οπως αναφέρει η ΑΑΔΕ συμψηφισμοί και επιστροφές είναι σε εξέλιξη και θα ολοκληρωθούν εντός της εβδομάδας

Πότε είναι η τελευταία ημέρα καταβολής του Δώρου Πάσχα - Τι πρέπει να προσέξουν εργοδότες και εργαζόμενοι

Πώς επηρεάζει η διάρκεια της εργασιακής σχέσης, έτσι ώστε να υπολογιστεί το τελικό ποσό για το Δώρο Πάσχα

Τι ισχύει για τις Αργίες του Πάσχα - Πώς αμείβονται

Στην ανακοίνωση της ΓΣΕΕ για τις αργίες του Πάσχα διευκρινίζεται για ποιες υπηρεσίες και καταστήματα θεωρείται αργία η Μεγάλη Παρασκευή

Πρεμιέρα για το Ψηφιακό Πελατολόγιο στον κλάδο των αυτοκινήτων – Πως θα λειτουργεί

Σε πραγματικό χρόνο η καταγραφή των αυτοκινήτων και των παραστατικών που κόβουν συνεργεία, πάρκινγκ, πλυντήρια και εταιρείες ενοικίασης

ΚΕΠΕ: «Μύθος» οι καλοπληρωμένοι δημόσιοι υπάλληλοι - Η διαφορά με τον ιδιωτικό τομέα

Τι δείχνει μελέτη του ΚΕΠΕ που προχώρησε στην σύγκριση «πανομοιότυπων» εργαζομένων

Μεγάλα διεθνή συνταξιοδοτικά ταμεία βάζουν... πάγο σε επενδύσεις στις ΗΠΑ

Οι μεγάλοι θεσμικοί επενδυτές από τον Καναδά, τη Δανία και άλλες χώρες επανεξετάζουν την έκθεσή τους στην οικονομία των ΗΠΑ

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης