Όσο πλησιάζουν οι πρώτες μέρες του Ιούνη, το χρονικό όριο το οποίο η αμερικανική κυβέρνηση μπορεί να πληρώσει τις υποχρεώσεις της, η λέξη χρεοκοπία έχει μπει σ όλες τις συζητήσεις και έχει τροφοδοτήσει τις ανησυχίες σε αγορές και αναλυτές. Ο Μπάιντεν και το επιτελείο του σε δημόσιες δηλώσεις του έχουν περιγράψει με μελανά χρώματα τις επιπτώσεις μιας χρεοκοπίας και λογικό είναι αφού θέλουν να πιέσουν τους Ρεπουμπλικάνους να συμφωνήσουν στην αύξηση του ανώτατου ορίου χρέους.

Για τους κεντρικούς τραπεζίτες το ενδεχόμενο μιας χρεοκοπίας των ΗΠΑ είναι εφιαλτικό σενάριο. Πρόσφατα η επικεφαλής της Ευρωπαϊκής Κεντρικής Τράπεζας σε συνέντευξη που παραχώρησε στην εκπομπή του CBS «Face the Nation» είπε χαρακτηριστικά. «Έχω τεράστια εμπιστοσύνη στις ΗΠΑ. Δεν μπορώ να πιστέψω ότι θα άφηναν να συμβεί μια τόσο μεγάλη -πραγματικά μεγάλη- καταστροφή» τόνισε η Λαγκάρντ και πρόσθεσε «Αν συνέβαινε κάτι τέτοιο, θα είχε τεράστιο αντίκτυπο όχι μόνο στη χώρα, όπου η εμπιστοσύνη θα ήταν υπό αμφισβήτηση, αλλά παγκοσμίως. Καταλαβαίνω την πολιτική, υπήρξα εντός της πολιτικής. Αλλά υπάρχει κάποια στιγμή που το υψηλότερο συμφέρον του έθνους πρέπει να επικρατήσει».

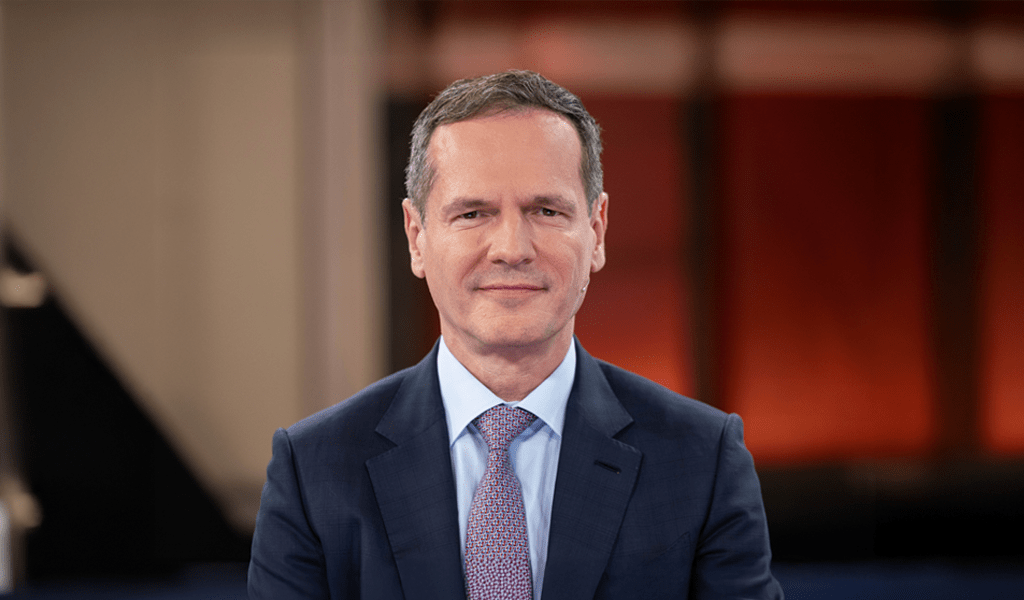

Τζερόμ Πάουελ: «Δεν αποφασίσαμε παύση των αυξήσεων» – Η ρητορική που έχει «νόημα»

Όπως ήταν αναμενόμενο τα φώτα στράφηκαν στον πρόεδρο της Federal Reserve, ο οποίος ρωτήθηκε στην συνέντευξη τύπου που ακολούθησε την ανακοίνωση της νομισματικής πολιτικής τι θα κάνει η Fed σε περίπτωση χρεοκοπίας των ΗΠΑ.

Ο Τζερόμ Πάουελ απάντησε φυσικά όπως θα απαντούσε όποιος φορούσε το κοστούμι του κεντρικού τραπεζίτη της μεγαλύτερης οικονομίας του πλανήτη: «Μια χρεοκοπία είναι αδιανόητη, η αμερικανική κυβέρνηση πρέπει να πληρώσει τους λογαριασμούς της και η κεντρική τράπεζα θα μπορούσε να κάνει ελάχιστα πράγματα για να αποτρέψει μια οικονομική κατάρρευση εάν δεν το έκανε.»

Κανείς δεν πρέπει να υποθέσει ότι η Fed μπορεί πραγματικά να προστατεύσει την οικονομία και το χρηματοπιστωτικό σύστημα και τη φήμη μας σε παγκόσμιο επίπεδο από τη ζημία που θα μπορούσε να προκαλέσει ένα τέτοιο γεγονός, συμπλήρωσε ο Πάουελ.

Είναι όμως έτσι και η κεντρική τράπεζα θα είχε μια χλιαρή αντίδραση σε μια πιθανή χρεοκοπία των ΗΠΑ; Σύμφωνα με δημοσίευμα του Reuters ο κεντρικός τραπεζίτης μπορεί να βρεθεί αντιμέτωπος με μια ακόμα δύσκολη απόφαση, που κάλλιστα θα μπορούσε να είχε το τίτλο «ποτέ μη λες ποτέ».

Ξεπερνώντας τις κόκκινες γραμμές

Εξάλλου δεν έχουν περάσει εφτά εβδομάδες από τότε που ο Πάουελ ξεπέρασε «τις κόκκινες γραμμές» της κεντρικής τράπεζας δείχνοντας τη δέουσα αποφασιστικότητα όταν η στιγμή το απαιτεί, με τη διάσωση της SVB.

Οι παγκόσμιες επιπτώσεις της μη αύξησης του ορίου χρέους των ΗΠΑ

Πηγαίνοντας μια δεκαετία πίσω, όταν ο Πάουελ ήταν ακόμα μέλος της Federal Reserve, είχε χαρακτηρίσει «απεχθείς» πιθανές αντιδράσεις σε περίπτωση χρεοκοπίας. Όταν το θέμα της αντιπαράθεσης για το ανώτατο όριο χρέους ήταν στο τραπέζι των συζητήσεων το 2013, ο Πάουελ -τότε νέο μέλος του Διοικητικού Συμβουλίου με λίγο περισσότερο από ένα χρόνο υπηρεσίας στην κεντρική τράπεζα- ενέκρινε μια σειρά λιγότερο επιβαρυμένων επιλογών ενώ δήλωσε: «Εφόσον μιλάω, βρίσκω την 8 (επιλογή) και την 9 απεχθείς», αναφερόμενος στις ανταλλαγές και τις άμεσες αγορές.«Ελπίζω αυτό να μπει στα πρακτικά. Αλλά δεν θέλω να πω τι θα έκανα και τι δεν θα έκανα, αν χρειαστεί πραγματικά να αντιμετωπίσουμε μια καταστροφή».

Ο Μπεν Μπερνάνκι, πρόεδρος της Fed εκείνη την εποχή, αστειεύτηκε: «Έτσι είστε πρόθυμος να δεχτείτε το “απεχθές” υπό ορισμένες συγκεκριμένες συνθήκες», προκαλώντας τα γέλια των υπολοίπων στην κλήση.

Ο Πάουελ απάντησε και μάλλον από μέσα θα απευχόταν να μη βρεθεί σε μια αντίστοιχη συνθήκη στο μέλλον: «Ναι, υπό ορισμένες συνθήκες».

Ποτέ μη λες ποτέ και το σπάσιμο της παράδοσης

Όταν λοιπόν κατέρρευσε η Silicon Valley Bank στη δική του «βάρδια» στο τιμόνι της Fed, έλαβε μέτρα που έσπασαν την παράδοση της κεντρικής τράπεζας, καθώς συμφώνησε να δεχθεί ως εγγύηση για δάνεια προς τράπεζες απομειωμένους τίτλους (ομόλογα που η τιμή τους στην αγορά είχε υποχωρήσει) στην ονομαστική τους αξία.

Η κίνηση αυτή έσπασε ένα μακροχρόνιο αξίωμα των κεντρικών τραπεζών, σύμφωνα με το οποίο οι εξασφαλίσεις γίνονται δεκτές μόνο στη μειωμένη αξία για να ελαχιστοποιηθούν οι ηθικοί και οικονομικοί κίνδυνοι από την προσφορά τέτοιων δανείων και πλέον θα μπορούσε επίσης να το χρησιμοποιήσει και για τα αμερικανικά ομόλογα. Η κίνηση του περιορίζει μια ενδεχόμενη χρηματοπιστωτικής αναταραχής με τη λογική υπόθεση, καθώς έχει στρωθεί το έδαφος, ότι η αμερικανική κυβέρνηση θα πλήρωνε τελικά την πλήρη αξία των κρατικών ομολόγων και εντόκων γραμματίων της, ακόμη και αν αυτά, για ένα διάστημα, διαπραγματεύονταν κάτω από την ονομαστική αξία.

Η αποδοχή χρεοκοπημένων τίτλων ως εγγύηση για τα δάνεια της Fed, ή η ανταλλαγή «καλών» ομοσπονδιακών χρεών που ήδη κατέχει η Fed με απομειωμένα χρέη που κατέχουν ιδιώτες επενδυτές, θα ήταν ένα ακραίο σενάριο, το οποίο όμως μπορεί να αποδειχθεί λιγότερο «απεχθές» από την οικονομική κατάρρευση που ορισμένοι προβλέπουν ότι θα ακολουθούσε μια χρεοκοπία.

Για μια τράπεζα, η μεταφορά των λεγόμενων «υποβρύχιων» επενδύσεων μπορεί να είναι καταστροφική, όπως έδειξε η πρόσφατη κατάρρευση της Silicon Valley Bank. Για μια κεντρική τράπεζα όμως η οποία δεν έχει δημοσιονομικούς περιορισμούς θα είναι απλά ένα ζήτημα αναμονής των πολιτικών αποφάσεων.

Το πρόγραμμα που σχεδίασε η Fed ως απάντηση στην κατάρρευση της SVB καθιστά τη διαχωριστική γραμμή μεταξύ των χρεοκοπημένων τίτλων του Δημοσίου, για τους οποίους έχει χαθεί μια πληρωμή, και άλλων, «αρκετά δυσδιάκριτη», εξηγεί στο Reuters ο Vincent Reinhart, πρώην κορυφαίος υπάλληλος της Fed και νυν επικεφαλής οικονομολόγος της Dreyfus και της Mellon, «τώρα που οποιαδήποτε έκδοση του Δημοσίου θα μπορούσε θεωρητικά να χρησιμοποιηθεί στην ονομαστική της αξία για την εξασφάλιση ενός δανείου από τη Fed. Απλώς δεν πρόκειται να είναι συγκεκριμένοι για το τι θα κάνουν, διότι αυτό επικυρώνει μια υπόθεση που δεν θέλουν να εξετάσουν» κατέληξε.

Ένας κεντρώος κεντρικός τραπεζίτης;

Ο Πάουελ εντάχθηκε στη Fed το 2012 και επικεντρώθηκε σε θέματα χρέους και ελλείμματος. Στην αρχή της καριέρας του δεν αισθανόταν άνετα με τις επιθετικές πρακτικές της κεντρικής τράπεζας όσον αφορά την ποσοτική χαλάρωση, τις μαζικές αγορές κρατικών ομολόγων και ενυπόθηκων τίτλων που διεύρυναν τον ισολογισμό της Fed, καθώς και την παρουσία της στις ιδιωτικές χρηματοπιστωτικές αγορές για την διαχείριση της χρηματοπιστωτικής κρίσης του 2007 έως το 2009.

Το QE θεωρήθηκε εκείνη την εποχή «μη συμβατική» πολιτική που πολλοί πίστευαν ότι θα καταχωνιαζόταν κάποια στιγμή και ο ισολογισμός της Fed συρρικνώθηκε σε πιο παραδοσιακά επίπεδα.

Αλλά η Fed του 2023 – μετά την πανδημία και τη Μεγάλη Χρηματοπιστωτική Κρίση – είναι ένας διαφορετικός θεσμός από αυτόν που επόπτευε ο Άλαν Γκρίνσπαν ή ο Πολ Βόλκερ και διαφορετικός ακόμη και από αυτόν στον οποίο εντάχθηκε ο Πάουελ.

Το QE είναι πλέον αναπόσπαστο μέρος του εγχειριδίου της Fed και ο ισολογισμός της, ύψους 7,8 τρισ. δολαρίων, είναι κεντρικός για τον τρόπο με τον οποίο η Fed διαχειρίζεται τα επιτόκια και τη νομισματική πολιτική.

Ο Πάουελ, πρόεδρος από τον Φεβρουάριο του 2018 μετά την προαγωγή του από τον τότε πρόεδρο Ντόναλντ Τραμπ, έχει δείξει επανειλημμένα ότι είναι διατεθειμένος να παραμερίσει την παράδοση όταν το θεωρεί απαραίτητο – σημειώνοντας μάλιστα, σε συνεντεύξεις στις αρχές της πανδημίας, ότι είχε ξεπεράσει τις παραδοσιακές προστατευτικές μπάρες όταν η Fed, για παράδειγμα, συμφώνησε να παρέμβει στις ιδιωτικές αγορές ομολόγων.

Μπορεί να μην πίστευε ότι οι κεντρικές τράπεζες θεωρητικά θα έπρεπε να αγοράζουν ομόλογα ιδιωτικών εταιρειών- αλλά η εναλλακτική λύση ήταν μια βαθιά οικονομική ύφεση.

Ο Πάουελ το καλοκαίρι του 2020 υιοθέτησε την προσπάθεια που είχε ξεκινήσει εδώ και χρόνια να μετατοπίσει την πολιτική εστίαση της Fed. Αυτή η επιλογή έδινε λιγότερο βάρος στην διατήρηση των τιμών και περισσότερο στον στόχο για πλήρη απασχόληση, διορθώνοντας αυτό που είχε αρχίσει να πιστεύει ότι ήταν μια πολιτική προκατάληψη που κρατούσε περισσότερους ανθρώπους εκτός εργασίας από ό,τι χρειαζόταν για να διατηρηθεί σταθερός ο πληθωρισμός.

Η επιλογή αυτή αποδείχθηκε αμφιλεγόμενη μόλις ο πληθωρισμός ξεκίνησε την εκρηκτική άνοδο του. Ο Πάουελ προσαρμόστηκε, και πάλι, πρωτοστατώντας σε έναν επιθετικό γύρο αυξήσεων των επιτοκίων για τον έλεγχο του πληθωρισμού και δηλώνοντας την προθυμία του να πληρώσει το κόστος, όπως απαιτείται, το οποίο είναι η αύξηση της ανεργίας.