![Τράπεζες: Πόσο πληρώνουμε τα νέα δάνεια – Πόσα κερδίζουμε από τις καταθέσεις [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/04/ot_banking_euros22-768x450-1-1-1.png)

Τη δική της ερμηνεία για τη διεύρυνση της διαφοράς μεταξύ επιτοκίων καταθέσεων και δανείων στην Ελλάδα τον Απρίλιο δίνει η Ελληνική Ένωση Τραπεζών, σε συνέχεια της δημοσιοποίησης των νέων στοιχείων από την Τράπεζα της Ελλάδος.

Όπως επισημαίνεται σε σχετική ανακοίνωση, για τα επιτόκια των νέων δανείων και καταθέσεων, όπως επίσης και για το μεταξύ τους περιθώριο (spread), η ΤτΕ (όπως και η ΕΚΤ) συμπεριλαμβάνει το κόστος του συνόλου των καταθέσεων πρώτης ζήτησης (ταμιευτηρίου και όψεως).

«Οι καταθέσεις πρώτης ζήτησης, λόγω των χαρακτηριστικών τους, τιμολογούνται σε όλη την Ευρώπη πολύ χαμηλά, πρακτικά κοντά στο 0%. Επιπλέον, η μερική μετατροπή τους σε προθεσμιακές καταθέσεις άρχισε μόλις λίγους μήνες πριν και είναι ακόμα σε εξέλιξη, τόσο στην Ελλάδα όσο και στην Ευρωζώνη» σημειώνει η ΕΕΤ.

Η ανάλυσή της για την πορεία των επιτοκίων στην Ελλάδα είναι η εξής:

«Στο από 6 Ιουνίου 2023 Δελτίο Τύπου της ΤτΕ για τον μήνα Απρίλιο, το μέσο σταθμισμένο επιτόκιο των νέων καταθέσεων εμφανίζεται στο 0,25%, ήτοι 4 μονάδες βάσης κάτω από το μέσο σταθμισμένο επιτόκιο του συνόλου των υφιστάμενων καταθέσεων (0,29%).

Ωστόσο, ο μέσος όρος των νέων προθεσμιακών καταθέσεων για το συγκεκριμένο μήνα είναι πάνω από το 1%.

Επομένως, στο παρόν περιβάλλον αυξανόμενων παρεμβατικών επιτοκίων από την ΕΚΤ, η αύξηση του περιθωρίου μεταξύ νέων δανείων και καταθέσεων, η οποία είναι απολύτως συμβατή με τις τάσεις της Ευρωζώνης, επηρεάζεται σε μεγάλο βαθμό από το υφιστάμενο επιτόκιο των καταθέσεων πρώτης ζήτησης, το οποίο δεν θα πρέπει να λαμβάνεται υπόψη για τον υπολογισμό αυτό.

1. Ποια είναι λοιπόν εκείνα τα στοιχεία που πρέπει κανείς να παρακολουθεί για να κατανοήσει τις τάσεις τιμολόγησης και να συγκρίνει με την υπόλοιπη Ευρωζώνη;

Τα νέα επιτόκια που προσφέρονται για δάνεια σε ιδιώτες και επιχειρήσεις έναντι των νέων επιτοκίων που προσφέρονται στις προθεσμιακές καταθέσεις.

2. Τι έγινε στην Ελλάδα και την Ευρωζώνη τον Απρίλιο με τα νέα επιτόκια προθεσμιακών καταθέσεων και δανείων;

Στις προθεσμιακές καταθέσεις έως 1 έτος, το επιτόκιο στην Ελλάδα αυξήθηκε κατά 6 μ.β. και ανήλθε στο 1,22% (Μάρτιος 2023: 1,16%) στους ιδιώτες και κατά 40 μ.β. στις επιχειρήσεις και ανήλθε στο 1,87% (Μάρτιος 2023: 1,47%).

Για διάρκειες άνω του 1 έτους, που βάσει των εποπτικών οδηγιών για τους δείκτες ρευστότητας στην Ευρωζώνη είναι οι επιθυμητές διάρκειες, στην Ελλάδα το επιτόκιο ανήλθε στο 1,71%.

Ο μέσος όρος της Ευρωζώνης για τις προθεσμιακές καταθέσεις σε ιδιώτες άνω του 1 έτους ανήλθαν στο 2,29%. Ειδικά για τα κράτη μέλη της νότιας Ευρώπης, πρέπει να σημειωθεί ότι υπάρχουν ορισμένα ιδιαίτερα χαρακτηριστικά σε σχέση με τις λοιπές χώρες.

Λ.χ. στην Ισπανία το επιτόκιο για προθεσμιακές καταθέσεις ιδιωτών, διάρκειας μέχρι ενός έτους, διαμορφώθηκε στο 1,33%, ενώ στην Πορτογαλία στο 0,95%. Για προθεσμιακές καταθέσεις διάρκειας μεγαλύτερης του έτους τα επιτόκια ανήλθαν στο 1,64% και 1,24% για την Ισπανία και Πορτογαλία αντίστοιχα.

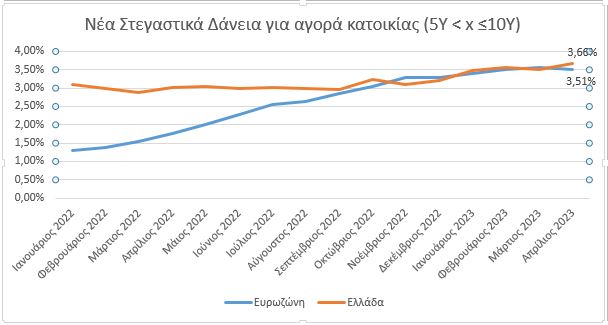

Σε ότι αφορά τα νέα δάνεια, και εστιάζοντας στα στεγαστικά δάνεια διάρκειας 5 έως 10 ετών, το επιτόκιο τον Απρίλιο αυξήθηκε κατά 16 μ.β. στο 3,66%.

Στην Ευρωζώνη, το μέσο επιτόκιο για την ίδια κατηγορία στεγαστικών δανείων ήταν 3,51%, έναντι 1,77% πριν από ένα χρόνο (Απρίλιος 2022). Το επιτόκιο στο σύνολο των δανείων των νοικοκυριών τον Απρίλιο αυξήθηκε κατά 10 μ.β. στην Ελλάδα, στο 3,88% ενώ στην Ευρωζώνη αυξήθηκε κατά 4 μ.β. στο 3.48%, έναντι 1,61% πριν από ένα χρόνο (Απρίλιος 2022).

3. Ποιο είναι το κύριο συμπέρασμα για το περιθώριο (spread) μεταξύ των επιτοκίων για τα νέα δάνεια και τις νέες προθεσμιακές καταθέσεις;

Το spread μειώνεται σημαντικά, κυρίως μετά τις πρόσφατες αυξήσεις στα επιτόκια των νέων προθεσμιακών καταθέσεων από το ελληνικό τραπεζικό σύστημα.

Η απόκλιση μεταξύ Ελλάδας και Ευρωζώνης περιορίζεται, τόσο στα επιτόκια των νέων προθεσμιακών καταθέσεων, όσο και στο spread, παρόλο που το κόστος δανεισμού από τις κεφαλαιαγορές είναι για τις Ελληνικές τράπεζες πολύ υψηλότερο από το αντίστοιχο άλλων χωρών.

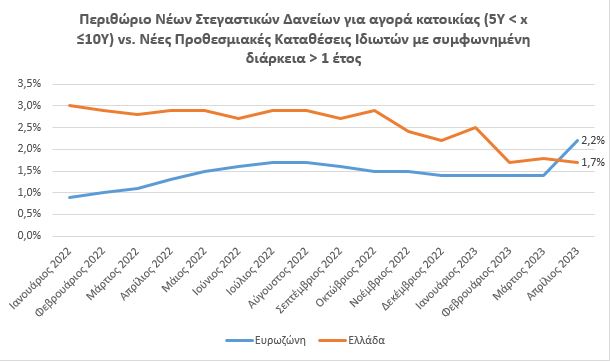

Τον Απρίλιο του 2023, για πρώτη φορά από τον Ιανουάριο του 2022, το περιθώριο των νέων στεγαστικών δανείων για αγορά κατοικίας σε σχέση με τις νέες προθεσμιακές καταθέσεις Ιδιωτών με συμφωνημένη διάρκεια άνω του 1 έτους, ήταν μικρότερο στην Ελλάδα (1,7%) σε σχέση με τον μέσο όρο της Ευρωζώνης (2,2%).

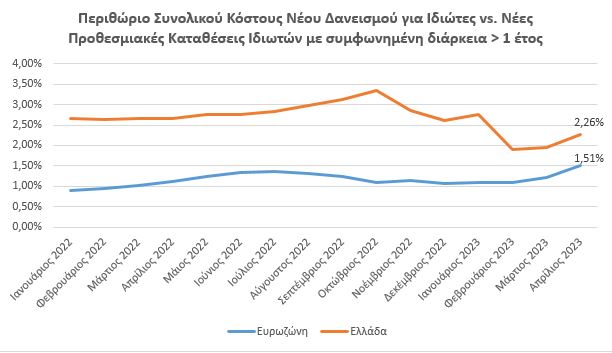

Τον Απρίλιο του 2023, το περιθώριο του συνολικού κόστους νέου δανεισμού για ιδιώτες σε σχέση με τις νέες προθεσμιακές καταθέσεις ιδιωτών με συμφωνημένη διάρκεια άνω του 1 έτους, ήταν ίδιο με αυτό του Μαρτίου 2023 μεταξύ Ελλάδας και μέσου όρου της Ευρωζώνης (+0,75%).

Τέλος, να επισημάνουμε και τις αποφάσεις πολλών τραπεζών, τον Μάρτιο του 2023, να «παγώσουν» για 12 μήνες τις αυξήσεις του κυμαινόμενου επιτοκίου στα στεγαστικά δάνεια για τους συνεπείς δανειολήπτες τους».

Latest News

Μετά το Πάσχα η είσοδος της Qualco στο Χρηματιστήριο Αθηνών

Η Qualco, που μετρά πάνω από 25 χρόνια από την ίδρυσή της, δραστηριοποιείται στον κλάδο της χρηματοοικονομικής τεχνολογίας (fintech) τόσο στην Ελλάδα όσο και στο εξωτερικό

Αναβάθμισε τις ελληνικές τράπεζες η Fitch - Γιατί προηγούνται Εθνική και Eurobank

Οι ναβαθμίσεις για τις ελληνικές τράπεζες αντικατοπτρίζουν επίσης τη βελτιωμένη αξιολόγηση της Fitch για το λειτουργικό περιβάλλον της Ελλάδας σε «bbb-»

BriQ Properties: Αύξηση του προσαρμοσμένου EBITDA κατά 89% – Διανομή μερίσματος 0,135 ευρώ/μετοχή

Η BriQ Properties εκτιμά πως θα πετύχει υψηλότερα έσοδα και καλύτερα περιθώρια κέρδους για τη χρήση του 2025

Ανάδειξη καινοτόμων ιδεών με το Beyond Tomorrow Competition

Ο διαγωνισμός Beyond Tomorrow Competition υλοποιείται με την στήριξη των HDB, KPMG και ΕΚΚΟΜΕΔ Creative Greece

Ο πιο ακριβοπληρωμένος τραπεζίτης και η αποζημίωση - μαμούθ για το 2024

Ελαβε συνολική αποζημίωση 15,6 εκατ. ευρώ για το 2024 - Πάνω από το μέσο εισόδημα των CEOs στις 10 μεγαλύτερες τράπεζες της Ευρώπης

Λαζαράκου: Οι επενδυτές πρέπει να νιώθουν ότι τα δικαιώματά τους προστατεύονται

Για το πλαίσιο της εταιρικής διακυβέρνησης και τις δυνητικές βελτιώσεις μίλησε η πρόεδρος της Επιτροπής Κεφαλαιαγοράς Βασιλική Λαζαράκου

Στα 51 ευρώ ανεβάζει την τιμή στόχο για την Metlen η Eurobank Equities

Η Eurobank Equities αναφέρεται στο επερχόμενο Capital Markets Day της Metlen (28 Απριλίου), αναμένοντας σημαντικό περαιτέρω upside όσων αφορά στις μελλοντικές προβλέψεις για την κερδοφορία της εταιρείας

Η Fais Group εξαγοράζει το 100% θυγατρικής - Η πρώτη επένδυση μετά την είσοδο στο XA

Η εξαγορά από την Fais Group έγινε με τη χρήση των εσόδων που άντλησε από τη δημόσια προσφορά για την εισαγωγής το Χρηματιστήριο

ΤΜΕΔΕ: Νέα δεδομένα για τις εξειδικευμένες ανταποδοτικές ασφαλιστικές καλύψεις

«Ενισχύουμε τις ανταποδοτικές καλύψεις των μελών, με ένα και μόνο στόχο, να είμαστε δίπλα τους οποτεδήποτε το χρειαστούν», τονίζει ο Πρόεδρος του ΤΜΕΔΕ

«Ταύρος» για τις ελληνικές τράπεζες η UBS - Βλέπει περιθώριο ανόδου έως 30%

Παραμένει θετική για τις ελληνικές τράπεζες η UBS, με αξιολογήσεις αγοράς και στις τέσσερις συστημικές - Πού «συνωστίστηκαν» οι επενδυτές

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![Ξενοδοχεία: «Τσίμπησαν» οι τιμές το 2024 – Πόσο κόστισε η διανυκτέρευση [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/03/hotels-90x90.jpg)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης