Είδαμε στα προηγούμενα σημειώματα:

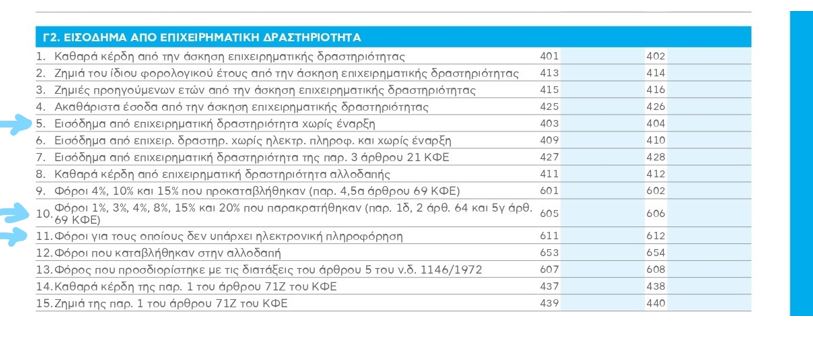

α) ποια ποσά φορολογούνται στους κωδικούς 403 – 404 του έντυπου Ε1, ως ευκαιριακό εισόδημα φυσικού προσώπου από εμπορική δραστηριότητα.

Τι πρέπει να γνωρίζουν όσοι έχουν εισοδήματα από επιχειρηματική δραστηριότητα έως 10.000 ευρώ

β) Τους ορισμούς που δίνει η ΑΑΔΕ για την επιχειρηματική συναλλαγή , το ποια πώληση έχει σκοπό την επίτευξης κέρδους και πότε οι κινήσεις αυτές θεωρούνται συστηματική διενέργεια πράξεων.

γ) Πότε μια πώληση ακινήτου θεωρείται ευκαιριακή πράξη και πότε είναι εισόδημα από εμπορική δραστηριότητα

[Φορολογία: Εισοδήματα φυσικών προσώπων από επιχειρηματική δραστηριότητα, χωρίς έναρξη δραστηριότητας στο μητρώο της Δ.Ο.Υ. – Πωλήσεις ακινήτων (Γ μέρος)

Τι ισχύει όταν δεν υπάρχει έναρξη δραστηριότητας στο μητρώο της Δ.Ο.Υ. – Τι ισχύει με τις πωλήσεις ακινήτων

Στο σημερινό μας σημείωμα θα δούμε τις νέες οδηγίες που έδωσε η Α.Α.Δ.Ε για τις πωλήσεις Μέτοχων και λοιπών τίτλων που φορολογούνται με το άρθρο 42, πότε θεωρούνται ευκαιριακή πράξη και πότε είναι εισόδημα από εμπορική δραστηριότητα

Πώληση Μετοχών – εταιριών τίτλων

- Επίσης, με τις διατάξεις του τρίτου εδαφίου της παρ. 3 του άρθρου 21 ορίζεται ότι δεν θεωρούνται συστηματική διενέργεια πράξεων οι συναλλαγές επί των τίτλων του άρθρου 42 που αποτελούν αντικείμενο διαπραγμάτευσης σε οργανωμένη ή μη αγορά ή πολυμερή μηχανισμό διαπραγμάτευσης, συμπεριλαμβανομένης και της Εναλλακτικής Αγοράς του Χρηματιστηρίου Αθηνών ή για τα ομόλογα που εκδίδονται από εισηγμένες εταιρείες, καθώς και για τα κρατικά ομόλογα. Ειδικά, οι συναλλαγές επί των τίτλων που διαπραγματεύονται σε μη οργανωμένη αγορά δεν θεωρούνται συστηματική διενέργεια πράξεων από το φορολογικό έτος 2017 και επόμενα (παρ.2 άρθρου 77 του ν. 4484/2017). Για τα φορολογικά έτη 2019 και επόμενα, και σύμφωνα με την παρ. 5 του άρθρου 21 του ΚΦΕ, δεν εμπίπτει στις διατάξεις της παρ. 3 του ίδιου άρθρου η μεμονωμένη πράξη μεταβίβασης περιουσιακού στοιχείου, η οποία εμπίπτει στις διατάξεις του άρθρου 42 του ΚΦΕ. Επιπροσθέτως, με το τελευταίο εδάφιο της παρ. 3 του άρθρου 21, όπως αυτό προστέθηκε με τις διατάξεις του άρθρου 29 του ν. 5024/2023 και έχει εφαρμογή από το φορολογικό έτος 2023 και μετά, δεν θεωρείται «επιχειρηματική συναλλαγή» η εισφορά τίτλων στην περίπτωση που ο εισφέρων φυσικό πρόσωπο είναι ο μοναδικός μέτοχος ή εταίρος της λήπτριας σύμφωνα με την παρ. 4 του άρθρου 42.

- Αναφορικά με τις μεταβιβάσεις τίτλων του άρθρου 42 τα ως άνω ισχύουν ήδη από 24.12.2014, οπότε και με τις διατάξεις των παρ. 2 και 4 του άρθ. 88 του ν. 4316/2014 (Α’270), τροποποιήθηκε η παρ. 3 του άρθ. 21, έτσι ώστε όπως προκύπτει και από τη σχετική αιτιολογική έκθεση τα κέρδη από μεταβίβαση τίτλων που αποκτούν τα φυσικά πρόσωπα και το προκύπτον εισόδημα από τις πράξεις αυτές να φορολογείται με τις διατάξεις του άρθρου 42 του ίδιου νόμου, καθόσον, τα φυσικά πρόσωπα αποκτούν κέρδος από τις μεταβιβάσεις αυτές ως επενδυτές και όχι από την άσκηση επαγγελματικής δραστηριότητας.

Συνεπώς, τα κέρδη που αποκτώνται από φυσικά πρόσωπα από τις μεταβιβάσεις τίτλων του άρθρου 42 του ΚΦΕ, από 24.12.2014 και μετά φορολογούνται ως εισόδημα από υπεραξία μεταβίβασης κεφαλαίου και όχι ως εισόδημα της παρ. 3 του άρθρου 21 του Κ.Φ.Ε.

- Αντίθετα, εμπίπτει στις διατάξεις της παρ. 3 του άρθρου 21 του ΚΦΕ η συστηματική διενέργεια πράξεων πώλησης συναλλάγματος και λοιπών επενδυτικών αγαθών (όπως πχ. ράβδων χρυσού, χρυσών λιρών, πολύτιμων λίθων, κ.λπ.) αλλά και η μεμονωμένη πράξη πώλησης αυτών, εφόσον γίνονται με σκοπό την επίτευξη κέρδους, δεδομένου ότι τα εν λόγω αγαθά δεν περιλαμβάνονται στους κατονομαζόμενους τίτλους του άρθρου 42 του ΚΦΕ. Διευκρινίζεται ότι, δεν τίθεται θέμα υπαγωγής στις εν λόγω διατάξεις στις περιπτώσεις που η αγορά συναλλάγματος πραγματοποιείται για επενδυτικούς ή αποταμιευτικούς σκοπούς ή για την κάλυψη ίδιων αναγκών, όπως π.χ. όταν αγοράζεται συνάλλαγμα για την πραγματοποίηση ταξιδιών στην αλλοδαπή, και στη συνέχεια, κατά την επιστροφή στην Ελλάδα, πωλείται το εναπομείναν συνάλλαγμα που δεν χρησιμοποιήθηκε στην αλλοδαπή.

Αναγραφή στο έντυπο Ε1

Το έγγραφο Ε 2031/26-04-2023 αναφέρει ότι το εισόδημα από επιχειρηματική δραστηριότητα που αποκτάται κατά τις διατάξεις της παρ. 3 του άρθρου 21 του ΚΦΕ, αναγράφεται στους κωδ. 427-428 «Εισόδημα από επιχειρηματική δραστηριότητα της παρ. 3 του άρθρου 21 Κ.Φ.Ε.» της δήλωσης φορολογίας εισοδήματος φυσικών προσώπων (έντυπο Ε1). Το εισόδημα που αποκτάται σύμφωνα με τα αναφερόμενα στις παρ. 11 και 12 της παρούσας, αναγράφεται στους κωδ. 403-404 «Εισόδημα από επιχειρηματική δραστηριότητα χωρίς ηλεκτρονική πληροφόρηση και χωρίς έναρξη».

*Ο Αποστόλης Αλωνιάτης είναι οικονομολόγος – φοροτεχνικός, Α’ Αντιπρόεδρος του Ινστιτούτου Οικονομικών & Φορολογικών Μελετών (Ι.Ο.ΦΟ.Μ), Σύμβουλος Διοίκησης της PROSVASIS AEBE και συγγραφέας

Latest News

Πώς να υπολογίσετε το δώρο Πάσχα

Το δώρο Πάσχα πρέπει να καταβληθεί από τους εργοδότες του ιδιωτικού τομέα μέχρι τη Μεγάλη Τετάρτη, 16 Απριλίου

Μισθοί, αγοραστική δύναμη και επίπεδο φτώχειας

Με την αύξηση αυτή η Ελλάδα είναι στην 11η θέση μεταξύ των 22 χωρών της Ευρώπης που έχουν θεσμοθετημένο κατώτατο μισθό σε ονομαστικές τιμές και στην 13η θέση σε τιμές αγοραστικής δύναμης

Νέες πράξεις απαλλαγές από τον ΕΝΦΙΑ 2023 και 2024

Επανεκκαθάριση ΕΝΦΙΑ για οικισμούς μετά από αλλαγές στους συντελεστές αξιοποίησης οικοπέδου

Οι επιπτώσεις του εμπορικού πολέμου και οι άμυνες της Ελλάδας

Η Ελλάδα, αν και έχει μικρότερη εξάρτηση από τις ΗΠΑ, ενδέχεται να επηρεαστεί έμμεσα

Η συνεισφορά της επιστήμης στη Δημοκρατία

Τα απαραίτητα στοιχεία για την πρόοδο της επιστήμης είναι: η επένδυση στην έρευνα, η προώθηση επιστημονικών επαγγελμάτων, η εκπαίδευση στην κριτική σκέψη, η θέση της εξειδίκευσης στη χάραξη δημόσιων πολιτικών και, κυρίως η ανάδειξη των στενών δεσμών μεταξύ επιστημονικής προσέγγισης και δημοκρατίας

Η εικόνα στα διεθνή Χρηματιστήρια μετά την «Liberation Day»

Η ανακοίνωση της δασμολογικής πολιτικής Tραμπ επέφερε βαρύτατες απώλειες στις μετοχικές αγορές απανταχού - Δικαιολογημένοι οι φόβοι για ύφεση και στασιμοπληθωρισμό

Η τεχνολογία και η εκπαίδευση ως μοχλός ώθησης της ελληνικής οικονομίας

Η τεχνολογική ανάπτυξη της χώρας δεν περιορίζεται μόνο στις επιχειρήσεις, αλλά επηρεάζει συνολικά την οικονομική δραστηριότητα

![Επανεξέταση καταλογιστικών πράξεων της φορολογικής διοίκησης [Θ’ Μέρος]](https://www.ot.gr/wp-content/uploads/2024/11/eforia-600x400.jpg)

Επανεξέταση καταλογιστικών πράξεων της φορολογικής διοίκησης [Θ’ Μέρος]

Αποτελέσματα άσκησης ενδικοφανούς προσφυγής με αίτημα αναστολής καταβολής ποσοστού 50% του αμφισβητούμενου ποσού

Πώς επηρεάστηκε το δολάριο ΗΠΑ από την επιβολή δασμών

Οι τεκτονικές αλλαγές στις χρηματαγορές που επέφερε η δασμολογική πολιτική των ΗΠΑ δεν θα μπορούσε να αφήσει ανεπηρέαστη την πελώρια αγορά συναλλάγματος

Χρηματοοικονομικός Αλφαβητισμός και Χρηματοοικονομική Ανασφάλεια στους πολίτες του 21ου Αιώνα

Όταν η χρηματοοικονομική άγνοια κοστίζει και η ανασφάλεια κυριαρχεί

![Airbnb: Ρεκόρ διανυκτερεύσεων σε καταλύματα βραχυχρόνιας μίσθωσης – Στα ύψη η ζήτηση σε Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-1-90x90.jpg)

![Scope: Σαφές το πλήγμα των δασμών για τις ευρωπαϊκές τράπεζες [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/04/ot-europe_stocks-600x352.png)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης