Οι ελληνικές τράπεζες παραμένουν στις προτιμώμενες επιλογές της Morgan Stanley στη ζώνη EEMEA (Ανατολική Ευρώπη, Μέση Ανατολή και Αφρική). Όπως αναφέρει σε σημείωμά του ο αμερικανικός επενδυτικός οίκος, το «risk – reward» παραμένει το πιο ελκυστικό έναντι άλλων, και ως εκ τούτου τοποθετεί τη μετοχή της Τράπεζας Πειραιώς (top pick) και της Eurobank στις δύο πρώτες θέσεις της λίστας, με σύσταση «overweight» και υψηλά περιθώρια ανόδου.

Η οικονομολόγος της Morgan Stanley Chiara Zangarelli, τονίζει ότι ένας εκ των βασικών συντελεστών είναι η διατήρηση του ρυθμού υπεραπόδοσης της ελληνικής οικονομίας έναντι αυτού της Ευρωζώνης, προβλέποντας ότι ο ΑΕΠ θα αυξηθεί κατά 2,5% το 2023 και κατά 2,2% το 2024, έναντι 0,7% και 1% για την Ευρωζώνη στο αντίστοιχο χρονικό διάστημα.

Επιπλέον, αναφέρει ότι η αύξηση των εξυπηρετούμενων δανείων των ελληνικών τραπεζών αναμένεται να επωφεληθεί από αυτό, μαζί με τις συνεχείς επενδύσεις που υποστηρίζονται από την εφαρμογή του πλαισίου του Ταμείου Ανάκαμψης και Ανθεκτικότητας (RRF) και από τις εισροές – ρεκόρ των άμεσων ξένων επενδύσεων, οδηγώντας σε έναν ετήσιο ρυθμό αύξησης των δανειοδοτήσεων (CAGR) για το 2023 – 2025, της τάξεως του 5% κατά μέσο όρο. Τα περιθώρια ωφελούνται από τα υψηλότερα επιτόκια, με τα beta καταθέσεων να παραμένουν σε χαμηλά επίπεδα, τη στιγμή που η ποιότητα του ενεργητικού παραμένει ανθεκτική και οι μειούμενοι δείκτες NPEs υποστηρίζουν τις προοπτικές για ένα χαμηλότερο κόστος κινδύνου το επόμενο διάστημα.

Πιο ελκυστικό το «risk-reward»

Όπως αναφέρουν οι αναλυτές της Morgan Stanley, οι ελληνικές τράπεζες προσφέρουν το ελκυστικότερο και υψηλότερο «risk – reward» μεταξύ των τραπεζών της ζώνης που καλύπτουν, με περιθώρια ανόδου της τάξεως του 40% στο βασικό σενάριο, του 69% στο «bull case» και ένα περιθώριο πτώσης που φτάνει το 48% στο «bear case» κατά μέσο όρο.

Παράλληλα, οι εκτιμήσεις τους για τις τέσσερις συστημικές τράπεζες είναι υψηλότερες από ό,τι προηγουμένως κατά 13% και 10% κατά μέσο όρο αντίστοιχα για το 2023 – 2024 στη βάση των:

1) ισχυρότερων εκτιμήσεων για την πορεία των καθαρών εσόδων από τόκους (NII) που υποστηρίζονται από μια υψηλότερα ανάπτυξη δανείων και τα ακόμα χαμηλά, beta καταθέσεων, στο 9% περίπου από τις αρχές του έτους μέχρι και τον Απρίλιο – οι εκτιμήσεις της Morgan Stanley υποθέτουν ότι ο μέσος όρος του beta καταθέσεων θα φτάσει στο 25% περίπου έως το τέλος του τρέχοντος έτους,

2) ανθεκτικών τάσεων γύρω από την ποιότητα του ενεργητικού, με περιορισμένο καθαρό σχηματισμό NPEs από τις αρχές του έτους και μείωση των δεικτών NPEs από το 6,3% κατά μέσο όρο το 2022 στο 4,9% περίπου έως το 2024.

Συστάσεις και τιμές -στόχοι

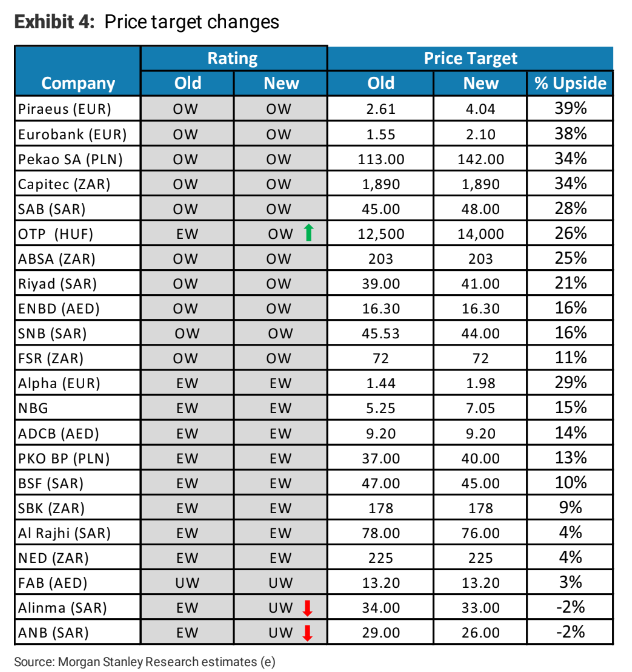

Η Morgan Stanley διατηρεί τη σύσταση «overweight» για τις μετοχές της Τράπεζας Πειραιώς και της Eurobank, με την πρώτη να αποτελεί την κορυφαία επιλογή της στη ζώνη EEMEA.

Για τις μετοχές της Alpha Bank και της Εθνικής Τράπεζας υιοθετεί τη σύσταση «equal – weight».

Η τιμή στόχος για την Τράπεζα Πειραιώς ορίζεται στα 4,04 ευρώ από 2,61 ευρώ προηγουμένως (στο «bull case» η τιμή φτάνει στα 5,16 ευρώ και στο «bear case» στα 1,43 ευρώ), για τη Eurobank στα 2,10 ευρώ από 1,55 (στο «bull case» η τιμή φτάνει στα 2,52 ευρώ και στο «bear case» στα 0,97 ευρώ), για την Alpha Bank στα 1,98 ευρώ από 1,44 προηγουμένως (στο «bull case» η τιμή φτάνει στα 2,41 ευρώ και στο «bear case» στα 0,82 ευρώ) και για τη μετοχή της Εθνικής Τράπεζας στα 7,05 ευρώ από 5,25 πριν (στο «bull case» η τιμή φτάνει στα 8,64 ευρώ και στο «bear case» στα 3,64 ευρώ).

Ευρύτερα, ως προς το «bull case» των τεσσάρων τραπεζών, ο «καταλύτης» ανόδου αναμένεται να είναι η ισχυρότερη μακροοικονομική ανάκαμψη που θα οδηγήσει σε μια υψηλότερη πιστωτική επέκταση και μείωση των NPEs. Το καθαρό επιτοκιακό περιθώριο (NIM) αναμένεται να είναι καλύτερο από ό,τι στο βασικό σενάριο, καθώς το κόστος χρηματοδότησης είναι χαμηλότερο από το αναμενόμενο.

Από την άλλη, το «bear case», βασίζεται σε μια βραδύτερη, από την αναμενόμενη, απορρόφηση των πόρων του Ταμείου Ανάκαμψης και σε μια ασθενέστερη από την αναμενόμενη, μακροοικονομική ανάκαμψη που οδηγεί σε μια ασθενέστερη αύξηση των δανείων έναντι του βασικού σεναρίου. Αυτό θα οδηγήσει σε έναν υψηλότερο όγκο NPEs σε σύγκριση με το βασικό σενάριο και αλλά και ένα υψηλότερο κόστος χρηματοδότησης σε σύγκριση με το βασικό σενάριο εξαιτίας του ασθενέστερου μακροοικονομικού περιβάλλοντος.

Latest News

Αναβάθμισε τις ελληνικές τράπεζες η Fitch - Γιατί προηγούνται Εθνική και Eurobank

Οι ναβαθμίσεις για τις ελληνικές τράπεζες αντικατοπτρίζουν επίσης τη βελτιωμένη αξιολόγηση της Fitch για το λειτουργικό περιβάλλον της Ελλάδας σε «bbb-»

BriQ Properties: Αύξηση του προσαρμοσμένου EBITDA κατά 89% – Διανομή μερίσματος 0,135 ευρώ/μετοχή

Η BriQ Properties εκτιμά πως θα πετύχει υψηλότερα έσοδα και καλύτερα περιθώρια κέρδους για τη χρήση του 2025

Ανάδειξη καινοτόμων ιδεών με το Beyond Tomorrow Competition

Ο διαγωνισμός Beyond Tomorrow Competition υλοποιείται με την στήριξη των HDB, KPMG και ΕΚΚΟΜΕΔ Creative Greece

Ο πιο ακριβοπληρωμένος τραπεζίτης και η αποζημίωση - μαμούθ για το 2024

Ελαβε συνολική αποζημίωση 15,6 εκατ. ευρώ για το 2024 - Πάνω από το μέσο εισόδημα των CEOs στις 10 μεγαλύτερες τράπεζες της Ευρώπης

Λαζαράκου: Οι επενδυτές πρέπει να νιώθουν ότι τα δικαιώματά τους προστατεύονται

Για το πλαίσιο της εταιρικής διακυβέρνησης και τις δυνητικές βελτιώσεις μίλησε η πρόεδρος της Επιτροπής Κεφαλαιαγοράς Βασιλική Λαζαράκου

Στα 51 ευρώ ανεβάζει την τιμή στόχο για την Metlen η Eurobank Equities

Η Eurobank Equities αναφέρεται στο επερχόμενο Capital Markets Day της Metlen (28 Απριλίου), αναμένοντας σημαντικό περαιτέρω upside όσων αφορά στις μελλοντικές προβλέψεις για την κερδοφορία της εταιρείας

Η Fais Group εξαγοράζει το 100% θυγατρικής - Η πρώτη επένδυση μετά την είσοδο στο XA

Η εξαγορά από την Fais Group έγινε με τη χρήση των εσόδων που άντλησε από τη δημόσια προσφορά για την εισαγωγής το Χρηματιστήριο

ΤΜΕΔΕ: Νέα δεδομένα για τις εξειδικευμένες ανταποδοτικές ασφαλιστικές καλύψεις

«Ενισχύουμε τις ανταποδοτικές καλύψεις των μελών, με ένα και μόνο στόχο, να είμαστε δίπλα τους οποτεδήποτε το χρειαστούν», τονίζει ο Πρόεδρος του ΤΜΕΔΕ

«Ταύρος» για τις ελληνικές τράπεζες η UBS - Βλέπει περιθώριο ανόδου έως 30%

Παραμένει θετική για τις ελληνικές τράπεζες η UBS, με αξιολογήσεις αγοράς και στις τέσσερις συστημικές - Πού «συνωστίστηκαν» οι επενδυτές

ΕΤΕπ: Δάνειο 95 εκατ. ευρώ για φοιτητικές εστίες στο Πανεπιστήμιο Κρήτης

Η Ευρωπαϊκή Τράπεζα Επενδύσεων (ΕΤΕπ) συγχρηματοδοτεί με δάνειο ύψους €95 εκατ. την κατασκευή και λειτουργία φοιτητικών εστιών και νέων ακαδημαϊκών εγκαταστάσεων στο Πανεπιστήμιο Κρήτης

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![Ξενοδοχεία: «Τσίμπησαν» οι τιμές το 2024 – Πόσο κόστισε η διανυκτέρευση [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/03/hotels-90x90.jpg)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

![Κομφούζιο: Από 14 Απριλίου 2025 οι αιτήσεις στήριξης – Τα ποσά και οι δικαιούχοι [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/04/komfouzio-600x391.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης