Από τις 24 Μαΐου, τα όνειρα χιλιάδων Βρετανών για την απόκτηση σπιτιού συνετρίβησαν λόγω της ξαφνικής ανόδου επιτοκίων στεγαστικών δανείων. Ο κύριος ένοχος είναι ο υψηλότερος από το αναμενόμενο πληθωρισμός τον Απρίλιο, ο οποίος τρόμαξε τις αγορές. Σε αυτό, ωστόσο, βρίσκεται ο ελαττωματικός τρόπος με τον οποίο η Τράπεζα της Αγγλίας-ΒοΕ επικοινωνεί τη νομισματική πολιτική. Η ανακρίβεια των προβλέψεων και ο αρνητικός αντίκτυπός τους στην πραγματική οικονομία υποδηλώνουν ότι είναι καιρός να ακολουθήσει μια διαφορετική προσέγγιση.

«Ποτέ δεν προβλέπω τίποτα και ποτέ δεν θα το κάνω». Αυτό το άθελο αστείο που αποδίδεται στον αστέρα του ποδοσφαίρου της δεκαετίας του 1990, Πολ Γκασκόιν, θα μπορούσε εξίσου να ισχύει και για την προσέγγιση της BoE στις προβλέψεις. Σε αντίθεση με πολλές άλλες κεντρικές τράπεζες, η BoE δεν παρέχει τις δικές της προβλέψεις για το πώς θα εξελιχθούν οι τιμές καταναλωτή τα επόμενα χρόνια. Αντίθετα, ο διοικητής Άντριου Μπέιλι και τα άλλα οκτώ μέλη της Επιτροπής Νομισματικής Πολιτικής χαράσσουν την πορεία του πληθωρισμού με βάση το επίπεδο των επιτοκίων που συνεπάγονται οι τιμές των συναλλαγών ανταλλαγής με δείκτη μίας ημέρας, ενός τύπου παραγώγου. Χρησιμοποιώντας τα επιτόκια αναφοράς OIS, αντί για την κρίση τους, οι υπεύθυνοι χάραξης πολιτικής του Ηνωμένου Βασιλείου αναθέτουν de facto την πρόβλεψη του πληθωρισμού σε traders.

Αυτό δημιουργεί αρκετά προβλήματα. Το ένα είναι ότι οι αγορές δεν είναι τέλειες, επομένως οι προβλέψεις της ΒοΕ για το πού θα είναι ο πληθωρισμός σε δύο χρόνια –ο προβλεπόμενος ορίζοντας της– είναι συχνά εξαιρετικά λανθασμένες. Οι προβλέψεις της BoE έπεσαν εκτός των πραγματικών αριθμών πληθωρισμού κατά μέσο όρο 6 ποσοστιαίες μονάδες μεταξύ Δεκεμβρίου 2021 και Μαρτίου του τρέχοντος έτους, σύμφωνα με τους υπολογισμούς του Breakingviews από τα δεδομένα που συνέλεξαν οι αναλυτές της Berenberg. Αυτό είναι ένα τεράστιο λάθος, δεδομένου ότι ο στόχος του Μπέιλι είναι να μειώσει τον πληθωρισμό στο 2%.

Άλλα ιδρύματα, όπως η Ομοσπονδιακή Τράπεζα των ΗΠΑ και η Ευρωπαϊκή Κεντρική Τράπεζα, υποτίμησαν επίσης την άνοδο των τιμών καταναλωτή μετά την πανδημία. Αλλά σε αυτές τις περιπτώσεις, οι αγορές μπορούν να συγκρίνουν ένα υψηλότερο από το αναμενόμενο αποτύπωμα πληθωρισμού με τις προβλέψεις των υπευθύνων χάραξης πολιτικής ή αυτές του προσωπικού τους και να στοιχηματίσουν στη μελλοντική κατεύθυνση των επιτοκίων. Στην περίπτωση της Fed, μπορούν ακόμη και να εξετάσουν τις ανώνυμες απόψεις των ρυθμιστών επιτοκίων για το πού κατευθύνονται τα επιτόκια, συνοψισμένες βολικά σε μια «κουκκίδα».

Ωστόσο, το μόνο που γνωρίζουν οι traders και οι πάροχοι στεγαστικών δανείων για τις σκέψεις του Μπέιλι και των συναδέλφων του είναι ότι η τελευταία Έκθεση Νομισματικής Πολιτικής υποθέτει ότι ο πληθωρισμός θα είναι 2,3% μέχρι το τέλος του 2024. Ακόμη και αυτό βασίζεται στην πορεία των επιτοκίων που προέρχονται από παράγωγα δεν είναι και πάλι παρά η εικασία της αγοράς για το τι θα κάνει η Τράπεζα. Η BoE προσφέρει προβλέψεις βασισμένες σε διαφορετικά μοντέλα, αλλά οι επενδυτές γνωρίζουν ότι δεν είναι κεντρικά εργαλεία στη χάραξη πολιτικής.

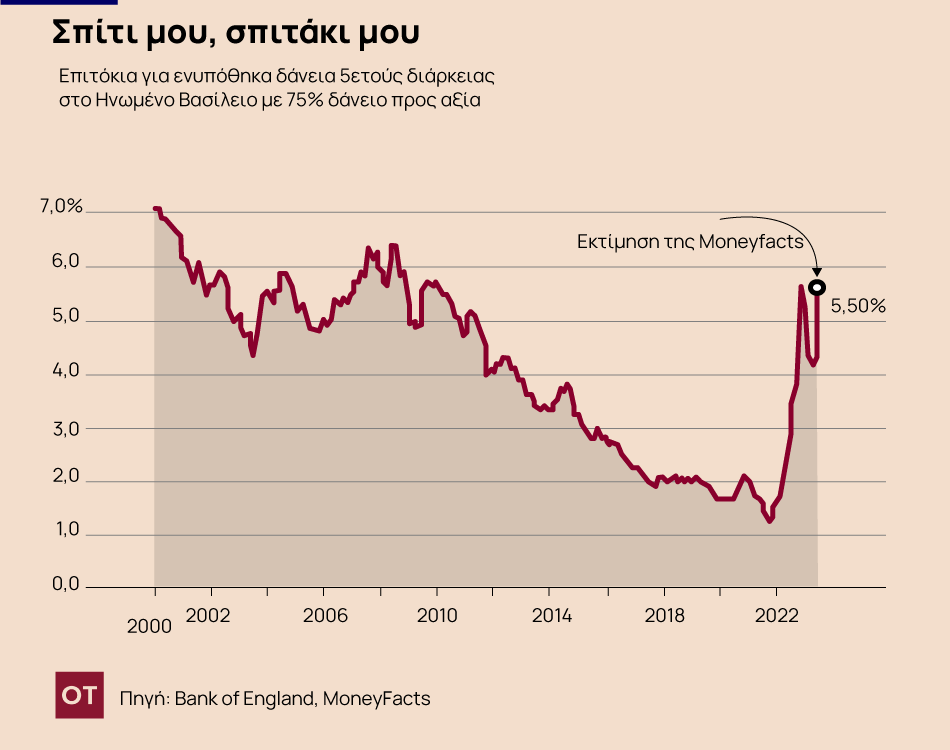

Το αποτέλεσμα αυτού του σχετικού κενού πληροφοριών είναι ότι οι traders τείνουν να αντιδρούν υπερβολικά σε οικονομικές εκπλήξεις. Το τελευταίο λουτρό αίματος ενυπόθηκων δανείων είναι ένα χαρακτηριστικό παράδειγμα. Στις 24 Μαΐου, η βρετανική στατιστική υπηρεσία δήλωσε ότι οι τιμές καταναλωτή τον Απρίλιο είχαν αυξηθεί σε ετήσια βάση 8,7% – πολύ πάνω από τις προσδοκίες της αγοράς για 8,2%. Πριν από αυτούς τους αριθμούς, οι traders περίμεναν μια ακόμη αύξηση για να φέρει το βασικό επιτόκιο αναφοράς της τράπεζας από 4,5% σε 4,75%. Κάποιοι μάλιστα προέβλεπαν περικοπές αργότερα φέτος. Λίγο μετά τα στοιχεία για τον πληθωρισμό, η αλλεργική αντίδραση της αγοράς ήταν τέτοια που άρχισε να συνυπολιγίζει έως και τέσσερις ακόμη αυξήσεις. Αυτά τα υποθετικά επιτόκια θα εκτιναχθούν στο 16ετές ανώτατο όριο του 5,5% το 2023, χωρίς περικοπές φέτος.

Το πλήγμα συνέβη επειδή οι traders έπρεπε να χωνέψουν το σοκ του πληθωρισμού χωρίς καμία καθοδήγηση επιτοκίου από τους υπεύθυνους χάραξης πολιτικής. Δεδομένου ότι η BoE εξακολουθούσε να υποστηρίζει ότι ο πληθωρισμός θα κατευθυνόταν προς το 2% το 2024, η αγορά κινήθηκε φυσικά για να αυξήσει τις δικές της προσδοκίες για τα επιτόκια, αυξάνοντας τα επιτόκια OIS. Επειδή οι περισσότερες τράπεζες τιμολογούν τα στεγαστικά δάνεια με αυτά τα παράγωγα, εκτοξεύτηκαν τα επιτόκια των στεγαστικών δανείων.

Αυτό το σύστημα – που το πρώην μέλος της Επιτροπής Νομισματικής Πολιτικής Τσαρλς Γκούντχαρτ αποκάλεσε “αιμομικτική” σε μια ερευνητική μελέτη του 2009 – προκαλεί αναμφισβήτητα περιττό πόνο στους αγοραστές κατοικιών. Μέσα σε δύο εβδομάδες από τα στοιχεία για τον πληθωρισμό, οι τράπεζες είχαν αποσύρει περισσότερα από 500 στεγαστικά προϊόντα – ή σχεδόν το 10% των διαθέσιμων στεγαστικών δανείων – επειδή τα επιτόκια τους ήταν πολύ χαμηλά, σύμφωνα με τον πάροχο δεδομένων Moneyfacts. Οι δανειστές τα αντικατέστησαν με πιο ακριβά προϊόντα. Το μέσο επιτόκιο για πενταετή υποθήκη σταθερού επιτοκίου για αγοραστές που δανείζονται το 75% της τιμής του ακινήτου είναι περίπου 5,5%, εκτιμά η Moneyfacts. Ήταν γύρω στο 3% πριν από ένα χρόνο.

Οι δημόσιες δηλώσεις της ΒοΕ υποδηλώνουν ότι γνωρίζει ότι μπορεί να υπάρχει πρόβλημα. Ο Μπέιλι παραδέχτηκε πρόσφατα ότι οι συνθήκες ήταν τόσο ασυνήθιστες που η BoE είχε εγκαταλείψει το δικό της μοντέλο. «Λάβαμε μια συνειδητή απόφαση να βάλουμε στόχο (τις προβλέψεις του μοντέλου)», είπε σε κοινοβουλευτική επιτροπή τον περασμένο μήνα, σύμφωνα με τους Financial Times. Την περασμένη εβδομάδα η κεντρική τράπεζα συμφώνησε επίσης να ξεκινήσει μια ανεξάρτητη έρευνα για τις προβλέψεις της μετά από πίεση από το κοινοβούλιο.

Ο Μπέιλι θα μπορούσε να βελτιώσει τα πράγματα αντιγράφοντας απλώς την ΕΚΤ και τη Fed. Πρώτον, η BoE θα μπορούσε να σταματήσει να χρησιμοποιεί τα επιτόκια OIS στις προβλέψεις της και απλώς να παρέχει την καλύτερη εικόνα για το πού οδεύει ο πληθωρισμός, εάν τα επιτόκια παραμείνουν στα τρέχοντα επίπεδα. Με αυτόν τον τρόπο οι αγορές, τα νοικοκυριά και οι επιχειρήσεις θα μπορούσαν να εκτιμήσουν την πορεία της νομισματικής πολιτικής χωρίς να εξαρτώνται από εικασίες των traders.

Κυρίως, αυτή η αλλαγή θα ενίσχυε την αξιοπιστία της κεντρικής τράπεζας. Ακόμη και αν οι αυξήσεις των τιμών αποκλίνουν σημαντικά από τις προβλέψεις της BoE, οι αγορές θα είναι σε θέση να υπολογίσουν την πιθανή απάντηση της πολιτικής – και ως εκ τούτου τον ρυθμό επιστροφής του πληθωρισμού στο στόχο του 2%.

Δεύτερον, οι υπεύθυνοι χάραξης πολιτικής της BoE θα μπορούσαν να δημοσιεύσουν τις μεμονωμένες προβλέψεις τους σε ένα «dot-plot» [διάγραμμα με κουκίδες] τύπου Fed. Αυτό θα δημιουργούσε έναν ακόμη πιο ισχυρό απορροφητή οικονομικών κραδασμών, περιορίζοντας τις υπερβολικές αντιδράσεις, επειδή οι αγορές θα γνώριζαν πώς είναι πιθανό να κινηθούν τα επιτόκια για να θέσουν υπό έλεγχο τις τιμές καταναλωτή.

Αντί να ακολουθούν τις σκέψεις του Γκασκόιν στις προβλέψεις, ο Μπέιλι και οι συνεργάτες του μπορούσαν να μάθουν από ένα άλλο διάσημο απόφθεγμα, που αποκρυφιστικά αποδίδεται στον Ρωμαίο φιλόσοφο Σενέκα: «Το να σφάλεις είναι ανθρώπινο, αλλά το να επιμένεις είναι διαβολικό».

Latest News

Γιατί ο Σι έχει πιο δυνατό χαρτί στο πόκερ με τον Τραμπ

Ο Λευκός Οίκος έχει υπολογίσει λάθος την ισορροπία δυνάμεων στον δασμολογικό του πόλεμο με την Κίνα

Το χάος των δασμών αφήνει το σημάδι του στο κόστος του αμερικανικού χρέους

Το σενάριο που πρέπει να εξετάσουν οι επενδυτές και ο θείος Σαμ

Γιατί η ΕΚΤ πρέπει να μειώσει επιθετικά τα επιτόκια στις 17 Απριλίου

Πριν από τους δασμούς, η πρόεδρος της ΕΚΤ Κριστίν Λαγκάρντ είχε αποφύγει τη δέσμευση για μείωση του βασικού επιτοκίου

Η βεβαιότητα της... αβεβαιότητας - Τι συμβαίνει με αγορές και δασμούς

Οι συνέπειες μιας κίνησης όπως αυτή του Τραμπ είναι εξαιρετικά δύσκολο να προβλεφθούν

Τώρα είναι η ώρα για μια τολμηρή νέα σχέση Ηνωμένου Βασιλείου-ΕΕ

Η Βρετανία και η ΕΕ, φυσικά, έχουν μια οδυνηρή πρόσφατη ιστορία, που άφησε τραύματα

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

Γιατί θέλω οι μετοχές να χορέψουν ξανά σαν τον Νουρέγιεφ

Άλλα χρηματιστήρια έχουν καλύτερη απόδοση, αλλά κοιτάζω μια ευκαιρία να πουλήσω

Ψεύτικη σοκολάτα vs φυτικά μπιφτέκια, σημειώσατε 1

Η Lindt υποστηρίζει μια πρωτοεμφανιζόμενη εταιρεία που καλλιεργεί κακάο σε ένα εργαστήριο, με λίγα μόνο κύτταρα

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης