Ο διοικητής της Τράπεζας της Ιαπωνίας Καζούο Ουέντα γνωρίζει καλά τον κίνδυνο πρόωρης σύσφιξης πολιτικής. Οι προσπάθειες επιβράδυνσης των κινήτρων και αύξησης του κόστους δανεισμού από τους προκατόχους του απέτυχαν επανειλημμένα από το 1997. Οι επενδυτές ανησυχούν για τη φθορά της αγοράς εάν o Ουέντα αυξήσει τα επιτόκια τώρα, αλλά υπάρχει ένας άλλος κίνδυνος: να περιμένει πολύ.

Από τότε που ανέλαβε το τιμόνι από τον Χαρουχίκο Κουρόντα τον Απρίλιο, ο Ουέντα έχει απολαύσει έναν ήσυχο μήνα του μέλιτος με την αγορά. Η απόδοση του 10ετούς ομολόγου αναφοράς σταμάτησε να δοκιμάζει το 0,5%, το υψηλό όριο του εύρους συναλλαγών που όρισε η Τράπεζα της Ιαπωνίας και ο δείκτης μετοχών υψηλής κεφαλαιοποίησης Nikkei 225, αυξημένος κατά 20% τους τελευταίους τρεις μήνες σύμφωνα με στοιχεία της Refinitiv, είναι το σημαντικότερο σημείο αναφοράς με τις καλύτερες επιδόσεις στον κόσμο, λίγο πιο μπροστά από το Nasdaq Composite.

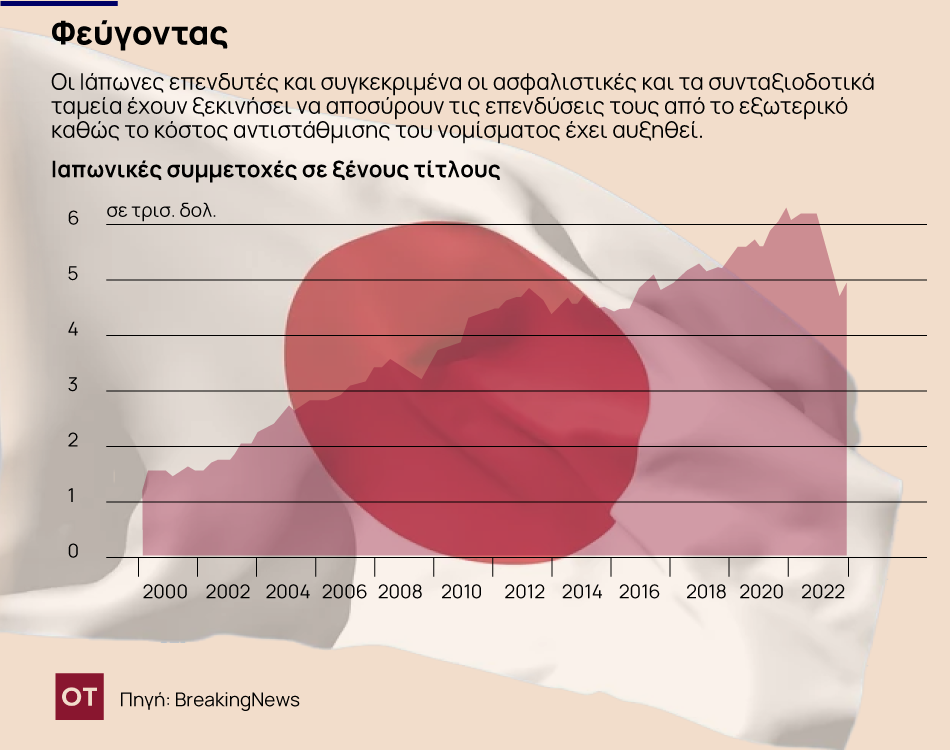

Αυτό οφείλεται στο γεγονός ότι η απόφαση του Ουέντα να διατηρήσει τα εξαιρετικά χαμηλά επιτόκια σε ισχύ προς το παρόν έχει αμβλύνει τις ανησυχίες των επενδυτών ότι ο αυξανόμενος πληθωρισμός και η κατάρρευση του γιεν θα τον ανάγκαζαν να αρχίσει να σφίγγει τη νομισματική πολιτική άμα τη αναλήψει του πόστου του. Αυτό θα μπορούσε να έχει οδηγήσει σε έναν επιταχυνόμενο επαναπατρισμό κεφαλαίων που Ιάπωνες επενδυτές έχουν σταθμεύσει στο εξωτερικό αναζητώντας καλύτερες αποδόσεις – μια διαδικασία που έχει ήδη ξεκινήσει καθώς το κόστος αντιστάθμισης νομισμάτων αυξάνεται. Τα στοιχεία της Τράπεζας Διεθνών Διακανονισμών δείχνουν ότι οι ιαπωνικές οντότητες κατείχαν περιουσιακά στοιχεία άνω των 5 τρισεκατομμυρίων δολαρίων στο εξωτερικό στο τέλος του 2022, υψηλότερα από οποιαδήποτε άλλη χώρα.

Η αδράνεια του Ουέντα –και η θετική ανταπόκριση των εγχώριων αγορών– του έδωσε χρόνο να επικεντρωθεί στην αξιολόγηση των θεμελιωδών μακροοικονομικών μεγεθών, ιδιαίτερα του πληθωρισμού. Εδώ είναι που η δουλειά του περιπλέκεται.

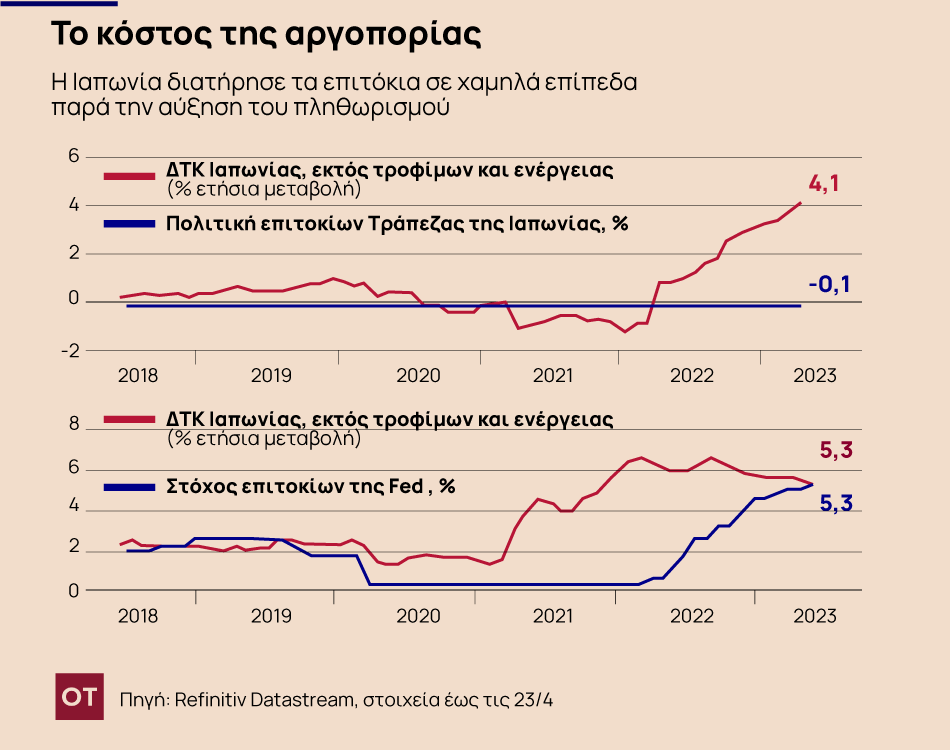

Η χώρα αναδύθηκε από μια αποπληθωριστική αποτελμάτωση δεκαετιών σχετικά πρόσφατα, επομένως οι Ιάπωνες οικονομολόγοι, τα στελέχη και οι καταναλωτές δεν έχουν συνηθίσει να ανησυχούν για τις τιμές καταναλωτή που αυξάνονται πολύ γρήγορα. Αυτό μπορεί να εξηγήσει γιατί πολλοί υπεύθυνοι χάραξης πολιτικής και οικονομολόγοι απορρίπτουν την πρόσφατη άνοδο ως προσωρινή, λόγω εισαγόμενων παραγόντων. Ωστόσο, αυτό μπορεί να αλλάζει. Η οικονομία έχει βγει από την ύφεση και ο «βασικός πυρήνας», ο Δείκτης Τιμών Καταναλωτή, ο οποίος εξαιρεί τα ευμετάβλητα είδη τροφίμων και ενέργειας, αυξήθηκε με ετήσιο ρυθμό 4,1% τον Απρίλιο, πολύ πάνω από τον στόχο του 2% της Τράπεζας της Ιαπωνίας. Επιπλέον, η συνιστώσα των γενικών υπηρεσιών, η οποία εξαιρεί τις κρατικές υπηρεσίες και είναι σε μεγάλο βαθμό απομονωμένη από εξωτερικούς παράγοντες, αυξάνεται τώρα με ετήσιο ρυθμό 2% ετησίως, υψηλό 28 ετών. Το ποσοστό ανεργίας μειώνεται και η ιδιωτική κατανάλωση αυξάνεται, όπως και η ζήτηση για πιστώσεις.

Εάν οι εργαζόμενοι απαιτήσουν και λάβουν υψηλότερους μισθούς για να αντισταθμίσουν το άλμα στο κόστος διαβίωσής τους, η Ιαπωνία θα μπορούσε να αντιμετωπίσει μια μακροπρόθεσμη αύξηση του πληθωρισμού που θα χρειαζόταν μια σταδιακή νομισματική σύσφιξη. Δυστυχώς για τον Ουέντα, η εικόνα είναι θολή. Οι ετήσιες αυξήσεις των μισθών που διαπραγματεύθηκαν τα μεγαλύτερα συνδικάτα της χώρας τον Απρίλιο ήταν κατά μέσο όρο περίπου 3%: υψηλές κατά τα ιστορικά πρότυπα αλλά κάτω από τον ΔΤΚ – αν και με ορισμένες δραματικές εξαιρέσεις όπως η Fast Retailing, ιδιοκτήτης της αλυσίδας ρούχων Uniqlo. Και μια έντονη έλλειψη εργαζομένων σε ορισμένους τομείς ωθεί προς τα πάνω τους προσωπικά συμφωνηθέντες μισθούς που δεν οριοθετούνται από συνδικάτα.

Χρονομέτρηση της αγοράς

Αξίζει να θυμηθούμε ότι η Ιαπωνία ήταν κάποτε μια από τις πιο αναπτυσσόμενες οικονομίες του κόσμου. Η ραγδαία ανάπτυξη που καθοδηγείται από τις εξαγωγές, η οποία καθοδηγείται από πρωταθλητές της μεταποίησης, όπως η Toyota Motor και η Toshiba, τροφοδότησε την πληθωριστική κερδοσκοπία στην εγχώρια ακίνητη περιουσία και τις μετοχές μεταξύ 1986 και 1991.

Η Κεντρική Τράπεζα αναγνώρισε το πρόβλημα ήδη από το 1987, αλλά οι αξιωματούχοι συγκλονίστηκαν από το κραχ του χρηματιστηρίου της Μαύρης Δευτέρας στις Ηνωμένες Πολιτείες. Περίμεναν δύο χρόνια για να δράσουν. Όταν οι αξιωματούχοι της κεντρικής τράπεζας άρχισαν καθυστερημένα να αυξάνουν τα επιτόκια, προκάλεσαν μια κατάρρευση των τιμών γης συγκρίσιμη με τη Μεγάλη Ύφεση των ΗΠΑ στη δεκαετία του 1930. Ο οικονομολόγος Ρίτσαρντ Κου εκτίμησε ότι η πτώση των αξιών διέγραψε 1.500 τρισεκατομμύρια γιεν (9 τρισεκατομμύρια δολάρια το 1990) του εθνικού πλούτου, που ισοδυναμεί με τρία χρόνια ΑΕΠ.

Η Ιαπωνία δεν είναι πουθενά κοντά στις συνθήκες της δεκαετίας του 1980, όταν η οικονομία επεκτάθηκε με ρυθμούς που κυμαίνονταν μεταξύ 3% και 7% ανά τρίμηνο. Η παραγωγή αυξήθηκε μόνο κατά 1,6% σε ετήσια βάση το τρίμηνο που έληξε τον Μάρτιο και η εξωτερική ζήτηση για ιαπωνικές εξαγωγές είναι ασθενής. Η Japan Inc εξακολουθεί να κάθεται πάνω σε τεράστια μη επενδυμένα αποθεματικά.

Η απειλή μιας πληθωριστικής σπείρας που καθοδηγείται από τη ζήτηση εξακολουθεί να φαίνεται τραβηγμένη σε ένα αργά αναπτυσσόμενο, γρήγορα γηράσκον έθνος όπου η συσσώρευση μετρητών ήταν αντανακλαστική. Από τότε που έσκασε η φούσκα της Ιαπωνίας, οι προσπάθειες για συμμάζεμα των δημοσιονομικών δαπανών, αύξηση των φόρων κατανάλωσης ή άρση του κόστους δανεισμού έχουν αποδειχθεί ακατάλληλες. Η αύξηση των επιτοκίων αναφοράς το 2000 ήταν καταστροφική – τα μακροπρόθεσμα επιτόκια δανεισμού στην πραγματικότητα μειώθηκαν ως απάντηση και η απόφαση έπρεπε να ανατραπεί. Το ίδιο για ένα πιο πρόσφατο πείραμα του τότε πρωθυπουργού Σίνζο Άμπε με την αύξηση του φόρου κατανάλωσης. Το τελευταίο προσχέδιο του μακροπρόθεσμου οικονομικού σχεδίου της κυβέρνησης, το οποίο είδε το Reuters στις 2 Ιουνίου, παραμένει επικεντρωμένο στην εξάλειψη της «μακροχρόνιας αποπληθωριστικής νοοτροπίας» της Ιαπωνίας.

Ωστόσο, το παγκόσμιο οικονομικό πλαίσιο έχει πλέον αλλάξει εντελώς και οι μακροχρόνιες τάσεις, όπως η διαφοροποίηση της εφοδιαστικής αλυσίδας εκτός Κίνας, φαίνεται να διατηρούν συνεχή ανοδική πίεση στο κόστος. Σε αυτό το πλαίσιο, ένας συνδυασμός αυξανόμενων τιμών και χλιαρής ανάπτυξης θα ήταν ιδιαίτερα δύσκολος για μια κοινωνία όπως η Ιαπωνία, όπου τόσοι πολλοί συνταξιούχοι ζουν με σταθερό εισόδημα.

Οι κίνδυνοι είναι ξεκάθαροι. Το 2021 και το 2022, οι κεντρικοί τραπεζίτες στις Ηνωμένες Πολιτείες και την Ευρώπη αγνόησαν ενδείξεις ότι οι τιμές ξεφεύγουν από τον έλεγχο μέχρι πολύ αργά στο παιχνίδι, με λιγότερες δικαιολογίες από τους Ιάπωνες. Η προκύπτουσα απότομη άνοδος των επιτοκίων – από τον Μάρτιο του 2022 η Fed έχει εκτινάξει τον στόχο της σε ένα εύρος από 5% έως 5,25% από 0,25% έως 0,5% – κατέστρεψε τις αγορές τίτλων και προκάλεσε χρεοκοπίες τραπεζών στις Ηνωμένες Πολιτείες. Η Γερμανία και η Ιταλία, που έχουν και οι δύο ομοιότητες με την Ιαπωνία, εξακολουθούν να παλεύουν να αναζωογονήσουν τις οικονομίες τους.

Υπάρχουν λίγες ενδείξεις ότι οι τιμές συνεχίζουν να υπερθερμαίνονται. Αλλά αν το κάνουν, η πρόσφατη ιστορία δείχνει ότι ο χρόνος έχει μέγιστη σημασία. Εάν οι υπεύθυνοι χάραξης πολιτικής διστάζουν, μπορεί να καταλήξουν να χρειαστεί να σφίξουν δραματικά την πολιτική σε έναν καθυστερημένο πανικό, όπως έκαναν οι δυτικές κεντρικές τράπεζες. Αυτό θα κατέστρεφε τις τιμές των ομολόγων και θα πυροδοτούσε ένα απότομο ράλι γιεν – το νόμισμα έχει χάσει πάνω από το ένα τέταρτο της αξίας του έναντι του δολαρίου από το 2021. Μια άνοδος του γιεν θα έβλαπτε τις εξαγωγές της Ιαπωνίας και θα μείωνε την αξία σε τοπικό νόμισμα των πωλήσεων στο εξωτερικό σε μεγάλους εξαγωγείς όπως η Toyota, βλάπτοντας την κερδοφορία. Η οικονομική ανάπτυξη, την οποία το Διεθνές Νομισματικό Ταμείο αναμένει να φτάνει το πενιχρό 1,3% το 2023, πιθανότατα θα συρρικνωθεί και τρισεκατομμύρια ιαπωνικά δολάρια θα επέστρεφαν στην πατρίδα τους από μετοχές στο εξωτερικό, σταθερό εισόδημα, αμοιβαία κεφάλαια και ιδιωτικά κεφάλαια. Αυτό θα μπορούσε να προκαλέσει ένα ακόμη πιο σκληρό παγκόσμιο σοκ από την πρόωρη ομαλοποίηση.

Latest News

Γιατί ο Σι έχει πιο δυνατό χαρτί στο πόκερ με τον Τραμπ

Ο Λευκός Οίκος έχει υπολογίσει λάθος την ισορροπία δυνάμεων στον δασμολογικό του πόλεμο με την Κίνα

Το χάος των δασμών αφήνει το σημάδι του στο κόστος του αμερικανικού χρέους

Το σενάριο που πρέπει να εξετάσουν οι επενδυτές και ο θείος Σαμ

Γιατί η ΕΚΤ πρέπει να μειώσει επιθετικά τα επιτόκια στις 17 Απριλίου

Πριν από τους δασμούς, η πρόεδρος της ΕΚΤ Κριστίν Λαγκάρντ είχε αποφύγει τη δέσμευση για μείωση του βασικού επιτοκίου

Η βεβαιότητα της... αβεβαιότητας - Τι συμβαίνει με αγορές και δασμούς

Οι συνέπειες μιας κίνησης όπως αυτή του Τραμπ είναι εξαιρετικά δύσκολο να προβλεφθούν

Τώρα είναι η ώρα για μια τολμηρή νέα σχέση Ηνωμένου Βασιλείου-ΕΕ

Η Βρετανία και η ΕΕ, φυσικά, έχουν μια οδυνηρή πρόσφατη ιστορία, που άφησε τραύματα

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

Γιατί θέλω οι μετοχές να χορέψουν ξανά σαν τον Νουρέγιεφ

Άλλα χρηματιστήρια έχουν καλύτερη απόδοση, αλλά κοιτάζω μια ευκαιρία να πουλήσω

Ψεύτικη σοκολάτα vs φυτικά μπιφτέκια, σημειώσατε 1

Η Lindt υποστηρίζει μια πρωτοεμφανιζόμενη εταιρεία που καλλιεργεί κακάο σε ένα εργαστήριο, με λίγα μόνο κύτταρα

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης