Ανοδικά κινούνται τις τελευταίες ημέρες οι αποδόσεις των ομολόγων της ευρωζώνης, με τους επενδυτές να ανησυχούν ότι τα επιτόκια και στις δύο πλευρές του Ατλαντικού θα διατηρηθούν σε υψηλά επίπεδα για μεγαλύτερο χρονικό διάστημα. Το κόστος δανεισμού έχει ανέβει σημαντικά, ενώ σε ιστορικά υψηλά επίπεδα έχει διαμορφωθεί και το spread της αναστροφής της καμπύλης, που θεωρείται προάγγελος ύφεσης.

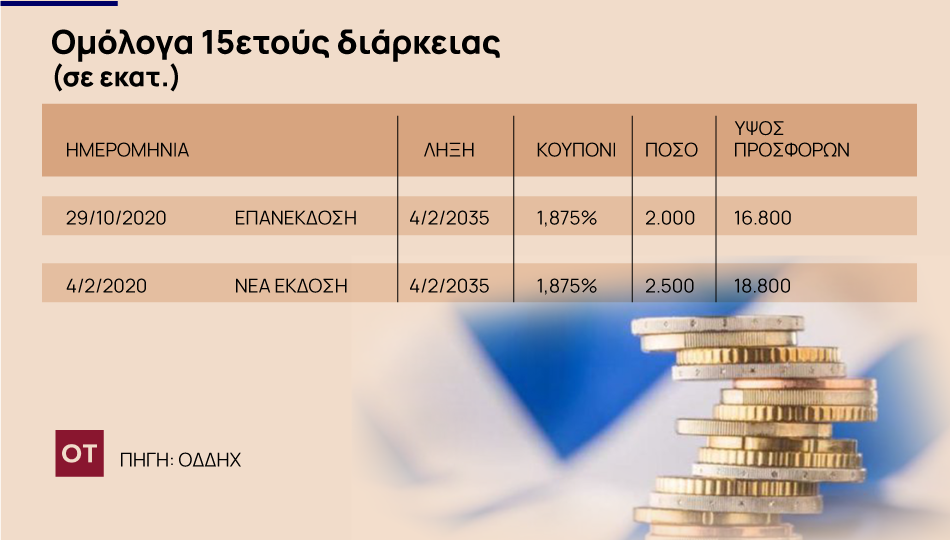

Μέσα σε αυτή την ομολογιακή θύελλα, η Ελλάδα βγαίνει σήμερα -εκτός απροόπτου -στις αγορές, με την έκδοση 15ετούς τίτλου, για πρώτη φορά μετά από τρία χρόνια.

Η απόδοση του 10ετούς κρατικού ομολόγου της Γερμανίας, ο δείκτης αναφοράς της ζώνης του ευρώ, αυξήθηκε κατά 1,5 μονάδες βάσης στο 2,649%. Την περασμένη εβδομάδα σημείωσε άνοδο 24 bps, αγγίζοντας το υψηλότερο επίπεδο από την έναρξη της τραπεζικής αναταραχής στις 9 Μαρτίου στο 2,677%.

Η απόδοση του 2ετούς γερμανικού τίτλου, που είναι πιο ευαίσθητη στις αλλαγές στην νομισματική πολιτική, αυξήθηκε κατά 2,5 μονάδες βάσης στο 3,333%, αφού έφτασε στο υψηλότερο επίπεδό της από τον Οκτώβριο του 2008 την περασμένη εβδομάδα στο 3,393%.

Σημειώνεται ότι την περασμένη εβδομάδα η Γερμανία βρισκόταν στη βαθύτερη αναστροφή της από το 1992.

Τα ελληνικά ομόλογα

Το κλίμα που επικρατεί στην ευρωπαϊκή αγορά συμπαρασύρει και τα ελληνικά ομόλογα, με την απόδοση του 10ετούς τίτλου να διατηρείται πάνω από το 4% και το spread έναντι του γερμανικού να έχει αυξηθεί στις 140 μονάδες.

Η έξοδος στις αγορές

Μέσα στο κλίμα αυτό, ο Οργανισμός Διαχείρισης Δημοσίου Χρέους βγαίνει σήμερα στις αγορές με την έκδοση ομολόγου 15ετούς διάρκειας και στόχο την άντληση περίπου 1 δισ. ευρώ.

Μεγάλο διακύβευμα παραμένει το πόσο ακριβά θα δανειστεί το ελληνικό δημόσιο, καθώς αυτή τη στιγμή η απόδοση του συγκεκριμένου τίτλου έχει διαμορφωθεί στο 4,30%. Πάντως, σε αντίθεση με ό,τι συμβαίνει στην υπόλοιπη Ευρώπη, ο ελληνικός τίτλος 2 ετών δίνει αρκετά χαμηλότερη απόδοση από τον 10ετή στο 3,35%.

Σύμφωνα με τον ΟΔΔΗΧ δόθηκε εντολή στις BNP Paribas, BofA Securities, Deutsche Bank, Goldman Sachs Bank Europe SE, J.P. Morgan και Εθνική Τράπεζα ως Joint Lead Managers για μια νέα 15ετή έκδοση με ωρίμανση στις 18 Ιουλίου 2038. Ταυτόχρονα θα τρέξουν διαδικασία προσφοράς για την επαναγορά δύο τίτλων του ελληνικού δημοσίου και πρόκειται για τον τίτλο με επιτόκιο 3,45% λήξης το 2024 και αυτόν με επιτόκιο 3,375% λήξης το 2025. Οι κάτοχοι των δύο αυτών ομολόγων θα μπορούν να τα ανταλλάξουν με τους νέους 15ετείς τίτλους που εκδίδει το ελληνικό δημόσιο.

Σημειώνεται ότι το οικονομικό επιτελείο έχει προγραμματίσει επιθετικές κινήσεις στη διαχείριση χρέους κατά το δεύτερο εξάμηνο του έτους και τέσσερις επανεκδόσεις ομολόγων.

Παρά το γεγονός ότι ο φετινός στόχος για τον δανεισμό έχει ήδη καλυφθεί με την άντληση περίπου 7 δισ. ευρώ, το ταμειακό μαξιλάρι των άνω 35 δισ. ευρώ πρόκειται να ενισχυθεί με επανεκδόσεις, οι οποίες μπορεί να ξεπεράσουν τα 2 δισ. ευρώ.

Ο ΟΔΔΗΧ έχει επίσης προγραμματίσει δημοπρασίες με επανεκδόσεις για τις 19 Ιουλίου, τις 20 Σεπτεμβρίου, τις 18 Οκτωβρίου και τις 15 Νοεμβρίου και στοχεύει στη βελτίωση της λειτουργίας της δευτερογενούς αγοράς των ελληνικών κρατικών ομολόγων.

Στην δευτερογενή αγορά ομολόγων σήμερα και πιο συγκεκριμένα στο Ηλεκτρονικό Σύστημα Συναλλαγών (ΗΔΑΤ) της Τραπέζης της Ελλάδος καταγράφηκαν συναλλαγές 226 εκατ. ευρώ εκ των οποίων τα 116 εκατ. ευρώ αφορούσαν σε εντολές αγοράς.

Τι δείχνει η αναστροφή της καμπύλης

Όταν αναφερόμαστε στον όρο «καμπύλη των αποδόσεων», εννοούμε τη διαφορά μεταξύ των αποδόσεων ομολόγων μεγαλύτερης σε σχέση με μικρότερης διάρκειας.

Η καμπύλη αποδόσεων αντιστρέφεται όταν τα ομόλογα με μικρότερη ημερομηνία έχουν υψηλότερες αποδόσεις από τα πιο μακροπρόθεσμα, υποδηλώνοντας ότι ενώ οι επενδυτές αναμένουν ότι τα επιτόκια θα παραμείνουν υψηλά βραχυπρόθεσμα, πιστεύουν ότι το υψηλότερο κόστος δανεισμού θα βλάψει τελικά την οικονομία.

Μια ανθεκτική οικονομία παράλληλα με τα σχόλια από τους υπεύθυνους χάραξης πολιτικής ωθούν τις αποδόσεις υψηλότερα, σχολίασε ο Γενς Πέτερ Σόρενσεν, επικεφαλής αναλυτής της Danske Bank. «Ο βασικός μοχλός ήταν τα επιθετικά σχόλια ότι δεν έχουν τελειώσει με τις αυξήσεις επιτοκίων», διευκρίνισε.

Latest News

Ταμείο Ανάκαμψης: Τα πρώτα μαθήματα από το RRF – Τα συμπεράσματα των ευρωβουλευτών από την Αθήνα

Oι ευρωβουλευτές της Ομάδας Εργασίας για την εφαρμογή του Ταμείου Ανάκαμψης και Ανθεκτικότητας βρίσκονται από χθες στην Αθήνα

Συνεδρίασε η Κυβερνητική Επιτροπή για τη Δίκαιη Αναπτυξιακή Μετάβαση

Στόχος της συνεδρίασης ήταν η ενημέρωση των μελών της Επιτροπής για το διαμορφωμένο στρατηγικό πλαίσιο της Δίκαιης Μετάβασης τόσο σε ευρωπαϊκό όσο και σε εθνικό επίπεδο

Στα 41,7 δισ. αυξήθηκαν τα υπό διαχείριση κεφάλαια των Ελλήνων θεσμικών το α' 3μηνο του 2025

Oι υψηλότερες αποδόσεις καταγράφηκαν στους μετοχικούς Ο.Σ.Ε.Κ.Α. Δείκτη με 16,13%

Παπαθανάσης: Επιπλέον πόροι 83,86 εκατ. στους πληγέντες από τον Daniel

Το σχέδιο χρηματοδοτείται από το Ευρωπαϊκό Ταμείο Περιφερειακής Ανάπτυξης, το Ταμείο Συνοχής και το Ευρωπαϊκό Κοινωνικό Ταμείο +

ΙΟΒΕ: Χαμηλώνει στο 2,2% τον πήχη για την ανάπτυξη στην Ελλάδα - Ο ρόλος των δασμών

Ο πρόεδρος του ΙΟΒΕ Ιωάννης Ρέτσος εκτίμησε ότι η παγκόσμια αναταραχή δεν θα επηρεάσει αρνητικά τον ελληνικό τουρισμό, τουλάχιστον για φέτος

![Μετακόμιση: Ποια είναι τα κίνητρα και τα κριτήρια των Ελλήνων [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/04/ot_metakomisi-600x352.png)

Γιατί μετακομίζουν οι Έλληνες και οι Ευρωπαίοι – Οι νέες τάσεις [γραφήματα]

Τι δείχνει πανευρωπαϊκή έρευνα «European Housing Trend Report 2024» που πραγματοποίησε το κτηματομεσιτικό δίκτυο RE/MAX Europe για την μετακόμιση σε Ελλάδα και Ευρώπη

Υπέρβαση 1,83 δισ. στα φορολογικά έσοδα το πρώτο τρίμηνο

Προϋπολογισμός: Εν μέρει οφείλεται στην καλύτερη απόδοσης στην είσπραξη των φόρων του τρέχοντος έτους (Φ.Π.Α, ΕΦΚ) κάτι που οφείλεται στην εκτεταμένη ακρίβειας

Πώς θα λειτουργήσουν σήμερα τα εμπορικά καταστήματα

Αναλυτικά το ωράριο των καταστημάτων μέχρι τη Δευτέρα 21 Απριλίου

Πώς θα «πέσουν» περισσότερα ακίνητα στην αγορά – Τι ζητούν οι servicers

Ποιες λύσεις προτείνουν οι servicers για την αντιμετώπιση της στεγαστικής κρίσης – Τα κίνητρα στους αγοραστές ακινήτων

![Εξοχική κατοικία: Κέρδη από την αξιοποίηση στην Ελλάδα – Οι αποδόσεις των νεόδμητων [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/04/paros-768x512-1-600x400.jpg)

Συμφέρει η επένδυση σε εξοχική κατοικία; - Τα κέρδη και οι αποδόσεις [γραφήματα]

Σε επενδυτικό «θησαυρό» αναδεικνύεται η εξοχική κατοικία στην Ελλάδα- Τι δείχνουν τα στοιχεία της Elxis – At Home in Greece

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης