Πλησιάζοντας στο αποκορύφωμα της φούσκας των περιουσιακών στοιχείων της Ιαπωνίας το 1988, αφού οι ιαπωνικές εταιρείες είχαν κατακτήσει τις Columbia Records, InterContinental Hotels και Firestone Tire, η κυβέρνηση στο Τόκιο προειδοποίησε όλους να περιορίσουν την όρεξή τους για περιουσιακά στοιχεία των ΗΠΑ.

Απτόητη, η Mitsubishi Estate δύο χρόνια αργότερα ανέλαβε τον έλεγχο του Rockefeller Center της Νέας Υόρκης. Η συμφωνία σηματοδότησε μια έντονη παρερμηνεία των οικονομικών συνθηκών και την έναρξη μιας ριζικής αλλαγής στη δέσμευση των Ιάπωνων επενδυτών με ξένες συμφωνίες.

Αυτόν τον Ιούνιο, μερικοί βετεράνοι του κλάδου ακινήτων θυμήθηκαν τη στιγμή που η Mori Trust απέκτησε το 49% των μετοχών στον πύργο 245 Park Avenue του Μανχάταν, το Rockefeller Center. Η συμφωνία αποτίμησε τον πύργο στα 2 δισεκατομμύρια δολάρια σε μια εποχή που το μεγαλύτερο μέρος της εστίασης στην εμπορική ιδιοκτησία ήταν σε μια επικείμενη κατάρρευση τιμών.

Άλλοι μεγάλοι Ιάπωνες developers βρίσκονται επίσης σε τροχιά αναζήτησης, είπαν τρεις δικηγόροι συγχωνεύσεων και εξαγορών στους Financial Times. Άλλοι στο Τόκιο δήλωσαν ότι η υπόλοιπη εταιρική Ιαπωνία βρίσκεται σε αναζήτηση περιουσιακών στοιχείων, με το τέλος των ταξιδιωτικών περιορισμών της πανδημίας να επιτρέπει ξανά τη δέουσα επιμέλεια πιθανών στόχων.

Οι Ιάπωνες θέλουν ένα συγκεκριμένο ποσοστό εσόδων να προέρχεται από το εξωτερικό

Σε ένα πλαίσιο παγκόσμιας ύφεσης στα deal, η φαινομενική όρεξη των Ιαπώνων για τέτοιες συμφωνίες καθοδηγείται λιγότερο από την επιθυμία για σημαντικές συμφωνίες και περισσότερο από την εκτίμηση της άνευ προηγουμένου πίεσης για διαφοροποίηση, είπαν οι σύμβουλοι. Δηλαδή θέλουν ένα συγκεκριμένο ποσοστό των εσόδων τους να προέρχεται από το εξωτερικό σαν επίκεντρο της στρατηγικής τους.

Οι ιαπωνικές εταιρείες «θα κάνουν περισσότερες συγχωνεύσεις και εξαγορές στο εξωτερικό», δήλωσε στους FT ο Μασαχίκο Ισίντα, ανώτερος δικηγόρος συγχωνεύσεων και εξαγορών στην DLA Piper στο Τόκιο. «Βρίσκονται σε μια συρρικνούμενη εγχώρια αγορά, με συρρικνούμενο πληθυσμό. Πρέπει να επεκταθούν στο εξωτερικό. Δεν έχουν επιλογή».

Οι χρηματοοικονομικοί όμιλοι της Ιαπωνίας φαίνεται να έχουν την ίδια άποψη. Τον Μάιο, η Mizuho πλήρωσε 550 εκατομμύρια δολάρια για την αμερικανική επενδυτική τράπεζα Greenhill. Η συμφωνία θα δημιουργήσει μια απροσδόκητη πληρωμή 78 εκατομμυρίων δολαρίων για τον διευθύνοντα σύμβουλο της τράπεζας μπουτίκ, Σκοτ Μποκ, αλλά θα καλύψει επίσης αυτό που οι αναλυτές είπαν ότι ήταν ένα προφανές κενό στην τεχνογνωσία της Mizuho στις ΗΠΑ σχετικά με τις συμφωνίες.

Ένα μήνα νωρίτερα, η Sumitomo Mitsui Financial Group δήλωσε ότι θα αυξήσει το μερίδιό της στην αμερικανική επενδυτική τράπεζα Jefferies στο 15% και θα συνδυάσει δυνάμεις στις επιχειρήσεις συγχωνεύσεων και εξαγορών.

Οι Ιάπωνες με γεμάτα ταμεία

Οι αναλυτές είπαν ότι η Mizuho και η SMFG προσπαθούσαν να αναπαραγάγουν την επιτυχία της συνεργασίας της MUFG με τη Morgan Stanley – η οποία ξεκίνησε στα βάθη της οικονομικής κρίσης του 2008 όταν η ιαπωνική τράπεζα αγόρασε το 20% των μετοχών του αμερικανικού κολοσσού – και είχε δύο πιθανές πηγές εσόδων κατά νου.

Πρώτον, οι ιαπωνικές τράπεζες θέλουν ένα μεγαλύτερο κομμάτι της γενικής δεξαμενής προμηθειών τραπεζικών επενδύσεων στην αμερικανική αγορά, τη μεγαλύτερη στον κόσμο. Οι ευκαιρίες εκεί έρχονται σε αντίθεση με τις προσδοκίες τους ότι ο δανεισμός στο εσωτερικό θα συνεχίσει να είναι αργός λόγω της συνεχιζόμενης πολιτικής της Τράπεζας της Ιαπωνίας για εξαιρετικά χαμηλά επιτόκια και επειδή οι ιαπωνικές εταιρείες έχουν συσσωρεύσει σημαντικά αποθέματα μετρητών, μειώνοντας την ανάγκη τους για δανεισμό.

Δεύτερον, οι τράπεζες τοποθετούνται επίσης για μια πιο μακροπρόθεσμη τάση ιαπωνικών εταιρειών να αγοράζουν στο εξωτερικό, σε μια εποχή που έχουν γεμάτα ταμεία και οι αποτιμήσεις των στόχων εξαγορών είναι χαμηλές.

«Οι ιαπωνικές εταιρείες έχουν μια όλο και πιο ευνοϊκή άποψη για τις συγχωνεύσεις και εξαγορές και σίγουρα πολλοί CEOs πιστεύουν τώρα ότι αυτή είναι μια πιο σημαντική πτυχή της επιχείρησής τους», δήλωσε ο Λεμπρούν. “Ολοι . . . αναγνώρισε ότι ιστορικά υπήρξε πρόβλημα με χαμηλό εταιρικό μεταβολισμό και χαμηλή απόδοση επένδυσης σε ιαπωνικές εταιρείες και ότι η λύση είναι να προωθηθούν περισσότερες συγχωνεύσεις και εξαγορές».

Μια επιπλέον ευνοϊκή συγκυρία είναι η συγκριτική υποδοχή που μπορούν να περιμένουν οι ιαπωνικές εταιρείες στις ΗΠΑ σε μια περίοδο αυξανόμενης έντασης με την Κίνα, ιδίως με τις μακροχρόνιες ανησυχίες των ΗΠΑ για πιθανή διαρροή τεχνολογίας και πνευματικής ιδιοκτησίας υψηλής τεχνολογίας.

Φαίνεται ότι οι τράπεζες είχαν αναγνωρίσει την ανάγκη να κινηθούν γρήγορα, καθώς οι Ιάπωνες εταιρικοί πελάτες τους θα χρειάζονταν χρηματοδότηση κατά την αναμενόμενη ώθηση συγχωνεύσεων και εξαγορών.

Ωστόσο, εάν οι ιαπωνικές τράπεζες επεκτείνουν τις δυνατότητες επενδυτικής τραπεζικής, έχουν επίσης κατά νου τις συνθήκες στο εσωτερικό – ιδιαίτερα το αυξανόμενο ενδιαφέρον για ιαπωνικά περιουσιακά στοιχεία από πιθανούς ξένους αγοραστές.

Και οι ξένοι κοιτάζουν τη χώρα του ανατέλλοντος ηλίου

Οι εταιρείες ιδιωτικών κεφαλαίων όπως η KKR και η Bain θεωρούν εδώ και καιρό την Ιαπωνία ως πλούσια σε στόχους. Αυτή η άποψη έχει γίνει πιο κυρίαρχη καθώς η πίεση από τους μετόχους και άλλους παράγοντες ώθησε τις ιαπωνικές εταιρείες να ξεφορτωθούν περισσότερα μη βασικά περιουσιακά στοιχεία και ακίνητα.

Ο Τζέρεμι Ουάιτ, δικηγόρος συγχωνεύσεων και εξαγορών στη Morrison Foerster στο Τόκιο, είπε στους FT ότι υπήρξε αύξηση στον όγκο των εισερχόμενων συμφωνιών συγχωνεύσεων και εξαγορών. Η επικράτηση ισχυρών εταιρειών με χαμηλές αποτιμήσεις, βελτιωμένη εταιρική διακυβέρνηση και φθηνό γιεν ωθεί περισσότερους ξένους αγοραστές να εποφθαλμιούν τα ιαπωνικά περιουσιακά στοιχεία.

«Σίγουρα θα περιμέναμε αυτό να συνεχιστεί, και πάλι, αυτή θα είναι μια τάση όπου οι ιαπωνικές τράπεζες αισθάνονται ότι υπάρχει μια ευκαιρία για χρηματοδότηση και συμβουλευτική εργασία», είπε ο Ουάιτ.

Latest News

Μπιλ Άκμαν: Γιατί βλέπει σύμπραξη Uber και Hertz

Ο δισεκατομμυριούχος επενδυτής Μπιλ Άκμαν αποκάλυψε ότι κατέχει σχεδόν το 20% των μετοχών της Hertz

Ο Πούτιν επαινεί τον Μασκ συγκρίνοντάς τον με σοβιετικό πρωτοπόρο πυραύλων

Ο Βλαντιμίρ Πούτιν επαίνεσε τον Ίλον Μασκ για τα επιτεύγματά του στα διαστημικά ταξίδια και τον θεωρεί τολμηρό οραματιστή αντάξιο των σοβιετικών πρωτοπόρων του διοαστήματος

«Τσουνάμι» απολύσεων στις γερμανικές επιχειρήσεις - 1 στις 3 σχεδιάζει περικοπές το 2025

Οι προοπτικές για το 2025 παραμένουν ζοφερές στη Γερμανία και τον επιχειρηματικό της κόσμο, σύμφωνα με έρευνα

Έτοιμη για τη μεγάλη στροφή η Ευρώπη - Πώς επιδρούν οι δασμοί στο μοντέλο της

Η Citi προβλέπει μεγάλη στροφή στο οικονομικό μοντέλο της Γηραιάς Ηπείρου - Οι επιπτώσεις στο εμπόριο από τους δασμούς Τραμπ

Πάουελ: Το μεγάλο διακύβευμα της απόλυσής του – Ποιοι τον υπερασπίζονται

Ο Αμερικανός πρόεδρος ανέβασε τους τόνους εναντίον του κεντρικού τραπεζίτη με το Λευκό Οίκο να εξετάζει την απόλυσή του

Γιατί η Apple εγκλωβίστηκε στους δασμούς Τραμπ

Η Apple πωλεί περισσότερα από 220 εκατομμύρια iPhone ετησίως και σύμφωνα με τις περισσότερες εκτιμήσεις, εννέα στα δέκα κατασκευάζονται στην Κίνα

Ο γιoς δισεκατομμυριούχου κληρόνομου της Chanel αποκαλύπτει τις δικές του επενδύσεις

Ο 38χρονος Ντέιβιντ Βερτχάιμερ προσέλαβε τον Ντέιβιντ Αν για να ηγηθεί των επενδύσεών στην εταιρεία του 1686 Partners

Γιατί ο ακροδεξιός Φάρατζ θέλει τα... χλωριωμένα κοτόπουλα των ΗΠΑ στη Βρετανία

Ο Φάρατζ δήλωσε ότι οι Βρετανοί καταναλωτές αγοράζουν ήδη κοτόπουλα από μέρη όπως η Ταϊλάνδη που εκτρέφονται σε κακές συνθήκες

Καμπανάκι επικεφαλής Fed Σικάγο για ανάγκη ανεξαρτησίας της κεντρικής τράπεζας

Οι κεντρικές τράπεζες όπως η Fed που μπορούν να ασκούν νομισματική πολιτική χωρίς πολιτικές παρεμβάσεις έχουν καλύτερα αποτελέσματα για τις οικονομίες τους

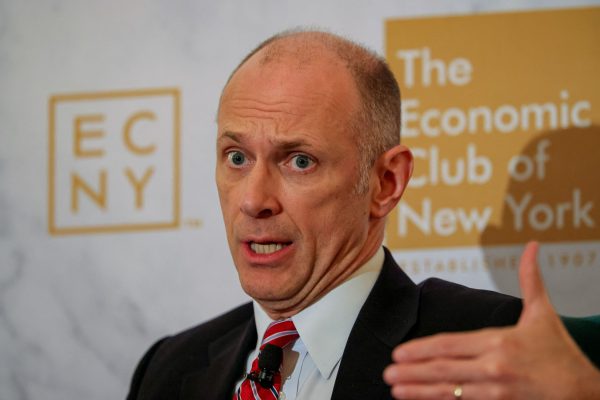

Μπέσεντ: Σχοινοβάτης σε ένα εύθραυστο σχοινί

Ο υπουργός Οικονομικών των ΗΠΑ καλείται να ισορροπήσει ανάμεσα σε ένα απρόβλεπτο Τραμπ και στο να διατηρήσει την εμπιστοσύνη στα αμερικανικά ομόλογα και στο δολάριο

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Χρυσές λίρες: Φρενίτιδα χωρίς τέλος – Πόσες πούλησαν και αγόρασαν οι Έλληνες [πίνακες]](https://www.ot.gr/wp-content/uploads/2022/12/xrises-lires-600x300.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης