Σε σημείο καμπής έχει φθάσει η παγκόσμια αγορά κρατικών ομολόγων μετά την απόφαση της Fitch Ratings τον Αύγουστο να αφαιρέσει από τις ΗΠΑ την πιστοληπτική βαθμίδα ΑΑΑ. Το δημόσιο χρέος που έχει διαβάθμιση σκουπίδια ξεπερνά για πρώτη φορά το αντίστοιχο χρέος που αξιολογείται με την κορυφαία επενδυτική βαθμίδα.

Η υποβάθμιση του χρέους των ΗΠΑ, ύψους 33 τρισ. δολαρίων, από τον Fitch σε ΑΑ+ σημαίνει ότι μόνο 5 τρισ. δολάρια κρατικού χρέους παγκοσμίως εξακολουθούν να αξιολογούνται με ΑΑΑ, πλέον μια μικρότερη ομάδααπό το χρέος υπο-επενδυτικής βαθμίδας, ανέφερε ο οίκος αξιολόγησης σε ανακοίνωσή του. Το μερίδιο των κρατικών ομολόγων με την υψηλότερη αξιολόγηση έχει μειωθεί σε μόλις 6% του συνολικού ανεξόφλητου χρέους από το 40% και πλέον που ήταν.

Οι εκδικητές των ομολόγων επέστρεψαν

Εν τω μεταξύ το κρατικό χρέος κερδοσκοπικής διαβάθμισης, το οποίο βαθμολογείται με ΒΒ και κάτω, μεταβλήθηκε ελάχιστα στα περίπου 6,1 τρισ. δολάρια, αλλά εξακολουθεί να είναι πολύ υψηλότερο από την αξία των ομολόγων με ΑΑΑ.

Καμπανάκι από τα υψηλά επιτόκια

Αν και αυτή την εβδομάδα οι αποδόσεις των ομολόγων αποκλιμακώνονται στη σκιά της σύγκρουσης Χαμάς -Ισραήλ είναι νωπό ακόμα το τελευταίο sell off που ταρακούνησε τις παγκόσμιες αγορές ομολόγων στέλνοντας σε υψηλά δεκαετιών τις αποδόσεις.

Η άνοδος των αποδόσεων των ομολόγων, η οποία τροφοδοτείται από το αφήγημα των μεγαλύτερων κεντρικών τραπεζών «υψηλά επιτόκια για μεγαλύτερο χρονικό διάστημα» αύξησε την πίεση στις αναδυόμενες αγορές, ιδίως στις οικονομίες που το χρέος τους χαρακτηρίζεται ως υψηλότερο κινδύνου και ως εκ τούτου δίνει υψηλότερες αποδόσεις.

Η πρόσθετη απόδοση πάνω από τα ασφαλή κρατικά ομόλογα των ΗΠΑ που πληρώνουν οι κυβερνήσεις των οποίων τα ομόλογα τους έχουν αξιολογηθεί ως «σκουπίδια» για το χρέος τους σε σκληρό νόμισμα, έχει αυξηθεί σε πάνω από 800 μονάδες βάσης, σύμφωνα με την JPMorgan, ξεπερνώντας κατά 70 μονάδες βάσης το χαμηλό επίπεδο της 1ης Αυγούστου.

«Η εντατικοποίηση του αφηγήματος higher-for-longer (υψηλότερα επιτόκιο για μεγαλυτερο χρονικό διάστημα), μαζί με την άνοδο των τιμών του πετρελαίου το προηγούμενο διάστημα, υπήρξε επίσης ο κύριος μοχλός της ευρείας ενίσχυσης του δολαρίου ΗΠΑ», εξηγεί στο Reuters ο επικεφαλής του FX and EM macro strategy, Americas της Barclays, Αντρέα Κίγκουελ. «Η ταχύτητα της κίνησης έχει οδηγήσει τα πιο αδύναμα νομίσματα εντός της περιοχής, σε βίαιη πώληση των τοπικών ομολόγων και σε διεύρυνση των spreads των ομολόγων των αναδυόμενων αγορών».

Η προειδοποίηση της Moody’s

Η Αυστραλία, η Γερμανία, η Σιγκαπούρη και η Ελβετία συγκαταλέγονται στις λίγες χώρες που εξακολουθούν να απολαμβάνουν την αξιολόγηση ΑΑΑ από τον Fitch.

Η S&P υποβάθμισε το χρέος των ΗΠΑ σε AA+ το 2011. Η Moody’s εξακολουθεί να αξιολογεί τις ΗΠΑ με ΑΑΑ, αν και προειδοποίησε ότι ένα κλείσιμο της κυβέρνησης θα ήταν «πιστωτικά αρνητικό» για την αξιολόγηση του αμερικανικού χρέους. Επιτεύχθηκε συμφωνία της τελευταίας στιγμής για να αποφευχθεί η διακοπή της λειτουργίας την 1η Οκτωβρίου, αλλά ενδεχομένως να προκύψει και άλλη διακοπή τον επόμενο μήνα.

Η Moody’s εστιάζει στην αδύναμη διακυβέρνηση των ΗΠΑ και σ΄αυτό στηρίχτηκε η Fitch. «Κατά την άποψη της Fitch, υπήρξε σταθερή επιδείνωση των προτύπων διακυβέρνησης τα τελευταία 20 χρόνια, μεταξύ άλλων σε δημοσιονομικά θέματα και θέματα χρέους, παρά τη διακομματική συμφωνία του Ιουνίου για την αναστολή του ορίου χρέους μέχρι τον Ιανουάριο του 2025», ανέφερε ο οίκος τον Αύγουστο, αναφερόμενος στην αδιέξοδη αντιπαράθεση για το ανώτατο όριο χρέους την άνοιξη.

Τα εταιρικά junk ομόλογα

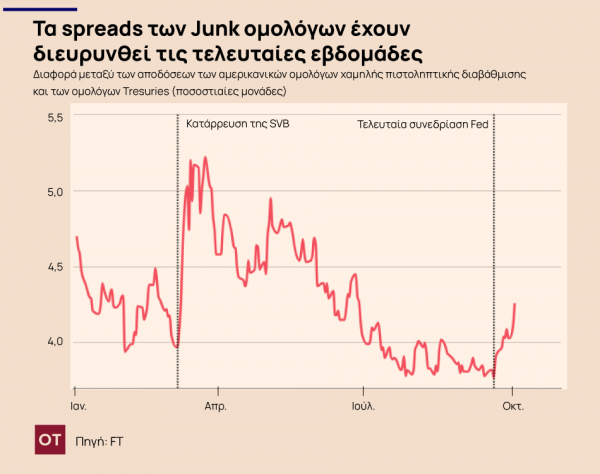

Οι αγορές εταιρικού χρέους έχουν επίσης δεχθεί έντονες πιέσεις από το πρόσφατο sell off των κρατικών ομολόγων, που τροφοδοτεί το κόστος δανεισμού των εταιρειών.

Η μέση απόδοση των αμερικανικών ομολόγων της κατηγορίας σκουπιδιών (junk) σκαρφάλωσε πάνω από το 9,3% αυτή την εβδομάδα, έναντι χαμηλότερα από το 9% στα τέλη Σεπτεμβρίου και 8,5% ένα μήνα νωρίτερα.

Οι κινήσεις ήταν πιο έντονες στο πιο επικίνδυνο άκρο του πιστωτικού φάσματος, με το μέσο περιθώριο των ομολόγων «τριπλού C και κάτω» να διευρύνεται την Τρίτη κατά το μεγαλύτερο ποσοστό του σε μία ημέρα από τον Μάρτιo, όταν οι καταστροφές στον τραπεζικό τομέα υποδαύλισαν τις ανησυχίες για αυστηρότερα πρότυπα δανεισμού.

Πολλές εταιρείες μπόρεσαν επίσης διαχειρίστηκαν έξυπνα την αναχρηματοδότηση του χρέους, αφού εκμεταλλεύτηκαν τα εξαιρετικά χαμηλά επιτόκια στην αρχή της πανδημίας για να δανειστούν φθηνά και να διευρύνουν τις λήξεις.

Ωστόσο, μια πλημμύρα χρέους θα καταστεί ληξιπρόθεσμη το 2025-26 και οι εκδότες δανείων σκουπίδια, τα οποία έχουν κυμαινόμενα επιτόκια, αισθάνονται ήδη τις επιπτώσεις της σύσφιγξης της Ομοσπονδιακής Τράπεζας των ΗΠΑ.

Η άνοδος των αποδόσεων «ασκεί μεγαλύτερη πίεση στις εταιρείες που είναι περισσότερο μοχλευμένες ή στα ακίνητα που είναι περισσότερο μοχλευμένα», σημειώνει ο συνδιευθυντής επενδύσεων της PGIM Fixed Income, Γκρεγκ Πέτερς.

«Θα βιώσετε … ένα περιβάλλον υψηλότερων από το τυπικό ποσοστών αθέτησης και κινδύνου, καθώς αυτές οι εταιρείες που πραγματικά επιβίωσαν σε μεγάλο βαθμό εν μέρει λόγω της φθηνής χρηματοδότησης αρχίζουν να ξετυλίγονται».

Η ιστορία των junk bonds

Η δεκαετία του 1980 έφερε μια νέα εποχή επιβράδυνσης του πληθωρισμού, πτώσης των επιτοκίων, ρυθμιστικού φιλελευθερισμού και χρηματοπιστωτικής καινοτομίας, η οποία θα μεταμόρφωνε και την αγορά ομολόγων. «Φέραμε πλήρη επανάσταση στον τρόπο άντλησης χρηματοδότησης, είτε επρόκειτο για εταιρείες, είτε για ιδιοκτήτες κατοικιών, είτε για κυβερνήσεις, πραγματικά για τα πάντα», λέει στους Financial Times o Λάρυ Φινκ, επικεφαλής της BlackRock, του μεγαλύτερου επενδυτικού ομίλου στον κόσμο

Η ιστορία ξεκινάει από την επενδυτική τράπεζας Drexel Burnham Lambert στο Μπέβερλι Χιλς. Ο Μάικλ Μίλκεν διεύρυνε τα σύνορα της παγκόσμια αγορά σταθερού εισοδήματος με τα junk bonds (ομόλογα σκουπίδια). Πρόκειται για χρέος που εκδίδεται από εταιρείες που δεν κατάφεραν να εξασφαλίσουν «επενδυτική βαθμίδα» από τους μεγαλύτερους οίκους αξιολόγησης.

Ο Μίλκεν κατά τη διάρκεια των σπουδών του στο Μπέρκλεϊ είχε μελετήσει την ακαδημαϊκή πραγματεία του 1958 με τον συναρπαστικό τίτλο “Corporate Bond Quality and Investor Experience”, του Γουόλτερ Μπράντοκ Χίκμαν. Ο Χίκμαν έδειξε ότι ενώ τα λεγόμενα junk bonds ήταν πράγματι επικίνδυνα, κατέβαλλαν ωστόσο υψηλά επιτόκια που ένα ευρύ χαρτοφυλάκιο αποζημίωνε τους επενδυτές με το παραπάνω για την περιστασιακή αθέτηση πληρωμών.

Αυτό ήταν ένα μάθημα που ο Mιλκεν πήρε μαζί του στην Drexel. Ήταν μια επενδυτική τράπεζα δεύτερης κατηγορίας όταν μπήκε το 1970, αλλά, μια δεκαετία περίπου αργότερα, ήταν απολύτως κυρίαρχη στην αναπτυσσόμενη αγορά ομολόγων σκουπίδια, χάρη στην προσεκτική καλλιέργεια (και τον περιστασιακό εκφοβισμό) του Μίλεκν ένα τεράστιο δίκτυο πιστών επενδυτών αγόραζαν σχεδόν οτιδήποτε τους έφερνε.

Το τέλος ήρθε τόσο γρήγορα όσο και η άνοδος. Το 1990, ο Milken δήλωσε ένοχος σε έξι κατηγορίες για παραβάσεις της νομοθεσίας περί κινητών αξιών και φορολογίας. Πλήρωσε 600 εκατ. δολάρια σε πρόστιμα, συμφώνησε σε ισόβια απαγόρευση του χρηματοπιστωτικού κλάδου και εξέτισε 22 μήνες στη φυλακή. Η Drexel κατέρρευσε αμέσως μετά. Το 2020, ο πρόεδρος Ντόναλντ Τραμπ έδωσε χάρη στον Μίλκεν.

Παρ’ όλα αυτά, ο ρόλος του Μίλκεν στη μετατροπή των junk bonds από μια άθλια αγορά κακής φήμης σε μια ζωντανή γωνιά του χρηματοπιστωτικού συστήματος και σε μια βιώσιμη οδό χρηματοδότησης για αξιοσέβαστες εταιρείες, είναι αδιαμφισβήτητος. «Ο Μίλκεν και η γέννηση των junk bonds ήταν ένας μεγάλος μετασχηματισμός», λέει ο Ρέι Ντάλιο, ιδρυτής του μεγαλύτερου hedge fund στον κόσμο, του Bridgewater. «Όλος αυτός ο εταιρικός δανεισμός ήταν τραπεζικά δάνεια και, μετά τον Μίλκεν πολλά από αυτά έγιναν ομόλογα».

Latest News

Μικρή πτώση για τη Wall Street και «ξεκούραση» μετά τις φρενήρεις εβδομάδες - Ανάσα για δολάριο και ομόλογα

Η Wall Street ξεκουράζετε μετά από φρενήρης εβδομάδες μεταβλητότητας - Ανάσα για δολάριο και ομόλογα

Όλα τα σενάρια για το μεγάλο sell off στα αμερικανικά ομόλογα - Ο ρόλος του Κόκκινου Δράκου

Το μεγάλο sell off στα αμερικανικά ομόλογα δημιούργησε πλήθος ερωτήματα για τους πωλητές αλλά και την αξιοπιστία της ισχυρότερης αγοράς ομολόγων στον κόσμο

Δεύτερη μέρα ισχυρών κερδών για τον Stoxx 600 - «Στο πράσινο» οι ευρωαγορές

Οι κλάδοι των ακινήτων και των τραπεζών οδήγησαν την άνοδο

Στις αγορές με 10ετές ομόλογο βγαίνει το Δημόσιο

Το σχέδιο του ΟΔΔΗΧ για την επανέκδοση 10ετούς ομολόγου

Με 4x4 έτρεξε το ΧΑ - Διαπέρασε και τις 1.650 μονάδες ο Γενικός Δείκτης

Το Χρηματιστήριο Αθηνών έκλεισε την τέταρτη συνεχόμενη ανοδική του συνεδρίαση

Νευρικότητα και ήπια κέρδη στη Wall Street

Η Wall Street αξιολογεί τη νέα δέσμη των εταιρικών αποτελεσμάτων

Συντηρεί τα κέρδη το Χρηματιστήριο Αθηνών - Χαμηλά ακόμη οι συναλλαγές

To Xρηματιστήριο Αθηνών δίνει το μήνυμα ότι χρειάζεται τις ήπιες συνεδριάσεις

Άνοδος με χαμηλό τζίρο στο Χρηματιστήριο - Προσεκτικοί οι αγοραστές

Ο Γενικός Δείκτης καταγράφει κέρδη 0,83% στις 1.639,34 μονάδες, ενώ ο τζίρος είναι στα 16,7 εκατ. ευρώ και ο όγκος στα 3,9 εκατ. τεμάχια

Κέρδη στις ευρωαγορές - «Βαραίνει» το Παρίσι η LVMH

Παρά το θετικό κλίμα, η μετοχή της LVMH σημειώνει βουτιά 8%

Κέρδη στην Ασία, μικρές απώλειες στις αγορές της Κίνας

Μέσα στη μέρα αναμένεται να ανακοινώσει η Ινδία τα στοιχεία για τον πληθωρισμό για τον Μάρτιο

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης