![Ομόλογα ΕΕ: Γιατί έχουν πιο υψηλές αποδόσεις από τα γαλλικά [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/07/ot_bonds5-1024x600-1.jpg)

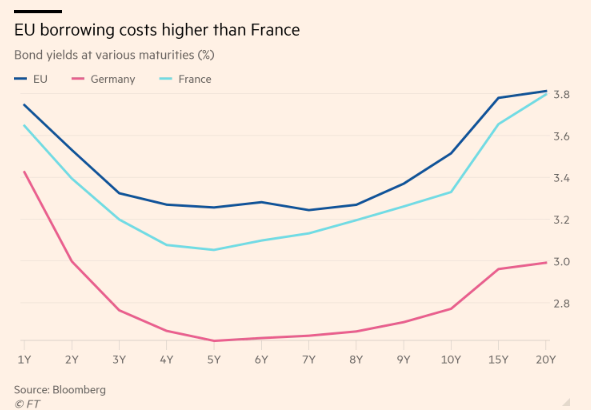

Αν και τα ομόλογα της ΕΕ έχουν υψηλότερη πιστοληπτική αξιολόγηση, βγαίνουν στις αγορές με ΑΑΑ, σε σχέση με τη Γαλλία που το χρέος της αξιολογείται με ΑΑ ωστόσο τα δεκαετή ομόλογα της διαπραγματεύονται με απόδοση 3,6% έναντι 3,4% των αντίστοιχων γαλλικών. Το χρέος της ΕΕ αναμένεται να ανέλθει στα 900 δισ. ευρώ, καθιστώντας έναν μεγάλο παίχτη στις αγορές ομολόγων που ωστόσο δεν έχει το ίδιο «σεξ απήλ» με τις χώρες που μετέχουν στο μπλόκ. Πέρα από τις δομικά προβλήματα που έχουν οι ευρωπαϊκές εκδόσεις ομολογιακών τίτλων, σύμφωνα με ανάλυση των Financial Times, οι επενδυτές αναγνωρίζουν την πολιτική απροθυμία των χωρών μελών να αυξήσουν τον κοινό δανεισμό δίνοντας χαρακτηριστικά κράτους στην ΕΕ.

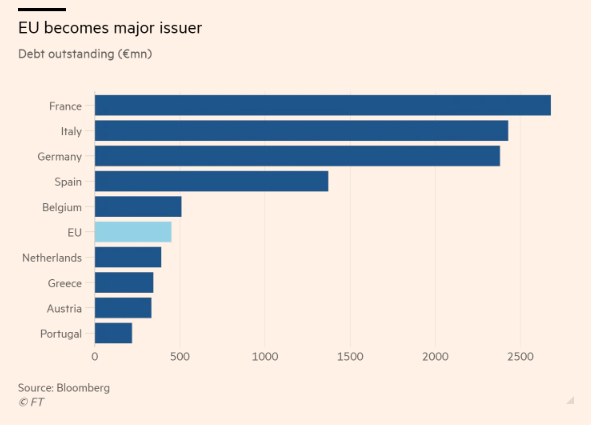

Μετά την ιστορική συμφωνία του 2020 που προέβλεπε την κοινή έκδοση χρέους για το πρόγραμμα NextGenerationEU η ΕΕ έχει αυξήσει την έκδοση ομολόγων.

ΕΚΤ: Σε εγρήγορση για το ιταλικό χρέος

Το χρέος της σήμερα ανέρχεται σε 450 δισ. ευρώ, μια τεράστια αύξηση από τα περίπου 50 δισ. ευρώ το 2020. Το ποσό αυτό αναμένεται να ξεπεράσει τα 500 δισ. ευρώ το επόμενο έτος, καθώς χρηματοδοτεί προγράμματα ανάκαμψης από την πανδημία, πράσινες επενδύσεις και στήριξη της Ουκρανίας και να φθάσει τα 900 δισ. ευρώ μέχρι το τέλος του 2026, σύμφωνα με αξιωματούχους.

Το μεγαλύτερο μέρος της χρηματοδότησης αφορά το πρόγραμμα NextGenerationEU, το οποίο θα φτάσει τα 800 δισ. ευρώ και θα λήξει το 2027, ενώ άλλα δάνεια αφορούν τη χρηματοδότηση της Ουκρανίας.

Ανησυχία για το μέλλον της αγοράς

Ωστόσο οι φιλοδοξίες των Βρυξελλών να γίνουν ισότιμος εκδότης με τις επιμέρους ευρωπαϊκές χώρες εμποδίζονται από την πολιτική απροθυμία να συνεχιστεί η ευρεία έκδοση χρέους μετά το 2027 και τον αποκλεισμό των ομολόγων της από τους δείκτες κρατικών ομολόγων. Αυτό δημιουργεί ανησυχία στους επενδυτές για το μέλλον της αγοράς.

«Το μεγάλο ερώτημα για την αγορά είναι: είναι το NextGenerationEU μια μεμονωμένη περίπτωση ή αυτό το είδος συντονισμένης δημοσιονομικής αντίδρασης είναι πλέον το πρότυπο;»σχολιάζει ο επικεφαλής της στρατηγικής για τα επιτόκια του ευρώ στην Barclays, Ρόαν Κάνα.

«Θέλουμε να το χρησιμοποιήσουμε ως τρόπο χρηματοδότησης έργων υποδομής και να έχουμε έναν κοινό προϋπολογισμό, με την ΕΕ να μοιάζει περισσότερο με κράτος;» αναρωτιέται ο επικεφαλής παγκόσμιων ομολόγων στην Pictet, Αντρέ Σάντσεζ Μπαλκαζάρ. «Δεν είμαι σίγουρος ότι υπάρχει η πολιτική βούληση προς αυτή την κατεύθυνση».

Οι επενδυτές ζητούν premium για να αποκτήσουν το χρέος. Παρά την πιστοληπτική αξιολόγηση ΑΑΑ της ΕΕ, υψηλότερη από την αξιολόγηση ΑΑ της Γαλλίας, τα 10ετή ομόλογα αναφοράς της ΕΕ διαπραγματεύονται με απόδοση 3,6%, έναντι 2,8% για τη Γερμανία και 3,4% για τη Γαλλία.

Η ανάπτυξη της δευτερογενούς αγοράς

Ένα ακόμα μειονέκτημα είναι ο σχετικά μικρός αριθμός ομολόγων που διαπραγματεύονται στις αγορές γεγονός που τα καθιστά λιγότερο ρευστά ή ακριβότερα στην αγορά και πώληση. Επιπλέον δεν συμπεριλαμβάνονται στους δείκτες κρατικών ομολόγων, που είναι χρήσιμο εργαλείο για τους επενδυτές. Σύμφωνα με έρευνα που διεξήγαγε η Επιτροπή σε επενδυτές, περίπου τα δύο τρίτα των επενδυτών θα αύξαναν την έκθεσή τους σε χρέος της ΕΕ εάν τα ομόλογα συμπεριλαμβάνονταν σε δείκτη κρατικών ομολόγων, ενώ οι μισοί δήλωσαν ότι θα αύξαναν την έκθεσή τους κατά «σημαντικό» ποσό.

Η Ευρωπαϊκή Επιτροπή προσπαθεί να ενθαρρύνει την ανάπτυξη της δευτερογενούς αγοράς για την ενίσχυση της ρευστότητας και την προσέλκυση περισσότερων επενδυτών. Σύμφωνα με αξιωματούχους στις Βρυξέλλες τα επόμενα βήματα είναι τα repos, που επιτρέπουν στους επενδυτές να δανείζονται έναντι του χρέους κατά τη διάρκεια της νύχτας και η προθεσμιακή αγορά ομολόγων της ΕΕ, που επιτρέπει στους επενδυτές να αντισταθμίζουν τις θέσεις τους. Σύμφωνα με τις ίδιες πηγές αναμένεται να υλοποιηθούν το επόμενο έτος.

«Εάν η ΕΕ δημιουργήσει μια καλή αγορά repos και προθεσμιακών συμβολαίων θα δώσει την εντύπωση ότι ήρθε για να μείνει» τονίζει ο Μπαλκάζαρ. «Αυτό μπορεί να βοηθήσει στη μείωση του spread».

Η αποπληρωμή του NextGenerationEU

Η αναμενόμενη επιβράδυνση της έκδοσης χρέους της ΕΕ στο τέλος του 2027, όταν λήγει η NextGenerationEU, αποτρέπει επίσης τους επενδυτές, σημειώνει ο ανώτερος συνεργάτης στο οικονομικό think-tank Bruegel των Βρυξελλών, Γκρέγκορυ Κλέους. «Η Επιτροπή λέει ότι θα μειώσει την έκδοση σταδιακά, αλλά παρόλα αυτά η αγορά θα γίνεται όλο και λιγότερο ρευστή», είπε.

Η ΕΕ θα πρέπει να αρχίσει να αποπληρώνει τον δανεισμό για το NextGenerationEU από το 2028. Η πρωτοβουλία αποτελείται από έναν συνδυασμό επιχορηγήσεων και δανείων, με τα δάνεια να αποπληρώνονται από τα δανειζόμενα κράτη μέλη, ενώ οι επιχορηγήσεις καταβάλλονται από τον προϋπολογισμό της ΕΕ.

Το κόστος δανεισμού που επιβαρύνει την ΕΕ και άλλους εκδότες έχει αυξηθεί καθώς η Ευρωπαϊκή Κεντρική Τράπεζα έχει αυξήσει τα επιτόκια, με το επιτόκιο της καταθετικής της διευκόλυνσης να διαμορφώνεται στο 4%, από μείον 0,5% τον Ιούλιο του 2022.

Τα υψηλά ευρωεπιτόκια

Αυτό είναι ένα ιδιαίτερο ζήτημα για την ΕΕ. Ο Γιοχάνες Χαν, επίτροπος της ΕΕ για τον προϋπολογισμό ανακοίνωσε τον Αύγουστο ότι το κόστος των τόκων θα φθάσει τα 4 δισ. ευρώ το 2024, σχεδόν διπλάσιο από τα 2,1 δισ. ευρώ που αναμενόταν προηγουμένως, λόγω της αύξησης των επιτοκίων.

Για να αντιμετωπίσει το υψηλότερο κόστος από τα επιτόκια και άλλες προκλήσεις, η Επιτροπή αντιμετωπίζει το δύσκολο πολιτικό ζήτημα να ζητήσει από τα κράτη μέλη περισσότερα μετρητά, στο πλαίσιο των συνεχιζόμενων συζητήσεων για τον προϋπολογισμό. «Οι υπουργοί Οικονομικών σε ολόκληρη την ΕΕ πρέπει να πουλήσουν δύσκολες περικοπές στον προϋπολογισμό στο εσωτερικό της χώρας, προκειμένου να αντισταθμίσουν την αύξηση των επιτοκίων. Το να τους ζητάμε να δώσουν δισεκατομμύρια, απλώς και μόνο για να αποφύγει η Επιτροπή παρόμοιες δύσκολες επιλογές, είναι πολιτικά αδιανόητο» αναφέρει Ευρωπαίος διπλωμάτης.

Latest News

Η Harley-Davidson, μόνη, ψάχνει νέο... CEO

Γιατί ο Γιόχεν Ζάιτς σχεδιάζει να αποσυρθεί μετά από πέντε χρόνια στη θέση του Διευθύνοντος Συμβούλου της Harley-Davidson

Πρώην αρχικατάσκοπος της CIA σε ρόλο κλειδί στην KKR

Η επενδυτική - διαχειριστές χρημάτων KKR προσέλαβε στο Ντέιβιντ Πετρέους για να επιβλέψει τομέα Από τον οποίο προσδοκά τεράστια ανάπτυξη

![F-35: Το ακριβό μαχητικό που διεκδικούν αρκετές χώρες [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/f-35-1-600x400.jpg)

Οι παραγγελίες του F-35 - Ενα ακριβό μαχητικό που διεκδικούν αρκετές χώρες [γράφημα]

Η συνολική παραγγελία της αμερικανικής πολεμικής αεροπορίας για τα αεροσκάφη F-35 προς την κατασκευάστρια εταιρεία Lockheed Martin, φτάνει τις 1.763 μονάδες

Οι δασμοί δεν θα φέρουν πίσω στις ΗΠΑ την παραγωγή - Τι λένε οι αμερικανοί επιχειρηματίες

Η επαναφορά των αλυσίδων εφοδιασμού στις ΗΠΑ θα μπορούσε να διπλασιάσει το κόστος - Αντί για αυτό οι επιχειρηματίες προτιμού να αναζητήσουν χώρες με χαμηλούς δασμούς

Η «βαριοπούλα» των δασμών συντρίβει την παγκόσμια τάξη πραγμάτων - Τι λέει η ING

Τις τελευταίες δύο εβδομάδες ο κόσμος βιώνει μια βόλτα με το τρενάκι του τρόμου, σημειώνουν οι αναλυτές της ING

Οργισμένοι επενδυτές της Stellantis για πληρωμή μαμούθ στον πρώην CEO

Ο πρώην CEO της Stellantis θα λάβει υπέρογκη αμοιβή την στιγμή που οι επενδυτές τον θεωρούν υπεύθυνο για σειρά αποτυχιών και μείωση κερδοφορίας

Το Netflix στοχεύει σε κεφαλαιοποίηση $1 τρισεκατομμυρίου

Το Netflix μοιράζεται στόχους οικονομικών επιδόσεων με το προσωπικό τονίζοντας την κυριαρχία της

Γιατί συρρικνώνονται τα σπίτια των Αμερικανών

Το αμερικανικό όνειρο της ιδιοκτησίας σπιτιού μειώνεται λόγω κρίσης οικονομικής προσιτότητας στις ΗΠΑ

Προειδοποίηση Ντίμον για τον εμπορικό πόλεμο - «Οι ΗΠΑ μπορεί να χάσουν την ηγετική τους θέση»

Ο Ντίμον εκτίμησε ότι ο εμπορικός πόλεμος μπορεί να βλάψει την φερεγγυότητα των ΗΠΑ και κάλεσε σε προσέγγιση ΗΠΑ-Πεκίνου

Οι δασμοί θα φέρουν χάος στις παραδόσεις αεροσκαφών λέει ο CEO της Ryanair

Αεροπορικές εταιρείες και κατασκευαστές αεροπλάνων ετοιμάζονται να παλέψουν για το ποιος πληρώνει για τους δασμούς

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης