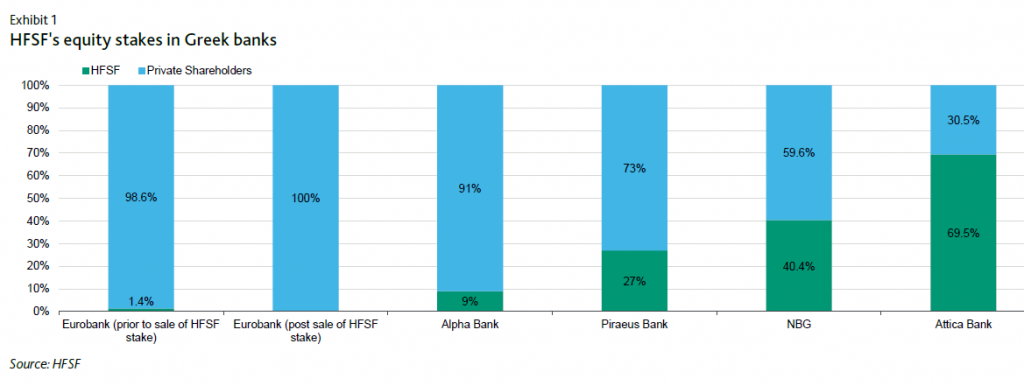

Στις 9 Οκτωβρίου, η Eurobank ανακοίνωσε την απόκτηση των μετοχών (μερίδιο 1,4%) που κατείχε το Ελληνικό Ταμείο Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ). Η στοχευμένη επαναγορά μετοχών της Eurobank έναντι 93,7 εκατ. ευρώ είναι το πρώτο βήμα στην εκποίηση των μετοχών του ΤΧΣ στις ελληνικές τράπεζες, το οποίο, κατά τη Moody’s, θα είναι πιστωτικά θετικό (credit positive) για το τραπεζικό σύστημα και την τοπική οικονομία.

Όπως υπενθυμίζει η Moody’s, μετά την πλήρη διάθεση από το κρατικό ΤΧΣ των μετοχών του στην Eurobank, η τράπεζα δεν θα υπόκειται πλέον στον νόμο 3864/2010 και στα ειδικά δικαιώματα που πρέπει να παρέχει στο ΤΧΣ, συμπεριλαμβανομένης της παροχής της συγκατάθεσής του και της παρακολούθησης των επιχειρηματικών της σχεδίων. Κατά συνέπεια, η Eurobank θα γίνει η πρώτη εγχώρια συστημικά σημαντική τράπεζα (D-SIB) χωρίς καμία κρατική συμμετοχή στο μετοχικό της κεφάλαιο.

Eurobank: Ολοκληρώθηκε η αγορά της συμμετοχής του ΤΧΣ από την τράπεζα

Επιπλέον, η ρευστότητα της Eurobank θα βελτιωθεί, καθιστώντας την πιο ελκυστική για πιθανούς ιδιώτες επενδυτές και επιτρέποντας στην τράπεζα να αντλήσει κεφάλαια ανάλογα με τις ανάγκες της. Τα νέα κεφάλαια θα υποστήριζαν την ανάπτυξη και την ικανότητα της τράπεζας να παρέχει νέα δάνεια στην πραγματική οικονομία. Η συμφωνία αντανακλά επίσης τα σημαντικά βελτιωμένα χρηματοοικονομικά μεγέθη της τράπεζας τα τελευταία τρία χρόνια, αναφέρει η Moody’s.

Ο ρόλος του ΤΧΣ

Σύμφωνα με τον οίκο αξιολόγησης, το ΤΧΣ διαδραμάτισε ζωτικό ρόλο στην ανακεφαλαιοποίηση του τραπεζικού συστήματος και στην αποκατάσταση της χρηματοπιστωτικής σταθερότητας μετά τη δημοσιονομική και χρηματοπιστωτική κρίση της Ελλάδας το 2012-15. Την τελευταία δεκαετία, το ΤΧΣ επένδυσε νέα κεφάλαια και στις τέσσερις συστημικές τράπεζες – καθώς και στην πολύ μικρότερη Attica Bank.

Το ΤΧΣ έλαβε μια στρατηγική απόφαση νωρίτερα φέτος να εκχωρήσει όλες τις τρέχουσες συμμετοχές του στις τέσσερις συστημικές τράπεζες μέχρι το τέλος του 2025. Αν και το ΤΧΣ έχει δεσμευτεί πλήρως να επιτύχει αυτόν τον στόχο, σε περίπτωση που δεν είναι σε θέση να πουλήσει αυτές τις μετοχές μέχρι εκείνη τη στιγμή, θα πρέπει να συμφωνήσει με την κυβέρνηση και τον Ευρωπαϊκό Μηχανισμό Σταθερότητας για τη δημιουργία μιας διάδοχης οντότητας που θα αναλάβει αυτές τις συμμετοχές.

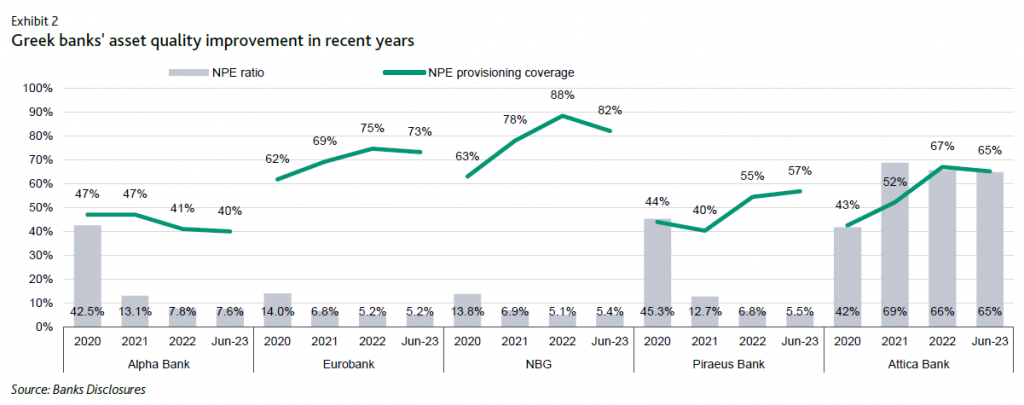

Η βελτίωση της ποιότητας των περιουσιακών στοιχείων των τεσσάρων τραπεζών, τα μειωμένα μη εξυπηρετούμενα ανοίγματα (NPEs) και οι αυξημένες προβλέψεις NPE τα τελευταία χρόνια, σε συνδυασμό με τις πρόσφατες βελτιώσεις των επαναλαμβανόμενων κερδών και της κατώτατης κερδοφορίας θα βοηθήσουν το ΤΧΣ να εφαρμόσει τη στρατηγική εκποίησης, κατά τη Moody’s.

Αν και το ΤΧΣ συσσώρευσε ζημίες εύλογης αξίας ύψους 38,6 δισ. ευρώ τον Σεπτέμβριο του 2022, η Moody’s εκτιμά ότι θα μπορούσε να ανακτήσει 3-4 δισ. ευρώ με βάση τις τρέχουσες αποτιμήσεις μετοχών, μειώνοντας το συνολικό κόστος ανακεφαλαιοποίησης και σταθεροποίησης του τραπεζικού συστήματος της κυβέρνησης.

Οι προκλήσεις

Κατά την Moody’s, η πώληση των μετοχών του ΤΧΣ στην Εθνική και την Τράπεζα Πειραιώς θα μπορούσε να είναι πιο δύσκολη από τη συναλλαγή της Eurobank, διότι έχει σημαντικά υψηλότερες συμμετοχές (40,4% και 27%, αντίστοιχα), ενώ το μερίδιό του στην Alpha Bank (9%) θα ήταν ευκολότερο να εκποιηθεί.

Εκτιμά, όμως, ότι το ΤΧΣ ευνοεί στρατηγικούς επενδυτές για αυτά τα σημαντικά μετοχικά μερίδια, όπως διεθνώς αναγνωρισμένα χρηματοπιστωτικά ιδρύματα και μακροπρόθεσμα επενδυτικά κεφάλαια – συμπεριλαμβανομένων τυχόν αξιόπιστων υφιστάμενων μετόχων – που θα μπορούσαν να βοηθήσουν στη βελτίωση της ικανότητας των τραπεζών να προσαρμοστούν και να αντιμετωπίσουν τις νέες προκλήσεις της αγοράς.

Latest News

Οι δασμοί Τραμπ και οι άλλες προκλήσεις για τον κλάδο του καφέ

Οι δασμοί Τραμπ αναμένεται να είναι μία ακόμα πρόκληση για τον κλάδο του καφέ, που ήδη δοκιμάζεται από τις συνεχείς ανατιμήσεις και την κλιματική αλλαγή

Οι 2+1 καταλύτες που φέρνουν deals στην Πληροφορική

Τα πολλαπλά έργα ιδιωτικού και δημόσιου τομέα, η ψηφιοποίηση της αγοράς και η Τεχνητή Νοημοσύνη είναι οι καταλύτες που γεννούν νέα deals στην Πληροφορική - Ποιες είναι οι αβεβαιότητες που παραμένουν

![Επιχειρήσεις: Με τι επιτόκιο δανείζονται – Πώς θα ξεκλειδώσει περισσότερη ρευστότητα [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/daneia-trapezes-768x432-1-600x338.jpg)

Με τι επιτόκιο δανείζονται οι ελληνικές επιχειρήσεις - Πώς θα ξεκλειδώσει περισσότερη ρευστότητα [γράφημα]

Η υποχώρηση των επιτοκίων δημιουργεί αυξημένες ευκαιρίες για τις τράπεζες

Πώς «εθίστηκε» η αγορά στις προσφορές – Από τα προϊόντα κράχτες στο… ζύγι

Οι προσφορές και το χρονικό της γιγάντωσης των προσφορών στην ελληνική αγορά – Ο ρόλος των φθηνών ανώνυμων προϊόντων

Πώς θα λειτουργήσουν καταστήματα και σούπερ μάρκετ το Μ. Σάββατο

Αναλυτικά οι ώρες λειτουργίας - Οι συστάσεις του ΕΦΕΤ

Worldline: Το μέλλον των ψηφιακών πληρωμών είναι ανθρώπινο και προσωποποιημένο

«Το μέλλον των πληρωμών δεν είναι απλώς ψηφιακό. Είναι έξυπνο, ανθρώπινο και εξατομικευμένο» επισήμανε ο κ. Κιτιξής, Country Head and Managing Director της Worldline

Πώς επηρεάζονται οι τραπεζικές συναλλαγές από τις αργίες

Οι ηλεκτρονικές συναλλαγές μέσω web banking και mobile apps θα λειτουργούν κανονικά

Ποιοι χάνουν, ποιοι κερδίζουν από τη μείωση των επιτοκίων της ΕΚΤ

Νέα εποχή φθηνού χρήματος στην Ελλάδα με τη βούλα της ΕΚΤ - Η μείωση στα επιτόκια ρίχνει τα έσοδα στις τράπεζες και τις αποδόσεις στις καταθέσεις

Δωδώνη: Τριάντα χρόνια συγκρούσεων, 3 ιδιοκτήτες και ο νικητής

Μετά από 13 χρόνια και μεγάλη προσπάθεια τα αδέλφια Σαράντη αποκτούν το ισχυρότερο εξαγωγικό brand name στην φέτα, την Δωδώνη

Με 1,7 δισ. χτίζει εργοστάσια και αποθήκευση ενέργειας - Το deal με Κοπελούζο

Η ΔΕΗ ολοκληρώνει την απόκτηση του μεριδίου του Κοπελούζου στο CCGT Αλεξανδρούπολης - Οι νέες επενδύσεις για ευέλικτη παραγωγή συνολικής ισχύος περίπου 2,3 GW

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης