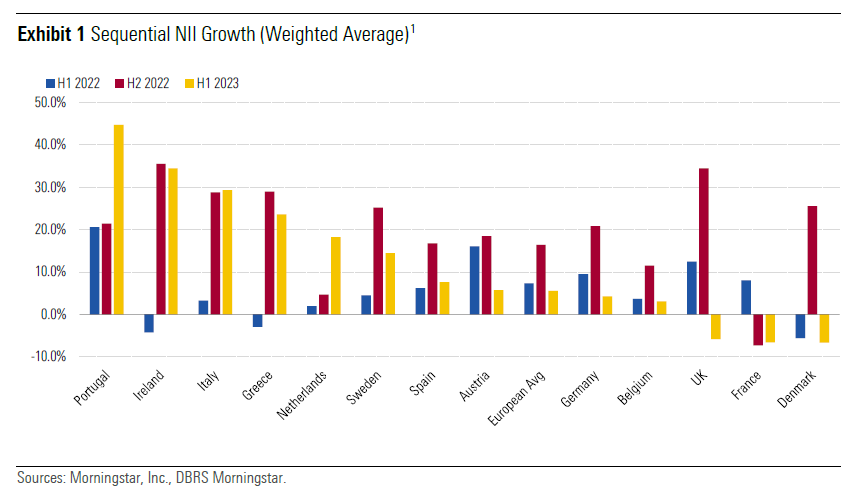

Το κρίσιμο ζήτημα της στήριξης της κερδοφορίας των ευρωπαϊκών τραπεζών από την άνοδο των επιτοκίων της Ευρωπαϊκής Κεντρικής Τράπεζας εξετάζει ο οίκος αξιολόγησης DBRS, καθώς με ελάχιστες εξαιρέσεις, ο κλάδος έχει αναφέρει σημαντική αύξηση των κερδών του από τα μέσα του 2022. Κατά μέσο όρο, η απόδοση ιδίων κεφαλαίων των ευρωπαϊκών τραπεζών αυξήθηκε από 7,7% το πρώτο εξάμηνο του 2022 σε 11,1% το πρώτο εξάμηνο του 2023, με ορισμένες σημαντικά πάνω από αυτό το επίπεδο.

Αυτή η αύξηση, κατά την DBRS, οφείλεται σε μεγάλο βαθμό στο αξιοσημείωτο άλμα στα καθαρά επιτοκιακά περιθώρια (NIMs) των τραπεζών, ενισχύοντας τα καθαρά έσοδα από τόκους (NII), ενώ το πιστωτικό κόστος παρέμεινε χαμηλό. Ωστόσο, τα NIMs έχουν αποκλίνει σε ολόκληρη την Ευρώπη λόγω των διαφορών στη διάρκεια του χαρτοφυλακίου δανείων, στη δομή των καταθέσεων και στο ανταγωνιστικό περιβάλλον από την πλευρά των καταθέσεων.

Moody’s: Credit positive για τις ελληνικές τράπεζες η αποεπένδυση του ΤΧΣ

Η DBRS αναμένει ότι το περιβάλλον υψηλών επιτοκίων θα συνεχίσει να υποστηρίζει τα κέρδη του τρίτου τριμήνου 2023. Ωστόσο, τα NIM έχουν κορυφωθεί για πολλές τράπεζες, κατά την άποψή της, δεδομένης της ανατιμολόγησης των χαρτοφυλακίων δανείων που έχει ήδη συμβεί, της κάλυψης των επιτοκίων των καταθέσεων και της επιβράδυνσης της αύξησης των δανείων στην Ευρώπη.

Η μείωση των αποδοχών για τα ελάχιστα αποθεματικά από την ΕΚΤ από 4% σε 0% από τις 20 Σεπτεμβρίου 2023 θα πρέπει επίσης να έχει μετριαστικό αποτέλεσμα. Ωστόσο, αναμένει ότι το NII θα παραμείνει πολύ πάνω από το επίπεδο πριν από τις αυξήσεις των επιτοκίων της κεντρικής τράπεζας.

Γιατί τα καθαρά επιτοκιακά περιθώρια είναι τόσο διαφορετικά μεταξύ των ευρωπαϊκών τραπεζών;

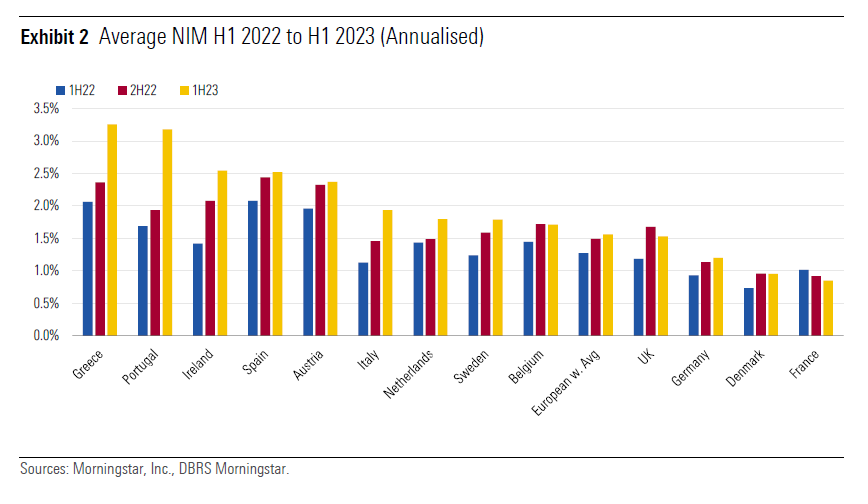

Η αύξηση των NIM από τα μέσα του 2022 ήταν ο κύριος μοχλός της βελτιωμένης κερδοφορίας των ευρωπαϊκών τραπεζών. Υπάρχει, ωστόσο, μια αξιοσημείωτη απόκλιση στα NIM μεταξύ των χωρών. Ενώ όλες οι τράπεζες επωφελήθηκαν από τη σημαντικά υψηλότερη αμοιβή των υπολοίπων των κεντρικών τραπεζών, υπάρχουν σημαντικές διαφορές όσον αφορά την τιμολόγηση των δανείων και των καταθέσεων και το ποσοστό της χρηματοδότησης χονδρικής.

Στον πίνακα 2, τράπεζες από χώρες στα αριστερά ανέφεραν τα υψηλότερα περιθώρια κέρδους και τις υψηλότερες αυξήσεις στα ΝΙΙ το δεύτερο εξάμηνο του 2022 και το πρώτο εξάμηνο του 2023 και συνήθως έχουν ορισμένα ή όλα τα ακόλουθα χαρακτηριστικά:

- Δραστηριοποιούνται σε αγορές με υψηλό ποσοστό δανείων με κυμαινόμενο επιτόκιο και έχουν ήδη ανατιμήσει μεγάλο μέρος, αν όχι ολόκληρο, του δανειακού τους χαρτοφυλακίου.

- Δεν έχουν μεταβιβάσει μεγάλο μέρος των αυξήσεων των επιτοκίων στους καταθέτες.

- Οι τοκοφόρες καταθέσεις (συμφωνημένη διάρκεια και εξαργυρώσιμες κατόπιν ζήτησης) ως ποσοστό των συνολικών καταθέσεων τείνουν να είναι χαμηλές.

- Οι κρατικοί τίτλοι που αποτελούν σημαντικό μέρος του ενεργητικού των τραπεζών είναι υψηλότερης απόδοσης.

Στα δεξιά, οι τράπεζες στη Γαλλία χαρακτηρίζονται από μια λιανική αγορά που ρυθμίζεται από την πλευρά των καταθέσεων καθώς και από την πλευρά των δανείων, προκαλώντας μείωση των NIM.

Δάνεια μεταβλητού επιτοκίου έναντι δανείων σταθερού επιτοκίου

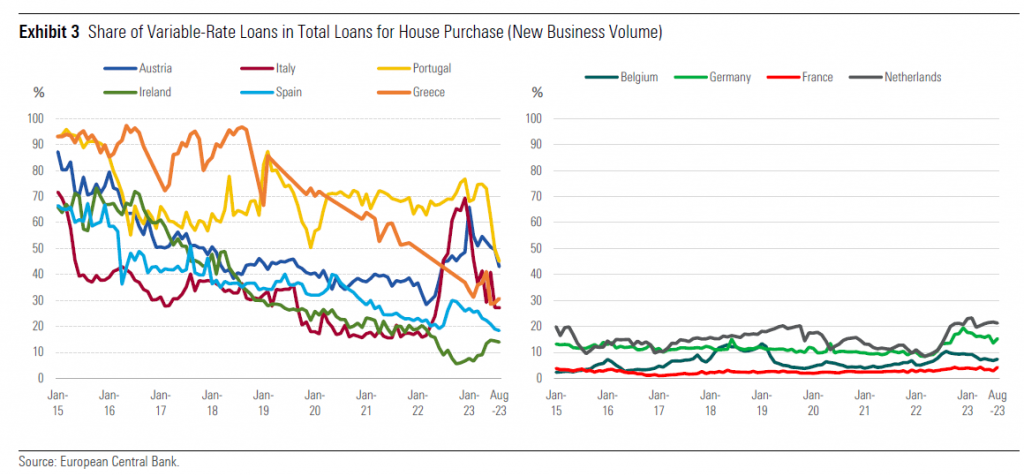

Οι κανόνες τιμολόγησης δανείων διαφέρουν ανά την Ευρώπη και ανά τύπο δανείου. Για τα εμπορικά δάνεια, τα δάνεια με κυμαινόμενο επιτόκιο ή οι περίοδοι σταθερού επιτοκίου για έως και πέντε χρόνια είναι κοινά, με ορισμένες χώρες να εμφανίζουν υψηλότερο ποσοστό δανείων σταθερού επιτοκίου από άλλες. Μεγαλύτερες αποκλίσεις υπάρχουν για τα στεγαστικά δάνεια, τα οποία συνήθως αποτελούν μεγάλο μέρος των ισολογισμών των τραπεζών.

Όπως φαίνεται στον πίνακα 3, στην Πορτογαλία τα περισσότερα νέα στεγαστικά δάνεια είναι με κυμαινόμενα επιτόκια. Σε άλλες χώρες, όπως η Ελλάδα, η Αυστρία, η Ισπανία και η Ιταλία, το ποσοστό των νέων στεγαστικών δανείων με κυμαινόμενα επιτόκια μειώθηκε κατά την περίοδο χαμηλών επιτοκίων, αλλά κατά μέσο όρο εξακολουθεί να είναι σε υψηλό επίπεδο. Αντίθετα, το δεξιό μέρος του γραφήματος δείχνει ότι τα στεγαστικά δάνεια σταθερού επιτοκίου είναι τυπικά στη Γερμανία, τη Γαλλία, την Ολλανδία και το Βέλγιο, τα οποία μαζί αντιπροσωπεύουν περισσότερο από το ήμισυ της ευρωπαϊκής τραπεζικής αγοράς.

Ως αποτέλεσμα, οι χώρες με υψηλό ποσοστό δανείων με κυμαινόμενο επιτόκιο είδαν το μέσο επιτόκιο των εκκρεμών στεγαστικών δανείων να αλλάζει στο υψηλότερο σε σύγκριση με ομότιμους από το χαμηλότερο (Σχήμα 4), καθώς τα βιβλία δανείων των περισσότερων τραπεζών έχουν ήδη ανατιμηθεί. Σε χώρες με ενυπόθηκα δάνεια κυρίως σταθερού επιτοκίου, τα μέσα επιτόκια δανείων υστερούν. Η Γαλλία εμφανίζει επί του παρόντος τα χαμηλότερα μέσα επιτόκια στεγαστικών δανείων στα ανεξόφλητα υπόλοιπα, γεγονός που οφείλεται σε έναν συνδυασμό ιδιαίτερα μακρών προθεσμιών λήξης δανείων και ρύθμισης με τη μορφή επιτοκίων που οι τράπεζες δεν μπορούν να υπερβούν. Αξιοσημείωτη είναι επίσης η σχετική ανθεκτικότητα των μέσων επιτοκίων στην Ιρλανδία και την Ολλανδία, κάπως μικρότερες και συγκεντρωμένες αγορές, γεγονός που μπορεί να διευκολύνει τη διατήρηση της πειθαρχίας των τιμών.

Κατά την DBRS, ο αντίκτυπος των μεγάλων περιόδων σταθερού επιτοκίου στο NIM εξαρτάται από τη στρατηγική κινδύνου επιτοκίου της τράπεζας. Οι περισσότερες μεγάλες, τράπεζες μειώνουν τον κίνδυνο επιτοκίου μέσω αντιστάθμισης κινδύνου. Ως αποτέλεσμα, η μέση διάρκεια του δανειακού τους χαρτοφυλακίου μειώνεται σημαντικά, συχνά κάτω των τριών ετών. Αυτό σημαίνει ότι αυτές οι τράπεζες θα εξακολουθήσουν να επωφελούνται από την ανατιμολόγηση των δανείων τα επόμενα δύο χρόνια.

Οι μικρότερες τράπεζες, όπως οι συνεταιριστικές τράπεζες ή τα ταμιευτήρια βρίσκονται στο άλλο άκρο του φάσματος, καθώς συνήθως δεν αντισταθμίζουν την έκθεσή τους. Επομένως, η σταδιακή ανατιμολόγηση του δανείου θα επηρεάσει το NIM μόνο για εκτεταμένη χρονική περίοδο και θα μπορούσε να αντισταθμιστεί με ανατιμολόγηση των καταθέσεων, επισημαίνει ο οίκος.

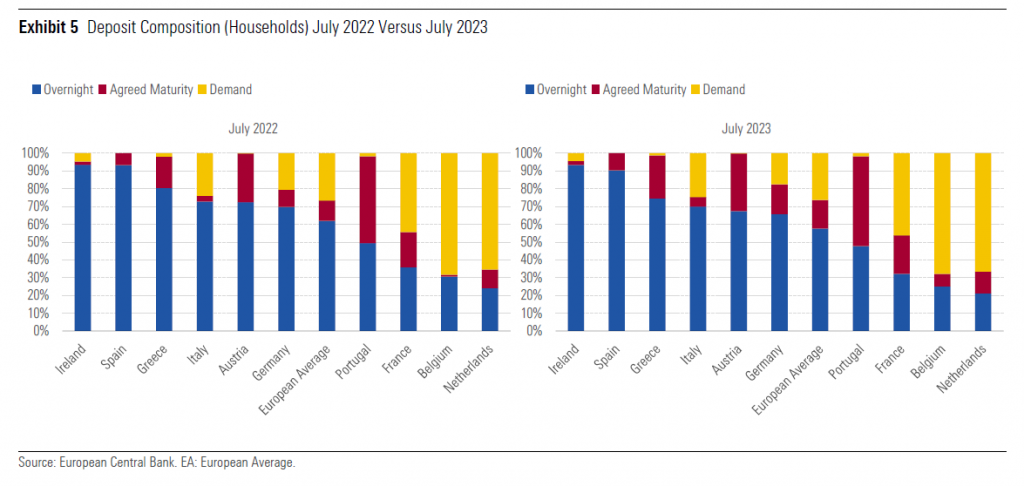

Τιμολόγηση κατάθεσης – Η άλλη όψη της εξίσωσης των NIM

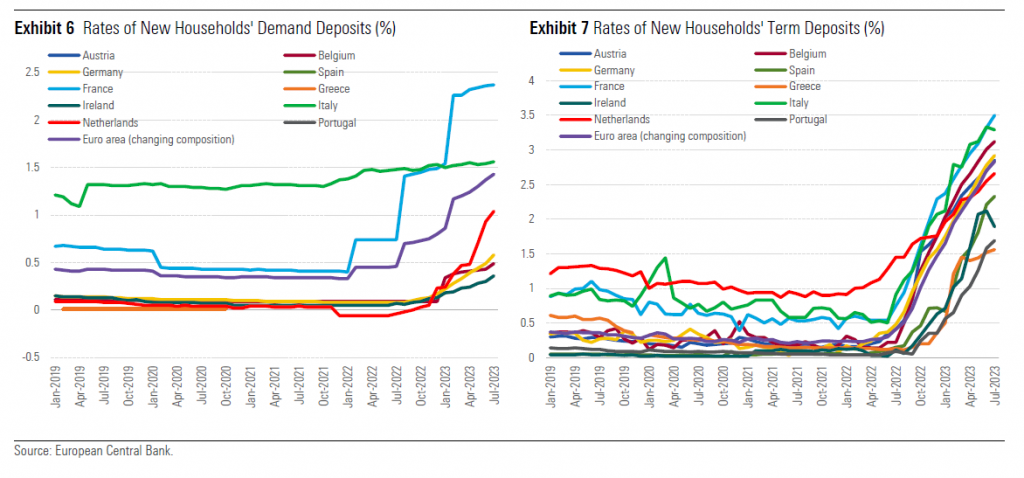

Όπως και στην πλευρά του δανείου, υπάρχουν διαφορές που σχετίζονται με τη δομή των καταθέσεων και την τιμολόγηση των καταθέσεων ειδικά για τις καταθέσεις λιανικής. Το Σχήμα 5 δείχνει ένα πολύ υψηλό ποσοστό τοκοφόρων καταθέσεων στην Ολλανδία, τη Γαλλία και το Βέλγιο, ενώ το ποσοστό είναι πολύ μικρό στην Ιρλανδία και την Ισπανία. Ταυτόχρονα, οι τράπεζες σε χώρες με υψηλό ποσοστό έντοκων καταθέσεων προσφέρουν επίσης τα υψηλότερα επιτόκια σε νέες καταθέσεις όψεως και νέες προθεσμιακές καταθέσεις.

Το NIM έχει πιθανώς κορυφωθεί

Κατά την εκτίμηση της DBRS, τα NIM έχουν κορυφωθεί για πολλές ευρωπαϊκές τράπεζες. Ωστόσο, λόγω της χρονικής υστέρησης στην αναπροσαρμογή των δανείων σε ορισμένες αγορές και της σχετικής αδράνειας από την πλευρά των καταθέσεων σε άλλες αγορές, αναμένει ότι ο NIM θα παραμείνει πολύ πάνω από τα επίπεδα που αναφέρθηκαν πριν από τις αυξήσεις των επιτοκίων της κεντρικής τράπεζας.

Από τη μία πλευρά, υπάρχουν τράπεζες που έχουν ήδη επωφεληθεί σε μεγάλο βαθμό από τις αυξήσεις επιτοκίων και έχουν περιορισμένα μόνο ανοδικά έσοδα στο μέλλον. Ενώ αναμένεται κάποια πίεση καθώς οι καταθέτες αναζητούν εναλλακτικές επιλογές εκτός του τραπεζικού τομέα, το κόστος χρηματοδότησης των καταθέσεων είναι πιθανό να παραμείνει στο χαμηλότερο άκρο λόγω της δομής των καταθέσεων σε ορισμένες χώρες.

Από την άλλη πλευρά, υπάρχει ένας σημαντικός αριθμός τραπεζών που θα συνεχίσουν να βλέπουν τα δανειακά τους χαρτοφυλάκια να ανατιμώνται. Ωστόσο, αυτές οι τράπεζες λειτουργούν και σε αγορές όπου οι τοκοφόρες καταθέσεις είναι κοινές και οι αποδοχές είναι υψηλές.

Latest News

Τι υπόσχονται βιομηχανίες στον Τραμπ για να αποφύγουν το χάος των δασμών

Θα χρειαστούν χρόνια για να τηρήσουν τις υποσχέσεις τους την ίδια ώρα που η εμπορική πολιτική των ΗΠΑ παραμένει ασαφής

Το Χονγκ Κονγκ σταματάει την αποστολή δεμάτων στις ΗΠΑ, λόγω των δασμών Τραμπ

Οι ΗΠΑ είναι παράλογες, εκφοβίζουν και επιβάλλουν δασμούς καταχρηστικά, ανακοίνωσαν τα ταχυδρομεία του Χονγκ Κονγκ

Χαμηλότερος από τον αναμενόμενο ο πληθωρισμός στη Βρετανία τον Μάρτιο

Τι θα κάνει η Τράπεζα της Αγγλίας με τα επιτόκια

Η Κίνα αντικαθιστά τον κορυφαίο διεθνή εμπορικό διαπραγματευτή της

Ποιος είναι ο νέος επικεφαλής για την Κίνα στις εμπορικές διαπραγματεύσεις - Τι σηματοδοτεί η αλλαγή

Η Nvidia θα «χάσει» 5,5 δισ. καθώς οι ΗΠΑ περιορίζουν τις πωλήσεις chip στην Κίνα

Η Nvidia ανακοίνωσε ότι οι ΗΠΑ έχουν ξεκαθαρίσει ότι οι νέοι περιορισμοί είναι απαραίτητοι για την αντιμετώπιση του κινδύνου χρήσης τσιπ H20 σε «έναν υπερυπολογιστή στην Κίνα»

Οι κατηγορίες «πρωταθλητές» στα ράφια των σούπερ μάρκετ

Η Circana δημοσιεύει σε συνεργασία με το περιοδικό ESM τις κατηγορίες προϊόντων που κατέγραψαν τη μεγαλύτερη ανάπτυξη τον τελευταίο χρόνο

Το Εμπορικό Επιμελητήριο της ΕΕ στην Κίνα ζητάει από το Πεκίνο να αλλάξει εμπορική πολιτική

Τι ζητούν οι επιχειρήσεις που δραστηριοποιούνται στην Κίνα, στον απόηχο του εμπορικού πολέμου που κήρυξε ο Τραμπ

Οι ΗΠΑ αντιδρούν, αλλά συνεχίζουν τις συζητήσεις για τον παγκόσμιο φόρο - Τι λέει ο ΟΟΣΑ

Περισσότερες από 135 χώρες υπέγραψαν τη μεγαλύτερη εταιρική φορολογική μεταρρύθμιση εδώ και περισσότερα από τέσσερα χρόνια πριν

Η PwC αποχωρεί από την Αφρική για να αποφύγει τα σκάνδαλα

Ο παγκόσμιος πρόεδρος της PwC, Mohamed Kande, αντιμετωπίζει τις συνέπειες των σκανδάλων σε πολλές ηπείρους από τότε που ανέλαβε τον ρόλο τον Ιούλιο

Και τα κρίσιμα ορυκτά στο έλεος των δασμών Τραμπ

Η έρευνα που ξεκινούν οι Ηνωμένες Πολιτείες απειλεί να πυροδοτήσει έναν νέο κρίσιμο εμπορικό πόλεμο ορυκτών

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης