![Ισραήλ: Δανείζεται 6 δισ. για να χρηματοδοτήσει τον πόλεμο κατά της Χαμάς [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/11/2023-11-02T105202Z_1441119152_RC2T44AALXD4_RTRMADP_5_ISRAEL-PALESTINIANS-1.jpg)

Στο δανεισμό προσφεύγει το Ισραήλ, για να χρηματοδοτήσει τον πόλεμο κατά της Χαμάς. Ένα δανεισμό που όμως πληρώνει ακριβά.

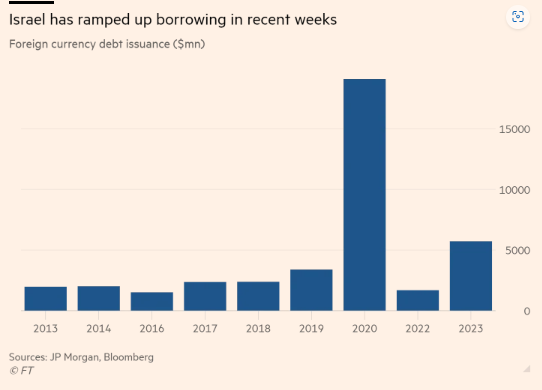

Το Ισραήλ έχει δανειστεί δισεκατομμύρια δολάρια τις τελευταίες εβδομάδες μέσω ιδιωτικών διαπραγματεύσεων για να χρηματοδοτήσει τον πόλεμο κατά της Χαμάς, ωστόσο καλείται να πληρώσει ασυνήθιστα υψηλό κόστος.

Dubai Airshow 2023: Ερημο το περίπτερο του Ισραήλ στην έκθεση του Ντουμπάι

Σύμφωνα με τους FT, aπό την επίθεση της Χαμάς στις 7 Οκτωβρίου, το Ισραήλ έχει συγκεντρώσει περισσότερα από 6 δισ. δολάρια από τις αγορές, εκ των οποίων 5,1 δισ. δολ. από τρεις νέες εκδόσεις ομολόγων και έξι επανεκδόσεις υφιστάμενων ομολόγων σε δολάρια και σε ευρώ, και περισσότερα από 1 δισεκατομμύρια δολάρια από την άντληση κεφαλαίων μέσω μιας αμερικανικής οντότητας.

Οι επενδυτές ανέφεραν ότι τα ομόλογα εκδόθηκαν από ιδιωτικές τοποθετήσεις, μια διαδικασία μέσω της οποίας οι τίτλοι δεν προσφέρονται στη δημόσια αγορά αλλά πωλούνται σε επιλεγμένους επενδυτές.

Η τελική τιμολόγηση των συμφωνιών δεν ανακοινώθηκε. Τραπεζίτες ωστόσο ανέφεραν ότι τα τιμολόγησαν σύμφωνα με αυτό που θα περίμεναν από μια δημόσια συμφωνία. Από δύο ομόλογα σε δολάρια που εκδόθηκαν τον Νοέμβριο, το Ισραήλ πληρώνει κουπόνια 6,25% και 6,5% σε ομόλογα που λήγουν σε τέσσερα και οκτώ χρόνια.

Πρόκειται για αποδόσεις υψηλότερες από των αμερικανικών ομολόγων αναφοράς, οι οποίες κυμαίνονταν μεταξύ 4,5% και 4,7% κατά την έκδοση των ομολόγων. Οι συμφωνίες υλοποιήθηκαν από την Goldman Sachs και την Bank of America αντίστοιχα.

Οι εκδόσεις ομολόγων του Ισραήλ για τη χρηματοδότηση του πολέμου θεωρούνται αμφιλεγόμενες σε ορισμένα σημεία. Για παράδειγμα ενώ κάποιοι επενδυτές, στις ΗΠΑ θα επιθυμούσαν να δανείσουν τη χώρα μετά τις επιθέσεις της 7ης Οκτωβρίου, άλλοι θεωρούν τη συγκέντρωση χρημάτων ως ανάθεμα, δεδομένου του ανθρωπιστικού κόστους της εισβολής του Ισραήλ στη Γάζα.

Επενδυτές και αναλυτές σημείωσαν ότι η έκδοση «bumper» έγινε μέσω ιδιωτικών τοποθετήσεων και όχι μέσω ανοιχτών συνδικάτων και roadshows, τα οποία συνήθως πραγματοποιούνται κατά την κυκλοφορία νέων ομολόγων.

Ο λόγος για αυτό, είπαν, θα μπορούσε να είναι η άντληση κεφαλαίων για την πολεμική προσπάθεια γρήγορα ή χωρίς να προσελκύσουν ανεπιθύμητη προσοχή και θα μπορούσε να είναι ένα σημάδι του πόσο ανησυχούν ορισμένοι επενδυτές σχετικά με την αγορά χρέους από το Ισραήλ.

«Η πραγματικότητα είναι ότι, για πολλούς επενδυτές, το Ισραήλ αυτή τη στιγμή φέρει υπερβολικό κίνδυνο ESG [περιβαλλοντικού, κοινωνικού και διακυβέρνησης], ειδικά για ορισμένους επενδυτές αναδυόμενων αγορών όπου το Ισραήλ είναι εκτός σημείου αναφοράς», δήλωσε ο Thys Louw, χαρτοφυλάκιο χρέους αναδυόμενων αγορών. διευθυντής στο fund manager Ninety One.

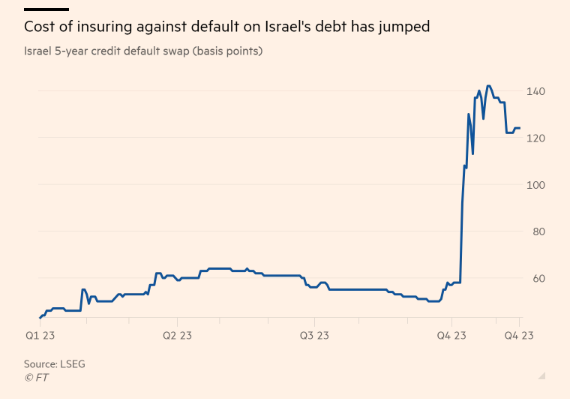

Ασφάλιση έναντι χρεοκοπίας

Σύμφωνα με τους FT, η προσοχή σχετικά με το χρέος του Ισραήλ αντανακλάται στην αύξηση του κόστους ασφάλισης έναντι χρεοκοπίας των ομολόγων του. Το περιθώριο των συμβάσεων ανταλλαγής πιστωτικής αθέτησης πενταετίας διευρύνθηκε από κάτω από 60 μονάδες βάσης στις αρχές Οκτωβρίου σε περίπου 125 μονάδες βάσης την Παρασκευή.

Αυτό συγκρίνεται με μια διαφορά περίπου 55 μονάδων βάσης για πενταετή CDS στη Σαουδική Αραβία, η οποία έχει χαμηλότερη πιστοληπτική ικανότητα από την S&P.

«Η αγορά εξακολουθεί να τιμολογεί ένα πολύ υψηλό ασφάλιστρο για το διεθνές χρέος του Ισραήλ, δεδομένου ότι ο πόλεμος είναι σε εξέλιξη», είπε στρατηγός σε μια από τις μεγαλύτερες επενδυτικές τράπεζες του κόσμου που ζήτησε να μην κατονομαστεί λόγω της ευαίσθητης φύσης του θέματος.

«Συγκεκριμένα, η αγορά ανησυχεί για το πώς ο πόλεμος πρόκειται να επηρεάσει την ανάπτυξη του Ισραήλ και τα επίπεδα του δημόσιου χρέους, καθώς και τις επακόλουθες αξιολογήσεις των κρατών».

Το υπουργείο Οικονομικών του Ισραήλ δεν απάντησε σε αίτημα για σχόλιο από τους FT.

Το Ισραήλ σπάνια δυσκολεύτηκε στο παρελθόννα βρει αγοραστές για το χρέος το, λόγω των ισχυρών δημόσιων οικονομικών του και του ενδιαφέροντος από επενδυτές που ειδικεύονται τόσο στις αναδυόμενες όσο και στις αναπτυγμένες αγορές.

Καμπανάκι από JPMorgan

Αλλά οι οικονομικές τoy προοπτικές επιδεινώνονται. Η JPMorgan δήλωσε αυτή την εβδομάδα ότι αναμένει το Ισραήλ να παρουσιάσει δημοσιονομικό έλλειμμα 4,5% το επόμενο έτος, από την προηγούμενη πρόβλεψη 2,9%.

«Αυτό θα μπορούσε να φέρει τον δείκτη χρέους της κυβέρνησης προς το ακαθάριστο εγχώριο προϊόν σε περίπου 63% μέχρι το τέλος του επόμενου έτους σε σύγκριση με 57,4% πριν από τον πόλεμο», ανέφερε η τράπεζα.

Η Τράπεζα του Ισραήλ έχει ήδη υποβαθμίσει τις προβλέψεις της για την ανάπτυξη της οικονομίας φέτος από 3% σε 2,3%, και το κόστος του πολέμου παραμένει εξαιρετικά αβέβαιο. Δεν είναι πάντως η πρώτη φορά που το Ισραήλ κάνει κάτι τέτοιο.

«Τα ομόλογα του Ισραήλ φαίνονται εξαιρετικά φθηνά», δήλωσε ο Paul McNamara, επικεφαλής διευθυντής για στρατηγικές χρέους αναδυόμενων αγορών στη GAM.

Η σύγκριση με την Βραζιλία

Η Βραζιλία, η οποία έχει τριπλό Β μείον πιστοληπτική ικανότητα από τον S&P, έξι βαθμίδες χαμηλότερη από το Ισραήλ, εξέδωσε επταετές ομόλογο σε δολάρια αυτή την εβδομάδα στο πρώτο βιώσιμο ομόλογό της σε ξένο νόμισμα με απόδοση 6,5%.

Το Ισραήλ έχει επίσης στραφεί σε ιδιώτες και δήμους για να δανειστεί. Η Israel Bonds, η οποία είναι εγγεγραμμένη στις ΗΠΑ αλλά είναι συνδεδεμένη με το υπουργείο Οικονομικών του Ισραήλ, έχει πουλήσει περισσότερα από 1 δισεκατομμύρια δολάρια ομολόγων από τις 7 Οκτωβρίου, σχεδόν διπλασιάζοντας το ποσό που είχε συγκεντρώσει για το έτος.

Ο Dani Naveh, διευθύνων σύμβουλος της Israel Bonds, δήλωσε στους Financial Times ότι το μεγαλύτερο μέρος της επένδυσης προήλθε από τις ΗΠΑ και την Ευρώπη, περίπου ομοιόμορφα μοιρασμένο μεταξύ ιδιωτών επενδυτών και ιδρυμάτων, που εκπροσωπούνται κυρίως από τοπικές κυβερνήσεις.

Επί του παρόντος, τα ομόλογα του Ισραήλ προσφέρουν 5ετή διάρκεια με επιτόκιο 5,44% και 10ετή διάρκεια με επιτόκιο 5,6 τοις εκατό. Περισσότερες από 15 πολιτείες των ΗΠΑ έχουν επενδύσει σε ομόλογα του Ισραήλ από τότε που ξέσπασε ο πόλεμος, συμπεριλαμβανομένων της Φλόριντα, της Νέας Υόρκης, του Τέξας, της Αλαμπάμα, της Αριζόνα και του Οχάιο.

«Ποτέ δεν αντιμετωπίσαμε τόσο τεράστια υποστήριξη, όσον αφορά τους αριθμούς ή το εύρος των επενδύσεων, από τόσους πολλούς ανθρώπους», δήλωσε ο Naveh. «Επιτρέπει στο υπουργείο Οικονομικών του Ισραήλ να συγκεντρώσει δισεκατομμύρια δολάρια πρόσθετου χρέους για να εκπληρώσει όλες τις ειδικές του αποστολές μετά τον πόλεμο»

Latest News

Το Χονγκ Κονγκ σταματάει την αποστολή δεμάτων στις ΗΠΑ, λόγω των δασμών Τραμπ

Οι ΗΠΑ είναι παράλογες, εκφοβίζουν και επιβάλλουν δασμούς καταχρηστικά, ανακοίνωσαν τα ταχυδρομεία του Χονγκ Κονγκ

Χαμηλότερος από τον αναμενόμενο ο πληθωρισμός στη Βρετανία τον Μάρτιο

Τι θα κάνει η Τράπεζα της Αγγλίας με τα επιτόκια

Η Κίνα αντικαθιστά τον κορυφαίο διεθνή εμπορικό διαπραγματευτή της

Ποιος είναι ο νέος επικεφαλής για την Κίνα στις εμπορικές διαπραγματεύσεις - Τι σηματοδοτεί η αλλαγή

Η Nvidia θα «χάσει» 5,5 δισ. καθώς οι ΗΠΑ περιορίζουν τις πωλήσεις chip στην Κίνα

Η Nvidia ανακοίνωσε ότι οι ΗΠΑ έχουν ξεκαθαρίσει ότι οι νέοι περιορισμοί είναι απαραίτητοι για την αντιμετώπιση του κινδύνου χρήσης τσιπ H20 σε «έναν υπερυπολογιστή στην Κίνα»

Οι ταχύτερα αναπτυσσόμενες κατηγορίες FMCG στην Ευρώπη - Έρευνα Circana

Η Circana δημοσιεύει σε συνεργασία με το περιοδικό ESM τις κατηγορίες προϊόντων που κατέγραψαν τη μεγαλύτερη ανάπτυξη τον τελευταίο χρόνο

Το Εμπορικό Επιμελητήριο της ΕΕ στην Κίνα ζητάει από το Πεκίνο να αλλάξει εμπορική πολιτική

Τι ζητούν οι επιχειρήσεις που δραστηριοποιούνται στην Κίνα, στον απόηχο του εμπορικού πολέμου που κήρυξε ο Τραμπ

Οι ΗΠΑ αντιδρούν, αλλά συνεχίζουν τις συζητήσεις για τον παγκόσμιο φόρο - Τι λέει ο ΟΟΣΑ

Περισσότερες από 135 χώρες υπέγραψαν τη μεγαλύτερη εταιρική φορολογική μεταρρύθμιση εδώ και περισσότερα από τέσσερα χρόνια πριν

Η PwC αποχωρεί από την Αφρική για να αποφύγει τα σκάνδαλα

Ο παγκόσμιος πρόεδρος της PwC, Mohamed Kande, αντιμετωπίζει τις συνέπειες των σκανδάλων σε πολλές ηπείρους από τότε που ανέλαβε τον ρόλο τον Ιούλιο

Και τα κρίσιμα ορυκτά στο έλεος των δασμών Τραμπ

Η έρευνα που ξεκινούν οι Ηνωμένες Πολιτείες απειλεί να πυροδοτήσει έναν νέο κρίσιμο εμπορικό πόλεμο ορυκτών

Με ρυθμό 5,4% έτρεξε η κινεζική οικονομία το α' τρίμηνο

Η UBS εκτίμησε ότι λίγο λιγότερο από το 60% των εισαγωγών των ΗΠΑ από την Κίνα υπόκεινται σε μέγιστο δασμό 145%

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης