Project Syndicate

Στις 14 Νοεμβρίου το Γραφείο Στατιστικών Εργασίας των ΗΠΑ ανακοίνωσε ότι ο δείκτης τιμών καταναλωτή παρέμεινε αμετάβλητος τον Οκτώβριο. Για να είμαστε σαφείς, αυτό σημαίνει ότι το επίπεδο του ΔΤΚ παρέμεινε αμετάβλητο. Ο ρυθμός ανάπτυξής του, ή ο πληθωρισμός, ήταν στην πραγματικότητα μηδενικός. Φυσικά, ένας μήνας δεν σημαίνει πολλά. Οι τιμές της βενζίνης δεν θα πέφτουν 5% κάθε μήνα, όπως συνέβη μεταξύ Σεπτεμβρίου και Οκτωβρίου. Υπάρχουν όμως και πιο ελπιδοφόρα –και ουσιαστικά– μακροπρόθεσμα στοιχεία διαθέσιμα: ο ονομαστικός ρυθμός πληθωρισμού του ΔΤΚ τους τελευταίους 12 μήνες ήταν 3,2%, πολύ κάτω από τον μέσο όρο του 6,5% το 2022. Με κίνδυνο να διαψευσθεί, θα μπορούσε κανείς να πει ότι η μάχη με τον πληθωρισμό κερδίζεται.

Σε αντίθεση με τις προβλέψεις πολλών οικονομολόγων – και τη διαρκή αντίληψη πολλών Αμερικανών – ο ρυθμός πληθωρισμού στις ΗΠΑ έχει, μέχρι στιγμής, μειωθεί χωρίς σημαντική υποχώρηση της οικονομικής δραστηριότητας ή της απασχόλησης. Στην πραγματικότητα, η οικονομία έχει προσθέσει κατά μέσο όρο 204.000 θέσεις εργασίας τον μήνα τους τελευταίους τρεις μήνες, πολύ πάνω από τη μακροπρόθεσμη αναπτυξιακή τροχιά του εργατικού δυναμικού. Ως αποτέλεσμα, η ανεργία παραμένει κάτω από το 4%, σχεδόν το χαμηλότερο επίπεδο από τα τέλη της δεκαετίας του 1960. Εν τω μεταξύ, η ετήσια αύξηση του ΑΕΠ ανέρχεται σε 2,3% μέχρι στιγμής φέτος, ταχύτερα από τον μέσο ρυθμό από την αλλαγή του αιώνα.

Η ιστορία σε άλλες ανεπτυγμένες οικονομίες είναι παρόμοια, με τον πληθωρισμό να αυξάνεται το 2021-22 και στη συνέχεια να πέφτει, αν και οι επιδόσεις τους υστερούν σε σχέση με τις Ηνωμένες Πολιτείες. Ο Καναδάς, η ευρωζώνη, η Ιαπωνία και το Ηνωμένο Βασίλειο αναπτύσσονται πιο αργά από τις ΗΠΑ και ο πληθωρισμός στην Ευρώπη δεν έχει πέσει τόσο πολύ όσο πέρα από τον Ατλαντικό. Ο πληθωρισμός παραμένει πολύ χαμηλός στην Ιαπωνία.

Σύμφωνα με τους παραδοσιακούς κανόνες της πολιτικής, η Ομοσπονδιακή Τράπεζα των ΗΠΑ και η κυβέρνηση του προέδρου Τζο Μπάιντεν θα πρέπει να λάβουν τα εύσημα για τη σχετικά ανώδυνη μάχη της Αμερικής με τον πληθωρισμό, ανεξάρτητα από το αν οι προηγούμενες πολιτικές τους βοήθησαν στη δημιουργία του. Το αξίζουν όμως πραγματικά;

Φαίνεται ξεκάθαρο ότι, πριν από δύο χρόνια, οι υπεύθυνοι χάραξης πολιτικής των ΗΠΑ υποτίμησαν τους κινδύνους πληθωρισμού. Επιπλέον, οι αυξήσεις των επιτοκίων δεν περιόρισαν τον πληθωρισμό μέσω της συνήθους αιτιώδους οδού – δηλαδή μειώνοντας την παραγωγή και την απασχόληση. Αλλά αυτό δεν σημαίνει ότι η αύξηση των επιτοκίων δεν είχε καμία διαφορά. Υπάρχουν άλλοι μηχανισμοί μετάδοσης μεταξύ των επιτοκίων και του πληθωρισμού, συμπεριλαμβανομένης της αγοράς κατοικίας, της συναλλαγματικής ισοτιμίας και των τιμών των εμπορευμάτων.

Τα επιτόκια των στεγαστικών δανείων, τα οποία βοηθούν στον προσδιορισμό της ζήτησης για στέγαση, έχουν αυξηθεί απότομα τα τελευταία δύο χρόνια, καθώς η Fed τερμάτισε την ποσοτική χαλάρωση και αυστηροποίησε τη νομισματική πολιτική. Επιπλέον, η πραγματική συναλλαγματική ισοτιμία του αμερικανικού δολαρίου έχει ανατιμηθεί περισσότερο από 8% έναντι άλλων βασικών νομισμάτων από τον Μάρτιο του 2022, όταν η Fed άρχισε να αυξάνει τα επιτόκια, αν και ομολογουμένως η ανατίμηση του νομίσματος μειώνει λιγότερο τις τιμές των εμπορεύσιμων αγαθών στις ΗΠΑ παρά αλλού.

Στη συνέχεια, υπάρχουν οι τιμές των εμπορευμάτων, όπως το πετρέλαιο, τα ορυκτά και τα γεωργικά προϊόντα. Από τον Μάρτιο του 2022 έως τον Οκτώβριο του 2023, ο παγκόσμιος δείκτης τιμών για όλα τα εμπορεύματα μειώθηκε περισσότερο από 30% σε όρους δολαρίου – ένα προβλέψιμο αποτέλεσμα, δεδομένου ότι τα υψηλά επιτόκια ασκούν καθοδική πίεση σε αυτές τις τιμές.

Καμία όμως από αυτές τις εξελίξεις δεν εξηγεί γιατί ο αποπληθωρισμός συνοδεύτηκε από τόσο μικρή απώλεια στην οικονομική δραστηριότητα. Αυτό που θα μπορούσε να εξηγήσει αυτό το φαινόμενο είναι η πρόταση ότι η καμπύλη Phillips γίνεται πολύ πιο απότομη όταν μια οικονομία πλησιάζει στην πλήρη απασχόληση. Με την ανεργία κάτω του 4% και τις κενές θέσεις εργασίας να ξεπερνούν το 7%, οποιαδήποτε μείωση της συνολικής ζήτησης μεταφράζεται σχεδόν εξ ολοκλήρου σε χαμηλότερο πληθωρισμό και όχι σε χαμηλότερη οικονομική δραστηριότητα.

Αλλά θα μπορούσε να υπάρχει μια καλύτερη εξήγηση: οι διακοπές της εφοδιαστικής αλυσίδας, οι οποίες ήταν τρομερές το 2020-22, εξαφανίστηκαν το 2023. Η πανδημία COVID-19 οδήγησε σε φραγμένα λιμάνια, καθυστερήσεις παραγγελιών, συμφόρηση εισροών, ελλείψεις εργατικού δυναμικού και άλλα ζητήματα εφοδιασμού. Όμως, σύμφωνα με τον Παγκόσμιο Δείκτη Πίεσης Εφοδιαστικής Αλυσίδας, που παρήγαγε η Ομοσπονδιακή Τράπεζα της Νέας Υόρκης, τέτοιες διαταραχές κορυφώθηκαν τον Δεκέμβριο του 2021 και μειώνονται σταθερά από τον Απρίλιο του 2022. Φαίνεται ότι το «αόρατο χέρι» της αγοράς, που είχε εξαφανίστηκε κατά τη διάρκεια της πανδημίας, έχει επιστρέψει στο κανονικό έργο της να ενθαρρύνει την ομαλή λειτουργία της οικονομίας.

Η απάντηση μπορεί κάλλιστα να βρίσκεται στη νομισματική σύσφιγξη. Εάν η Fed δεν είχε αυξήσει τα επιτόκια μετά τον Μάρτιο του 2022, η οικονομία των ΗΠΑ πιθανότατα θα συνέχιζε να υπερθερμαίνεται, ανεξάρτητα από την ευνοϊκή μετατόπιση της προσφοράς, και ο πληθωρισμός θα εξακολουθούσε να είναι υψηλός σήμερα.

Ας δώσουμε πίστωση εκεί που οφείλεται. Η Fed αξίζει ένα δίκαιο μερίδιο από αυτό.

Ο Τζέφρι Φράνκελ, Καθηγητής Σχηματισμού Κεφαλαίου και Ανάπτυξης στο Πανεπιστήμιο του Χάρβαρντ, υπηρέτησε ως μέλος του Συμβουλίου Οικονομικών Συμβούλων του Προέδρου Μπιλ Κλίντον. Είναι επιστημονικός συνεργάτης στο Εθνικό Γραφείο Οικονομικών Ερευνών των ΗΠΑ.

Latest News

Πώς επηρεάστηκαν τα επενδυτικά καταφύγια από τη διεθνή οικονομική αναταραχή

Η άναρχη και συνάμα επικίνδυνη χάραξη της δασμολογικής πολιτικής των ΗΠΑ προκαλεί έντονη νευρικότητα στους επενδυτές. Κι εκείνοι, ενστικτωδώς αναζητούν χαμηλότερη μεταβλητότητα.

Πώς η λογιστική θα κάνει πιο «πλούσιους» τους φορείς γενικής κυβέρνησης από 1/1/2026;

To 2025 θεωρείται περίοδος προετοιμασίας, ή αλλιώς προπαρασκευαστική περίοδος

![Οι αλλαγές που υπάρχουν στα φορολογικά έντυπα για τα εισοδήματα του φορολογικού έτους 2024 από ακίνητα [Α]](https://www.ot.gr/wp-content/uploads/2025/03/akinita1-e1727899707686-1024x684-1-600x401.jpg)

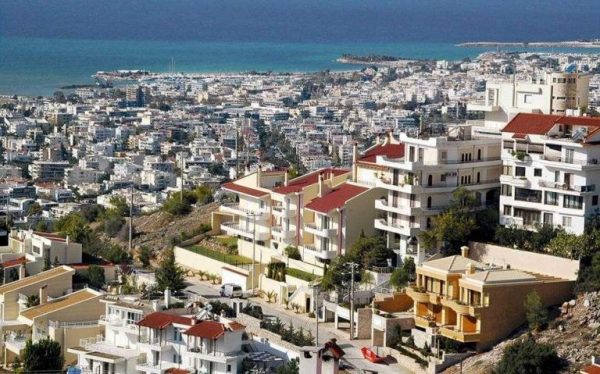

Οι αλλαγές στα φορολογικά έντυπα για τα εισοδήματα από ακίνητα

Οι νέες διατάξεις για τα κίνητρα ώστε να μπουν στην αγορά νέα ακίνητα που προέρχονται είτε από βραχυχρόνια μίσθωση είτε ήταν κενά

Τα ελληνικά ομόλογα παραμένουν ελκυστικά παρά τις αναταράξεις στις μετοχικές αγορές

Ο τυφώνας Trump έχει σαρώσει τις χρηματαγορές παγκοσμίως, με τους επενδυτές να αντιμετωπίζουν σοβαρή μεταβλητότητα. Κάποιοι, όμως, βρίσκονται στο απυρόβλητο.

![Ελάχιστο ετήσιο εισόδημα αυτοαπασχολούμενων [Α’ Μέρος]](https://www.ot.gr/wp-content/uploads/2024/08/ergazomenoi-768x512-1-600x400.jpg)

Ελάχιστο ετήσιο εισόδημα αυτοαπασχολούμενων [Α’ Μέρος]

Υπολογισμός του τεκμαιρόμενου ελάχιστου ετήσιου εισοδήματος (προ μειώσεων)

Πώς να υπολογίσετε το δώρο Πάσχα

Το δώρο Πάσχα πρέπει να καταβληθεί από τους εργοδότες του ιδιωτικού τομέα μέχρι τη Μεγάλη Τετάρτη, 16 Απριλίου

Μισθοί, αγοραστική δύναμη και επίπεδο φτώχειας

Με την αύξηση αυτή η Ελλάδα είναι στην 11η θέση μεταξύ των 22 χωρών της Ευρώπης που έχουν θεσμοθετημένο κατώτατο μισθό σε ονομαστικές τιμές και στην 13η θέση σε τιμές αγοραστικής δύναμης

Νέες πράξεις απαλλαγές από τον ΕΝΦΙΑ 2023 και 2024

Επανεκκαθάριση ΕΝΦΙΑ για οικισμούς μετά από αλλαγές στους συντελεστές αξιοποίησης οικοπέδου

Οι επιπτώσεις του εμπορικού πολέμου και οι άμυνες της Ελλάδας

Η Ελλάδα, αν και έχει μικρότερη εξάρτηση από τις ΗΠΑ, ενδέχεται να επηρεαστεί έμμεσα

Η συνεισφορά της επιστήμης στη Δημοκρατία

Τα απαραίτητα στοιχεία για την πρόοδο της επιστήμης είναι: η επένδυση στην έρευνα, η προώθηση επιστημονικών επαγγελμάτων, η εκπαίδευση στην κριτική σκέψη, η θέση της εξειδίκευσης στη χάραξη δημόσιων πολιτικών και, κυρίως η ανάδειξη των στενών δεσμών μεταξύ επιστημονικής προσέγγισης και δημοκρατίας

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης