Από χθες κάθε δεσμός – έστω και τυπικός – που ένωνε τον Σπύρο Θεοδωρόπουλο με την Chipita, εξαφανίστηκε. Ο αρχιτέκτονας της πλέον επιτυχημένης βιομηχανίας τροφίμων στην Ελλάδα δυόμισι χρόνια μετά την ανακοίνωση του mega deal της εξαγοράς της Chipita από τη Mondelēz International, άλλαξε την επωνυμία της Chipita Foods σε ST Bakery Foods και πλέον τίποτα δεν τον συνδέει με το δημιούργημά του.

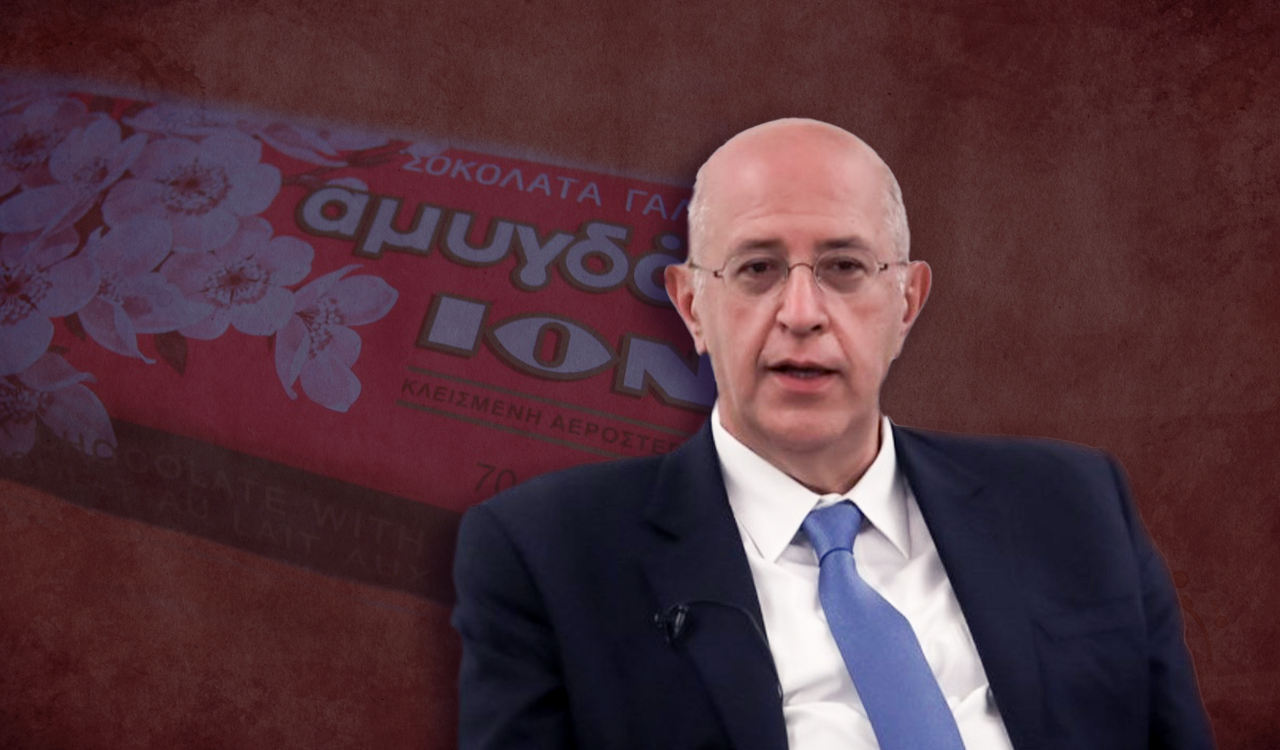

Σπύρος Θεοδωρόπουλος: Η διπλή στόχευση του μαέστρου των deals – Πού επενδύει 50 εκατ. ευρώ

Η Chipita Foods ήταν η εταιρεία στην οποία συγκεντρώθηκαν όλα τα assets που δεν πέρασαν στον αμερικανικό κολοσσό των σνακ όταν αγόρασε την Chipita προς 2 δισ. δολάρια, ήτοι η Π.Γ. Νίκας και η δραστηριότητα της παραγωγής κρουασάν στην Ινδία.

Χθες, όπως ανακοινώθηκε και επίσημα στο ΓΕΜΗ, η Chipita Foods άλλαξε όνομα φέροντας τα αρχικά του ιδιοκτήτη της, S-Spyros T-Theodoropoulos, ενώ θα εστιάσει αποκλειστικά στην Ινδία.

Κι αυτό γιατί από τα τέλη Σεπτεμβρίου πέρσι, η ST Bakery Foods, πρώην Chipita Foods, προχώρησε στην πώληση της βιομηχανίας αλλαντικών Νίκας στην Bespoke SGA Holdings έναντι τιμήματος 33 εκατ. ευρώ.

Κάτω από τον έλεγχο της Bespoke SGA Holdings η ισχυρή επενδυτική ομάδα που ηγείται ο Σπύρος Θεοδωρόπουλος συγκεντρώνει όλες τις εταιρείες που έχουν εξαγοραστεί τα τελευταία δύο χρόνια, όπως η εμβληματική σοκολατοβιομηχανία ΙΟΝ, οι εταιρείες αλλαντικών Έδεσμα και έτοιμων φαγητών και σαλατών Αμβροσία και η εταιρεία Ελληνικοί Χυμοί (εξαγοράστηκε από κοινού με την EOS Capital του Απόστολου Ταμβακάκη). Στην Bespoke SGA Holdings ανήκει επίσης και η εταιρεία Wonderplant που δραστηριοποιείται στα θερμοκήπια υδροπονικής ντομάτας.

Να σημειωθεί ότι η ST Bakery Foods, πρώην Chipita Foods, δεν ανήκει στην ιδιοκτησία της Bespoke SGA Holdings.

Το στοίχημα της Ινδίας και το δεύτερο εργοστάσιο

«Μετά από την αποεπένδυση της Π.Γ.Νίκας Α.Β.Ε.Ε. ο όμιλος έχει επικεντρωθεί στις δραστηριότητες του στην Ινδία και την υποστήριξη της κοινοπραξίας μέσω της τεχνογνωσίας που διαθέτει η εταιρεία καθώς και μέσω έρευνας και ανάπτυξης. Ως προς την κοινοπραξία στην Ινδία (επένδυση μέσω Britchip) εκτιμάται ότι τα οικονομικά της αποτελέσματα θα επιδείξουν περαιτέρω βελτίωση μέσω της αυξανόμενης διείσδυσης στην τοπική αγορά.» Αυτό αναφέρεται στις οικονομικές καταστάσεις της πρώην Chipita Foods σχετικά με τα πλάνα της εταιρείας από τούδε και στο εξής.

Υπενθυμίζεται ότι η Britchip Foods Limited με έτος ίδρυσης το 2017 είναι θυγατρική της υπεραιωνόβιας εταιρείας τροφίμων Britannia Industries κατά 60% και κατά 40% της πρώην Chipita Foods. Η εταιρεία παράγει κρουασάν με το εμπορικό σήμα Britannia Treats. Μάλιστα, σύμφωνα με τη διοίκηση της Britannia, το συσκευασμένο κρουασάν έχει τεράστιες δυνατότητες αποδοχής στην αγορά της Ινδίας και αποτελεί «ευκαιρία για την εταιρεία να πρωτοπορήσει και να προωθήσει ενεργά την ανάπτυξη σε αυτή την κατηγορία καθιστώντας την προσιτή στους καταναλωτές».

Οι επιδόσεις της Britchip για το 2022 εμφανίζουν δυναμική εσόδων 10,7 εκατ. ευρώ έναντι 3,7 εκατ. ευρώ το 2021, ενώ οι συγκεντρωτικές ζημίες διαμορφώθηκαν στο τέλος της περσινής χρήσης σε 1,7 εκατ. ευρώ, εκ των οποίων περί το 1,2 εκατ. ευρώ αφορά σε αποσβέσεις.

Οι θετικές προοπτικές που εμφανίζει η κατηγορία των συσκευασμένων κρουασάν στην ινδική αγορά οδήγησαν τους δύο συνεταίρους στην απόφαση να δημιουργηθεί και δεύτερο εργοστάσιο σε άλλη περιοχή της τεράστιας αυτής χώρας, όπως είχε αποκαλύψει ο κος Θεοδωρόπουλος στον ΟΤ με αφορμή την πρόσφατη επίσκεψη στη χώρα μας του ινδού Πρωθυπουργού Narenda Modi.

Πώς διαμορφώθηκαν τα οικονομικά μεγέθη

Στο μεταξύ, σε ό,τι αφορά τα οικονομικά μεγέθη της πρώην Chipita Foods το 2022, με βάση τα προσαρμοσμένα στοιχεία – δεδομένης της αποεπένδυσης από την Π.Γ. Νίκας – τα έσοδα ανήλθαν σε 58,4 εκατ. ευρώ. Το προσαρμοσμένο EBITDA ανήλθε σε ζημιά 2 εκατ. ευρώ για τον όμιλο και 1,7 εκατ. ευρώ για την εταιρεία. Οι ζημιές προ φόρων το 2022 ανήλθαν σε 3 εκατ. ευρώ για τον όμιλο και 42,6 εκατ. ευρώ για την εταιρεία, εξαιτίας λογιστικοποίησης ζημιών απομείωσης.

Εδώ αξίζει να αναφερθεί ότι το μετοχικό κεφάλαιο της ST Bakery ορίστηκε αρχικά σε 85,39 εκατ. ευρώ, ωστόσο μετά από δύο μειώσεις μετοχικού κεφαλαίου τον Ιανουάριο και το Οκτώβριο του 2023 έχει διαμορφωθεί σε 13,66 εκατ. ευρώ.

Latest News

Η ρύθμιση που ξεκλειδώνει κουρέματα και ρυθμίσεις οφειλών σε νοικοκυριά κι επιχειρήσεις

Ο εξωδικαστικός μηχανισμός και η ένταξη περισσότερων υπερχρεωμένων νοικοκυριών κι επιχειρήσεων στις ρυθμίσεις οφειλών, το νέο στοίχημα ΥΠΕΘΟ και servicers

Οι δασμοί Τραμπ και οι άλλες προκλήσεις για τον κλάδο του καφέ

Οι δασμοί Τραμπ αναμένεται να είναι μία ακόμα πρόκληση για τον κλάδο του καφέ, που ήδη δοκιμάζεται από τις συνεχείς ανατιμήσεις και την κλιματική αλλαγή

Οι 2+1 καταλύτες που φέρνουν deals στην Πληροφορική

Τα πολλαπλά έργα ιδιωτικού και δημόσιου τομέα, η ψηφιοποίηση της αγοράς και η Τεχνητή Νοημοσύνη είναι οι καταλύτες που γεννούν νέα deals στην Πληροφορική - Ποιες είναι οι αβεβαιότητες που παραμένουν

![Επιχειρήσεις: Με τι επιτόκιο δανείζονται – Πώς θα ξεκλειδώσει περισσότερη ρευστότητα [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/daneia-trapezes-768x432-1-600x338.jpg)

Με τι επιτόκιο δανείζονται οι ελληνικές επιχειρήσεις - Πώς θα ξεκλειδώσει περισσότερη ρευστότητα [γράφημα]

Η υποχώρηση των επιτοκίων δημιουργεί αυξημένες ευκαιρίες για τις τράπεζες

Πώς «εθίστηκε» η αγορά στις προσφορές – Από τα προϊόντα κράχτες στο… ζύγι

Οι προσφορές και το χρονικό της γιγάντωσης των προσφορών στην ελληνική αγορά – Ο ρόλος των φθηνών ανώνυμων προϊόντων

Πώς θα λειτουργήσουν καταστήματα και σούπερ μάρκετ το Μ. Σάββατο

Αναλυτικά οι ώρες λειτουργίας - Οι συστάσεις του ΕΦΕΤ

Worldline: Το μέλλον των ψηφιακών πληρωμών είναι ανθρώπινο και προσωποποιημένο

«Το μέλλον των πληρωμών δεν είναι απλώς ψηφιακό. Είναι έξυπνο, ανθρώπινο και εξατομικευμένο» επισήμανε ο κ. Κιτιξής, Country Head and Managing Director της Worldline

Πώς επηρεάζονται οι τραπεζικές συναλλαγές από τις αργίες

Οι ηλεκτρονικές συναλλαγές μέσω web banking και mobile apps θα λειτουργούν κανονικά

Ποιοι χάνουν, ποιοι κερδίζουν από τη μείωση των επιτοκίων της ΕΚΤ

Νέα εποχή φθηνού χρήματος στην Ελλάδα με τη βούλα της ΕΚΤ - Η μείωση στα επιτόκια ρίχνει τα έσοδα στις τράπεζες και τις αποδόσεις στις καταθέσεις

Δωδώνη: Τριάντα χρόνια συγκρούσεων, 3 ιδιοκτήτες και ο νικητής

Μετά από 13 χρόνια και μεγάλη προσπάθεια τα αδέλφια Σαράντη αποκτούν το ισχυρότερο εξαγωγικό brand name στην φέτα, την Δωδώνη

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-600x399.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης