Πριν από 25 χρόνια, ένας νεαρός τραπεζίτης ονόματι Αντρέα Ορσέλ ηγήθηκε μιας ομάδας στην Merrill Lynch που συγκέντρωσε πάνω από μισή ντουζίνα μεσαίου μεγέθους τράπεζες για να δημιουργήσει την No. 3 οικονομική εταιρεία της Ιταλίας.

Μέσα σε μια δεκαετία, η UniCredit SpA ξόδεψε 65 δισεκατομμύρια δολάρια αγοράζοντας τράπεζες σε όλη την Κεντρική και Ανατολική Ευρώπη. Έτσι έγινε περιφερειακός κολοσσός και η μεγαλύτερη τράπεζα της Ιταλίας.

UniCredit για Ελλάδα: Γιατί θα ξεχωρίσει στην Ευρωζώνη – Η πρόβλεψη για την ακρίβεια

Ο Ορσέλ στη συνέχεια ανέλαβε την κορυφαία θέση στην επενδυτική τράπεζα της UBS Group AG. Στη συνέχεια μια αθετημένη πρόταση της Banco Santander SA, να γίνει διευθύνων σύμβουλος, κατέληξε σε μια δικαστική διαμάχη που θα μπορούσε να δώσει στον Ορσέλ έως και 43 εκατομμύρια ευρώ.

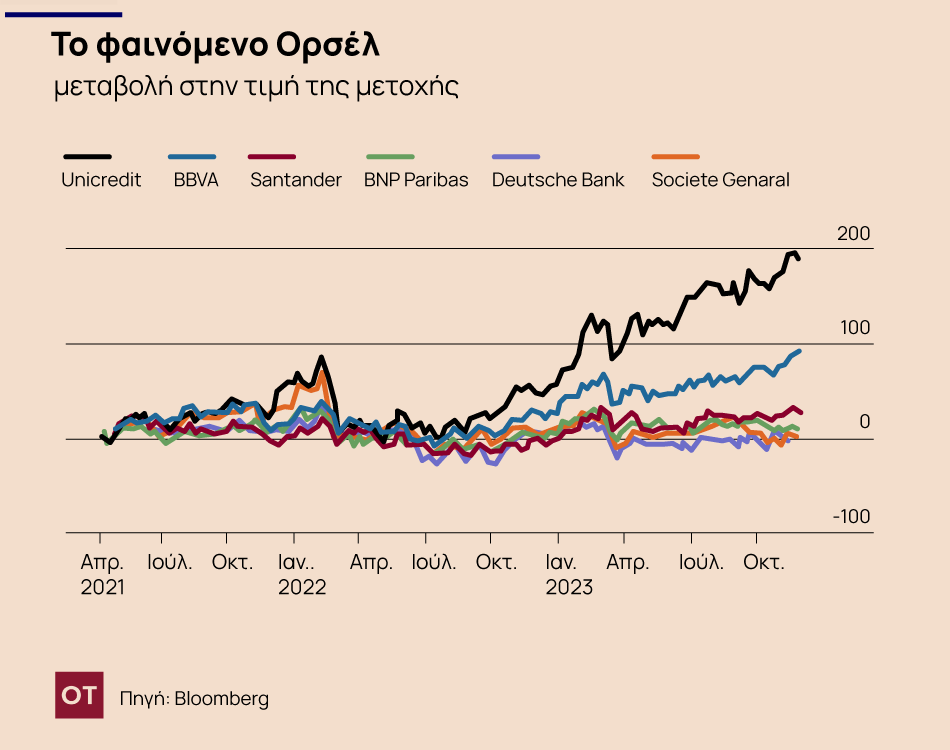

Τον Απρίλιο του 2021, ο Ορσέλ επέστρεψε στην UniCredit, με στόχο να αναζωογονήσει έναν προβληματικό όμιλο ετερογενών δραστηριοτήτων. «Η απόλυτη φιλοδοξία είναι να είσαι ο ηγέτης στην Ευρώπη», είπε ο Ορσέλ στη Φρανσίν Λάκουα του Bloomberg Television.

Ηγέτης στην Ευρώπη

Οι προσπάθειες του 60χρονου Ιταλού να περιορίσει τη γραφειοκρατία, να κλείσει τις αδύναμες επιχειρηματικές γραμμές και να μετατοπίσει τους πόρους σε πιο κερδοφόρες προσπάθειες είχαν απήχηση στους επενδυτές. Εφάρμοσε το πιο γενναιόδωρο σχέδιο επαναγοράς μετοχών από οποιαδήποτε ευρωπαϊκή τράπεζα, σχεδιάζοντας να διανείμει τουλάχιστον 6,5 δισεκατομμύρια ευρώ για το 2023 μέσω μερισμάτων και αγορών μετοχών.

Αυτό βοήθησε σχεδόν να τριπλασιάσει την τιμή της μετοχής της UniCredit και σήμερα ο Ορσέλ έχει διαθέσιμα κεφάλαια 10 δισεκατομμυρίων ευρώ για στοχευμένες εξαγορές ή πληρωμές μετόχων πέρα από αυτά που έχει ήδη υποσχεθεί.

Ο Ορσέλ είναι πεπεισμένος ότι η UniCredit μπορεί να συνεχίσει να ευδοκιμεί, αλλά τα επόμενα βήματα θα είναι πιο δύσκολα. Μέρος της αύξησης των κερδών αποδίδεται στην αύξηση των επιτοκίων αλλά αυτό είναι πιθανό να χαλαρώσει καθώς η Ευρωπαϊκή Κεντρική Τράπεζα χαλαρώνει την καταπολέμηση του πληθωρισμού και οι πελάτες απαιτούν μεγαλύτερο τόκο για τις αποταμιεύσεις.

Παρά τις απολύσεις, εξακολουθεί να προεδρεύει σε μια αυτοκρατορία μικρότερων επιχειρήσεων σε όλη την Κεντρική και Ανατολική Ευρώπη. Αυτό άφησε τον Ορσέλ με ένα πλήθος ετερόκλητων συστημάτων πληροφορικής, πράγμα που σημαίνει ότι ο περαιτέρω εξορθολογισμός θα είναι πιο περίπλοκος. Και η ύφεση πλησιάζει στη Γερμανία, όπου η UniCredit κατέχει την πρώην HypoVereinsbank.

Ο Ορσέλ ανέλαβε το πηδάλιο μετά από μια περίοδο αναταραχής που είδε την UniCredit να γίνεται σύμβολο του κατακερματισμού που μαστίζει τις ευρωπαϊκές τράπεζες, δηλαδή την περιορισμένη κερδοφορία που απορρέει από δραστηριότητες που κατανέμονται σε τοπικές αγορές που καθιστούν δύσκολη την ενίσχυση της αποτελεσματικότητας.

Στοχεύοντας στην κορυφή

Παρά το παρελθόν του στην επενδυτική τραπεζική, ο Ορσέλ δεν έχει ακόμη εξασφαλίσει μια σημαντική συμφωνία, παρόλο που ορισμένοι πιέζουν για μια mega-εξαγορά που θα εκτοξεύει την UniCredit στην κορυφαία κλίμακα της παγκόσμιας τραπεζικής. Ο Ορσέλ το 2021 υπαναχώρησε από συμφωνία για την απόκτηση του μεριδίου της ιταλικής κυβέρνησης στην Banca Monte dei Paschi di Siena SpA, αλλά λέει ότι βρίσκεται σε επιφυλακή για άλλες αγορές που θα μπορούσαν να ενισχύσουν την αποτίμηση της τράπεζας.

«Η Ευρώπη χρειάζεται τράπεζες με κεφαλαιοποιήσεις αγοράς άνω των 100 δισεκατομμυρίων δολαρίων, εάν θέλουμε να διατηρήσει το οικονομικό μπλοκ έναντι των ΗΠΑ ή της Κίνας», λέει.

Ο Ορσέλ έχει χάσει σχεδόν 10.000 θέσεις εργασίας – περίπου το 12% του συνολικού εργατικού δυναμικού – ιδιαίτερα στο Μιλάνο και το Μόναχο, δημιουργώντας ανησυχία στο προσωπικό. Και η εργασιομανής φύση του, καθώς είναι γνωστός ότι καλεί υφισταμένους μεταμεσονύκτια, δεν είναι του γούστου όλων. Είναι άμεσος και απαιτητικός και έχει την ετοιμότητα ενός επενδυτικού τραπεζίτη να διατηρήσει τα πάντα σε ροή μέχρι να οριστικοποιηθεί μια συμφωνία, προκαλώντας σκόπιμα την αβεβαιότητα, σύμφωνα με αρκετούς πρώην συναδέλφους του που μίλησαν στο Bloomberg.

Αλλά οι θαυμαστές του λένε ότι η αποφασιστικότητά του, σε συνδυασμό με το να κάνει το απροσδόκητο, τον κάνουν φυσικό ηγέτη. Ενώ έκοβε θέσεις στα κεντρικά γραφεία, επένδυσε σε υποκαταστήματα και εκπαίδευση εργαζομένων. Επισκέπτεται τακτικά μικρότερα γραφεία σε όλη την Ευρώπη, φέρνοντας ένα νέο αίσθημα ενθουσιασμού στο προσωπικό.

Και οι πελάτες λένε ότι έχει την απόλυτη εστίαση ενός επενδυτικού τραπεζίτη στις ανάγκες του, κάτι που δεν είναι πάντα αυτόματο στην τραπεζική λιανικής.

Ο τραπεζίτης «Τσακ Νόρις»

Ο Ορσέλ αποπνέει μια επιθετική αρρενωπότητα. Για τον λόγο αυτό κάποιοι ειρωνικά του έδωσαν το παρατσούκλι «Τσακ», από τον ηθοποιό Τσακ Νόρις.

Κατά τη διάρκεια της θητείας του στην UBS, ο Ορσέλ πέρασε από τη σύναψη συναλλαγών στην αναδιάρθρωση. Επόπτευσε χιλιάδες περικοπές θέσεων εργασίας, θέτοντας τις βάσεις για μια στροφή στη διαχείριση περιουσίας που εγκαινίασε μια δεκαετία σταθερότητας. Η εμπειρία του εκεί βοήθησε να φέρει την UBS σε θέση να σώσει την Credit Suisse, τον περασμένο Μάρτιο—και βελτίωσε τις δεξιότητες που χρειαζόταν ο Ορσέλ για να διευθύνει μια πολύπλοκη εμπορική τράπεζα όπως η UniCredit.

Πλέον, η στρατηγική κατεύθυνση της UniCredit είναι να χρησιμοποιεί τις επιχειρήσεις που δημιουργούν κέρδη (ασφάλειες, πληρωμές και διαχείριση περιουσιακών στοιχείων) ως δεύτερη λεφτομηχανή, φέρνοντας περισσότερα προϊόντα εντός της εταιρείας αντί να τα αναθέτει υπεργολαβικά.

Η Ευρώπη υποφέρει εδώ και καιρό από πληθώρα τραπεζών που ανταγωνίζονται για καταθέτες και πελάτες. Ωστόσο, οι κανόνες σχετικά με τη διαχείριση του κεφαλαίου και της ρευστότητας μπορούν να μειώσουν τα κίνητρα για διασυνοριακές συμφωνίες. Ο Ορσέλ υποστηρίζει ότι το δίκτυό του μπορεί να προσφέρει ένα πρότυπο για την επίτευξη μιας κλίμακας που οι περισσότεροι από τους αντιπάλους του μόνο ονειρεύονται.

Μικρότερες αγορές στο στόχαστρο

Προς το παρόν, ωστόσο, λέει ότι θα επικεντρωθεί σε μικρότερες αγορές για να ενισχύσει τις δυνατότητες της τράπεζας, με συνεχή βλέμμα στην αύξηση των εσόδων και της συνολικής αξίας της εταιρείας. Η συμφωνία τον Νοεμβρίου για το μερίδιο της ελληνικής κυβέρνησης στην Alpha Bank ήταν η πρώτη του επίθεση εκτός Ιταλίας από τότε που ανέλαβε τη διοίκηση.

Ο Ορσέλ ξεκαθαρίζει ότι οι επενδυτές θα πρέπει να αναμένουν ότι αυτή η τακτική θα συνεχιστεί, υπό την προϋπόθεση ότι θα εμφανιστούν οι κατάλληλες ευκαιρίες. Είναι επίσης αισιόδοξος για την αύξηση της κερδοφορίας της τράπεζας, ακόμη και με την επικείμενη επιβράδυνση των εσόδων από τόκους. Τα επόμενα χρόνια, λέει, η UniCredit θα συνεχίσει να αυξάνει τους στόχους της από τον στόχο του 2023 των 7,5 δισεκατομμυρίων ευρώ σε καθαρά κέρδη και έσοδα που ξεπερνούν τα 22 δισεκατομμύρια ευρώ.

Μια μεγαλύτερη εξαγορά θα ήταν πιο δύσκολη, καθώς η αποτίμηση της UniCredit είναι χαμηλότερη από τις περισσότερες σχετικές εταιρείες. Ο Ορσέλ παραδέχεται ότι η τιμή της μετοχής της UniCredit αφαιρεί αυτά τα είδη συμφωνιών από το τραπέζι προς το παρόν. Και δεν είναι σαφές εάν οι μέτοχοί του θα καλωσόριζαν πραγματικά κάποια μεγάλη συμφωνία. Αλλά αν αποτύχει το σχέδιό του να υπερτροφοδοτήσει την αποτίμηση της τράπεζας, λέει ότι θα είναι έτοιμος.

Latest News

Επίθεση Βιλερουά σε Τραμπ για τους δασμούς - Οδηγεί ολόκληρο τον κόσμο σε ένα «χαμένο» παιχνίδι

Τα σχόλια του Βιλερουά είναι από τα πιο σκληρά μέχρι στιγμής από την πλευρά της Ευρώπης

«Θα είμαι καλός με την Κίνα» - Τι σηματοδοτεί η στροφή Τραμπ

«Ο Τραμπ πανικοβάλλεται λόγω της κατακόρυφης πτώσης των αγορών και των πολύ υψηλών αποδόσεων των αμερικανικών ομολόγων»

Επιστρέφει στις επιχειρήσεις του ο Μασκ - Μειώνει την παρουσία του στο DOGE

Ο Ίλον Μασκ τόνισε ότι θα αφιερώσει περισσότερο χρόνο στην Tesla, η οποία έχει πληγεί από τις πολιτικές του επιλογές

Τα μαζεύει ο Τραμπ: «Δεν έχω πρόθεση να απολύσω τον Πάουελ»

Η νέα δήλωση του Ντόναλντ Τραμπ εκτόνωσε τις ανησυχίες στην αγορές και ενίσχυσε το δολάριο

Το ρωσικό πετρέλαιο ρίχνει το μερίδιο του ΟΠΕΚ στις εισαγωγές της Ινδίας σε ιστορικό χαμηλό

Οι φτηνές ρωσικές εξαγωγές προς Ινδία αυξάνονται ενώ οι εξαγωγές από τα υπόλοιπα μέλη του ΟΠΕΚ βυθίζονται

«Για όλα φταίει ο Πάουελ» - Οι συντονισμένες κινήσεις Τραμπ

Η ανεξαρτησία της κεντρικής τράπεζας κινδυνεύει καθώς ο πρόεδρος επιτίθεται στη Fed για μείωση των επιτοκίων

Σχεδόν 4 εκατομμύρια νέες θέσεις στην μεταποίηση έρχονται στην Αμερική, αλλά η Gen Z σνομπάρει

Η μεταποιητική βιομηχανία της Αμερικής αναμένεται να προσθέσει 3,8 εκατομμύρια νέες θέσεις εργασίας έως το 2033, αλλά η Gen Z δεν θα βιαστεί να υποβάλει αιτήσεις

Πώς μια παλιά φυλακή μεταμορφώνεται σε συγκρότημα διαμερισμάτων

Ένα συγκρότημα φυλακών με ιστορική σημασία μετατράπηκε σε συγκρότημα κατοικιών με την συμβολή της Πολιτείας

«Αγοράστε τοπικά» - Πίσω από την προτροπή της Etsy

Η πλατφόρμα Etsy απέναντι στην εμπορική πολιτική των ΗΠΑ - Τι θα συμβεί εάν αλλάξει και πάλι τις επόμενες ημέρες και εβδομάδες;

Σε ελεύθερη πτώση οι τιμές των μεταχειρισμένων Tesla

Ολο και περισσότεροι ιδιοκτήτες Tesla θέλουν να αποστασιοποιηθούν από τη μάρκα και... τον ιδιοκτήτη της

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης