Τουλάχιστον πέντε φορές μέσα στο 2024 πρέπει να μειώσει τα επιτόκια η Ομοσπονδιακή Τράπεζα των ΗΠΑ προκειμένου να μην οδηγήσει την αμερικανική οικονομία σε ύφεση – τάδε έφη ο διαχειριστής χαρτοφυλακίου Paul Gambles, συνιδρυτής και διευθύνων σύμβουλος της MBMG Group.

Μιλώντας στην εκπομπή «Squawk Box Asia» του CNBC, επισήμανε ότι η Fed βρίσκεται πίσω από την καμπύλη της μείωσης των επιτοκίων και προκειμένου να αποφύγει έναν ακραίο και παρατεταμένο κύκλο νομισματικής σύσφιξης, θα πρέπει να αλλάξει οπτική και να επανέλθει στην… πραγματικότητα το συντομότερο.

Alpha Bank: Βλέπει κινδύνους στον ορίζοντα της αμερικανικής οικονομίας

Έχει χαθεί η επαφή;

«Νομίζω ότι η πολιτική της Fed είναι πλέον τόσο αποσυνδεδεμένη από τους οικονομικούς παράγοντες και από την πραγματικότητα, που δεν μπορεί να κάνει κανείς υποθέσεις για το πότε θα ξυπνήσει και θα αρχίσει να αντιλαμβάνεται το μέγεθος της ζημιάς που προκαλεί στην πραγματικότητα στην οικονομία», προειδοποίησε ο Gambles.

Το τρέχον επιτόκιο των ΗΠΑ βρίσκεται στο 5,25%-5,50%, το υψηλότερο των τελευταίων 22 ετών. Οι έμποροι τιμολογούν τώρα μια μείωση κατά 25 μονάδες βάσης ήδη από τον Μάρτιο του 2024, σύμφωνα με το εργαλείο FedWatch Tool της CME.

Την ίδια στιγμή, ο πρόεδρος της Ομοσπονδιακής Τράπεζας των ΗΠΑ Jerome Powell επισήμανε ότι είναι πολύ νωρίς για να κηρύξουμε τη νίκη επί του πληθωρισμού, μειώνοντας τις προσδοκίες της αγοράς για μειώσεις των επιτοκίων το επόμενο έτος. «Θα ήταν πρόωρο να πούμε με βεβαιότητα πως καταφέραμε να περιορίσουμε τις πληθωριστικές τάσεις ή να κάνουμε εικασίες για το πότε θα μπορούσε να χαλαρώσει η πολιτική», δήλωσε.

Τα πρόσφατα στοιχεία από τις ΗΠΑ έχουν σηματοδοτήσει μια χαλάρωση των πιέσεων στις τιμές, αλλά ο Powell τόνισε ότι οι υπεύθυνοι χάραξης πολιτικής σχεδιάζουν να «διατηρήσουν την περιοριστική πολιτική» μέχρι να πειστούν ότι ο πληθωρισμός οδεύει σταθερά πίσω στον στόχο της κεντρικής τράπεζας του 2%.

Οι χρηματοπιστωτικές αγορές, ωστόσο, εξέλαβαν τα σχόλιά του ως ήπια, στέλνοντας τους κύριους δείκτες της Wall Street σε νέα υψηλά και τις αποδόσεις των κρατικών ομολόγων σε απότομη πτώση την Παρασκευή. Η αντίληψη είναι πλέον ότι η κεντρική τράπεζα των ΗΠΑ έχει ουσιαστικά τελειώσει με την αύξηση των επιτοκίων.

Jerome Powell

Τελείωσε η μάχη για τον πληθωρισμό;

Οι τιμές καταναλωτή στις ΗΠΑ παρέμειναν αμετάβλητες τον Οκτώβριο σε σχέση με τον προηγούμενο μήνα, αυξάνοντας τις ελπίδες ότι ο επιθετικός κύκλος αύξησης των επιτοκίων της Fed αρχίζει να μειώνει τον πληθωρισμό.

Ωστόσο, ο δείκτης τιμών καταναλωτή του υπουργείου Εργασίας, ο οποίος μετρά μια λίστα καταναλωτικών αγαθών και υπηρεσιών που χρησιμοποιούνται ευρέως, αυξήθηκε κατά 3,2% τον Οκτώβριο σε σχέση με τον προηγούμενο χρόνο, αλλά παρέμεινε αμετάβλητος σε σχέση με τον προηγούμενο μήνα.

Μιλώντας και ο βετεράνος επενδυτής David Roche στο CNBC επισήμανε ότι, εκτός εάν υπάρξουν μεγάλα εξωτερικά σοκ στον πληθωρισμό των ΗΠΑ με τη μορφή ενέργειας ή τροφίμων, είναι «σχεδόν βέβαιο ότι η Fed έχει τελειώσει με την αύξηση των επιτοκίων, πράγμα που σημαίνει επίσης ότι η επόμενη κίνηση των επιτοκίων θα είναι καθοδική».

«Θα επιμείνω στο 3%, το οποίο νομίζω ότι αντανακλάται ήδη σε πολλές τιμές περιουσιακών στοιχείων. Δεν νομίζω ότι θα πιέσουμε τον πληθωρισμό στο 2% πια. Είναι πολύ ενσωματωμένος στην οικονομία από όλα τα είδη των πραγμάτων», δήλωσε ο Roche, πρόεδρος και παγκόσμιος στρατηγικός αναλυτής της Independent Strategy.

«Οι κεντρικές τράπεζες δεν χρειάζεται να αγωνίζονται τόσο έντονα όσο παλαιότερα. Και ως εκ τούτου, το ενσωματωμένο ποσοστό πληθωρισμού θα είναι υψηλότερο από ό,τι πριν – θα είναι 3% αντί για 2%», διευκρίνισε ο Roche, ο οποίος προέβλεψε σωστά την ασιατική κρίση το 1997 και την παγκόσμια χρηματοπιστωτική κρίση του 2008.

Latest News

Το Brexit, οι δασμοί των ΗΠΑ και η αναπόφευκτη σύγκριση

Οι υποστηρικτές του Brexit προέβαλαν το εγχείρημα ως «μαγική λύση» που θα αντιμετώπιζε τα προβλήματα της παγκοσμιοποιημένης οικονομίας

Νέα άνοδος για το Bitcoin - Κέρδη 3% απο τις αρχές Απριλίου

Με άλμα περίπου 3% το Bitcoin ξεπέρασε τα 87.600 δολάρια το πρωί της Δευτέρας στη Σιγκαπούρη- Η άνοδος εξάλειψε το μεγαλύτερο μέρος των απωλειών που είχε υποστεί από τις 2 Απριλίου

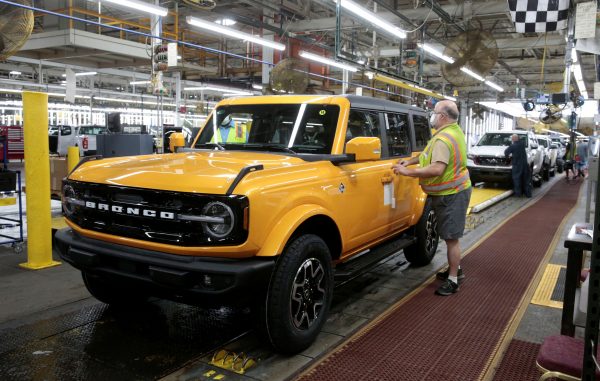

Η Ford σταματά τις αποστολές οχημάτων στην Κίνα λόγω δασμών

Η Ford ανακοίνωσε ότι σταμάτησε τις αποστολές των F-150 Raptor, Mustang και των SUV Bronco που κατασκευάζονται στο Μίσιγκαν προς την Κίνα

Στην αντεπίθεση περνά η Κίνα - Ποιους απειλεί με αντίποινα

Η Κίνα αντιτίθεται σθεναρά σε οποιοδήποτε απειλήσει τα συμφέροντα της χώρας

Βουτιά στην παγκόσμια εμπιστοσύνη - Τι δείχνει ο δείκτης FT Tiger

Το σοκ των δασμών και η διολίσθηση της αγοράς είναι μεταξύ των αυξανόμενων απειλών για την ανάπτυξη

Ο δασμολογικός πονοκέφαλος για τις μεγάλες κεντρικές τράπεζες

Ο Τραμπ αλλάζει τον τρόπο με τον οποίον λαμβάνονται οι νομισματικές αποφάσεις

Τι θα συμβούλευαν σήμερα τον Τραμπ οι Μπρεζίνσκι και Κίσινγκερ

Τι θα έλεγαν σήμερα στον Τραμπ οι δύο μεγάλοι «στρατηγοί» που συμβούλεψαν προέδρους και άλλαξαν το ρου του Ψυχρού Πολέμου

Σίμον Κάρτερ: Ο Βρετανός επιχειρηματίας που κέρδισε το στοίχημα της επιστροφής στο γραφείο

Η British Land, δια χειρός του CEO Σίμον Κάρτερ, στοιχημάτισε στην επιστροφή στο γραφείο και βλέπει τώρα ρεκόρ ενοικιάσεων στη Βρετανία

Πώς μια χώρα που ο Τραμπ «δεν είχε ξανακούσει ποτέ» βρέθηκε στο στόχαστρό του

Το Λεσότο, που η εμπορική πολιτική των ΗΠΑ μετέτρεψε σε κέντρο παραγωγής τζιν Levi’s και ρούχων του Τραμπ, βρίσκεται μπροστά σε μια επικείμενη οικονομική καταστροφή

Μπιλ Άκμαν: Γιατί βλέπει σύμπραξη Uber και Hertz

Ο δισεκατομμυριούχος επενδυτής Μπιλ Άκμαν αποκάλυψε ότι κατέχει σχεδόν το 20% των μετοχών της Hertz

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-600x399.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης