Στις 11 Δεκεμβρίου ξεκινά η Δημόσια Προσφορά για το ομόλογο των 100 εκατ. ευρώ που εκδίδει η Ideal Holdings , ενώ στις 8 Δεκεμβρίου θα γίνει γνωστό το εύρος του επιτοκίου. Στο πλαίσιο αυτο η εταιρεία δημοσιοποίησε το ενημερωτικό δελτίο για την έκδοση στο οποίο εξηγεί πώς σκοπεύει να διαθέσει τα κεφάλαια που θα αντληθούν.

Ideal Holdings: Έκδοση ομολογιακού δανείου έως 100 εκατ. ευρώ

Ειδικότερα, τα συνολικά κεφάλαια που θα αντληθούν σε περίπτωση πλήρους κάλυψης είναι €95,8 εκατ. αφαιρουμένων των δαπανών έκδοσης ύψους περίπου €4,2 εκατ. (συμπεριλαμβανομένου Φ.Π.Α.). Στόχος της εταιρείας είναι να διατεθούν ως εξής:

I. Ποσό €74,8 εκατ. θα διατεθεί εντός 3 μηνών από την Ημερομηνία ‘Εκδοσης για την αποπληρωμή υφιστάμενου, τραπεζικού δανεισμού της Εκδότριας. Ειδικότερα η Εταιρεία θα διαθέσει:

(1) Ποσό €29,92 εκατ. , πλέον των αναλογούντων τόκων και λοιπών εξόδων σχετιζόμενων με την πρόωρη εξόφληση στην ανώνυμη τραπεζική εταιρεία με την επωνυμία «ΤΡΑΠΕΖΑ EUROBANK» για την πληρωμή οφειλής στο πλαίσιο του από 30.8.2023 Κοινού Ομολογιακού Δανείου.

(2) Ποσό €29,92 εκατ. πλέον των αναλογούντων τόκων και λοιπών εξόδων σχετιζόμενων με την πρόωρη εξόφληση στην ανώνυμη τραπεζική εταιρεία με την επωνυμία «ΤΡΑΠΕΖΑ ΠΕΙΡΑΙΩΣ» για την πληρωμή οφειλής στο πλαίσιο του από 30.8.2023 Κοινού Ομολογιακού Δανείου.

(3) Ποσό €14,96 εκατ. πλέον των αναλογούντων τόκων και λοιπών εξόδων σχετιζόμενων με την πρόωρη εξόφληση στην ανώνυμη τραπεζική εταιρεία με την επωνυμία «ALPHA ΤΡΑΠΕΖΑ» για την πληρωμή οφειλής στο πλαίσιο του από 30.8.2023 Κοινού Ομολογιακού Δανείου.

ΙΙ. Το εναπομείναν ποσό, ήτοι €21 εκατ. από το σύνολο των ανωτέρω καθαρών αντληθησομένων κεφαλαίων, μετά τη διάθεση του ανωτέρω υπό (i) ποσού θα διατεθεί για την χρηματοδότηση μελλοντικών εξαγορών εταιρειών από την Εκδότρια ή οποιαδήποτε Θυγατρική της, εντός 24 μηνών από την Ημερομηνία Έκδοσης.

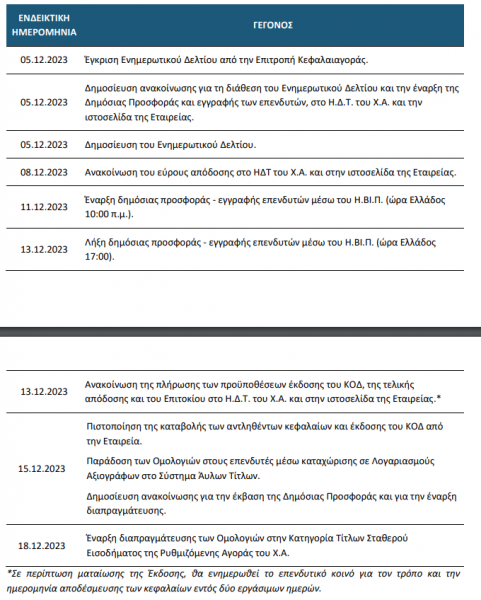

Χρονοδιάγραμμα Δημόσιας Προσφοράς

Η εταιρεία «IDEAL HOLDINGS A.E.» (εφεξής «Εκδότρια» ή «Εταιρεία») ανακοινώνει ότι από την 05.12.2023 θέτει στη διάθεση του επενδυτικού κοινού το εγκριθέν στην από 05.12.2023 συνεδρίαση του Διοικητικού Συμβουλίου της Επιτροπής Κεφαλαιαγοράς Ενημερωτικό Δελτίο, το οποίο συντάχθηκε σύμφωνα με τον Κανονισμό (EE) 2017/1129, τους κατ’ εξουσιοδότηση Κανονισμούς (EE) 2019/979 και (ΕΕ) 2019/980 και τα άρθρα 57-68 του Ν. 4706/2020, όπως ισχύουν, αναφορικά με την έκδοση κοινού ομολογιακού δανείου (εφεξής «ΚΟΔ») από την Εταιρεία, συνολικού ποσού κατά κεφάλαιο έως €100.000.000, διάρκειας πέντε (5) ετών, διαιρούμενου σε έως 100.000 άυλες, κοινές, ανώνυμες, ομολογίες ονομαστικής αξίας εκάστης €1.000 (εφεξής οι «Ομολογίες»), σύμφωνα με την από 28.11.2023 απόφαση του Διοικητικού της Συμβουλίου (εφεξής «Έκδοση»).

Οι Ομολογίες που πρόκειται να εκδοθούν θα διατεθούν προς κάλυψη από το επενδυτικό κοινό μέσω δημόσιας προσφοράς εντός της ελληνικής επικράτειας (εφεξής «Δημόσια Προσφορά»), με χρήση της υπηρεσίας Ηλεκτρονικού Βιβλίου Προσφορών (εφεξής «Η.ΒΙ.Π.») του Χρηματιστηρίου Αθηνών (εφεξής «Χ.Α.»), θα καταχωρηθούν στο Σ.Α.Τ. και θα εισαχθούν προς διαπραγμάτευση στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χ.Α..

Το Χρηματιστήριο Αθηνών (Χ.Α.) , κατά τη συνεδρίαση της 04.12.2023, ενέκρινε την εισαγωγή των Ομολογιών στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χ.Α., υπό την αίρεση έγκρισης του Ενημερωτικού Δελτίου από την Επιτροπή Κεφαλαιαγοράς και επιτυχούς ολοκλήρωσης της Δημόσιας Προσφοράς των Ομολογιών της Εκδότριας.

Κατωτέρω, παρατίθεται το αναμενόμενο χρονοδιάγραμμα της ολοκλήρωσης της Δημόσιας Προσφοράς της έκδοσης του ΚΟΔ και της εισαγωγής προς διαπραγμάτευση των Ομολογιών στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χ.Α., το οποίο έχει ως εξής:

Latest News

Μην πυροβολείτε το δολάριο - Τι θα συμβεί αν συνεχιστεί το sell off στα αμερικάνικα assets

Ο απερίσκεπτος εμπορικός πόλεμος του Τραμπ αύξησε τους δασμούς κατά περίπου δέκα φορές και δημιούργησε οικονομική αβεβαιότητα

Σε χαμηλό 3ετίας το δολάριο - Το παράδοξο με την αγορά ομολόγων

Η νέα επίθεση του Ντόναλντ Τραμπ στον επικεφαλής της Fed προκαλεί κλυδωνισμούς στις αγορές

Στον «ζωολογικό κήπο» των αγορών... Οι μονόκεροι, η Χρυσομαλλούσα και ο μωβ σκίουρος

Ταύροι και αρκούδες, περιστέρια και γεράκια είναι μερικά μόνο από τα πλάσματα που περιγράφουν τις αγορές

Μικτά τα πρόσημα στην Ασία, υπό μεγάλη πίεση ο Nikkei

Οι αγορές της Αυστραλίας και του Χονγκ Κονγκ παρέμειναν κλειστές λόγω των διακοπών του Πάσχα

Ένα ακόμα ρεκόρ για τον χρυσό - Βάζει πλώρη για τα 3.500 δολάρια

Ο χρυσός καταρρίπτει το ένα ιστορικό ρεκόρ μετά το άλλο

Ποιοι CEO πούλησαν μετοχές αξίας δισ. δολαρίων

Τι δείχνουν τα στοιχεία της Washington Service, η οποία παρακολουθεί τις αγορές και τις πωλήσεις των ανθρώπων που έχουν πρόσβαση σε εμπιστευτικές πληροφορίες

Εβδομαδιαία κέρδη για το πετρέλαιο

Το Brent παραμένει κάτω από τα 70 δολάρια το βαρέλι

Μεγάλη, έως και επικίνδυνη, η έκθεση των ξένων στις αγορές των ΗΠΑ

H προειδοποίηση που απευθύνει η Deutsche Bank σε όσους έχουν επενδύσει στα αμερικανικά περιουσιακά στοιχεία

Οι ρωγμές από την πολιτική Τραμπ χτίζουν την Ευρώπη ως ασφαλές καταφύγιο

Όλο και περισσότεροι επενδυτές εξετάζουν την Ευρώπη με τρόπο που πραγματικά δεν το είχαν κάνει στο παρελθόν

Ιαπωνία: Δεν παρεμβαίνει για να υποτιμήσει το γεν

Ενδεχόμενη συνάντηση των υπουργών Οικονομικών ΗΠΑ και Ιαπωνίας

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-600x399.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης