Η συνεδρίαση της Fed της προηγούμενης εβδομάδος αποτέλεσε την θρυαλλίδα για συνέχιση της εκρηκτικής ανόδου των αγορών μετοχικών και ομολογιακών, σύμφωνα με ανάλυση της HellasFin για τις αγορές και τα επιτόκια.

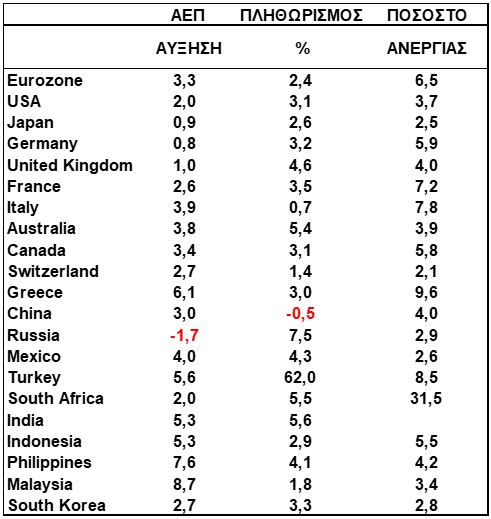

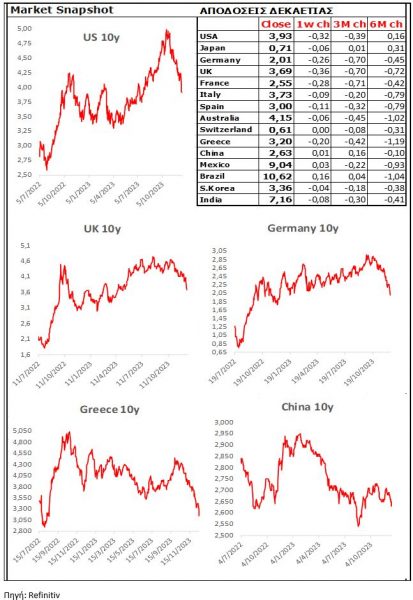

Αν και αποφασίστηκε το αμετάβλητο των παρεμβατικών επιτοκίων όπως αναμενόταν και η πόρτα έμεινε ανοικτή για μία πρόσθετη αύξηση εφόσον το υπαγορεύσουν τα δεδομένα, σύμφωνα με τις δηλώσεις του προέδρου J.Powell, παρατηρείται πραγματική πρόοδος στην υποχώρηση του σκληρού πυρήνα του πληθωρισμού και συνεπώς έχει ήδη αρχίσει η συζήτηση για ενδεχόμενες μειώσεις.

Σύμφωνα δε με το τριμηνιαίο σχεδιάγραμμα εκτιμήσεων των μελών, προβάλλεται για το 2024 η σωρευτική μείωση των επιτοκίων κατά 0,75% από 0,5% του αντίστοιχου σχεδιαγράμματος του Σεπτεμβρίου.

Fed: Πληθαίνουν οι φωνές που θεωρούν προώρες τις προσδοκίες για τη μείωση των επιτοκίων

Η επιβεβαίωση της πεποίθησης των αγορών ότι η αύξηση των παρεμβατικών επιτοκίων του Ιουλίου ήταν και η τελευταία αυτού του κύκλου, ώθησε τις προσδοκίες τους για περισσότερες μελλοντικές μειώσεις απότι επικρατούσαν πριν την συνεδρίαση. Ο χρόνος της πρώτης μείωσης μάλιστα μετατοπίστηκε νωρίτερα και αναμένεται τον Μάρτιο.

Οι πανηγυρισμοί των επενδυτών συνεχίστηκαν και μετα την συνεδρίαση της ΕΚΤ η οποία προσπάθησε να καταστήσει σαφές ότι δεν είναι καθόλου σίγουρη ότι πληθωρισμός νικήθηκε. Οι τιμές έχουν ακόμη ανοδικές διαθέσεις και οι αγορές εργασίας δεν παρέχουν τα σημάδια της επιθυμητής για την κεντρική τράπεζα ψύχρανσης. Άρα δεν είναι ώρα να συζητηθεί το ενδεχόμενο αλλαγής της νομισματικής πολιτικής.

Παρά την λεκτική διστακτικότητα των κεντρικών τραπεζιτών να κινηθούν στην κατεύθυνση μιας άμεσα επικείμενης νομισματικής χαλάρωσης, οι προθεσμιακές αγορές των ΗΠΑ και της Ευρωζώνης έτρεξαν να προεξοφλήσουν περισσότερες μειώσεις επιτοκίων, σε σύγκριση με το διάστημα πριν τις συνεδριάσεις.

Η HellasFin εκτιμά ότι η παρατηρούμενη διεύρυνση του χάσματος μεταξύ των εκτιμήσεων των αγορών για 6 μειώσεις της τάξης του 0,25% εντός του 2024 και των κεντρικών τραπεζών (της FED για παράδειγμα 3 μειώσεων), θα αποτελέσει πηγή έντονων διακυμάνσεων στις αγορές. Αυτό που σας προτείνουμε είναι να εκμεταλλευτείτε οποιεσδήποτε υψηλές διακυμάνσεις και τις υποχωρήσεις των τιμών. Στην διάρκεια του 2024 δεν θα πλήξουμε καθόλου!

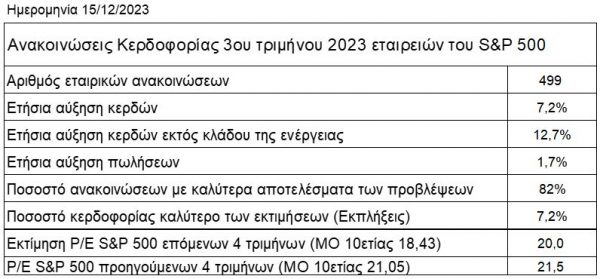

Στο υπό διαμόρφωση μακροοικονομικό πλαίσιο να επαναλάβουμε την εκτίμησή μας, ότι η αποφυγή μιας ύφεσης στις ΗΠΑ και η προβλεπόμενη αύξηση της κερδοφορίας κατά 11,5% εντός του 2024, θα οδηγήσει τον S&P 500 σε σαφώς υψηλότερες τιμές του ιστορικά ανώτερου των 4800 μονάδων.

Ευρώπη

Κάμψη 6,6% σε ετήσια βάση, παρουσίασε η βιομηχανική παραγωγή τον Οκτώβριο. Το προϊόν των κεφαλαιουχικών αγαθών καταποντίστηκε κατά 9,7%, των μη διαρκών καταναλωτικών κατά 7,8%, των διαρκών 6,2%. Από τα διαθέσιμα στοιχεία των επι μέρους χωρών, προκύπτει ότι οι μεγαλύτερες υποχωρήσεις καταγράφηκαν στην Ιρλανδία (-34%) και Ολλανδία (-11,1%), ενώ στην Ελλάδα! σημειώθηκε η υψηλότερη αύξηση (10,8%).

Ην. Βασίλειο

Επιβράδυνση στο 7,2% σημείωσε ο ετησιοποιημένος ρυθμός αύξησης του μισθολογικού κόστους τον Οκτώβριο, από 8% τον προηγούμενο μήνα. Σε πραγματικές τιμές οι μισθοί συνέχισαν την ανοδική τους πορεία και σε συνδυασμό με την σταθερά χαμηλή ανεργία δημιουργούνται εξαιρετικά δύσκολες συνθήκες να απομακρυνθεί η κεντρική τράπεζα της χώρας από την σφιχτή νομισματική της πολιτική.

ΗΠΑ

Σε γενικές γραμμές χωρίς ιδιαίτερες εκπλήξεις ήταν η δημοσιοποίηση για τον πληθωρισμό του Νοεμβρίου ο οποίος γλίστρησε στο 3,1% από 3,2%, ενώ η δομική του συνιστώσα έμεινε αμετάβλητη στο 4%. Οι τιμές των αγαθών αποκλιμακώθηκαν σημαντικά ενώ αυτές των υπηρεσιών παρέμειναν σε υψηλά επίπεδα. Ο ρυθμός αύξησης των ενοικίων συνεχίζει να αποτελεί το μεγάλο ερωτηματικό για την πορεία του τελικού πληθωρισμού τους επόμενους μήνες.

Στο 0,9% υποχώρησε τον Νοέμβριο ο δείκτης τιμών παραγωγού, σε επίπεδο όπου σύμφωνα με τον ιστορικό συσχετισμό θα έπρεπε να βρίσκεται και ο πληθωρισμός από το 3,1% της τελευταίας του καταγραφής.

Ετήσια αύξηση 0,9% σημείωσαν οι λιανικές πωλήσεις τον Νοέμβριο σε πραγματικές τιμές. Ο ιστορικός συσχετισμός των πωλήσεων με την συνολική οικονομική δραστηριότητα, μας προϊδεάζει για μία αύξηση του ΑΕΠ της τάξης 0,2%, για το δ’ τρίμηνο του 2023, από 1,26% προηγουμένως.

Μείωση 0,4% σε ετήσια βάση σημείωσε τον Νοέμβριο ο δείκτης βιομηχανικής παραγωγής. Οι μεταβολές στους επιμέρους κλάδους ήταν ανάμεικτες. Αύξηση παρατηρήθηκε στο προϊόν των διαρκών καταναλωτικών αγαθών ενώ κάμψη σημειώθηκε στα μη διαρκή. Ο τομέας των εξοπλισμών και διαστήματος κατέγραψε άνοδο. Η αξιοποίηση της χωρητικότητας (capacity utilization) υποχώρησε ήπια στο 78,8%, σε επίπεδο 0,7 ποσοστιαίας μονάδας χαμηλότερα από τον μακροπρόθεσμο μέσο όρο του διαστήματος 1972-2022.

Βραζιλία

Σε μείωση του παρεμβατικού της επιτοκίου, με ομόφωνη απόφαση, κατά 0,5% στο 11,75%, προχώρησε η κεντρική τράπεζα της χώρας.

Αυστραλία

Ο υγιέστατος συνδυασμός υψηλής ζήτησης για εργασία αλλά και διαθεσιμότητας εκ μέρους των εργαζομένων σε επίπεδα ρεκόρ, οδήγησε σε αναπήδηση του ποσοστού ανεργίας στο 3,9%. Πιθανότατα η εξέλιξη συνιστά για την κεντρική τράπεζα της χώρας, ευνοϊκή συνθήκη “ήπιας προσγείωσης της οικονομίας”

Κίνα

Ο ρυθμός αύξησης της συνολικής κοινωνικής χρηματοδότησης αυξήθηκε τον Νοέμβριο στο 9,4% από 9,3% επηρεασμένη κυρίως από την εποχική βελτίωση και την κυβερνητική ώθηση. Βέβαια οι δυσχέρειες του κατασκευαστικού κλάδου συνεχίζουν ακόμη να αποτελούν βαρίδιο και περιόρισαν τον δανεισμό των νοικοκυριών και την πτώση της ετήσιας αύξησης της ποσότητας χρήματος Μ2 στο 10% από 10,3% τον προηγούμενο μήνα. Οπωσδήποτε η κινεζική οικονομία βρίσκεται σε μία φάση όπου χρειάζεται σε όλα τα μέτωπα ένα σύνολο μέτρων χαλάρωσης, δημοσιονομικών, νομισματικών και περιουσιακών. Το διευκολυντικό αυτό ρυθμιστικό πλαίσιο θα μπορούσε στην δεδομένη συγκυρία να τονώσει την ανάπτυξη ούτως ώστε να συντηρήσει το ρυθμό αύξησης του ΑΕΠ περίπου στο 5%.

Ινδία

Στο 5,6% κλιμακώθηκε ο πληθωρισμός τον Νοέμβριο από 4,9% προηγουμένως, επιβαρυνόμενος κυρίως από τις τιμές των τροφίμων. Η εκτιμώμενη συνέχιση της ανοδικής πορείας και τον Δεκέμβριο μάλλον θα οδηγήσει την κεντρική τράπεζα της χώρας στην καθήλωση των παρεμβατικών επιτοκίων σε υψηλά επίπεδα για αρκετούς μήνες. Παράλληλα η ετήσια αύξηση της βιομηχανικής παραγωγής εκτοξεύθηκε στο 11,7% από 5,8% τον προηγούμενο μήνα.

Latest News

Συνέχεια του ράλι στη Wall Street με ελπίδες για αποκλιμάκωση των εμπορικών εντάσεων

Η Wall Street συνέχισε στον ίδιο ρυθμό με χθες, αλλά περιμένει ακόμη αρκετά για να μπορέσει να επανέλθει σε μια πιο κανονική τροχιά

Deutsche Bank: Κι όμως… οι αγορές δεν βλέπουν ακόμη ύφεση λόγω δασμών

Η ιστορία δείχνει ξεκάθαρα ότι αν τελικά υπάρξει ύφεση, τότε υπάρχει ακόμα πολύς χώρος για περαιτέρω πτώση στις αγορές, εξηγεί η Deutsche Bank

Άλμα 3% για τον DAX, ισχυρά κέρδη στις ευρωαγορές

Ο Τραμπ και πάλι αναστάτωσε τις αγορές δίνοντας ελπίδα για μια συμφωνία στο εμπορικό αδιέξοδο μεταξύ ΗΠΑ και Κίνας

Φόρτσαρε στο φίνις το Χρηματιστήριο - Ανέκτησε και τις 1.700 μονάδες

Η αποφασιστική διατήρηση των 1.700 μονάδων δείχνει να χρειάζεται περισσότερα καύσιμα, με το πρώτο τεστ να είναι από αύριο

Ανακουφίζει τη Wall Street ο Τραμπ - Ράλι και για την Tesla

Ο αμερικανός πρόεδρος άφησε να εννοηθεί ότι οι δασμοί στις κινεζικές εισαγωγές ενδέχεται να μειωθούν - Και πάλι μια νέα πραγματικότητα για τη Wall Street

H Vetanda σχεδιάζει την εισαγωγή στο χρηματιστήριο για να αναπτυξει ορυχείο χαλκού στη Ζαμπια

H Vetanda χρειάζεται ένα δισ. δολ. για να αναπτύξει το ορυχείο χαλκού στη Ζάμπια - Ελπίζει ότι σε μια πενταετία θα παράγει 300.000 τόνους χαλκού ετησίως

Κάτω από το 2% το επιτόκιο στα 6μηνα έντοκα - Συνολικές προσφορές πάνω από 1 δισ. ευρώ

Οι προσφορές υπερκάλυψαν το ζητούμενο ποσό κατά 2,03 φορές

Βλέπει… αλλά δεν «ακουμπά» τις 1.700 μονάδες το Χρηματιστήριο Αθηνών

Μέσα σε ένα δύσκολο λόγω διεθνούς αβεβαιότητας περιβάλλον, το ΧΑ έχει καταφέρει να βρίσκεται σε επαφή με τις 1.700 μονάδες

«Βλέπει» και πάλι τις 1700 μονάδες το ΧΑ - Καταλύτης οι τράπεζες

Oι περισσότεροι κλαδικοί δείκτες διατηρούν τη μεσοπρόθεσμη ανοδική τους εικόνα

Ράλι... ανακούφισης - Ο Τραμπ είπε αυτό που ήθελαν να ακούσουν οι αγορές

Κέρδη καταγράφουν τα ευρωπαϊκά χρηματιστήρια - Ανακάμπτει το δολάριο

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης