Τους πέντε κινδύνους που καλούνται οι αγορές να αντιμετωπίσουν τη νέα χρονιά προσπαθεί να χαρτογραφήσει η Deutsche Bank, συστήνοντας στους επενδυτές να αξιολογούν με μεγαλύτερη προσοχή τους πρόδρομους δείκτες των μεγάλων οικονομιών και να είναι πιο επιφυλακτικοί στο κλίμα ευφορίας που δημιουργείται εν μέσω προσδοκιών για τις επόμενες κινήσεις των κεντρικών τραπεζών.

Ειδικότερα, η γερμανική τράπεζα απαριθμεί τους κινδύνους που μπορούν να παρουσιαστούν στις αγορές το 2024, συμβουλεύοντας τους επενδυτές να εστιάσουν στις αγορές ομολόγων, στους πρόδρομους οικονομικούς δείκτες, στα ιστορικά δεδομένα, την πορεία του πληθωρισμού και τις πιθανότητες μείωσης επιτοκίων.

Deutsche Bank: Οι 3 καταλύτες που θα επηρεάσουν την Ευρώπη το 2024

Ειδικότερα:

1. Εάν πρόκειται να συμβεί μια ήπια προσγείωση, γιατί πολλοί επιμέρους δείκτες εξακολουθούν να δείχνουν προς την αρνητική κατεύθυνση;

Στις αρχές του 2023, ήταν αξιοσημείωτο ότι πολλοί κορυφαίοι δείκτες έδειχναν αρνητική κατεύθυνση, γεγονός που συνέβαλε στην επιδείνωση του κλίματος. Όμως, παρά τις ανοδικές εκπλήξεις για την ανάπτυξη πέρυσι (ιδιαίτερα στις ΗΠΑ), είναι εντυπωσιακό ότι πολλοί από αυτούς τους κορυφαίους δείκτες εξακολουθούν να δείχνουν αρνητική κατεύθυνση.

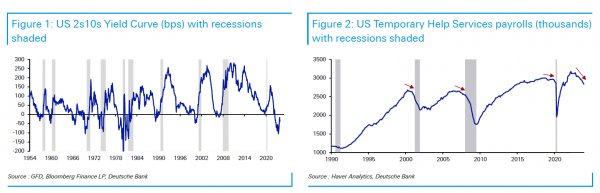

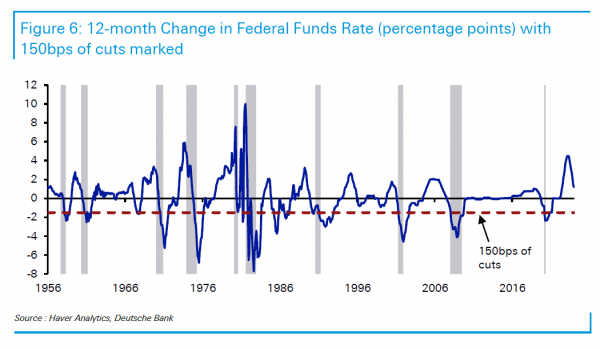

Για παράδειγμα, πολλά μέτρα καμπύλης αποδόσεων παραμένουν ανεστραμμένα, τα οποία έχουν καλό ιστορικό πρόβλεψης υφέσεων. Πράγματι, η καμπύλη απόδοσης των 2ετών – 10ετών ομολόγων ΗΠΑ είναι ανεστραμμένη συνεχώς από τον Ιούλιο του 2022.

Ένας άλλος κορυφαίος δείκτης ήταν η κατηγορία μισθοδοσίας «υπηρεσίες προσωρινής βοήθειας», η οποία έχει πλέον μειωθεί εδώ και 11 συνεχόμενους μήνες, απηχώντας τις μειώσεις που παρατηρήθηκαν σε προηγούμενους κύκλους πριν από την ύφεση.

2. Αν και ορισμένα πρόσφατα στοιχεία φάνηκαν πιο θετικά, αρκετές λεπτομέρειες εξακολουθούν να δείχνουν σαφή σημάδια αδυναμίας.

Στην τελευταία ανακοίνωση για τις θέσεις εργασίας στις ΗΠΑ, φάνηκε ότι οι μισθοδοσίες αυξήθηκαν κατά 216 χιλιάδες και το ποσοστό ανεργίας παρέμεινε σταθερό στο 3,7%. Αυτό φαίνεται καλό επιφανειακά, αλλά αρκετές λεπτομέρειες ήταν πολύ λιγότερο θετικές.

Για παράδειγμα, η ανεργία παρέμεινε σταθερή επειδή οι άνθρωποι εγκατέλειψαν το εργατικό δυναμικό και όχι επειδή απασχολούνταν περισσότεροι. Το ποσοστό συμμετοχής μειώθηκε σε χαμηλό 10 μηνών στο 62,5%, και η απασχόληση που μετρήθηκε στην έρευνα για τα νοικοκυριά μειώθηκε κατά 683 χιλιάδες, που είναι η μεγαλύτερη πτώση από τον Απρίλιο του 2020.

Αξίζει επίσης να σημειωθεί ότι οι αναθεωρήσεις μισθοδοσίας το 2023 ήταν συνεχώς σε αρνητική κατεύθυνση. Όλοι τα στοιχεία εκτός από έναν μήνα το 2023 έχουν πλέον αναθεωρηθεί τα σε σχέση με την αρχική εκτίμηση, επομένως η τρέχουσα κατανόησή μας για τα δεδομένα είναι ασθενέστερη από ό,τι φαινόταν τότε.

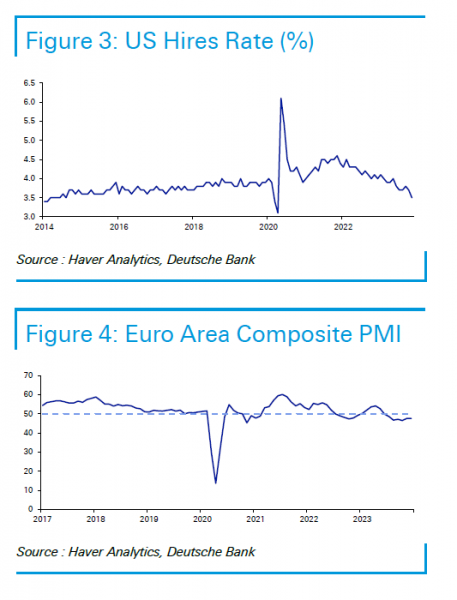

Δεν είναι μόνο η αναφορά θέσεων εργασίας που έχει αποδυναμωθεί. Ο δείκτης υπηρεσιών ISM υποχώρησε στο 50,6, με την υποσυνιστώσα της απασχόλησης να υποχωρεί στο 43,3. Αυτή η άμβλυνση στην αγορά εργασίας υποστηρίχθηκε από την τελευταία έρευνα JOLTS. Έδειξε ότι το ποσοστό προσλήψεων μειώθηκε στο 3,5%, και εκτός από τον Μάρτιο και τον Απρίλιο του 2020 κατά τη διάρκεια της πανδημίας, αυτό είναι το χαμηλότερο ποσοστό προσλήψεων από το 2014. Παράλληλα, το ποσοστό παραιτήσεων όσων εγκαταλείπουν οικειοθελώς τη δουλειά τους μειώθηκε στο 2,2%, κάτω από τα προ-πανδημικά επίπεδά του το 2019.

Στη ζώνη του ευρώ, υπάρχουν αρκετές ενδείξεις ότι η οικονομία παραμένει αδύναμη. Για παράδειγμα, ο σύνθετος PMI βρίσκεται πλέον σε συσταλτικό έδαφος για 7 συνεχείς μήνες.

3. Ιστορικά, ήταν δύσκολο να διατηρηθούν τα κέρδη των μετοχών με τον ρυθμό που είδαμε το 2023

Πέρυσι ο S&P 500 είχε συνολική απόδοση +26,3%. Όμως, κοιτάζοντας τα στοιχεία του Bloomberg από το 1928, όποτε ο S&P 500 κατέγραψε μια τόσο μεγάλη ετήσια συνολική απόδοση, κάθε φορά συνοδεύτηκε με επιβράδυνση το επόμενο έτος. Είναι αλήθεια, όμως, ότι το επόμενο έτος είναι συχνά ακόμα θετικό, αλλά μέχρι στιγμής δεν έχουμε δει ακόμη τον δείκτη να επιταχύνεται το επόμενο έτος μετά από ισχυρά κέρδη.

4. Ο πληθωρισμός εξακολουθεί να είναι πάνω από τον στόχο, επομένως εξακολουθεί να υπάρχει ο κίνδυνος ένα άλλο σοκ αυξήσεων τιμών να διαψεύσει τις προσδοκίες

Παρόλο που οι πληθωριστικές πιέσεις υποχωρούν, δεν έχουν εξαφανιστεί εντελώς. Τόσο στις ΗΠΑ όσο και στην ευρωζώνη, ο συνολικός και ο δομικός πληθωρισμός εξακολουθούν να είναι πάνω από τον στόχο, γεγονός που θα περιορίσει την ικανότητα των κεντρικών τραπεζών να κάνουν τη στροφή στην πολιτική τους.

Επιπλέον, δεδομένου ότι ο πληθωρισμός είναι πάνω από τον στόχο εδώ και σχεδόν 3 χρόνια από τις αρχές/μέσα του 2021, οι καταναλωτές και οι επιχειρήσεις έχουν συνηθίσει όλο και περισσότερο τα υψηλά επίπεδα. Και μπορεί οι προσδοκίες υποχωρούν τώρα, αλλά δεδομένης αυτής της ιστορίας, ο κίνδυνος είναι ότι ένα νέο σοκ θα μπορούσε να προκαλέσει διάψευση των προσδοκιών, ιδιαίτερα εάν αυτό σήμαινε ότι ο πληθωρισμός παρέμεινε πάνω από τον στόχο για το υπόλοιπο του έτους.

Έχουμε ήδη δει ένα κανάλι μέσω του οποίου θα μπορούσε να συμβεί αυτό, αναφέρει η Deutsche Bank, καθώς τα έξοδα μεταφοράς έχουν αυξηθεί σημαντικά από τα Χριστούγεννα λόγω των προβλημάτων γύρω από την Ερυθρά Θάλασσα. Τα πρόσφατα στοιχεία για τον πληθωρισμό επωφελήθηκαν επίσης από ευνοϊκές επιδράσεις βάσης, καθώς οι τιμές της ενέργειας εξακολουθούσαν να είναι πολύ υψηλές στα τέλη του 2022, πριν υποχωρήσουν πάνω από το 2023. Επομένως, τα τρέχοντα στοιχεία από έτος σε έτος συγκρίνουν τις τιμές της ενέργειας με το υψηλότερο επίπεδο από το 2022.

Εάν ο πληθωρισμός αποδειχτεί πιο επίμονος, αυτό θα αυξήσει τον κίνδυνο οι αγορές να υποτιμήσουν το πόσο επιθετικές θα είναι οι κεντρικές τράπεζες βραχυπρόθεσμα. Αυτό συνέβη ξανά το 2023, ακόμη και μετά τις πολύ γρήγορες αυξήσεις επιτοκίων του 2022. Αυτό ήταν ένα επίμονο μοτίβο τα τελευταία δύο χρόνια, σύμφωνα με το οποίο οι αγορές έσπευσαν πολύ γρήγορα να τιμολογήσουν τη νομισματική στροφή από τις Κεντρικές Τράπεζες.

5. Με τις αγορές τώρα να τιμολογούν με αρκετά γρήγορο ρυθμό μειώσεων των επιτοκίων, ίσως να απογοητευτούν.

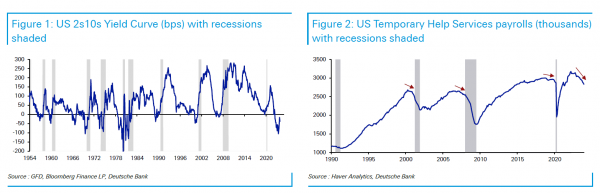

Για να συμβεί η επιθετική μείωση των επιτοκίων, και με βάση το ιστορικό προηγούμενο, πιθανότατα απαιτείται ύφεση (κακό σενάριο για τα περιουσιακά στοιχεία κινδύνου). Αλλά εάν η οικονομία έχει καλύτερη απόδοση, τότε οι αγορές κινδυνεύουν να απογοητευτούν.

Αυτή τη στιγμή, τα συμβόλαια μελλοντικής εκπλήρωσης τιμολογούνται σε περίπου 150 μονάδες βάσης μειώσεις επιτοκίων από τη Fed έως τη συνεδρίαση του Ιανουαρίου 2025. Ιστορικά όμως, έχουμε δει κανονικά αυτή την ταχύτητα περικοπών μέσα σε ένα χρόνο γύρω από μια ύφεση.

Υπάρχουν βέβαια μερικές εξαιρέσεις όπου η ταχεία χαλάρωση συνέβη χωρίς ύφεση, αλλά αυτά τα σενάρια δεν είναι πραγματικά συγκρίσιμα με το σημερινό περιβάλλον. Κάποιες ήταν στη δεκαετία του 1980, αλλά αυτό ήταν όταν τα επιτόκια ήταν στην υπερ-περιοριστική επικράτεια υπό τον Paul Volcker. Η άλλη περίπτωση ήταν τη δεκαετία του 1960, αλλά συνέβη παράλληλα με μια απότομη αύξηση των αμυντικών δαπανών λόγω του πολέμου του Βιετνάμ, που σήμαινε ότι ο πληθωρισμός άρχισε να αυξάνεται ξανά. Οποιαδήποτε ανάκαμψη για τον πληθωρισμό είναι ακριβώς αυτό που η Fed θέλει να αποφύγει να συμβεί.

Για τις αγορές, αυτό δημιουργεί μια πιθανή κατάσταση πιέσεων. Από τη μία πλευρά, για να υπάρξουν μειώσει μπορεί να χρειαστεί κάτι κακό να συμβεί, όπως μια ύφεση που δεν θα ήταν καλό για τα περιουσιακά στοιχεία κινδύνου. Αλλά από την άλλη πλευρά, εάν η οικονομία κινηθεί καλύτερα από το αναμενόμενο, οι μειώσεις των επιτοκίων ενδέχεται να μην συμβούν.

Latest News

Συντηρεί τα κέρδη το Χρηματιστήριο Αθηνών - Χαμηλά ακόμη οι συναλλαγές

To Xρηματιστήριο Αθηνών δίνει το μήνυμα ότι χρειάζεται τις ήπιες συνεδριάσεις

Άνοδος με χαμηλό τζίρο στο Χρηματιστήριο - Προσεκτικοί οι αγοραστές

Ο Γενικός Δείκτης καταγράφει κέρδη 0,83% στις 1.639,34 μονάδες, ενώ ο τζίρος είναι στα 16,7 εκατ. ευρώ και ο όγκος στα 3,9 εκατ. τεμάχια

Κέρδη στις ευρωαγορές - «Βαραίνει» το Παρίσι η LVMH

Παρά το θετικό κλίμα, η μετοχή της LVMH σημειώνει βουτιά 8%

Κέρδη στην Ασία, μικρές απώλειες στις αγορές της Κίνας

Μέσα στη μέρα αναμένεται να ανακοινώσει η Ινδία τα στοιχεία για τον πληθωρισμό για τον Μάρτιο

Ανοδική «ανάσα» για τη wall Street έφεραν οι εξαιρέσεις τους δασμούς - Η αβεβαιότητα παραμένει

Οι επενδυτές αναθάρρησαν μετά την εξαίρεση των έξυπνων κινητών τηλεφώνων και των υπολογιστών ωθώντας υψηλότερα τη Wall Street

Σε αχαρτογράφητα ύδατα οι διεθνείς αγορές και… το δολάριο

Τι αναφέρει η Deutsche Bank για το παγκόσμιο χρηματοπιστωτικό σύστημα και τη δυναμική των διεθνών αγορών

Φρένο στο πενθήμερο sell off των αμερικανικών ομολόγων

Οι αποδόσεις μειώθηκαν κατά 3 έως 8 μονάδες βάσης σε όλες τις διάρκειες

Άλμα άνω του 2% στις ευρωαγορές - Ξεχώρισε η Novo Nordisk

Ο πανευρωπαϊκός δείκτης Stoxx 600 σημείωσε άνοδο 2,60% και έκλεισε στις 499, 88 μονάδες

«Πράσινο» σε VIGOR και IOLCUS από Επιτροπή Κεφαλαιαγοράς

Το δ.σ. της Επιτροπής Κεφαλαιαγοράς αποφάσισε την επέκταση της άδειας λειτουργίας των VIGOR και IOLCUS

Ισχυρό άλμα έφεραν οι «μεγάλοι» στο ΧΑ

Η ελληνική αγορά δείχνει να απορροφά τη μεταβλητότητα και να προσπαθεί να πατήσει γερά στα πόδια της

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης