Το ράλι στις αγορές των ομολόγων στις αρχές του Νοεμβρίου καταχώνιασε την ανησυχία για τα αυξανόμενα δημοσιονομικά ελλείμματα στο συρτάρι των επενδυτών και η επερχόμενη προσφορά δημόσιου χρέους, δηλαδή ομολογιακών τίτλων δεν φρέναρε τους επενδυτές από το να αγοράζουν ομόλογα, αποκλιμακώνοντας τις αποδόσεις και καταγράφοντας κέρδη.

Ωστόσο, τις επόμενες εβδομάδες οι ΗΠΑ, η Βρετανία και η ευρωζώνη θα πλημμυρίσουν την αγορά με ομόλογα σε ρυθμό που είναι πολύ σπάνιος. Οι κυβερνήσεις τους, οι οποίες έχουν να διαχειριστούν υψηλά δημοσιονομικά ελλείμματα, μαζι με την Ιαπωνία θα εκδώσουν 2,1 τρισ. δολάρια νέα ομόλογα για να χρηματοδοτήσουν τις δαπάνες του 2024, σύμφωνα με εκτιμήσεις του Bloomberg Intelligence.

Ομόλογα ΗΠΑ: Το εύθραστο ράλι και η δημοπρασία των 30ετών

Η απουσία των κεντρικών τραπεζών

Καθώς οι περισσότερες τράπεζες μειώνουν τους ισολογισμούς τους σε αντίθεση με την περίοδο της πανδημίας που είχαν προγράμματα αγοράς ομολόγων, οι κυβερνήσεις θα πρέπει να προσελκύσουν το επενδυτικό ενδιαφέρον για να πουλήσουν τα ομόλογά τους. Για να το κάνουν αυτό θα πρέπει να προσφέρουν υψηλότερες αποδόσεις, όπως ακριβώς έκαναν όταν η ανησυχία για τα διογκούμενα φορτία κρατικού χρέους ενισχύθηκε αυτό το καλοκαίρι από την κίνηση της Fitch Ratings να αφαιρέσει από τις ΗΠΑ την πιστοληπτική τους αξιολόγηση ΑΑΑ. Η κατρακύλα που προέκυψε έστειλε το επιτόκιο των 10ετών κρατικών ομολόγων αναφοράς πάνω από το 5% για πρώτη φορά μετά από 16 χρόνια.

Η δημοπρασία ομολόγων των ΗΠΑ στις αρχές Νοεμβρίου επίσης έστειλε το ίδιο μήνυμα. Χαρακτηρίστηκε ως καταστροφική, καθώς έστειλε τις αποδόσεις των μακροπρόθεσμων τίτλων στα ύψη, μιας και οι επενδυτές ζήτησαν term premiun για να χρηματοδοτήσουν το ιλιγγιώδες έλλειμμα των ΗΠΑ. Zήτησαν δηλαδή την πρόσθετη αποζημίωση για τη διακράτηση επενδύσεων μεγαλύτερης διάρκειας, οδηγώντας υψηλότερα το κόστος δανεισμού και επιβαρύνοντας την αγορά μετοχών.

Η νευρικότητα αυτή μπορεί να έχει εξασθενήσει τελευταία κυρίως επειδή η επιβράδυνση του πληθωρισμού ώθησε τους επενδυτές να επικεντρωθούν στην ιδέα ότι οι κεντρικές τράπεζες θα αρχίσουν να μειώνουν τα επιτόκια αλλά πολλοί αναλυτές της αγοράς ομολόγων υποστηρίζουν ότι, δεδομένης της τρέχουσας δυναμικής της προσφοράς και της ζήτησης, είναι θέμα χρόνου να ενταθεί η νευρικότητα. Πράγματι, οι αποδόσεις των ομολόγων έχουν ήδη εκτιναχθεί υψηλότερα με το ξεκίνημα της χρονιάς και η απόδοση του 10ετούς αμερικανικού ομολόγου να διαπραγματεύεται στο 4%.

«Αυτή τη στιγμή, η αγορά έχει απλώς εμμονή με τον κύκλο των επιτοκίων της Fed» εξηγεί στο Bloomberg ο επικεφαλής της παγκόσμιας στρατηγικής χρέους και επιτοκίων στην ING Financial Markets, Παντράικ Γκάρβει και συμπληρώνει ότι μόλις εξασθενήσει αυτή η αφήγηση οι επενδυτές θα αρχίσουν να ανησυχούν για το έλλειμμα.

Η εκτόξευση του δημόσιου χρέους

Το δημόσιο χρέος σε όλες τις προηγμένες οικονομίες έχει εκτοξευθεί σε ποσοστό που ξεπερνά το 112% του ΑΕΠ από περίπου 75% πριν από δύο δεκαετίες, σύμφωνα με στοιχεία του Διεθνούς Νομισματικού Ταμείου, καθώς οι κυβερνήσεις αύξησαν τον δανεισμό για να χρηματοδοτήσουν τα προγράμματα τόνωσης της πανδημίας, την υγειονομική περίθαλψη και τις συντάξεις για τους γηράσκοντες πληθυσμούς και τη πράσινη μετάβαση.

Είναι δύσκολο να υπολογιστεί πώς η αύξηση του δημόσιου χρέους ανεβάζει το κόστος δανεισμού. Ερευνητές της Τράπεζας της Αγγλίας και του Πανεπιστημίου του Χάρβαρντ έκαναν μια προσπάθεια πριν από μερικά χρόνια. Η κοινή τους μελέτη κατέληξε στο συμπέρασμα ότι κάθε ποσοστιαία μονάδα αύξησης του λόγου χρέους προς ΑΕΠ μιας χώρας ωθεί τα επιτόκια της αγοράς κατά 0,35 ποσοστιαίες μονάδες.

Ωστόσο η οικονομική ιστορία δεν συμφωνεί με τους μαθηματικούς υπολογισμούς. Οι αποδόσεις των κρατικών ομολόγων, για παράδειγμα, μειώθηκαν αυτόν τον αιώνα καθώς το χρέος των ΗΠΑ προς το ΑΕΠ ανέβαινε διαρκώς.

Ωστόσο αν και ατελής η μελέτη θα πρέπει να ληφθεί υπόψιν, υποστηρίζει ο Γκάρβει. Εκτιμά ότι οι ΗΠΑ, που έχουν τώρα ετήσια ελλείμματα ίσα με το 6% του ΑΕΠ, περίπου διπλάσια από τον ιστορικό κανόνα, θα επιβαρυνθούν με ένα επιπλέον 1% στις αποδόσεις. Αυτό το ποσοστό όχι μόνο θα αυξήσει το κόστος εξυπηρέτησης του δημόσιου χρέους, διογκώνοντας τα ελλείμματα, δημιουργώντας ένα φαύλο κύκλο, αλλά θα μεταφερθεί στις επιχειρήσεις και στα νοικοκυριά. Η απόδοση του 10ετούς ομολόγου, που είναι δείκτης αναφοράς, επηρρεάζει τα επιτόκια με τα οποία δανείζονται και ως εκ τούτου η άνοδος της οδηγεί σε αύξηση του κόστους δανεισμού και περιορίζει την οικονομική ανάπτυξη.

Τα δημόσια οικονομικά δεν είναι τόσο δυσοίωνα αλλού, αλλά χώρες όπως το Ηνωμένο Βασίλειο, η Ιταλία και η Γαλλία αναμένεται να εμφανίσουν και φέτος ελλείμματα μεγαλύτερα του κανονικού. Η BlackRock Inc. προειδοποίησε αυτή την εβδομάδα ότι οι πολιτικοί της Βρετανίας θα μπορούσαν να πυροδοτήσουν ένα sell off στα ομόλογα της χώρας αν προσπαθήσουν να κερδίσουν ψήφους υποσχόμενοι μεγαλύτερες δαπάνες.

Τι πατάτες, τι ομόλογα

Ωστόσο ο Στήβεν Μέιτζορ, επικεφαλής της παγκόσμιας έρευνας σταθερού εισοδήματος στην HSBC Holdings, παραμένει στο στρατόπεδο των ταύρων. Η προσφιλής του εξήγηση είναι η αναλογία με τους αγρότες που πωλούν πατάτες σε ένα χωριό, όποτε τον ρωτούν για τις ανησυχίες σχετικά με την έκδοση χρέους. Υποστηρίζει ότι η αύξηση της προσφοράς, είτε πρόκειται για πατάτες είτε για δεσμίδες, δεν είναι απαραίτητο να προκαλέσει πτώση της τιμής.

Αυτό συμβαίνει επειδή η πλευρά της ζήτησης της εξίσωσης είναι άγνωστη, λέει. Θα μπορούσαν να εμφανιστούν περισσότεροι αγοραστές από το χωριό στο τέλος του δρόμου ή από κρατικά επενδυτικά κεφάλαια της Μέσης Ανατολής. Και σε περιόδους ύφεσης, όταν δηλαδή τα ελλείμματα γίνονται πιο έντονα, η ζήτηση για την ασφάλεια που προσφέρουν τα κρατικά ομόλογα τείνει να αυξάνεται.

«Είναι λάθος να υποθέτουμε ότι αν αυξήσουμε την προσφορά κάποιου προϊόντος, η τιμή πρέπει να πέσει» εξηγεί.

Υποστηρίζει επίσης ότι αν η ζήτηση για ομόλογα δεν συμβαδίζει με την αύξηση της προσφοράς, οι κυβερνήσεις μπορούν απλώς να μειώσουν την πώληση μακροπρόθεσμων τίτλων και να προσφέρουν περισσότερο βραχυπρόθεσμο χρέος.

Τα έντοκα γραμμάτια

Οι αναλυτές της JPMorgan Chase αναμένουν ότι το Υπουργείο Οικονομικών θα χρησιμοποιήσει την αγορά T-bill ( έντοκα γραμμάτια, δηλαδή βραχυπρόθεσμό χρέος) για μικρότερο ποσοστό της χρηματοδότησής του το 2024. Εκτιμούν ότι οι καθαρές πωλήσεις T-bill θα ανέλθουν σε 675 δισ. δολάρια, περίπου το ένα τρίτο του περυσινού αριθμού, αλλά ένα ποσό που ωστόσο έρχεται πάνω από την προβλεπόμενη αύξηση των πωλήσεων γραμματίων και ομολόγων.

«Το υπουργείο Οικονομικών μας έχει δείξει ότι θα προσπαθήσει να είναι ρεαλιστικό σχετικά με το πού εκδίδει στην καμπύλη και πότε» εξηγεί η πρώην επικεφαλής στρατηγικής επενδύσεων στην Bridgewater Associates, Ρεμπέκα Πάτερσον. «Αυτό είναι καθησυχαστικό μεν αλλά δεν αλλάζει τη γενικότερη εικόνα. Η προσφορά χρέους που πρέπει να εκδώσουμε για να χρηματοδοτήσουμε τις κρατικές δαπάνες και να χρηματοδοτήσουμε το έλλειμμα είναι απολύτως ένα συστατικό στοιχείο για το πού θα κατασταλάξουν οι αποδόσεις των ομολόγων».

Η παγκόσμια ανάπτυξη και το υψηλό κόστος χρήματος

Όσο κι αν οι δημοσιονομικές δαπάνες έχουν αυξηθεί στις ΗΠΑ και την Ευρώπη τα τελευταία χρόνια, ο αναπληρωτής επικεφαλής του ερευνητικού βραχίονα της BlackRock, Άλεξ Μπράζιερ, βλέπει δύο μεγαλύτερα προβλήματα που ωθούν στην αύξηση του χρέους και προκαλούν καταστροφή στην αγορά: την επιβράδυνση της παγκόσμιας ανάπτυξης και τα υψηλότερα επιτόκια.

Η Ευρωπαϊκή Κεντρική Τράπεζα έχει ωθήσει το βασικό της επιτόκιο πάνω από το 4% για να τιθασεύσει τις πληθωριστικές πιέσεις. Η Τράπεζα της Αγγλίας και η Fed έχουν ανεβάσει τα επιτόκια τους σε επίπεδα που ξεπερνάνε το 5%. Ακόμα και αν αρχίσουν να αντιστρέφουν αυτές τις αυξήσεις το επόμενο έτος, όπως αναμένεται τώρα, υπάρχει μικρή πιθανότητα επιστροφής σε κάτι που να μοιάζει με την εποχή των μηδενικών επιτοκίων που επικρατούσε για μεγάλο μέρος των δύο προηγούμενων δεκαετιών.

Αυτό σημαίνει ότι «δεν μπορείτε να αναπτυχθείτε τόσο πολύ για να βγείτε από το χρέος και ο λογαριασμός των τόκων είναι μεγαλύτερος» εξηγεί ο Μπράζιερ. Η σύστασή του προς τους πελάτες του είναι απλή: Μείνετε μακριά από τα μακροπρόθεσμα ομόλογα.

Στη Γαλλία, η εξυπηρέτηση του δημόσιου χρέους προβλέπεται να ξεπεράσει τον αμυντικό προϋπολογισμό της χώρας φέτος και πρόκειται να διπλασιαστεί σχεδόν μέχρι το 2027. Και η κυβέρνηση της Αυστραλίας μαζεύει μετρητά για να ανταποκριθεί στις υποχρεώσεις του χρέους της, οι οποίες θα εκτοξευθούν σε επίπεδο ρεκόρ μέχρι τα μέσα του 2026.

Latest News

Σβήνει τις απώλειες το ΧΑ, ισχυρές στηρίξεις από Coca Cola, Metlen

Η ελληνική αγορά φαίνεται να μπορεί να διαφοροποιηθεί από το παγκόσμιο sell off που πυροδότησε το δασμολογικό τσουνάμι του Αμερικανού προέδρου

Βράχος η Coca Cola συγκρατεί τη βουτιά του ΧΑ

Τα περιθώρια της πτώσης, χωρίς να κινδυνεύσει η μεσομακροπρόθεσμη τάση του ΧΑ, είναι έως τις 1.660 μονάδες

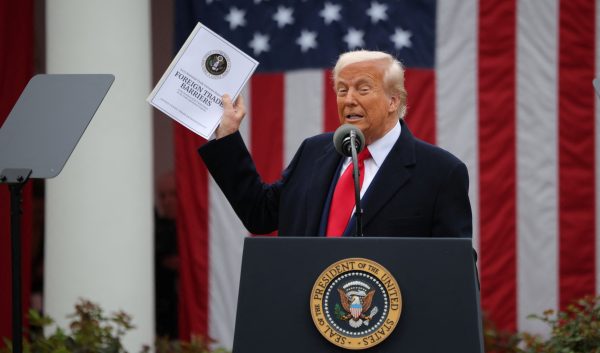

Από την Ασία έως την Ευρώπη - Παγκόσμια βουτιά φέρνουν οι δασμοί Τραμπ στις αγορές

Η εικόνα στα ευρωπαϊκά χρηματιστήρια είναι καθόλα αρνητική

Τριγμούς στην Ασία έφεραν οι δασμοί Τραμπ - Βουτιά άνω του 3% για Nikkei

Ενδεικτικό της βαρύτητας των δασμών είναι ότι ο νέος αμοιβαίος συντελεστής για την Κίνα θα προστεθεί στους υπάρχοντες δασμούς συνολικού ύψους 20%

Ο «καυτός» Απρίλιος του Χρηματιστηρίου… reality check της bull market

Η αναβάθμιση της ελληνικής οικονομίας σε επενδυτική βαθμίδα από τη Moody’s στις 14 Μαρτίου επιτάχυνε μια τάση που φαινόταν κατά τη διάρκεια των ημερών που προηγήθηκαν

Η «τρελή» πορεία της Newsmax που ανέβηκε πάνω από 2000% και κατέρρευσε - Η Wall Street και οι «μετοχές Τραμπ»

Τι οδήγησε την Newsmax στο να κάνει IPO στη Wall Street - Η «εξαργύρωση» του ονόματος Τραμπ

Ο χρυσός σπάει κάθε ρεκόρ - Πώς αντιδρούν οι αγορές στην επιβολή δασμών

Ισχυρό πλήγμα στις αγορές από τους δασμούς Τραμπ - Τι λένε οι αναλυτές

Wall Street: Έκλεισε πάνω από 200 μονάδες υψηλότερα ο Dow – Ανοδικά και οι S&P 500 και Nasdaq

O υπουργός Οικονομικών Scott Bessent δήλωσε ότι οι δασμοί της Τετάρτης θα χρησιμεύσουν ως «ανώτατο όριο» - Σε αναμονή η Wall Street

Σε αύξηση της παραγωγής πετρελαίου προσανατολίζεται ο ΟΠΕΚ+ τον Μάιο

Η παραγωγή στο πετρέλαιο αναμένεται να αυξηθεί στα 135.000 βαρέλια την ημέρα με βάση τον σχεδιασμό του Οργανισμού

Η δασμολογική αβεβαιότητα έριξε τις ευρωαγορές

Όλες οι αγορές αναμένουν τις νέες εξαγγελίες του Λευκού Οίκου για τους δασμούς (μετά το κλείσιμο των ευρωπαϊκών αγορών), με αρκετή αγωνία

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης