Το ράλι του χρηματιστηρίου σταμάτησε μόλις το ημερολόγιο γύρισε στο 2024.

Κάποιες από τις μεγάλες μετοχές τεχνολογίας που ηγήθηκαν της ανόδου της αγοράς πέρυσι φαίνεται να έχουν ξεμείνει από καύσιμα, οι αποδόσεις των κρατικών ομολόγων έχουν αυξηθεί και ο πληθωρισμός δεν φαίνεται να επανέρχεται όσο γρήγορα ήλπιζαν ορισμένοι επενδυτές, επισημαίνει η WSJ.

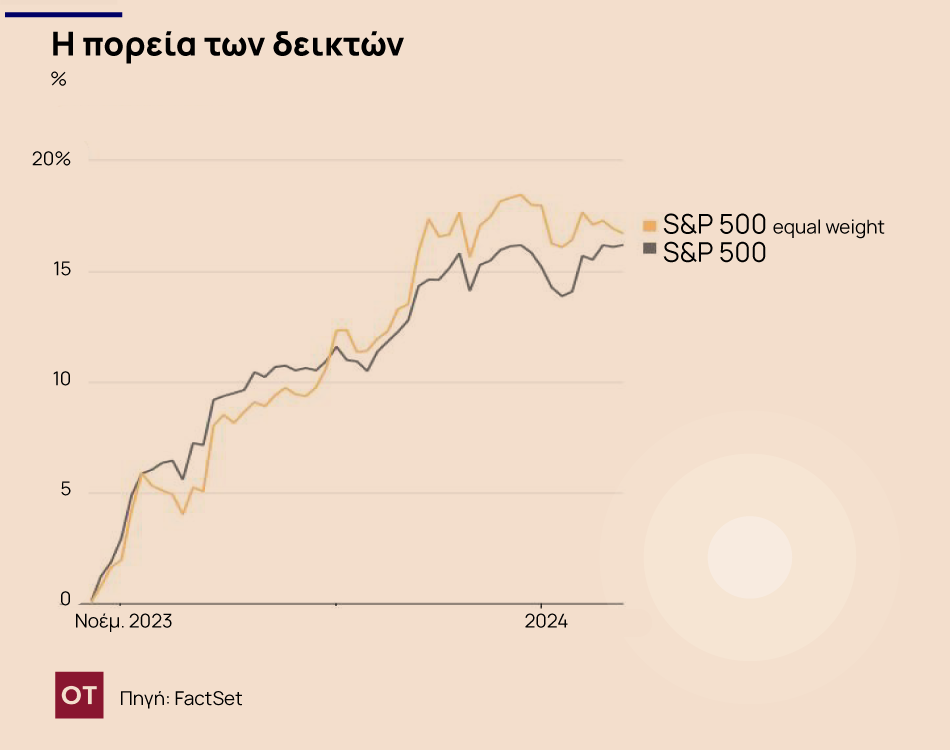

Μετά από ένα δύσκολο ξεκίνημα του μήνα, ο S&P παραμένει προσκολλημένος σε μια άνοδο 0,3% τον Ιανουάριο.

Αγορές: Oι «απειλές» του 2024 – Τι θα μπορούσε να πάει στραβά

Οι επενδυτές υποστηρίζουν ότι η υποχώρηση του ενθουσιασμού είναι φυσιολογική μετά από μια σειρά ισχυρών κερδών όπως αυτά με τα οποία έκλεισε το 2023.

Λένε επίσης ότι η συγκρατημένη στάση που καταγράφεται από την αρχή του χρόνου είναι απόρροια των ερωτηματικών που υπάρχουν σε σχέση με τις εξελίξεις στο πεδίο της οικονομίας με καταλύτη για τις αποφάσεις τους τα επιτόκια.

Η WSJ συνοψίζει στα πιο κάτω ορισμένα από τα ερωτήματα με τη μεγαλύτερη βαρύτητητα για τις αποφάσεις των επενδυτών.

Μπορεί το ράλι των μετοχών να διευρυνθεί πέρα από τις Magnificent Seven;

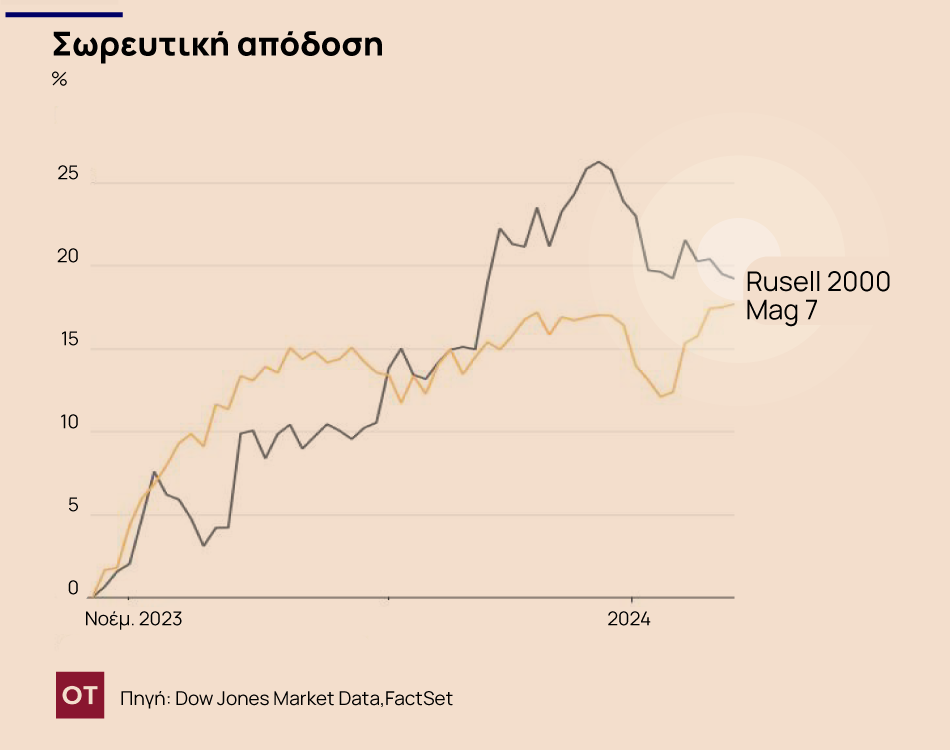

Αυτή η ερώτηση είναι εύλογη βάσει του γεγονότος ότι η εκτόξευση του του S&P 500 το 2023 ήταν αποτέλεσμα ως επί το πλείστον της πορείας των μετοχών επτά τεχνολογικών κολοσσών: Apple, Microsoft, Alphabet, Amazon, Nvidia, Tesla και Meta Platforms. Αυτό προκαλεί σκεπτικισμό σε σχέση με το πόσο υγιές ήταν το ράλι και με το εάν η αγορά θα ήταν ευάλωτη σε μια ύφεση εάν μερικοί από τους βαρέων βαρών έχαναν μέρος από τη στιβαρότητά τους.

Φέτος, πολλοί επενδυτές αναμένουν μια αναβίωση των μετοχών σε χαμηλές περιοχές της αγοράς, ένα ανοδικό σημάδι μεταξύ των traders που βλέπουν το διευρυνόμενο εύρος της αγοράς ως σήμα ότι το ράλι έχει μέλλον.

Οι επενδυτές έχουν λόγους να είναι αισιόδοξοι. Από το πρόσφατο χαμηλό του χρηματιστηρίου στις 27 Οκτωβρίου, ο Russell 2000 με εστίαση στη μικρή κεφαλαιοποίηση κέρδισε 19% και ο S&P 500 έχει κερίσει 17%.

Οι κλάδοι του S&P 500 που ξεκίνησαν με τη μεγαλύτερη δυνατή εκκίνηση τον Ιανουάριο είναι η υγειονομική περίθαλψη, οι υπηρεσίες επικοινωνίας και τα βασικά καταναλωτικά αγαθά. Όλοι αυξήθηκαν τουλάχιστον κατά 1,2%.

Μπορούμε να περιμένουμε ότι οι μετοχές θα συνεχίσουν να ανεβαίνουν μόλις η Fed μειώσει τα επιτόκια;

Οι μετοχές ξεκίνησαν δύσκολα τον Ιανουάριο, αφού έκλεισαν το 2023 με μεγάλη έκρηξη. Αυτό προκάλεσε ερωτήματα σχετικά με το εάν οι αγορές είχαν τρέξει πολύ γρήγορα.

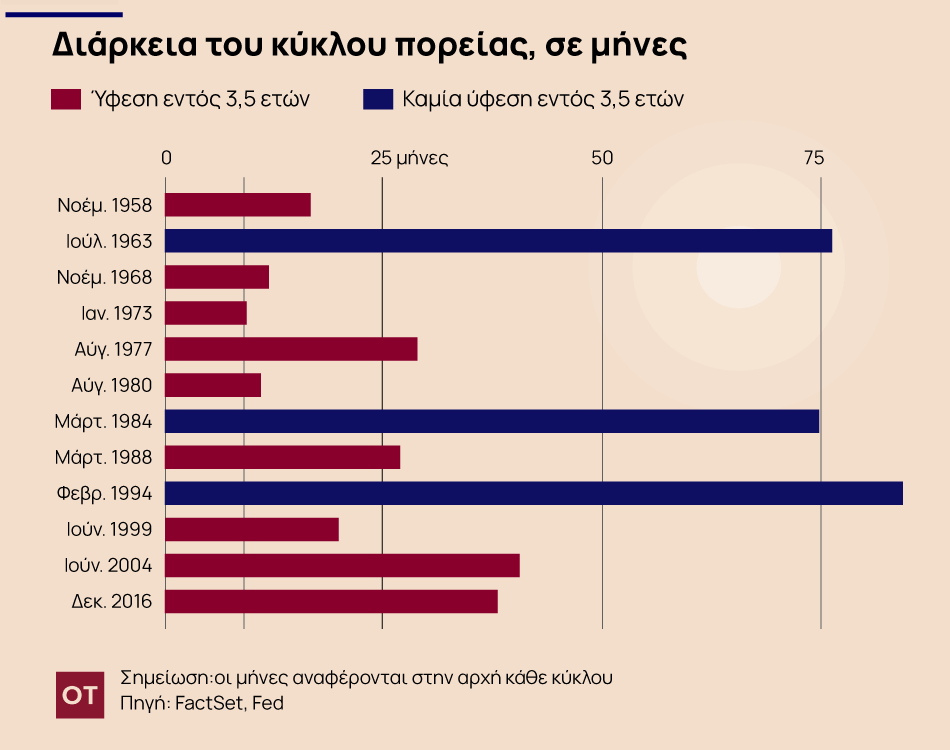

Οι μετοχές συνήθως δυσκολεύονται να εδραιώσουν ισχυρές βάσεις πριν από την πρώτη μείωση των επιτοκίων σε έναν κύκλο χαλάρωσης της νομισματικής πολιτικής. Από τη δεκαετία του 1970, ο S&P 500 σημείωσε μέση πτώση 1,8% τους τρεις μήνες πριν από την πρώτη μείωση των επιτοκίων, σύμφωνα με τον Ned Davis Research. Η εικόνα βελτιώνεται μετά από αυτό, με τις μετοχές να κερδίζουν κατά μέσο όρο περίπου 20% κατά τη διάρκεια ενός κύκλου χαλάρωσης, ανέφερε η NDR.

Τελικά η ύφεση είναι ακόμη μόνον σενάριο;

Πολλοί οικονομολόγοι έχουν υποβαθμίσει την πιθανότητα μιας ύφεσης.

Αυτό οφείλεται κυρίως στη μείωση του πληθωρισμού, στην ισχυρή αγορά εργασίας, στην επιβράδυνση της αύξησης των μισθών και στις ισχυρές καταναλωτικές δαπάνες.

Ωστόσο, οι υπεύθυνοι χάραξης πολιτικής της Fed αναμένουν ότι η οικονομία θα αναπτυχθεί με βραδύτερο ρυθμό φέτος σε σύγκριση με το προηγούμενο έτος και ότι το ποσοστό ανεργίας θα αυξηθεί στο 4,1% έως το τέταρτο τρίμηνο.

Καθώς οι αποταμιεύσεις τους από την εποχή της πανδημίας εξαντλούνται, οι καταναλωτές θα μπορούσαν επίσης να περιορίσουν σημαντικά τις δαπάνες τους.

Συνήθως, οι επιπτώσεις από τη σύσφιγξη της νομισματικής πολιτικής χρειάζονται χρόνο για να περάσουν στην οικονομία. Από τα τέλη της δεκαετίας του 1950, ο μέσος όρος του χρόνου ανάμεσα στην έναρξη ενός κύκλου σύσφιγξης και στην ύφεση της οικονομίας είναι 23 μήνες.

Αυτή την τελευταία φορά, είμαστε ακόμη στους 21 μήνες.

«Προλάβαμε [κιόλας] να σκεφτούμε ότι επειδή ήταν ο ταχύτερος και υψηλότερος κύκλος αυξήσεων στην πρόσφατη ιστορία μας, θα οδηγούσε στην ταχύτερη και βαθύτερη ύφεση», δήλωσε ο Jeff Klingelhofer, συνεπικεφαλής επενδύσεων στην Thornburg Investment. Αυτό δεν συνέβη, αλλά από μόνο του δεν σημαίνει ότι έχει αποφευχθεί, επισημαίνει.

Θα είναι αυτή η καλή χρονιά για αγορά κατοικίας;

Το 30ετές σταθερό επιτόκιο στεγαστικών δανείων κορυφώθηκε κοντά στο 8% το περασμένο φθινόπωρο, καθιστώντας απρόσιτη την αγορά κατοικίας για πολλούς Αμερικανούς. Έκτοτε έχει πέσει στο 6,66%, σύμφωνα με τον κολοσσό των στεγαστικών δανείων Freddie Mac, και θα συνεχίσει να πέφτει εάν η Fed εμμείνει στις προβλέψεις της.

Τον Δεκέμβριο, η κεντρική τράπεζα έστειλε σήμα για 3 μειώσεις επιτοκίων φέτος. Οι treaders, από την άλλη, στοιχηματίζουν ότι τα επιτόκια πέφτουν ακόμη περισσότερο. Αυτό θα ήταν μια ανακούφιση για όσους θα ήθελαν να αγοράσουν ένα σπίτι και λόγω του υψηλού κόστους δανεισμού δεν μπορούν, ενώ ταυτόχρονα θα επέτρεπε σε εκείνους οι οποίοι είναι εγκλωβισμένοι σε δάνεια με υψηλότερα επιτόκια από τα αρχικά να προχωρήσουν σε αναχρηματοδότηση.

Latest News

Η στιγμή της Μελόνι - Θα μπορέσει να «καλοπιάσει» τον Τραμπ για λογαριασμό της ΕΕ;

Η επίσκεψη της Μελόνι την Πέμπτη μπορεί να αποτελέσει ένα μήνυμα ότι Ευρωπαίοι έχουν ακόμα την πρόθεση να συναλλάσσονται με τον Τραμπ.

Μειωμένος στο 2,2% ο ετήσιος πληθωρισμός τον Μάρτιο στην ευρωζώνη - Στο 3,1% στην Ελλάδα

Οι υπηρεσίες αποτελούν η μεγαλύτερη συνιστώσα, αντιπροσωπεύοντας περίπου το 45,7% της τελικής νομισματικής καταναλωτικής δαπάνης

Αντιμέτωπη με νέα αγωγή στη Βρετανία η Google - Πιθανές αποζημιώσεις 5 δισ. λιρών

Η μήνυση ασκείται για λογαριασμό όλων των οργανισμών που εδρεύουν στη Βρετανία και που χρησιμοποίησαν τις υπηρεσίες διαφήμισης αναζήτησης της Google από την 1η Ιανουαρίου 2011

![ΔΝΤ: Ηχηρό καμπανάκι για γήρανση πληθυσμού – Πλήγμα σε ανάπτυξη και συντάξεις [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/10/ot_demographic22-600x352.png)

Καμπανάκι ΔΝΤ για τη γήρανση του πληθυσμού - «Πλήγμα» σε ανάπτυξη και... συντάξεις

Το ΔΝΤ προβλέπει χαμηλότερη ανάπτυξη και αυξημένες δημοσιονομικές πιέσεις στην παγκόσμια οικονομία

Η ΕΕ απλοποιεί τη διαδικασία για την εφαρμογή του νόμου περί αποψίλωσης των δασών

Τα μέτρα θα πρέπει να οδηγήσουν σε μείωση κατά 30% στο διοικητικό κόστος, ανέφερε η Κομισιόν

Σοκ και δέος: Με δασμούς 245% απειλεί ο Τραμπ την Κίνα και φουντώνει τον εμπορικό πόλεμο

Η Κίνα αντιμετωπίζει τώρα δασμούς έως και 245% στις εισαγωγές στις Ηνωμένες Πολιτείες ως αποτέλεσμα των αντίποινων ενεργειών της, αναφέρεται σε ανακοίνωση του Λευκού Οίκου

Τι υπόσχονται βιομηχανίες στον Τραμπ για να αποφύγουν το χάος των δασμών

Θα χρειαστούν χρόνια για να τηρήσουν τις υποσχέσεις τους την ίδια ώρα που η εμπορική πολιτική των ΗΠΑ παραμένει ασαφής

Το Χονγκ Κονγκ σταματάει την αποστολή δεμάτων στις ΗΠΑ, λόγω των δασμών Τραμπ

Οι ΗΠΑ είναι παράλογες, εκφοβίζουν και επιβάλλουν δασμούς καταχρηστικά, ανακοίνωσαν τα ταχυδρομεία του Χονγκ Κονγκ

Χαμηλότερος από τον αναμενόμενο ο πληθωρισμός στη Βρετανία τον Μάρτιο

Τι θα κάνει η Τράπεζα της Αγγλίας με τα επιτόκια

Η Κίνα αντικαθιστά τον κορυφαίο διεθνή εμπορικό διαπραγματευτή της

Ποιος είναι ο νέος επικεφαλής για την Κίνα στις εμπορικές διαπραγματεύσεις - Τι σηματοδοτεί η αλλαγή

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης