Οι προσπάθειες μείωσης των μη εξυπηρετούμενων δανείων (NPLs) στην Ευρώπη θα είναι πιο δύσκολες το 2024, σύμφωνα με την εκτίμηση του οίκου DBRS, καθώς το περιβάλλον των υψηλών επιτοκίων και των συνεχιζόμενων γεωπολιτικών εντάσεων, οι οποίες μπορεί να φέρουν αύξηση του πληθωρισμού, θα επηρεάσει τον τραπεζικό κλάδο της περιοχής.

Ειδικότερα, όπως αναλύει ο οίκος DBRS, αναμένεται από τις ευρωπαϊκές τράπεζες να συνεχίσουν να δείχνουν ανθεκτικότητα στην ποιότητα των περιουσιακών τους στοιχείων, παρά το απαιτητικό περιβάλλον λειτουργίας των υψηλότερων επιτοκίων. Ωστόσο, η απόδοση συνεχίζει να διαφέρει από χώρα σε χώρα.

DBRS: Δεν βλέπει ενεργειακό σοκ – Στα 65 δολάρια το βαρέλι (bbl) το 2024

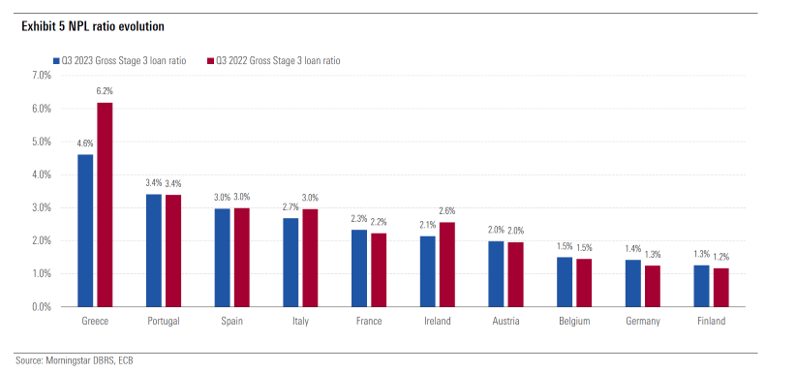

Τράπεζες όπου τα μη εξυπηρετούμενα δάνεια (ΜΕΔ) ήταν παραδοσιακά υψηλά (χώρες με υψηλά ΜΕΔ), όπως η Ισπανία, η Ιταλία, η Πορτογαλία, η Ιρλανδία και η Ελλάδα, συνεχίζουν να μειώνουν τα μη εξυπηρετούμενα δάνεια με καλό ρυθμό. Οι τράπεζες σε άλλες χώρες έχουν σημειώσει κάποια άνοδο των ΜΕΔ, αν και από πολύ χαμηλά επίπεδα, μια τάση που ο οίκος αναμένει ότι θα συνεχιστεί το τελευταίο τρίμηνο του 2023 και το 2024.

Αποδυναμώνεται η ανάπτυξη

Ωστόσο, η ευρωπαϊκή ανάπτυξη έχει αποδυναμωθεί και, αν και είναι ακόμη νωρίς για να πούμε, η κρίση στην Ερυθρά Θάλασσα θα μπορούσε επίσης να έχει αρνητικό αντίκτυπο στον ευρωπαϊκό πληθωρισμό, στην αλυσίδα εφοδιασμού και, ευρύτερα, στο παγκόσμιο εμπόριο. Περαιτέρω κλιμάκωση των γεωπολιτικών συγκρούσεων θα μπορούσε να μεταφραστεί σε ένα περιβάλλον υψηλότερων επιτοκίων για τις ευρωπαϊκές τράπεζες, εξηγεί ο DBRS.

Εν μέσω αυτού του ολοένα και πιο απαιτητικού λειτουργικού περιβάλλοντος, συνεχίζει να αναμένει σταδιακή επιδείνωση της ποιότητας του ενεργητικού των ευρωπαϊκών τραπεζών το 2024, με υψηλότερα ΜΕΔ είτε μέσω επιτάχυνσης νέων ΜΕΔ είτε μέσω χαμηλότερου ρυθμού ανάκτησης ΜΕΔ, αντιστρέφοντας ορισμένες από τις τάσεις που έχουν παρατηρηθεί μέχρι στιγμής, ιδιαίτερα σε χώρες όπου τα ΜΕΔ ήταν σε υψηλά επίπεδα τα τελευταία χρόνια.

Γεωγραφικές διαφορές

Την Παρασκευή 12 Ιανουαρίου 2024 η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) δημοσίευσε τα στατιστικά στοιχεία τρίτου τριμήνου 2023 για σημαντικά τραπεζικά ιδρύματα (σύνολο 109 τραπεζικών ομίλων που εποπτεύονται από την ΕΚΤ σε 21 χώρες). Η ανάλυση λοιπόν της DBRS βασίζεται σε σημαντικά ιδρύματα που εποπτεύονται άμεσα από τα στοιχεία της ΕΚΤ σε 11 ευρωπαϊκές χώρες όπου έχει αξιολογήσεις τραπεζών. Αυτές οι 11 χώρες αντιπροσωπεύουν περίπου το 99% των συνολικών μη εξυπηρετούμενων δανείων που εποπτεύεται από την ΕΚΤ και το 91% των συνολικών δανείων σταδίου 2 που εποπτεύεται από την ΕΚΤ στο τέλος του τρίτου τριμήνου του 2023.

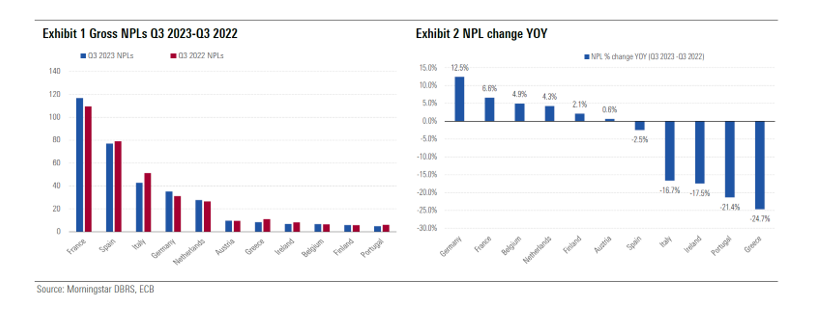

Τα στοιχεία που δημοσίευσε η ΕΚΤ επιβεβαίωσαν ότι η ποιότητα του ενεργητικού των ευρωπαϊκών τραπεζών συνέχισε να παρουσιάζει ανθεκτικότητα στο τέλος του τρίτου τριμήνου 2023. Τα ΜΕΔ στο δείγμα ανήλθαν συνολικά σε 341 δισεκατομμύρια ευρώ στο τέλος του τρίτου τριμήνου του 2023, μειωμένα κατά 0,9% σε ετήσια βάση Έτος.

Η μεγαλύτερη μείωση στην Ελλάδα

Ωστόσο, σημειώθηκε κάποια διαφοροποίηση της απόδοσης μεταξύ των ΜΕΔ από χώρες που είχαν παραδοσιακά υψηλά ΜΕΔ, καθώς συνέχισαν να τα μειώνουν με έντονο ρυθμό κατά τη διάρκεια του 2023, χάρη στις ανακτήσεις, τις πωλήσεις και τις υψηλότερες διαγραφές. Ειδικότερα, οι τράπεζες στην Ελλάδα μείωσαν τα μη εξυπηρετούμενα δάνεια περισσότερο το εννεάμηνο του 2023 (κατά 24,7%), ακολουθούμενες από την Πορτογαλία (21,4%), την Ιρλανδία (17,5%), την Ιταλία (16,7%) και την Ισπανία (2,5%).

Εν τω μεταξύ, κάποια αύξηση των ΜΕΔ παρατηρήθηκε σε χώρες που παραδοσιακά είχαν τους χαμηλότερους δείκτες ΜΕΔ στην Ευρώπη, δηλαδή τη Γερμανία και τη Γαλλία. Επιπλέον, οι τράπεζες σε χώρες με παραδοσιακά υψηλά ΜΕΔ τα μείωσαν κατά 10,2% συνολικά το τρίτο τρίμηνο του 2023 σε ετήσια βάση, γεγονός που έρχεται σε αντίθεση με την αύξηση των ΜΕΔ κατά 6,7% στο σύνολο των τραπεζών στις άλλες χώρες του δείγματός μας.

Latest News

S&P Global: Υψηλές οι αποδόσεις των ελληνικών τραπεζών – Οδηγός τα υψηλά κεφάλαια και η μείωση του κινδύνου

Όπως εξηγεί η Tedeschi, οι τέσσερις μεγαλύτερες τράπεζες της Ελλάδας θα επιστρέψουν περισσότερα κεφάλαια στους επενδυτές το 2025

Το «Σπίτι μου 2» πυροδοτεί την άνοδο των στεγαστικών δανείων - Αμετάβλητα τα επιχειρηματικά

Τι δείχνουν τα στοιχεία της Τράπεζας της Ελλάδος για το Σπίτι μου 2

DBRS: Πώς χτυπά ο εμπορικός πόλεμος τις ευρωπαϊκές τράπεζες - Τι λέει για Πειραιώς και Alpha

Στο μικροσκόπιο της DBRS βρέθηκαν 50 τράπεζες στην Ευρώπη - Τι βλέπει για την αύξηση του κόστους κινδύνου

«Πράσινο φως» από την ΤτΕ για τη λειτουργία της ELGRE - Τι θα παρέχει στους πελάτες

Πρόεδρος της ELGRE ΑΕ είναι ο επιχειρηματίας κ. Στέλιος Αργυράκης και Διευθύνων σύμβουλος ο κ. Γρηγόρης Μιχαηλίδης

Επιμένουν στους στόχους τριετίας οι τράπεζες παρά την επίδραση Τραμπ

Η διοίκηση της Πειραιώς στη διάρκεια της ετήσιας γενικής συνέλευσης των μετόχων περιέγραψε τα νέα σενάρια για τη μείωση των επιτοκίων - Έμφαση στις νέες πηγές εσόδων από τις τράπεζες

Οι άξονες του στρατηγικού σχεδίου της Πειραιώς ως το 2028 - Τι αποκάλυψε ο Χρ. Μεγάλου

Ο CEO της Πειραιώς αναφέρθηκε και στη συμφωνία για την απόκτηση του 90% της μητρικής εταιρείας της Εθνικής Ασφαλιστικής

Θετικοί οι οιωνοί για τα AUMs των ελληνικών τραπεζών το 2025 - Τι εκτιμά η Jefferies

Τα υπό διαχείριση κεφάλαια (AUM) αυξήθηκαν κατά 9% το πρώτο τρίμηνο - Η Jefferies και οι ελληνικές τράπεζες

Νέo επενδυτικό χτύπημα από την Eurobank - «Μπαίνει» στην Prosperty

Η επένδυση της Eurobank αποτελεί το πρώτο βήμα μιας στρατηγικής εμπορικής συνεργασίας, -Στόχος η παροχή καινοτόμων προϊόντων και υπηρεσιών στην εγχώρια αγορά ακινήτων

Τράπεζα Κύπρου: Εξαγοράζει την Εθνική Ασφαλιστική Κύπρου

Το τίμημα για τη Συναλλαγή ανέρχεται σε 29,5 εκατ. ευρώ σε μετρητά - Η Συναλλαγή υπόκειται στη λήψη εποπτικών εγκρίσεων και αναμένεται να ολοκληρωθεί εντός του β’ εξάμηνου 2025.

Καταφύγιο στην... καταιγίδα Τραμπ - Οι Έλληνες τραπεζίτες «ανοίγουν τα χαρτιά τους»

Η ανατροπή σκηνικού φέρνει τις ελληικές τράπεζες μπροστά σε νέα δεδομένα - Οι πρώτες εμφανίσεις

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης