Να ανέβει τα σκαλοπάτια στην κλίμακα των αξιολογήσεων είναι το επόμενο στοίχημα για το Μέγαρο Μαξίμου τη νέα χρονιά, προκειμένου να εδραιώσει τη θέση των ελληνικών ομολόγων στους δείκτες IG (επενδυτικής βαθμίδας) και να κλείσει οριστικά πίσω την επίπονη περίοδο της κρίσης χρέους.

Σύμφωνα με πληροφορίες, το Μαξίμου σχεδιάζει τα επόμενα βήματα που θα εξασφαλίσουν καλύτερες αξιολογήσεις για το ελληνικό αξιόχρεο, προκειμένου αφενός να παγιώσει ένα καλό εύρος διακύμανσης των αποδόσεων των ομολόγων, βέλτιστα μεταξύ 3% και 3,5%, με τάση προς το κάτω όριο, αλλά και να μπορέσει κάποια στιγμή, ίσως στις αρχές του 2025, να «τραβήξει» την ελληνική χρηματιστηριακή αγορά στην επενδυτική βαθμίδα.

Ελληνικά ομόλογα: «Στο μάτι» επενδυτών – κολοσσών με δέλεαρ τις αποδόσεις

Άλλωστε, πέραν των περαιτέρω αλλαγών που χρειάζεται η αγορά για να μπορέσει να κλείσει το ρυθμιστικό χάσμα με τις αναπτυγμένες, σημαντικό είναι επίσης να πάρουν και αρκετές εισηγμένες την επενδυτική βαθμίδα, με κύριες εκείνες του τραπεζικού κλάδου. Η «επιστροφή» θα είναι δύσκολη, δεδομένου ότι ακόμη ο κλάδος φέρει τα υπολείμματα της κληρονομιάς της κρίσης, όμως ο στόχος είναι εφικτός, ειδικά μάλιστα εάν η πρόοδος συνεχιστεί και φέρει ως συνέχεια το re-rating στο ελληνικό χρηματιστηριακό σύμπαν, σχολιάζει χρηματιστηριακή πηγή στον ot.gr.

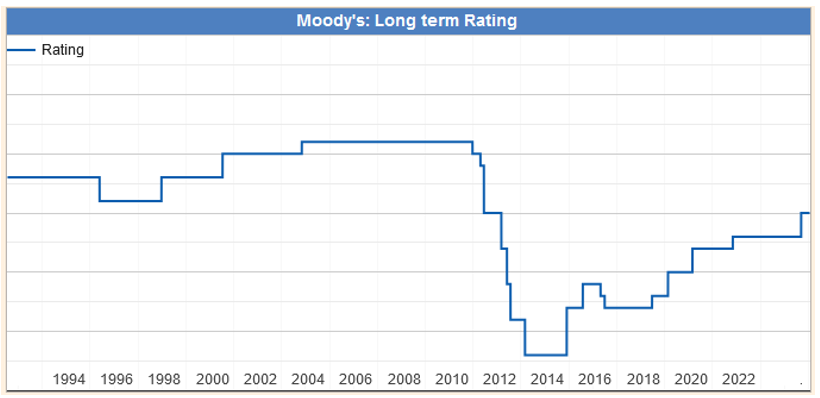

Η «σκληρή» Moody’s

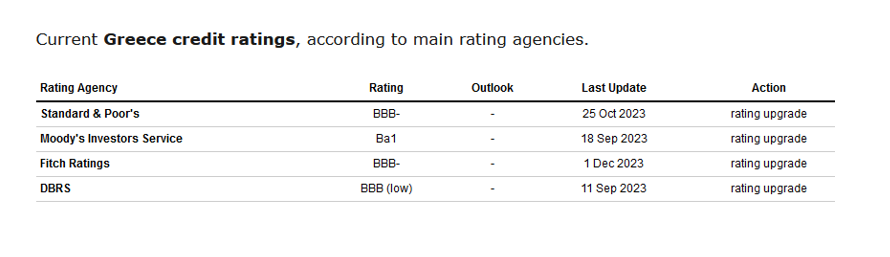

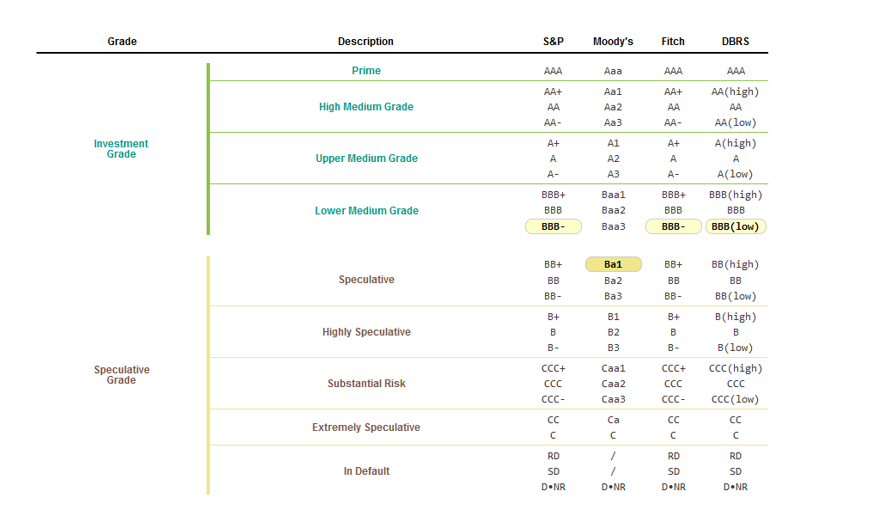

Η Ελλάδα διαθέτει πλέον την πρώτη βαθμίδα της επενδυτικής σύστασης από τους οίκους αξιολόγησης, πλην της «αυστηρής» Moody’s. Η Moody’s έκανε όμως την έκπληξη στην τελευταία της γνωμοδότηση τον Σεπτέμβριο και αναβάθμισε δύο βαθμίδες την Ελλάδα, δημιουργώντας προσδοκίες για την επερχόμενη αξιολόγηση της 15ης Μαρτίου. Ήταν και είναι άλλωστε η πιο αυστηρή από τους οίκους, αλλά και εκείνη που θα ολοκληρώσει την επενδυτική βαθμίδα για την Ελλάδα από τους «big 3», αφού οι πιθανότητες συγκλίνουν προς την αναβάθμιση.

Βέβαια, πριν από την Moody’s, η Ελλάδα θα έχει άλλες δύο αξιολογήσεις, στις 26 Ιανουαρίου από τον Scope και στις 8 Μαρτίου από τον DBRS, με τους δύο οίκους να έχουν εξαίρει τις δημοσιονομικές επιδόσεις σε διαφορετικές εκθέσεις τους γενικά για την Ευρωζώνη. Αξίζει εδώ να σημειωθεί ότι επί της ουσίας οι οίκοι αξιολογούν την βαθμίδα των ομολόγων κάθε χώρας, δηλαδή την ικανότητα τους να δανείζονται και τι premium θα ζητούν οι επενδυτές για να επενδύσουν σε αυτά τα ομόλογα. Επομένως, οι δημοσιονομικές επιδόσεις, αλλά και ο πολιτικός κίνδυνος, είναι μεταξύ άλλων ανάμεσα στα κριτήρια μιας αξιολόγησης, με την Ελλάδα να παίρνει «καλούς βαθμούς» και στα δύο.

Μετά τη Moody’s, αναμένεται η αξιολόγηση του Standard and Poor’s στις 19 Απριλίου, αλλά και του Fitch στις 31 Μαΐου, οι οποίοι έχουν δώσει την επενδυτική βαθμίδα στην Ελλάδα. Αν και οι προσδοκίες είναι μικρές, δεν αποκλείεται να δούμε κάποια έκπληξη, ειδικά από τον δεύτερο, ο οποίος σε πρόσφατο note είναι κατατάξει την Ελλάδα ανάμεσα στις τέσσερις χώρες που θα δουν μείωση του χρέους τους το 2024 στην Ευρωζώνη, καθώς θα είναι από τις λίγες ευρωπαϊκές χώρες που δημοσιονομικά θα έχει καλές επιδόσεις, αφού έχει εδραιώσει με επιτυχία πρωτογενή πλεονάσματα.

Πότε θα έρθει το «Α»

Η Ελλάδα θα πρέπει να ανέβει «2+» σκαλοπάτια για να μπει στο club A των αξιολογήσεων από τους οίκους, εντούτοις θα πρέπει να υπάρξει κάποιος καταλύτης που να αλλάζει πλήρως τα δεδομένα προς το θετικότερο για να γίνει αυτό το άλμα. Κάτι που δεν διαφαίνεται άμεσα, και τουλάχιστον μέσα στο 2024.

Παρόλα αυτά, κάθε αναβάθμιση θα φέρει τη χώρα πιο κοντά σε αυτό το “πέρασμα”, με την Scope να αναμένεται να ξανα-αξιολογήσει την Ελλάδα στις 12 Ιουλίου και 6 Δεκεμβρίου, την DBRS στις 6 Σεπτεμβρίου, τη Moody’s στις 13 Σεπτεμβρίου, την Standard and Poor’s στις 18 Οκτωβρίου και την Fitch 22 Νοεμβρίου.

Άλλωστε, στο Μαξίμου γνωρίζουν καλά ότι πέρα από το καθαρό όφελος από τη μείωση του κόστους εξυπηρέτησης του χρέους, κάθε αναβάθμιση θα μπορούσε να βοηθήσει την Ελλάδα καθιστώντας την πιο ελκυστική για εισερχόμενες άμεσες ξένες επενδύσεις (ΑΞΕ). Αν επιβεβαιωθούν άλλωστε οι αναβαθμίσεις, δεν αποκλείεται να υπάρξει ανοδική αναθεώρηση του ελληνικού ΑΕΠ, το οποίο επί του παρόντος εκτιμάται στο 1,3% το 2024.

Latest News

Οι ρωγμές από την πολιτική Τραμπ χτίζουν την Ευρώπη ως ασφαλές καταφύγιο

Όλο και περισσότεροι επενδυτές εξετάζουν την Ευρώπη με τρόπο που πραγματικά δεν το είχαν κάνει στο παρελθόν

ΟΔΔΗΧ: Στο 2,34% η απόδοση στην επανέκδοση ομολόγου – Υπερκάλυψη 5,19 φορές

Οι συνολικές προσφορές ανήλθαν σε 1,037 δισ. ευρώ και η ημερομηνία διακανονισμού είναι η Παρασκευή 25 Απριλίου 2025.

Στις αγορές με 10ετές ομόλογο βγαίνει σήμερα το Δημόσιο

Το σχέδιο του ΟΔΔΗΧ για την επανέκδοση 10ετούς ομολόγου

Όλα τα σενάρια για το μεγάλο sell off στα αμερικανικά ομόλογα - Ο ρόλος του Κόκκινου Δράκου

Το μεγάλο sell off στα αμερικανικά ομόλογα δημιούργησε πλήθος ερωτήματα για τους πωλητές αλλά και την αξιοπιστία της ισχυρότερης αγοράς ομολόγων στον κόσμο

Στις αγορές με 10ετές ομόλογο βγαίνει το Δημόσιο

Το σχέδιο του ΟΔΔΗΧ για την επανέκδοση 10ετούς ομολόγου

Φρένο στο πενθήμερο sell off των αμερικανικών ομολόγων

Οι αποδόσεις μειώθηκαν κατά 3 έως 8 μονάδες βάσης σε όλες τις διάρκειες

Κερδίζει η Ευρώπη τις ΗΠΑ στα ασφαλή καταφύγια; - Οι εκτιμήσεις για ευρώ και Bunds

Η δασμολογική πολιτική του Τραμπ και η αβεβαιότητα που προκαλεί δημιουργούν ρωγμές στην αξιοπιστία του δολαρίου και των αμερικανικών ομολόγων

Αποκλιμακώνονται οι αποδόσεις των αμερικανικών ομολόγων μετά το sell off

Οι ανησυχίες των επενδυτών αμβλύνθηκαν μετά την αναβολή για 90 μέρες των αμοιβαίων δασμών σε περισσότερες από 70 χώρες

Εκτινάχθηκε το ελληνικό spread - Στη δίνη των δασμών το ελληνικό κόστος δανεισμού

Το δασμολογικό τσουνάμι του Τραμπ πλήττει ακόμα και τα παραδοσιακά επενδυτικά καταφύγια

Ένα γλυπτό πάγου σε μια δασική πυρκαγιά - Από το ράλι στο sell off των αμερικανικών ομολόγων

Γιατί οι επενδυτές πουλούν αμερικανικά ομόλογα που θεωρούνται ασφαλές καταφύγιο εν μέσω αναταραχών

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Χρυσές λίρες: Φρενίτιδα χωρίς τέλος – Πόσες πούλησαν και αγόρασαν οι Έλληνες [πίνακες]](https://www.ot.gr/wp-content/uploads/2022/12/xrises-lires-600x300.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης