«Όποιος καεί στον χυλό….»: Γιατί η Λαγκάρντ παίζει με τον χρόνο για τις μειώσεις επιτοκίων

Το διοικητικό συμβούλιο της τράπεζας της Ευρωζώνης αναμένεται να αφήσει αμετάβλητη τη νομισματική πολιτική στη συνεδρίαση της Πέμπτης

Η οικονομία της ευρωζώνης είναι στάσιμη, η ανάπτυξη των τιμών επιβραδύνεται και το υψηλό κόστος δανεισμού συμπιέζει τη ζήτηση για δάνεια, ωστόσο η Ευρωπαϊκή Κεντρική Τράπεζα αναμένεται να πει αυτή την εβδομάδα ότι χρειάζεται περισσότερο χρόνο για να βεβαιωθεί ότι ο πληθωρισμός είναι υπό έλεγχο.

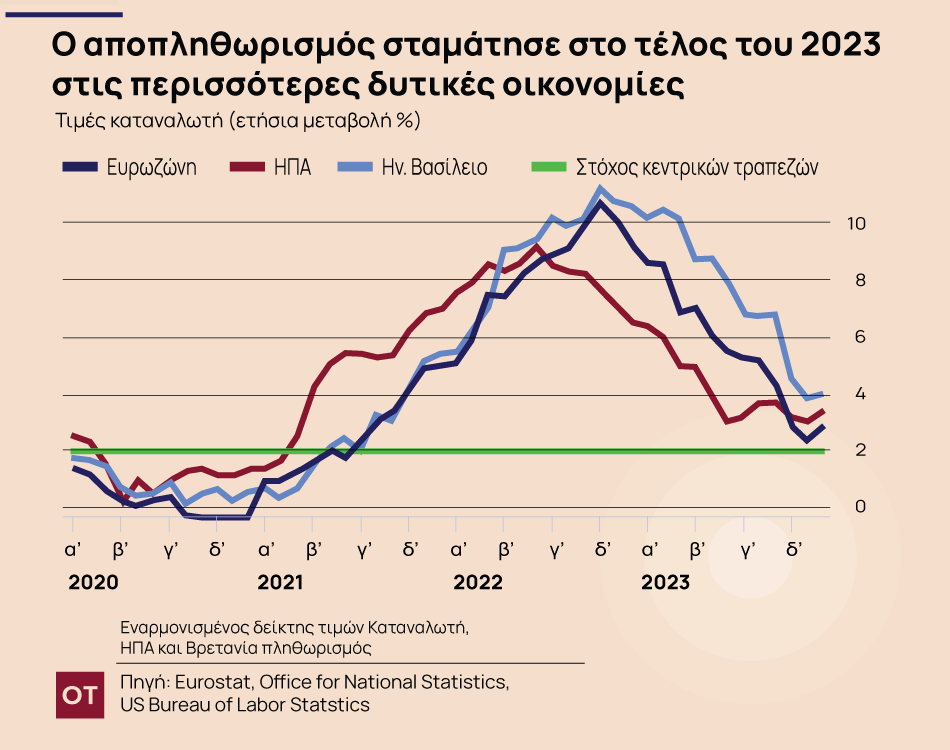

Το διοικητικό συμβούλιο της ΕΚΤ πρόκειται να συνεδριάσει την Πέμπτη, καθώς ο πληθωρισμός στην ευρωζώνη έχει υποχωρήσει από το ανώτατο όριο του 10,6% στα τέλη του 2022 στο 2,9% τον περασμένο μήνα. Το επιτόκιο-στόχος της τράπεζας είναι 2%.

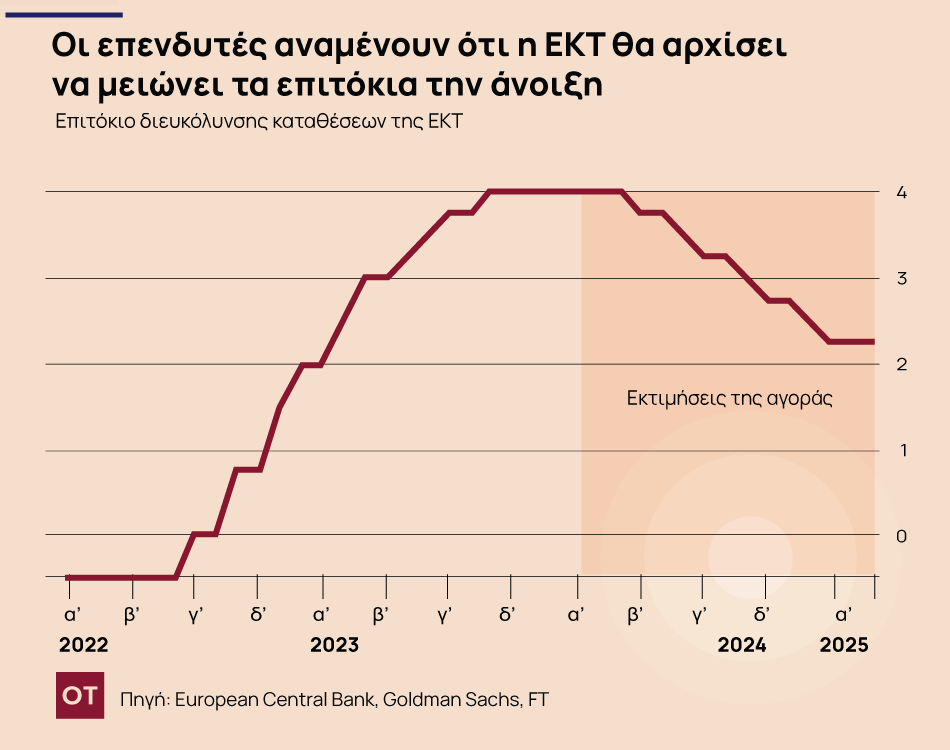

Ωστόσο, αναλυτές που παρακολουθούν τις τράπεζες πιστεύουν ότι η ΕΚΤ, υπό την ηγεσία της προέδρου Κριστίν Λαγκάρντ , θα εξακολουθήσει να αφήνει τη νομισματική πολιτική σε αναμονή – με το επιτόκιο καταθέσεων στο υψηλό ρεκόρ του 4% και το τεράστιο χαρτοφυλάκιο ομολόγων της να συρρικνώνεται αργά.

Η Katharine Neiss, πρώην οικονομολόγος της Τράπεζας της Αγγλίας τώρα στην επενδυτική PGIM Fixed Income, δήλωσε ότι η ΕΚΤ τείνει να είναι προσεκτική σχετικά με τις μειώσεις των επιτοκίων μετά την κριτική τα τελευταία χρόνια για υποτίμηση των αυξήσεων του πληθωρισμού.

«Με απλά λόγια, πρόκειται για μια περίπτωση “όποιος καεί στον χυλό, φυσάει και το γιαούρτι”, και οι υπεύθυνοι χάραξης πολιτικής θα θέλουν να είναι σίγουροι ότι το τζίνι του πληθωρισμού έχει μπει σταθερά στο μπουκάλι», είπε, επισημαίνοντας το δεύτερο τρίμηνο ως την «πρώιμη περίοδο στο πλαίσιο για μείωση [των επιτοκίων]».

Ένας άλλος λόγος που η Λαγκάρντ είναι πιθανό να είναι επιφυλακτική σχετικά με τον ρυθμό αποπληθωρισμού είναι η σφιχτή αγορά εργασίας της ευρωζώνης. Η ανεργία στη ζώνη του ευρώ βρίσκεται στο ιστορικό χαμηλό του 6,4%.

Υπό αυτές τις συνθήκες, μια ανησυχία είναι ότι οι εργαζόμενοι θα απαιτήσουν μεγάλες αυξήσεις στους μισθούς για να αποκαταστήσουν την αγοραστική δύναμη που έχασαν μετά τη μεγαλύτερη άνοδο των τιμών εδώ και μια γενιά. Σε συνδυασμό με την πτώση της παραγωγικότητας, αυτό κινδυνεύει να αυξήσει ξανά τις πιέσεις στις τιμές καθώς οι εταιρείες προσπαθούν να μετακυλίσουν το υψηλότερο κόστος εργασίας τους.

Η ΕΚΤ θα είναι η δεύτερη μεγάλη κεντρική τράπεζα που θα συνεδριάζει σχετικά με την πολιτική από τις αρχές του 2024, αφού η Τράπεζα της Ιαπωνίας διατήρησε τα επιτόκια σε αρνητικό έδαφος την Τρίτη. Η Ομοσπονδιακή Τράπεζα των ΗΠΑ και η Τράπεζα της Αγγλίας συναντώνται την επόμενη εβδομάδα.

Προς το παρόν, οι περισσότεροι ρυθμιστές επιτοκίων της ευρωζώνης φαίνονται σίγουροι ότι βρίσκονται σε καλό δρόμο για να μειώσουν τον πληθωρισμό στο στόχο τους 2% έως το επόμενο έτος. Αλλά πολλοί θέλουν περισσότερες αποδείξεις ότι ανοδικοί κίνδυνοι όπως η ισχυρή αύξηση των μισθών δεν πρόκειται να υλοποιηθούν προτού να είναι έτοιμοι να κηρύξουν τη νίκη.

Οι μισθοί της Ευρωζώνης αυξήθηκαν κατά 5,3% έως το τρίτο τρίμηνο του 2023, επιταχυνόμενοι από 2,2% έναν χρόνο νωρίτερα. Υπάρχουν ενδείξεις ότι αυτό θα μπορούσε να συνεχίσει να αυξάνεται, συμπεριλαμβανομένης της ζήτησης των συνδικάτων στη Γερμανία για αύξηση μισθού 500 ευρώ ανά μήνα για τους σχεδόν 1 εκατομμύριο εργάτες των κατασκευών στη χώρα – που ισοδυναμεί με αύξηση μισθού κατά 21% για τη χαμηλότερα αμειβόμενη πλειοψηφία του κλάδου.

Ο Μπόρις Βούιτσιτς, διοικητής της κεντρικής τράπεζας της Κροατίας και ένα από τα νεότερα μέλη του συμβουλίου της ΕΚΤ, δήλωσε αυτόν τον μήνα: «Θα θέλουμε σίγουρα να δούμε τις διαπραγματεύσεις για τους μισθούς του πρώτου τριμήνου [για να αποφασίσουμε] πού θα διευθετηθούν οι μισθοί».

Τα στοιχεία για την αύξηση των μισθών του πρώτου τριμήνου στην ευρωζώνη θα δημοσιευτούν λίγο μετά τη συνεδρίαση της ΕΚΤ τον Απρίλιο, δείχνοντας το καλοκαίρι ως το νωρίτερο που θα μπορούσαν να μειωθούν τα επιτόκια. Ο Φίλιπ Λέιν, επικεφαλής οικονομολόγος της ΕΚΤ, δήλωσε πρόσφατα: «Μέχρι τη συνάντησή μας τον Ιούνιο, θα έχουμε αυτά τα σημαντικά δεδομένα».

Ο άλλος ανοδικός κίνδυνος για τον πληθωρισμό είναι ο πόλεμος μεταξύ Ισραήλ και Χαμάς και η πιθανότητα να κλιμακωθεί σε μια ευρύτερη σύγκρουση στη Μέση Ανατολή, που θα μπορούσε να διαταράξει τον ενεργειακό εφοδιασμό από την περιοχή και να αυξήσει τις τιμές του πετρελαίου και του φυσικού αερίου.

Οι επιθέσεις των ανταρτών Χούθι της Υεμένης σε πλοία στην Ερυθρά Θάλασσα έχουν ήδη διαταράξει το παγκόσμιο εμπόριο, αναγκάζοντας πολλά πλοία να ταξιδεύουν γύρω από το νότιο άκρο της Αφρικής αντί να κινδυνεύουν να περάσουν από τη Διώρυγα του Σουέζ, προσθέτοντας χρόνο και κόστος στη μεταφορά εμπορευμάτων.

Ωστόσο, οι περισσότεροι οικονομολόγοι υποβαθμίζουν τον πληθωριστικό αντίκτυπο της θαλάσσιας διαταραχής. Ο Mark Wall, επικεφαλής ευρωπαίος οικονομολόγος της Deutsche Bank, δήλωσε ότι υπάρχει «ένα απόθεμα για την απορρόφηση του αυξανόμενου κόστους», χάρη στην πλεονάζουσα χωρητικότητα στη ναυτιλιακή βιομηχανία, τα υψηλά αποθέματα, τα αυξημένα περιθώρια κέρδους και την ασθενή ζήτηση.

Οι τιμές του πετρελαίου μειώθηκαν από την έναρξη της σύγκρουσης Ισραήλ-Χαμάς και οι τιμές του ευρωπαϊκού φυσικού αερίου μειώθηκαν σχεδόν στο μισό τους τελευταίους τρεις μήνες, για να πέσουν στο χαμηλότερο επίπεδό τους εδώ και περισσότερα από δύο χρόνια.

Επιπλέον, η οικονομία της ευρωζώνης αναμένεται να παραμείνει αδύναμη, με την Barclays να προβλέπει ότι το ακαθάριστο εγχώριο προϊόν θα συρρικνωθεί κατά 0,1% το τέταρτο τρίμηνο σε σχέση με τους προηγούμενους τρεις μήνες, συμβάλλοντας στη μείωση των πιέσεων στις τιμές.

Οι τράπεζες συνέχισαν να αυστηροποιούν τα πρότυπα δανεισμού τους τελευταίους τρεις μήνες του 2023 και δήλωσαν ότι αναμένουν να πιέσουν περαιτέρω την προσφορά πιστώσεων στις αρχές του τρέχοντος έτους, σύμφωνα με έρευνα της ΕΚΤ για τους δανειστές που δημοσιεύθηκε την Τρίτη.

Ανέφεραν επίσης χαμηλότερη ζήτηση δανεισμού από νοικοκυριά και επιχειρήσεις, αλλά δήλωσαν ότι αναμένουν μια μικρή ανάκαμψη στις αρχές του 2024.

«Πιστεύουμε ότι οι υπεύθυνοι χάραξης πολιτικής αναγνωρίζουν ότι η οικονομική αδυναμία της ευρωζώνης αποδεικνύεται ότι επεκτείνεται και πιθανότατα έχει περισσότερα να τρέξει στις υπηρεσίες, παρόλο που η κατασκευαστική πλευρά μπορεί να σταθεροποιείται σε αδύναμα επίπεδα», δήλωσε ο Krishna Guha, πρώην αξιωματούχος της Fed και τώρα στην αμερικανική επενδυτική τράπεζα Evercore ISI.

Η αύξηση των τιμών καταναλωτή ήταν χαμηλότερη των προβλέψεων της ΕΚΤ για δύο μήνες, παρά το γεγονός ότι ανέβηκε στο 2,9% τον Δεκέμβριο. Η οικονομολόγος της UBS, Άννα Τιτάρεβα, προέβλεψε ότι θα επιβραδυνθεί ξανά στο 2,8% τον Ιανουάριο, καθώς ο «πτωτικός πληθωρισμός αγαθών» υπεραντιστάθμισε τον υψηλότερο πληθωρισμό υπηρεσιών που προκλήθηκε από την αύξηση του ΦΠΑ στα γεύματα των γερμανικών εστιατορίων.

Οι επενδυτές στοιχηματίζουν ότι ο ταχύτερος από τον προβλεπόμενο αποπληθωρισμός θα ωθήσει την ΕΚΤ να αρχίσει να μειώνει τα επιτόκια ήδη από τον Απρίλιο, με τις αγορές swap να προεξοφλούν μείωση των επιτοκίων κατά 1,35 ποσοστιαίες μονάδες φέτος. Ωστόσο, μια σειρά υπευθύνων χάραξης πολιτικής της ΕΚΤ σηματοδότησε πρόσφατα ότι αυτό φαίνεται πολύ αισιόδοξο.

Η Λαγκάρντ είπε στο Παγκόσμιο Οικονομικό Φόρουμ της περασμένης εβδομάδας στο Νταβός ότι μια μείωση των επιτοκίων «είναι πιθανή» μέχρι το καλοκαίρι.

Ενώ οι περισσότεροι οικονομολόγοι πιστεύουν ότι η ΕΚΤ θα αρχίσει να χαλαρώνει την πολιτική μειώνοντας τα επιτόκια κατά ένα τέταρτο της ποσοστιαίας μονάδας, ορισμένοι πιστεύουν ότι το να βρίσκεται πίσω από την καμπύλη θα μπορούσε να την αναγκάσει να μειώσει κατά μια πιο επιθετική μισή μονάδα.

«Μια μεταγενέστερη έναρξη με μειώσεις επιτοκίων θα αυξήσει την πιθανότητα ότι το συμβούλιο θα χρειαστεί να καλύψει τη διαφορά με δύο κινήσεις 50 μονάδων βάσης κατά τη διάρκεια του καλοκαιριού», δήλωσε ο Sven Jari Stehn, επικεφαλής οικονομολόγος της Goldman Sachs στην Ευρώπη.

Γιατί ο Σι έχει πιο δυνατό χαρτί στο πόκερ με τον Τραμπ

Ο Λευκός Οίκος έχει υπολογίσει λάθος την ισορροπία δυνάμεων στον δασμολογικό του πόλεμο με την Κίνα

Η βεβαιότητα της... αβεβαιότητας - Τι συμβαίνει με αγορές και δασμούς

Οι συνέπειες μιας κίνησης όπως αυτή του Τραμπ είναι εξαιρετικά δύσκολο να προβλεφθούν

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

Γιατί θέλω οι μετοχές να χορέψουν ξανά σαν τον Νουρέγιεφ

Άλλα χρηματιστήρια έχουν καλύτερη απόδοση, αλλά κοιτάζω μια ευκαιρία να πουλήσω

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης