Με ικανοποίηση υποδέχθηκαν οι τραπεζικές διοικήσεις τη διατήρηση των παρεμβατικών δεικτών της ΕΚΤ στα ίδια επίπεδα για τρίτο διαδοχικό διοικητικό συμβούλιο και τη ρητορική της επικεφαλής της Κριστίν Λαγκάρντ στη συνέντευξη τύπου που ακολούθησε.

Τράπεζες: Τα φώτα σε Νέα Υόρκη και Φρανκφούρτη

Δίνοντας το στίγμα της στρατηγικής της Ευρωτράπεζας για τη νομισματική πολιτική, επανέλαβε ότι το κόστος χρήματος στη ζώνη του ευρώ θα παραμείνει σε υψηλά επίπεδα για όσο χρειαστεί προκειμένου να υποχωρήσει ο πληθωρισμός στο 2%.

Όπως είπε, οι όποιες αποφάσεις θα ληφθούν μετά την επισκόπηση των δεδομένων για την εξέλιξη των τιμών στο α΄ τρίμηνο του 2024 και της δυναμικής που θα έχει αναπτυχθεί για τη συνέχεια.

Στις ελληνικές τράπεζες βλέπουν ως πιο πιθανό σενάριο την έναρξη του κύκλου χαλάρωσης από τον ερχόμενο Ιούνιο και την περικοπή των επιτοκίων κατά 25 μονάδες βάσης σε κάθε συνεδρίαση της ΕΚΤ ως το τέλος της χρονιάς.

Εφόσον επαληθευτούν αυτές οι προβλέψεις το επιτόκιο διευκόλυνσης αποδοχής καταθέσεων θα υποχωρήσει συνολικά κατά 125 μονάδες βάσης ως τον ερχόμενο Δεκέμβριο, διαμορφούμενο στο 2,75%.

Το επιτοκιακό εισόδημα

Με αυτά τα δεδομένα, στις τραπεζικές διοικήσεις υπάρχει η πεποίθηση ότι το επιτοκιακό εισόδημα της επόμενης διετίας θα διατηρηθεί σε υψηλά επίπεδα και θα επιβεβαιωθούν οι εκτιμήσεις τους για σταθεροποίηση της κερδοφορίας το ίδιο διάστημα.

Τούτο υπογράμμισαν και στις επαφές που είχαν με μεγάλα επενδυτικά σπίτια τις προηγούμενες ημέρες στη Νέα Υόρκη.

Σύμφωνα με τις σχετικές παρουσιάσεις, οι απώλειες στα καθαρά έσοδα από τόκους από τις υφιστάμενες χορηγήσεις, λόγω της υποχώρησης των ευρωπαϊκών δεικτών θα αναπληρωθούν μέσω της πιστωτικής επέκτασης.

Συγκεκριμένα, ο ρυθμός αύξησης των δανειακών υπολοίπων εκτιμάται ότι θα επιταχυνθεί σημαντικά την περίοδο 2024 – 2025, καθώς:

– Θα προχωρήσουν τα έργα που θα χρηματοδοτηθούν μέσω του Ταμείου Ανάκαμψης, δίνοντας ώθηση στις νέες συμβάσεις που θα υπογραφούν. Αρκετές επενδύσεις είναι πλέον ώριμες για υλοποίηση, εξέλιξη που θα αποτυπωθεί στις εκταμιεύσεις των επόμενων τριμήνων.

– Η άνοδος των επενδύσεων αναμένεται να οδηγήσει σε αύξηση της ζήτησης για δάνεια από τις επιχειρήσεις. Δεν είναι τυχαίο πως στην τελευταία έρευνα χορηγήσεων της Τράπεζας της Ελλάδος, αποτυπώθηκε η εκτίμηση των πιστωτικών ιδρυμάτων για ενίσχυσή της από μικρομεσαία εταιρικά σχήματα στο ξεκίνημα του 2024.

– Η μείωση του κόστους χρήματος θα καταστήσει πιο ελκυστικά τα προγράμματα των ελληνικών τραπεζών, επιδρώντας επίσης θετικά στη ζήτηση.

– Οι τράπεζες βλέπουν ενίσχυση των εργασιών στη λιανική τραπεζική. Η διατήρηση της οικοδομικής δραστηριότητας σε υψηλά επίπεδα, σε συνδυασμό με την προσφορά πιο φθηνών δανείων, εκτιμούν ότι θα δώσει ώθηση στις πωλήσεις στη στεγαστική πίστη.

– Περιθώρια ανάπτυξης υπάρχουν και στην καταναλωτική πίστη, όπου τα επιτόκια είναι υψηλότερα, στηρίζοντας την οργανική κερδοφορία των τραπεζών.

– Με τη μείωση των επιτοκίων θα σταματήσουν οι πρόωρες αποπληρωμές δανείων από αξιόχρεους πελάτες, που έσπευσαν πέρυσι να μειώσουν τα χρέη τους για να περιορίσουν το κόστος εξυπηρέτησής τους. Η μείωση του επιπέδου των αποπληρωμών, θα λειτουργήσει υποστηρικτικά στην πιστωτική επέκταση.

Εξάλλου δεν πρέπει να λησμονείται το γεγονός ότι η μείωση των επιτοκίων θα περιορίσει και τα έξοδα των τραπεζών για τόκους από όλες τις πηγές χρηματοδότησής τους.

Λοιπά έσοδα

Παράλληλα, υπάρχει αισιοδοξία για περαιτέρω αύξηση των εσόδων από μη τοκοφόρες πηγές.

Οι τραπεζίτες στις συναντήσεις που έχουν με επενδυτές επαναλαμβάνουν με κάθε ευκαιρία τα σημαντικά περιθώρια ενίσχυσης των εισπράξεων από προμήθειες, οι οποίες ως ποσοστό του ενεργητικού των ελληνικών ομίλων παραμένουν σημαντικά χαμηλότερα του ευρωπαϊκού μέσου όρου.

Συγκεκριμένα, η βελτίωση των σχετικών μεγεθών εκτιμάται ότι θα προέλθει από τις ακόλουθες πηγές:

– Την άνοδο των εκταμιεύσεων νέων δανείων όλων των κατηγοριών, για τα οποία οι τράπεζες χρεώνουν προμήθειες.

– Την μεγέθυνση του τομέα wealth management, που παρουσιάζει σημαντικές προοπτικές ανάπτυξης. Ειδικά μετά την υποχώρηση των επιτοκίων και των αποδόσεων στα προϊόντα σταθερού εισοδήματος, εκτιμάται ότι περισσότεροι καταθέτες θα αναζητήσουν εναλλακτικές επενδυτικές λύσεις.

– Την αύξηση των εσόδων από τα ψηφιακά δίκτυα, η χρήση των οποίων συνεχίζει την ανοδική της πορεία.

– Τα έσοδα από ενοίκια που εισπράττουν οι τράπεζες από το χαρτοφυλάκιο των ακινήτων τους, καθώς η κτηματαγορά συνεχίζει τις πολύ καλές επιδόσεις.

Latest News

«Ταύρος» για τις ελληνικές τράπεζες η UBS - Βλέπει περιθώριο ανόδου έως 30%

Παραμένει θετική για τις ελληνικές τράπεζες η UBS, με αξιολογήσεις αγοράς και στις τέσσερις συστημικές - Πού «συνωστίστηκαν» οι επενδυτές

Κλαδικούς «πρωταθλητές» δημιουργεί η Alpha Bank - Τι φέρνει η εξαγορά της AXIA

Η συμφωνία απόκτησης της AXIA, είναι η τρίτη για την Alpha Bank από τις αρχές του 2025, με αξιοποίηση των κεφαλαιακών μαξιλαριών της

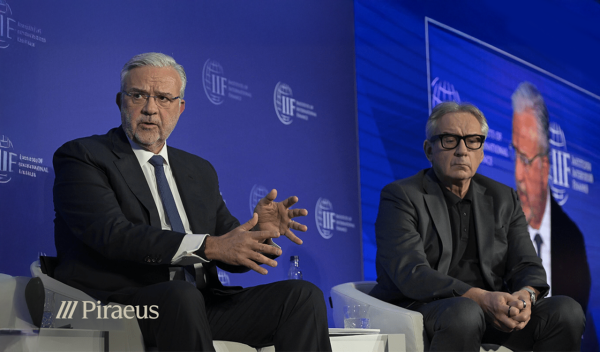

Μεγάλου (Πειραιώς): Χρειαζόμαστε περισσότερη Ευρώπη, όχι περισσότερη γραφειοκρατία

Ο κ. Μεγάλου συμμετείχε στο Ευρωπαϊκό Συνέδριο του IIF, όπου ανέδειξε τη θετική πορεία της ελληνικής οικονομίας, τη σημασία της ευρωπαϊκής σύγκλισης και τις προοπτικές για το μέλλον

UBS: Η Τράπεζα Πειραιώς στις τοπ επιλογές μεταξύ των ευρωπαϊκών τραπεζών

Γιατί οι αναλυτές της UBS παραμένουν αγοραστές ελληνικών τραπεζών

Τι βλέπει η Eurobank Equities για τις ελληνικές τράπεζες - Οι νέες τιμές στόχοι

Οι ελληνικές τράπεζες ήδη έχουν σημειώσει ράλι άνω του 25% από την αρχή του έτους, σχεδόν κλείνοντας τη διαφορά με τις περιφερειακές τράπεζες

Νέα κουλτούρα από τους δανειολήπτες – Τι άλλαξε από την εποχή των μνημονίων έως σήμερα

Τι δείχνουν τα στοιχεία για τα δάνεια από τις τράπεζες – Το πάθημα του ανεξέλεγκτου δανεισμού και των στρατηγικών κακοπληρωτών

Θετικοί οιωνοί για την πιστωτική επέκταση - Με το δεξί στο 2025

Τα βαρίδια της στεγαστικής και επαγγελματικής πίστης για τις τράπεζες - Για την φετινή χρήση η πιστωτική επέκταση θα φτάσει ή θα ξεπεράσει τα 10 δισ. ευρώ

Eurobank: Σήμα για νέες επενδύσεις στην Κύπρο με όχημα την Ελληνική Τράπεζα

Η διοίκηση της Eurobank βρίσκεται στην Κύπρο - Τι ειπώθηκε στο πλαίσιο δείπνου με την πολιτική ηγεσία της χώρας

Καθαρά κέρδη 508 εκατ. ευρώ για την Τράπεζα Κύπρου - Ρεκόρ νέου δανεισμού 2.4 δισ.

Τι αναφέρει σε ανακοίνωσή της η τράπεζα Κύπρου για την πορεία των οικονομικά αποτελεσμάτων για τη χρήση του 2024

Πώς τα χαμηλά επιτόκια «ξεκλείδωσαν» τις πωλήσεις επενδυτικών προϊόντων

Οι ελληνικές τράπεζες παίρνουν θέσεις μάχης στην αναπτυσσόμενη αγορά του asset managment - Ο ρόλος των επιτοκίων

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![Ξενοδοχεία: «Τσίμπησαν» οι τιμές το 2024 – Πόσο κόστισε η διανυκτέρευση [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/03/hotels-90x90.jpg)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

![Φρούτα και λαχανικά: Μείωση των εισαγωγών κατά 2,89% το α’ τρίμηνο του 2025 [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/04/ot_potatoes_onions-2-600x352.png)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης