Την αναδιαμόρφωση της μουσικής βιομηχανίας υπογράφει εδώ και χρόνια η K-pop (γνωστή και ως κορεατική ποπ) δίνοντας την ίδια στιγμή οικονομική ώθηση σε εταιρείες με φιλοδοξίες για παγκόσμια δραστηριότητα. Αυτή η τάση έγινε εμφανής το 2023, από τη συχνότητα με την οποία οι κορεατικές εταιρείες συμμετείχαν στα μεγαλύτερα deals της μουσικής βιομηχανίας.

Ανάμεσα σε αυτά που έλαβαν χώρα τα τρία τελευταία χρόνια, ξεχωρίζει η περίτπωση της HYBE που εξαγόρασε ή επένδυσε σε μια εταιρεία για να τη βοηθήσει να διαφοροποιηθεί πέρα από την K-pop και τον κυριότερο καλλιτέχνη της, BTS, όπως σημειώνει το Billboard.

Μουσική βιομηχανία: Συμφωνία-μαμούθ της Sony για την Michael Jackson Music

Το 2023, η HYBE πλήρωσε 300 εκατομμύρια δολάρια για την δισκογραφική και εταιρεία διαχείρισης χιπ χοπ, 114 εκατομμύρια δολάρια για το υπόλοιπο 51,5% των μετοχών της Belift Labs, έδρα του K-pop boy band Enhypen, και ένα άγνωστο ποσό για την εταιρεία λατινικής μουσικής Exile Music Group. Αφού συγκέντρωσε 822 εκατομμύρια δολάρια σε μια αρχική δημόσια προσφορά το 2020, η HYBE πλήρωσε 1,05 δισεκατομμύρια δολάρια για την Ithaca Holdings το 2021 (η οποία παρέδωσε την εταιρεία κάντρι μουσικής Big Machine Label Group) και 36 εκατομμύρια δολάρια για πλειοψηφικό μερίδιο στην εταιρεία φωνής AI Supertone το 2022. Πλήρωσε επίσης περίπου 63 εκατομμύρια δολάρια για μειοψηφικό μερίδιο στην ανταγωνιστική YG Entertainment το 2021.

Ωστόσο, σύμφωνα με το Billboard, η HYBE δεν είχε τη μεγαλύτερη συμφωνία της χρονιάς. Αυτός ο τίτλος τιμής για την κατάκτηση της κορυφής της κατάταξης του Billboard στις 10 κορυφαίες μουσικές επιχειρηματικές συμφωνίες του 2023 πήγε στην Kakao, η οποία πλήρωσε περίπου 1 δισεκατομμύριο δολάρια για το 40% των μετοχών της SM Entertainment, που φιλοξενεί καλλιτέχνες όπως οι Girls Generation, Super Junior και Red Velvet. Η HYBE μπήκε επίσης στη λίστα για την αγορά του μεριδίου 14,8% της SM Entertainment, το οποίο συρρικνώθηκε στο 8,8% αφού η εταιρεία πούλησε μέρος των μετοχών της στην Kakao και τερμάτισε τη δραματική προσπάθειά της να πάρει τον έλεγχο του διοικητικού συμβουλίου της SM Entertainment.

Και άλλες εταιρείες K-pop επενδύουν επίσης — ακόμα κι αν δεν ήταν συναλλαγές που μπήκαν σε αυτήν τη λίστα. Τον Αύγουστο, η SM Entertainment και η Kakao ξεκίνησαν μια κοινή επιχείρηση στη Βόρεια Αμερική. Και τον Νοέμβριο, ο πρώην Διευθύνων Σύμβουλος της SM Entertainment, Σςμίν Χαν, ξεκίνησε μια νέα εταιρεία K-pop με έδρα τις ΗΠΑ, την TITAN CONTENT, η οποία θα χρησιμοποιεί «παραδοσιακή εκπαίδευση K-pop και ανάπτυξη καλλιτεχνών με καινοτομία Web3 και metaverse», ανέφερε η εταιρεία σε ανακοίνωση.

Σε άλλα σημεία της λίστας, ο κλάδος εξαγορών καταλόγων παραμένει καυτός, με τις συμφωνίες των Concord, Katy Perry και Justin Bieber να αποφέρουν όλες εκατοντάδες εκατομμύρια δολάρια.

Οι 10 κορυφαίες μουσικές επιχειρηματικές συμφωνίες του 2023:

Η Kakao αποκτά μερίδιο $1 δισ. στην SM Entertainment

Η μάχη μεταξύ Kakao και HYBE για ένα μερίδιο ελέγχου στην HYBE έχει όλα τα συστατικά για μια συναρπαστική σειρά του Netflix: έναν αμφιλεγόμενο χωρισμό με έναν ιδρυτή, μια μήνυση, πυρετώδεις προσπάθειες προσέλκυσης επενδυτών και μια σύλληψη για χειραγώγηση των τιμών των μετοχών. Μέρες αφότου η Kakao πήρε μερίδιο 9,05% στην SM Entertainment, η HYBE απέκτησε μερίδιο 14,8% από τον εξόριστο ιδρυτή της SM Entertainment, Λι Σου-μαν, ο οποίος εμπόδισε επιτυχώς την SM Entertainment να εκδώσει νέες μετοχές — και να μειώσει το ιδιοκτησιακό του μερίδιο — για να τις πουλήσει στην Kakao. Η HYBE αναζήτησε μεγαλύτερο μερίδιο, αλλά δεν μπόρεσε να ανταποκριθεί στην προσφορά της Kakao Corp και της Kakao Entertainment που ανέβασε το μερίδιό της στο 40% και τη συνολική επένδυσή της σε περίπου 1 δισεκατομμύριο δολάρια. Η ιστορία πήρε περίεργη τροπή τον Νοέμβριο αφού ο επικεφαλής επενδύσεων της Kakao συνελήφθη για φερόμενο χειρισμό της τιμής της μετοχής της SM Entertainment για να εμποδίσει την HYBE να αποκτήσει μεγαλύτερο μερίδιο στην εταιρεία.

Το 500 εκατομμυρίων δολαρίων deal της Concord με την Apollo

Σκούτερ Μπράουν

Η Concord συγκέντρωσε 500 εκατομμύρια δολάρια μέσω ενός τίτλου που υποστηρίζεται από περιουσιακά στοιχεία με την Apollo Global Management. Αυτά τα χρήματα θα χρησιμοποιηθούν τελικά για την εξαγορά του Round Hill Music Royalty Fund. Οι τίτλοι που καλύπτονται από περιουσιακά στοιχεία είναι χρηματοοικονομικές επενδύσεις που παρέχονται ασφαλισμένα με υποκείμενα περιουσιακά στοιχεία. Τα τελευταία χρόνια, η μουσική είναι μια ολοένα και πιο κοινή κατηγορία περιουσιακών στοιχείων που χρησιμοποιείται για τη συγκέντρωση χρημάτων μέσω των πωλήσεων ABS. Η Concord είχε τη μεγαλύτερη επιχειρηματική συμφωνία για τη μουσική του 2022 με ένα ABS 1,8 δισεκατομμυρίων δολαρίων και η Chord Music Partners, μια επιχείρηση των KKR Credit Advisors και Dundee Partners, συγκέντρωσε 732 εκατομμύρια δολάρια μέσω ενός ABS.

Η Concord εξαγοράζει το Round Hill Music Royalty Fund για 469 εκατομμύρια δολάρια

Alice in Chains

Τα επενδυτικά αμοιβαία κεφάλαια που διαπραγματεύονται στο χρηματιστήριο που υποστηρίζονται από δικαιώματα μουσικής έχουν περάσει δύσκολα τα τελευταία χρόνια. Όταν τα επιτόκια ήταν χαμηλά, η διαρκής δημοτικότητα των καταλόγων τραγουδιών φαινόταν σαν ένας καλός τρόπος για τους επενδυτές να έχουν αξιοπρεπή απόδοση. Τώρα που ένα ομόλογο του Δημοσίου 10 ετών προσφέρει ασφαλή απόδοση μεγαλύτερη από 4%, αυτές οι σταθερές αποδόσεις δεν είναι τόσο ελκυστικές. Αυτό εξηγεί γιατί τα μουσικά κεφάλαια διαπραγματεύονται με μεγάλη έκπτωση στις αξίες του ενεργητικού του καταλόγου τους. Αν και η ανάπτυξη ροής βοηθούσε τους καταλόγους να παράγουν σταθερά δικαιώματα εκμετάλλευσης, η υστέρηση των τιμών των μετοχών είχε γίνει περιορισμός για την περαιτέρω ανάπτυξη των χαρτοφυλακίων. Μία λύση είναι η πώληση περιουσιακών στοιχείων. Το Hipgnosis Songs Fund, αξίας 2,1 δισεκατομμυρίων δολαρίων, προσπάθησε να πραγματοποιήσει μερική πώληση καταλόγου για να μειώσει το χρέος και να ενισχύσει την τιμή της μετοχής του — αλλά απορρίφθηκε από τους μετόχους. Το Round Hill Music Royalty Fund ήταν αρκετά μικρό για να σαρωθεί σε μία μόνο συναλλαγή. Η απόκτηση έναντι 469 εκατομμυρίων δολαρίων από την Concord των περιουσιακών στοιχείων του Round Hill Music Royalty Fund – συμπεριλαμβανομένων τραγουδιών των Alice in Chains, Bruno Mars και Louis Armstrong – ήταν ένα σενάριο κερδοφόρο: η Concord πήρε ένα δέσμη καταλόγων για μια καλή τιμή και στους μετόχους της Round Hill καταβλήθηκε 67% premium σε σχέση με την τιμή κλεισίματος της προηγούμενης ημέρας.

Η HYBE αποκτά μερίδιο 15% στην SM Entertainment για 334 εκατομμύρια δολάρια

Λι Σου-μαν

Η HYBE ξεκίνησε μια μάχη για τον έλεγχο της SM Entertainment όταν αγόρασε ένα μερίδιο 14,8% στον K-pop ανταγωνιστή της από τον ιδρυτή της, Λι Σου-μαν, για 334 εκατομμύρια δολάρια. Η SM Entertainment έλυσε ένα συμβόλαιο παραγωγής με τον Λι το 2022 και προσπάθησε να αναθεωρήσει την εταιρική της διακυβέρνηση και να δημιουργήσει μια μουσική εταιρεία επόμενης γενιάς με τη βοήθεια του κορεατικού διαδικτύου και του τεχνολογικού γίγαντα Kakao. Ο Λι απάντησε στρεφόμενος στην HYBE, η οποία αγόρασε την πλειοψηφία των μετοχών του και κέρδισε δικαστική εντολή που εμπόδισε την SM Entertainment να εκδώσει νέες μετοχές για να τις πουλήσει στην Kakao. Ωστόσο, η HYBE υποχώρησε, αφού η Kakao Corp και η Kakao Entertainment πρόσφεραν στους μετόχους ένα σοβαρό premium και συγκέντρωσαν μερίδιο 40% στην εταιρεία. Η HYBE πούλησε ορισμένες από τις μετοχές της στην Kakao και διατηρεί μερίδιο 8,8%.

Η HYBE αποκτά την Quality Control για 300 εκατομμύρια δολάρια

Σκούτερ Μπράουν

Η αρχική «απόβαση» της HYBE στις ΗΠΑ ήρθε με την εξαγορά της Ithaca Holdings έναντι 1,05 δισεκατομμυρίων δολαρίων, η οποία περιλάμβανε την SB Projects του Σκούτερ Μπράουν και το Big Machine Label Group με έδρα την Νάσβιλ. Παρόλο που η K-pop κέρδιζε δημοτικότητα στη μεγαλύτερη μουσική αγορά στον κόσμο, η HYBE δεν αρκέστηκε στο να εξάγει απλώς το εμπορικό σήμα της ποπ μουσικής σε άλλες αγορές. Έτσι, ο Μπράουν, ο οποίος έγινε Διευθύνων Σύμβουλος της HYBE America τον Ιανουάριο, επέκτεινε τις αρμοδιότητές του με την εξαγορά της εταιρείας χιπ χοπ Quality Control από την HYBE, ύψους 300 εκατομμυρίων δολαρίων, με έδρα την Ατλάντα, τον Φεβρουάριο. Η συμφωνία των 300 εκατομμυρίων δολαρίων πρόσθεσε καλλιτέχνες όπως οι Migos και Lil Baby και τους νεαρούς ιδρυτές της εταιρείας, Pierre “P” Thomas και Kevin “Coach K” Lee, στο ρόστερ της HYBE.

Ο κατάλογος της Katy Perry πωλείται στη Litmus Music για 225 εκατομμύρια δολάρια

Katy Perry

Η Litmus Music, μια εταιρεία δικαιωμάτων μουσικής που ιδρύθηκε το 2022 με την υποστήριξη του κολοσσού ιδιωτικών μετοχών Carlyle Group LLC, έκανε θραύση τον Σεπτέμβριο όταν πλήρωσε 225 εκατομμύρια δολάρια για τα δικαιώματα εκμετάλλευσης master της Katy Perry και δημοσίευσε έσοδα από τα πέντε άλμπουμ της για την Capitol Records — One of the Boys, Teenage Dream, PRISM, Witness and Smile — και ένα στάβλο σύγχρονων κλασικών ποπ όπως τα «Firework», «E.T.» και Teenage Dream. Όχι μόνο η συμφωνία ήταν η μεγαλύτερη συναλλαγή καταλόγου καλλιτεχνών για το 2023, αλλά επίσης κατατάχθηκε ως μία από τις κορυφαίες προσφορές καταλόγου καλλιτεχνών που έγινε ποτέ συμπεριλαμβανομένων των προσφορών για τα έργα του Paul Simon και του David Bowie.

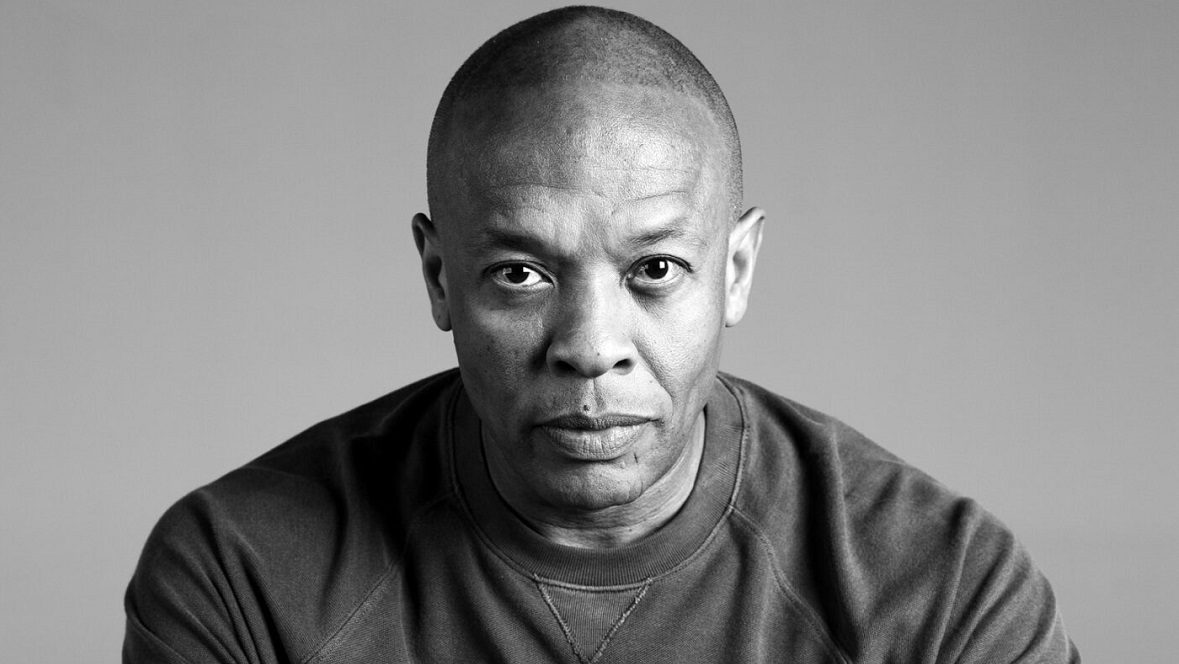

Τραγούδια του Dr. Dre σε Universal Music Group και Shamrock Capital για 200 εκ. δολάρια

Dr. Dre

Τον Φεβρουάριο του 2022, ο Dr. Dre έφερε το hip-hop στο ημίχρονο του Super Bowl αποδεικνύοντας τη διαρκή δημοτικότητα της δουλειάς του τόσο ως καλλιτέχνης όσο και ως παραγωγός. Τον Ιανουάριο του 2023, αυτά τα τραγούδια μετατράπηκαν στην πιο πολύτιμη συμφωνία καταλόγου hip-hop που έγινε ποτέ για έναν μόνο καλλιτέχνη. Η Universal Music Group και η Shamrock Capital πλήρωσαν περίπου 200 εκατομμύρια δολάρια για διάφορες ροές παθητικού εισοδήματος από τον περίφημο κατάλογο του Dr. Dre — συμπεριλαμβανομένων των δικαιωμάτων παραγωγού, του μερίδιού του από τα δικαιώματα καλλιτέχνη N.W.A και του μεριδίου του συγγραφέα στον κατάλογο τραγουδιών όπου δεν κατέχει εκδοτικά δικαιώματα. Η συμφωνία περιλάμβανε επίσης το μερίδιο του Dre σε μια κοινοπραξία Aftermath/Interscope με τη δισκογραφική Top Dawg για τις κυκλοφορίες του Kendrick Lamar μέσω αυτής της συμφωνίας.

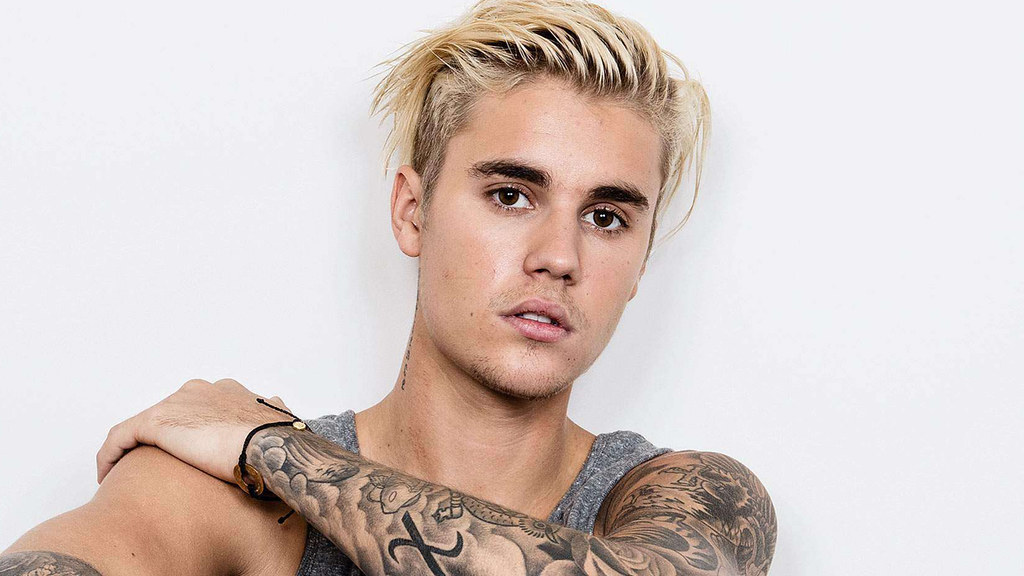

Ο κατάλογος Justin Bieber πωλείται στην Hipgnosis Songs Capital για 200 εκ. δολάρια

Justin Bieber

Σε μια χρονιά που το Hipgnosis Songs Fund, το εισηγμένο στο χρηματιστήριο fund δικαιωμάτων, ήταν συχνά στα πρωτοσέλιδα, το βραβείο για τη μεγαλύτερη συναλλαγή από μια εταιρεία Hipgnosis πήγε στην Hipgnosis Songs Capital για τη συμφωνία 200 εκατομμυρίων δολαρίων για τον κατάλογο Justin Bieber. Η Hipgnosis Songs Capital είναι μια κοινοπραξία της Hipgnosis Song Mangement υπό την ηγεσία της Merck Mercuriadis – του επενδυτικού συμβούλου του δημόσιου ταμείου – και του επενδυτικού κολοσσού Blackstone. Με το Hipgnosis Songs Fund να βρίσκεται στο περιθώριο της σύναψης συμφωνιών, η Hipgnosis Songs Capital πήρε το 100% των εκδόσεων του Bieber, καθώς και τα δικαιώματα καλλιτεχνών από τις κύριες ηχογραφήσεις του και τα γειτονικά δικαιώματα. Η συμφωνία κάλυψε 290 τίτλους που κάλυπταν την καριέρα του Bieber μέχρι το τέλος του 2021.

Η HYBE αποκτά το υπόλοιπο μερίδιο στο Belift Lab για 114 εκατομμύρια δολάρια

Enhypen

Σύμφωνα με αναφορές τον Αύγουστο, η HYBE κατέβαλε 150 δισεκατομμύρια γουόν (114 εκατομμύρια δολάρια) για το υπόλοιπο 51,5% των μετοχών της Belift Lab που ανήκε στον συνεργάτη της κοινοπραξίας, CJ ENM. Το πρακτορείο δημιουργήθηκε το 2018 για να αναπτύξει ένα boy band που γεννήθηκε από το “I-Land”, μια εκπομπή ακρόασης που προβλήθηκε στο τηλεοπτικό δίκτυο Mnet του CJ ENM. Το αποτέλεσμα ήταν το Enhypen, ένα από τα πιο επιτυχημένα συγκροτήματα της HYBE πέραν των BTS. Το τελευταίο άλμπουμ των Enhpyen, Orange Blood, έκανε το ντεμπούτο του στο Νο. 4 στο τσαρτ άλμπουμ Billboard 200 στις 2 Δεκεμβρίου και σύμφωνα με πληροφορίες πούλησε σχεδόν 1,9 εκατομμύρια κομάτια στη Νότια Κορέα την πρώτη εβδομάδα κυκλοφορίας του.

Η Warner Music Group αγοράζει πλειοψηφικό μερίδιο σε 10 χιλιάδες έργα για 102 εκ. δολάρια

Ελιοτ Γκρέιντζ

Η δισκογραφική εταιρεία 10k Projects του Έλιοτ Γκρέιντζ δούλεψε επτά χρόνια σε συνεργασία με το Universal Music Group, κυκλοφορώντας έργα των Ice Spice, Tekashi 6ix9ine, Trippie Redd, iann dior και Internet Money. Ήταν λογική συνεργασία δεδομένου ότι ο πατέρας του, Λούσιαν Γκρέιντζ, ήταν πρόεδρος και διευθύνων σύμβουλος της UMG από το 2011. Αλλά η 10k Projects «μετανάστευσε» στη Warner Music Group τον Αύγουστο σε μια συμφωνία που περιγράφεται ως κοινοπραξία όταν ανακοινώθηκε τον Σεπτέμβριο. Ωστόσο, η ετήσια έκθεση της Warner Music Group, που κυκλοφόρησε στις 21 Νοεμβρίου, αποκάλυψε ότι η WMG απέκτησε μερίδιο 51% στην 10k Projects για 102 εκατομμύρια δολάρια.

Latest News

Νέος πρεσβευτής της Chanel ο ράπερ Κέντρικ Λαμάρ

Η σχέση του Κέντρικ Λαμάρ με τον οίκο ξεκίνησε το 2023, όταν παρευρέθηκε στο Met Gala το οποίο είχε ως θέμα «Karl Lagerfeld: A Line of Beauty».

Warner Bros και DC τιμούν την 87η επέτειο του Superman

Η ταινία «Superman» του Τζέιμς Γκαν, μία από πολυαναμενόμενες ταινίες του καλοκαιριού, αναμένεται να κάνει πρεμιέρα στις αίθουσες στις 11 Ιουλίου

Ράιαν Γκόσλινγκ: Από το οσκαρικό La La Land στο Star Wars

Μετά από μήνες συζητήσεων, ο σταρ του Χόλιγουντ Ράιαν Γκόσλινγκ συμφώνησε να πρωταγωνιστήσει στην επερχόμενη ταινία του franchise Star Wars.

Τι είναι Skinnytok και γιατί προσφεύγει το Παρίσι στην Κομισιόν

Το Skinnytok είναι μία νέα επικίνδυνη για τη δημόσια υγεία τάση που κυριαρχεί στα μέσα κοινωνικής δικτύωσης

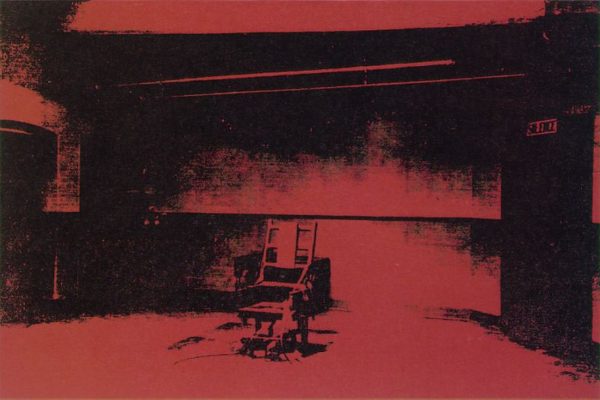

Γκαλερίστας στη Φλόριντα κατηγορείται για πώληση πλαστών έργων του Γουόρχολ

Ο Λέσλι Ρόμπερτς, ιδιοκτήτης της Miami Fine Art Gallery, που πωλούσε τους πλαστούς Άντι Γουόρχολ θα μπορούσε τώρα να περάσει μια δεκαετία πίσω από τα κάγκελα.

Πώς έφτασε στην κορυφή το Minecraft Movie

Η προσαρμογή του βιντεοπαιχνιδιού Minecraft πέτυχε αυτό που ο κινηματογράφος πάντα θέλει: να πουλήσει μπόλικα εισιτήρια και να δελεάσει τους νέους στις αίθουσες

Γιατί το κοινό σνομπάρει τις πρωτότυπες ταινίες του Χόλιγουντ

Το Χόλιγουντ βγάζει νέες ταινίες βασισμένες σε φρέσκες ιδέες οι οποίες βυθίζονται στα ταμεία

Ο Βασιλεύς των Βασιλέων: Το νέο βιβλικό animation κάνει ρεκόρ στο box office

Η απρόσμενη εισπρακτική επιτυχία του ανεξάρτητου animation Βασιλεύς Των Βασιλέων δείχνει ότι η showbiz μπορεί να κερδίσει πολλά επενδύοντας σε προϊόντα θρησκευτικού χαρακτήρα -ειδικά σήμερα

H «ηλεκτρική καρέκλα» του Γουόρχολ σε δημοπρασία – Ίσως αγγίξει τα 30 εκατ.

Ο πίνακας του Άντι Γουόρχολ προέρχεται από την πολύτιμη συλλογή των εκλιπόντων Βέλγων καλλιτεχνών Roger Matthys και Hilda Colle.

Τιτανικός: Στο σφυρί το βιολί από την ταινία που «βούλιαξε» τα ταμεία

Ακόμη ένα αντικείμενο από την ταινία-φαινόμενο του Τζέιμς Κάμερον, Τιτανικός, αναμένεται να σπάσει τη μπάνκα

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης