Μπορεί ο κόσμος να έχει πολλαπλές εστίες αβεβαιότητας, τόσο στο οικονομικό όσο και στο γεωπολιτικό μέτωπο, αλλά οι αγορές βρίσκονται σε ένα καθόλα θετικό περιβάλλον, με τους δείκτες να καταρρίπτουν τα ιστορικά υψηλά τους συχνά – πυκνά.

Σε αυτό το πλαίσιο, η JP Morgan αναθεωρεί τις βασικές παραμέτρους που ανέλυσε στο Outlook του 2024, προκειμένου να απαντήσει στις συνεχείς ερωτήσεις που δέχεται η ομάδα ανάλυσή της από τους επενδυτές.

1) Πώς μπορείτε να είστε τόσο σίγουροι ότι το πρόβλημα του πληθωρισμού έχει τελειώσει; Η οικονομία φαίνεται αρκετά ισχυρή

Η ανακοίνωση των τελευταίων στοιχείων του πληθωρισμού στις ΗΠΑ και την Ευρωζώνη υπενθύμισε στους επενδυτές ότι η πορεία προς τον στόχο του πληθωρισμού, το 2%, πιθανότατα δεν είναι ευθεία γραμμή. Χρειάζεται ένας «έλεγχος πραγματικότητας». Με την έναρξη του έτους, οι αγορές είχαν στοιχηματίσει σε μια αναμφισβήτητα επιθετική πορεία για μειώσεις επιτοκίων (κάποια στιγμή ανέμεναν περικοπές περίπου 170 μονάδων βάσης το 2024).

Οι προσδοκίες φαίνονται πιο λογικές σήμερα, και κοιτάζοντας τη γενικότερη εικόνα, ο πληθωρισμός εξακολουθεί να κινείται προς τη σωστή κατεύθυνση. Αυτά είναι καλά νέα δεδομένου ότι ο πρόεδρος της Federal Reserve, Jerome Powell ήταν ξεκάθαρος ότι πρέπει απλώς να δούμε μια συνέχιση και όχι μια βελτίωση των τρεχουσών τάσεων του πληθωρισμού για να πορευτούμε με τις μειώσεις επιτοκίων φέτος. Καθένας από τους τρεις βασικούς παράγοντες του πληθωρισμού –η αγορά εργασίας, η προσφορά και οι εφοδιαστικές αλυσίδες– εξακολουθούν να δείχνουν πολλά υποσχόμενα σημάδια.

Αλλά γιατί η Fed να μειώσει τα επιτόκια εάν η οικονομία είναι τόσο ισχυρή;

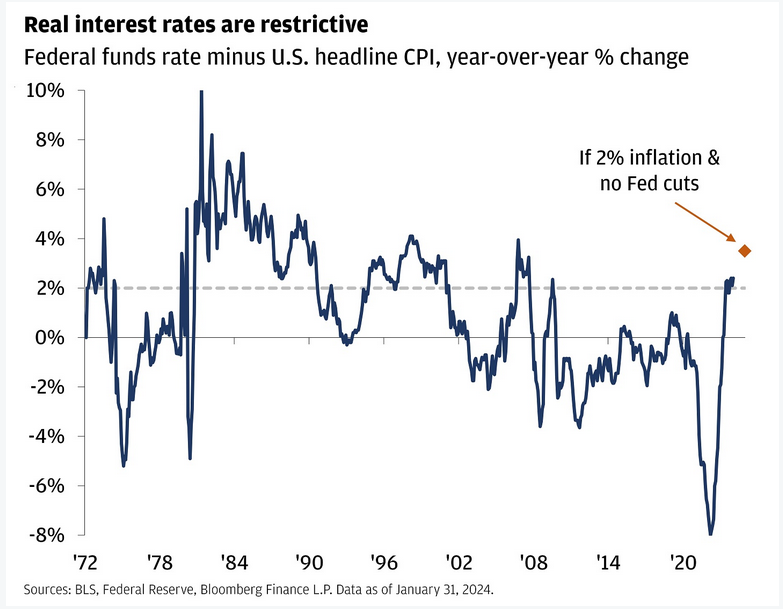

Στα σημερινά επίπεδα, τα επιτόκια πολιτικής είναι περιοριστικά. Σκεφτείτε ότι το πραγματικό επιτόκιο πολιτικής έχει πράγματι αυξηθεί καθώς ο πληθωρισμός έχει επιβραδυνθεί, παρόλο που η Fed έχει σταματήσει να κάνει αυξήσεις επιτοκίων.

Αυτό σημαίνει ότι καθώς ο πληθωρισμός συνεχίζει να κινείται χαμηλότερα, οι κεντρικές τράπεζες πρέπει να κάνουν περικοπές για να διατηρήσουν το ίδιο επίπεδο περιορισμού. Ως εκ τούτου, οι υπεύθυνοι χάραξης πολιτικής είναι επιφορτισμένοι με την εξισορρόπηση τόσο των κινδύνων εκ νέου επιτάχυνσης του πληθωρισμού όσο και του κινδύνου υπερβολικής σύσφιξης. Η JP Morgan θεωρεί ότι οι μειώσεις επιτοκίων κατά 125 μονάδες βάσης φέτος φαίνονται λογικές.

2) Τι σημαίνουν οι γεωπολιτικές εντάσεις στη Μέση Ανατολή για τον πληθωρισμό;

Έχουμε ήδη δει το κόστος αποστολής να αυξάνεται και ορισμένες εταιρείες αναφέρουν ανησυχίες για την αλυσίδα εφοδιασμού στις εκτιμήσεις τους για τα κέρδη.

Ωστόσο, το πλαίσιο είναι σημαντικό. Οι διαταραχές στην Ερυθρά Θάλασσα κάνουν το εμπόριο πιο δύσκολο, με τα πλοία μεταφοράς εμπορευματοκιβωτίων να κάνουν τον γύρο της Αφρικής και όχι μέσω της Διώρυγας του Σουέζ. Αυτό σημαίνει ότι, ενώ τα έξοδα αποστολής έχουν αυξηθεί, παραμένουν πάνω από 60% κάτω από τα υψηλά του 2020.

Η πίεση επίσης μπορεί να υποχωρήσει σύντομα. Την περασμένη εβδομάδα ο ναυτιλιακός γίγαντας Maersk, που συχνά θεωρείται βαρόμετρο για το παγκόσμιο εμπόριο, αν και αναγνώρισε την αβεβαιότητα γύρω από την κατάσταση, σημείωσε επίσης ότι περισσότερα νέα πλοία ήταν καθ’ οδόν προς την αγορά από όσα χρειάζονταν για να στείλουν πλοία σε όλη την Αφρική, μειώνοντας τον αντίκτυπο των μεγαλύτερων αναμενόμενων χρόνων ταξιδιού και των υψηλότερων ναύλων.

Τέλος, η JP Morgan αναμένει μικρή επίδραση στον πληθωρισμό ως έχει. Τα αγαθά αντιπροσωπεύουν μόλις το ένα τρίτο του PCE (δείκτης προσωπικών δαπανών) των ΗΠΑ (το προτιμώμενο μετρητή πληθωρισμού της Fed) – και μόνο περίπου το ένα τρίτο αυτού μπορεί επίσης να ανιχνευθεί στις εισαγωγές. Επιπλέον, μόνο το 4% του φορτίου μέσω της Διώρυγας του Σουέζ ταξιδεύει στην Αμερική, σε σύγκριση με περίπου 40% για την Ευρώπη και περίπου 30% για την Ασία.

3) Οι μετοχές έχουν ήδη αυξηθεί πολύ. Τι πρέπει να κάνουν οι επενδυτές;

Οι αμερικανικές μετοχές έχουν κάνει ράλι πάνω από 20% μέσα σε λίγους μήνες. Υπάρχουν πολλές ερωτήσεις σχετικά με το αν υπάρχει ακόμη περιθώριο ανόδου.

Η ιστορία μάς λέει ότι η επένδυση όταν η αγορά βρίσκεται σε υψηλό όλων των εποχών συχνά σημαίνει σταθερές μελλοντικές αποδόσεις. Κατά τη διάρκεια των τελευταίων 50 ετών (πάνω από το 1970), εάν επένδυε κανείς στον S&P 500 σε όλα τα υψηλά όλων των εποχών, η επένδυση θα ήταν υψηλότερη ένα χρόνο αργότερα κατά 70% των περιπτώσεων, με μέση απόδοση 9,4%. – έναντι του 9,0% κατά μέσο όρο όταν επενδύει κανείς ανά πάσα στιγμή.

Η JP Morgan πιστεύει επίσης ότι το σημερινό σκηνικό είναι καλό για τις μετοχές. Ο πληθωρισμός (δηλαδή ο ονομαστικός ΔΤΚ εντός εύρους 2%-3%) τείνει να είναι καλός για τα εταιρικά κέρδη. Πράγματι, αυτή η περίοδος ανακοίνωσης των αποτελεσμάτων πρόκειται να σηματοδοτήσει ένα δεύτερο συνεχόμενο τρίμηνο ανάπτυξης μετά από σχεδόν ένα χρόνο συρρίκνωσης.

Τα θετικά αποτελέσματα από τη μεγάλη τεχνολογία έχουν δείξει αυτές τις εταιρείες ως άξιες των ράλι τους. Η Chipmaker Nvidia ξεπέρασε τόσο την Alphabet όσο και την Amazon την περασμένη εβδομάδα και έγινε η τρίτη μεγαλύτερη εταιρεία στον κόσμο. Εν τω μεταξύ, εντάσσονται και άλλοι κλάδοι. Από τα τέλη Οκτωβρίου, ο ισοσταθμισμένος S&P 500 συμβαδίζει με τον σταθμισμένο δείκτη κεφαλαιοποίησης της αγοράς και οι μικρές κεφαλαιοποιήσεις έχουν όντως καλύτερες επιδόσεις.

4) Τι θα σημαίνει για τις αγορές το αποτέλεσμα των αμερικανικών εκλογών

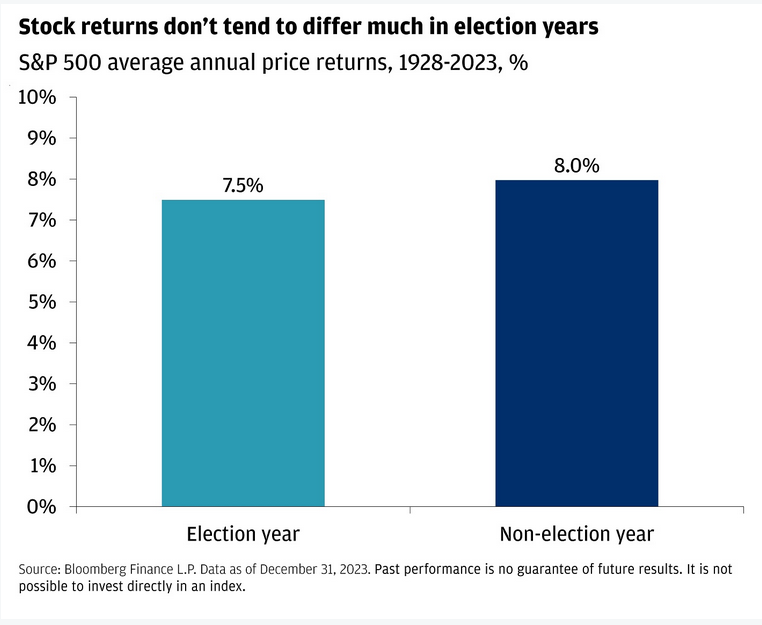

Οι εκλογές στις ΗΠΑ απασχολούν τις αγορές πάντα. Αρχικά, αξίζει να θυμόμαστε ότι οι αποδόσεις σε προεκλογικά και μη εκλογικά έτη δεν ήταν και τόσο διαφορετικές, καθώς και οι δύο παράγουν σταθερές αποδόσεις.

Καθώς πλησιάζουμε προς τον Νοέμβριο, οι αγορές αρχίζουν να αποτιμούν τις πιθανές προτάσεις πολιτικής Trump ή Biden και τι μπορεί να σημαίνουν για την προοπτική της οικονομίας. Ο Trump έχει ήδη προτείνει νέο γύρο δασμών στις εισαγωγές από ξένες χώρες, την παράταση του νόμου περί περικοπών φόρων και θέσεων εργασίας του 2017 (TCJA), περισσότερες αμυντικές δαπάνες και απορρύθμιση. Σύμφωνα με την JP Morgan η αρχική αίσθηση είναι ότι ένα τέτοιο σενάριο θα μπορούσε να αυξήσει τις αποδόσεις των ομολόγων, να στηρίξει μετοχές μικρής και μεσαίας κεφαλαιοποίησης και να ωθήσει το δολάριο υψηλότερα.

Από την άλλη πλευρά, ο Biden μπορεί να διατηρήσει ορισμένα μέρη του TCJA, αλλά να κάνει αλλαγές προς τις προτιμήσεις των Δημοκρατικών, να σηματοδοτήσει αυστηρότερους κανονισμούς, να βασιστεί στον νόμο για την προσιτή περίθαλψη και να επικεντρωθεί στην πολυμέρεια και η ενεργειακή μετάβαση.

Τελικά, οι μακροπρόθεσμοι επενδυτές έχουν καλό ιστορικό όσον αφορά τις εκλογές. Άλλωστε γίνονται κάθε τέσσερα χρόνια. Ιστορικά, οι μακροοικονομικοί παράγοντες τείνουν να έχουν τη μεγαλύτερη σημασία για τις αγορές, με τις αλλαγές πολιτικής να έχουν μεγαλύτερη επίδραση σε επίπεδο κλάδου και κατηγορίας περιουσιακών στοιχείων.

5) Η κατάσταση του χρέους των ΗΠΑ είναι ανησυχητική. Είναι αυτό ένα πρόβλημα και ποιες είναι οι πιθανές επιπτώσεις;

Παράλληλα με την εκλογική φλυαρία, υπάρχουν ανησυχίες για το αυξανόμενο χρέος των ΗΠΑ. Αν και αυτό μπορεί να οδηγήσει σε μερικές σκληρές μάχες για τους φόρους και τις κρατικές δαπάνες, η JP Morgan δεν προβλέπει μια δημοσιονομική κρίση στις ΗΠΑ.

Για όσους θέλουν να διαχειριστούν τους κινδύνους, η φορολογικά αποδοτική επένδυση θα πρέπει να αποτελεί προτεραιότητα. Από εκεί, οι αγορές συναλλάγματος έχουν επωμιστεί ιστορικά το μεγαλύτερο μέρος του βάρους μιας κρατικής δημοσιονομικής κρίσης.

Η JP Morgan δεν πιστεύει ότι το δολάριο κινδυνεύει να χάσει το αποθεματικό του σύντομα, ειδικά δεδομένης της δεσπόζουσας θέσης του στο παγκόσμιο εμπόριο και σε άλλες συναλλαγές, αλλά ίσως είναι συνετό να διαφοροποιηθεί η έκθεση σε άλλα παγκόσμια νομίσματα. Επιπλέον, τα πραγματικά περιουσιακά στοιχεία μπορούν να διαδραματίσουν σημαντικό ρόλο ως πιθανή διαφοροποίηση χαρτοφυλακίου και πηγή εισοδήματος για αντιστάθμιση έναντι του μακροπρόθεσμου κινδύνου.

Latest News

Μικρή πτώση για τη Wall Street και «ξεκούραση» μετά τις φρενήρεις εβδομάδες - Ανάσα για δολάριο και ομόλογα

Η Wall Street ξεκουράζετε μετά από φρενήρης εβδομάδες μεταβλητότητας - Ανάσα για δολάριο και ομόλογα

Όλα τα σενάρια για το μεγάλο sell off στα αμερικανικά ομόλογα - Ο ρόλος του Κόκκινου Δράκου

Το μεγάλο sell off στα αμερικανικά ομόλογα δημιούργησε πλήθος ερωτήματα για τους πωλητές αλλά και την αξιοπιστία της ισχυρότερης αγοράς ομολόγων στον κόσμο

Δεύτερη μέρα ισχυρών κερδών για τον Stoxx 600 - «Στο πράσινο» οι ευρωαγορές

Οι κλάδοι των ακινήτων και των τραπεζών οδήγησαν την άνοδο

Στις αγορές με 10ετές ομόλογο βγαίνει το Δημόσιο

Το σχέδιο του ΟΔΔΗΧ για την επανέκδοση 10ετούς ομολόγου

Με 4x4 έτρεξε το ΧΑ - Διαπέρασε και τις 1.650 μονάδες ο Γενικός Δείκτης

Το Χρηματιστήριο Αθηνών έκλεισε την τέταρτη συνεχόμενη ανοδική του συνεδρίαση

Νευρικότητα και ήπια κέρδη στη Wall Street

Η Wall Street αξιολογεί τη νέα δέσμη των εταιρικών αποτελεσμάτων

Συντηρεί τα κέρδη το Χρηματιστήριο Αθηνών - Χαμηλά ακόμη οι συναλλαγές

To Xρηματιστήριο Αθηνών δίνει το μήνυμα ότι χρειάζεται τις ήπιες συνεδριάσεις

Άνοδος με χαμηλό τζίρο στο Χρηματιστήριο - Προσεκτικοί οι αγοραστές

Ο Γενικός Δείκτης καταγράφει κέρδη 0,83% στις 1.639,34 μονάδες, ενώ ο τζίρος είναι στα 16,7 εκατ. ευρώ και ο όγκος στα 3,9 εκατ. τεμάχια

Κέρδη στις ευρωαγορές - «Βαραίνει» το Παρίσι η LVMH

Παρά το θετικό κλίμα, η μετοχή της LVMH σημειώνει βουτιά 8%

Κέρδη στην Ασία, μικρές απώλειες στις αγορές της Κίνας

Μέσα στη μέρα αναμένεται να ανακοινώσει η Ινδία τα στοιχεία για τον πληθωρισμό για τον Μάρτιο

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης