Η τεχνητή νοημοσύνη επελαύνει και μαζί της αυξάνονται οι φόβοι για αυξανόμενη συγκέντρωση στο χρηματιστήριο.

Τα εξωπραγματικά κέρδη της Nvidia για το τελευταίο τρίμηνο πρόσθεσαν 267 δισεκατομμύρια δολάρια στην κεφαλαιοποίησή της την περασμένη Πέμπτη, περισσότερα από ολόκληρη την αξία του Netflix και έκαναν ρεκόρ για το μεγαλύτερο κέρδος μίας ημέρας στην ιστορία.

Γιγαντώνονται επικίνδυνα οι μετοχές της AI – Αναζητούνται τα όρια της φούσκας

Καθώς οι λεγόμενοι Magnificent Seven, δηλαδή οι μετοχές με τα μεγαλύτερα κέρδη μέσα στο 2023, οι Apple, Microsoft, Alphabet (Google), Amazon, Nvidia, Meta Platforms και Tesla ολοκληρώνουν την τελευταία περίοδο κερδών τους, το εμπόριο τεχνητής νοημοσύνης βρίσκεται σε πλήρη εξέλιξη, αναφέρει σε δημοσίευμά του ο Business Insider.

Ωστόσο, το άρθρο αναφέρει ότι οι αναλυτές έχουν προειδοποιήσει για μια τεχνολογική φούσκα με επίκεντρο την τεχνητή νοημοσύνη που θυμίζει την εποχή πριν από δύο δεκαετίες. Παρόμοια με εκείνη την περίοδο, αυξάνονται οι προειδοποιήσεις ότι και η τελευταία φούσκα θα σκάσει.

«Το σημαντικό πράγμα που πρέπει να θυμόμαστε είναι ότι οι φούσκες ΠΑΝΤΑ επικεντρώνονται γύρω από μια νέα τεχνολογία ή μια νέα εξέλιξη. Είναι λίγο διαφορετικό στο ότι μέχρι στιγμής… μέχρι στιγμής… δεν έχει οδηγήσει σε εκτεταμένα νέα ζητήματα», δήλωσε στον Business Insider ο Ρίτσαρντ Μπέρνστάιν, πρόεδρος της Richard Bernstein Advisors.

Το σκάσιμο της φούσκας των dot-com εγκαινίασε μια χαμένη δεκαετία για το χρηματιστήριο. Από το 1999 έως το 2009, ο S&P 500 είχε απόδοση -1% ετησίως, ενώ ο Nasdaq είχε ακόμη χειρότερη απόδοση -5% ετησίως (-6% ετησίως για τον Nasdaq 100).

«Στην πραγματικότητα, αν κάποιος είχε αγοράσει τον NASDAQ στο αποκορύφωμα της τεχνολογικής φούσκας τον Μάρτιο του 2000, θα χρειαζόταν σχεδόν 14 χρόνια για να καταφέρει απλώς να κάνει break even», ανέφερε η Richard Bernstein Advisors (RBA) σε σημείωμά της την περασμένη εβδομάδα.

Ευτυχώς, υπάρχει μια απλή λύση για να αποφύγετε τη μοίρα της dot-com εποχής που έπληξε τους επενδυτές, λέει η RBA: διαφοροποιηθείτε.

«Η αποφυγή της διαφοροποίησης δεν ήταν ποτέ συνετή, και αυτό ισχύει σίγουρα κατά τη διάρκεια περιβαλλόντων φούσκας. Το κλειδί για τις μελλοντικές αποδόσεις μπορεί να είναι η απλή, βασική διαφοροποίηση».

Οι Top 6 εναντίον των Magnificent 7

Κατά το τελευταίο έτος της τεχνολογικής φούσκας το 1999, ο ενθουσιασμός γύρω από την τεχνολογία του Διαδικτύου και η δυνατότητά της να φέρει επανάσταση στην οικονομία «φούσκωσε» γρήγορα μια χούφτα μετοχές, με τον τομέα της τεχνολογίας και πληροφορικής του S&P 500 να παράγει συνολική απόδοση 103,76% εκείνο το έτος, σημειώνει η RBA.

Εν τω μεταξύ, οι μετοχές της «παλαιάς οικονομίας» έμειναν πίσω από την τεχνολογία, με τους άλλους έξι μεγάλους τομείς του S&P 500 να παράγουν μέση απόδοση 10,7%.

Η ανάλυση της RBA ανέφερε ότι πολλοί επενδυτές πιστεύουν ότι η σημερινή «φούσκα της τεχνητής νοημοσύνης» διαφέρει κατά πολύ από τις φούσκες των προηγούμενων ετών, επειδή οι ηγέτες της mega-cap είναι «πραγματικές εταιρείες» και όχι εκείνες που διέθεταν υψηλές αποτιμήσεις με ελάχιστα κέρδη για να τις υποστηρίξουν.

Αυτή είναι μια λανθασμένη αντίληψη, ανέφερε ο Μπερνστάιν.

Οι έξι μεγαλύτεροι τεχνολογικοί τιτάνες τον Δεκέμβριο του 1999 – Microsoft, Cisco, Intel, IBM, Oracle και Qualcomm – ήταν νόμιμες εταιρείες με ισχυρή οικονομική θέση και θετικές ταμειακές ροές εκείνη την εποχή. Αλλά όταν η φούσκα… ξεφούσκωσε, καμία από αυτές τις μετοχές δεν είδε ταχεία ανάκαμψη στα προηγούμενα υψηλά. Η μετοχή της Cisco δεν θα ανακάμψει πλήρως μέχρι το 2019.

Σήμερα, η φούσκα που τροφοδοτείται από την Τεχνητή Νοημοσύνη και η υπερβολική ρευστότητα που σχετίζεται με την πανδημία έχουν ανεβάσει τις αποτιμήσεις των μετοχών, οδηγώντας σε μια άκρως κερδοσκοπική και συγκεντρωτική ηγεσία της αγοράς.

Οι μετοχές των Magnificent 7- Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia και Tesla – αντιπροσωπεύουν περίπου το 29% του S&P 500 αυτές τις μέρες. Ο Μπερνστάιν δήλωσε ότι παρά το γεγονός ότι ορισμένα από αυτά τα ονόματα παρουσιάζουν σταθερή ανάπτυξη, η ανάπτυξη αυτή δεν είναι εξαιρετική σε σύγκριση με πολλές άλλες εταιρείες.

«Αυτή τη στιγμή υπάρχουν περίπου 140 μετοχές εντός των μετοχικών αγορών του G-7 (ΗΠΑ, Καναδάς, Γερμανία, Ιαπωνία, Γαλλία, Ηνωμένο Βασίλειο και Ιταλία) που προβλέπεται να αυξήσουν τα κέρδη τους κατά 25% ή περισσότερο κατά το επόμενο έτος. Το πιο σημαντικό είναι ότι μόνο 3 από τις Magnificent 7 περνούν από την οθόνη και η ταχύτερα αναπτυσσόμενη από τις Magnificent 7 κατατάσσεται μόλις στην 25η θέση», αναφέρει στο σημείωμά της η Richard Bernstein Advisors.

Η διαφοροποίηση είναι το κλειδί

Ο Μπερνστάιν επανέλαβε ότι οι επενδυτές πρέπει να διαφοροποιήσουν τα χαρτοφυλάκιά τους για να αποφύγουν μελλοντικές απώλειες που συμπαρέσυραν τα χαρτοφυλάκια τα χρόνια μετά τη χρεοκοπία των dot-com. Ευτυχώς, το εύρος των υγιών επενδύσεων εκτός των μεγαλύτερων μετοχών ισοδυναμεί με μια ευκαιρία «μία φορά ανά γενιά» υποστήριξε η RBA.

«Αν η άποψή σας για τον κόσμο αποδειχθεί λανθασμένη, τότε θα έχετε κάτι που είναι πιθανό να υπεραποδώσει σε αυτό το απρόβλεπτο σενάριο. Έτσι, θα πρέπει πάντα να υπάρχει μία ρεζέρβα στο χαρτοφυλάκιο σε περίπτωση που κάνετε λάθος», δήλωσε ο Μπερνστάιν στον Business Insider.

Επιπλέον, έκανε διάκριση μεταξύ «οικονομικών ευκαιριών» και «επενδυτικών ευκαιριών».

«Η τεχνολογία αλλάζει πάντα την οικονομία. Η αγαπημένη μου “τεχνολογία” που άλλαξε σημαντικά την οικονομία ήταν ο λαμπτήρας επειδή μετέτρεψε την οικονομία σε μια οικονομία 24 ωρών», είπε. «Η Τεχνητή Νοημοσύνη θα αλλάξει την οικονομία, αλλά αυτό δεν σημαίνει ότι η επένδυση στην αποδεκτή μετοχή Τεχνητής Νοημοσύνης σήμερα θα αποδειχθεί κερδοφόρα μακροπρόθεσμα», κατέληξε ο Ρίτσαρντ Μπέρνστάιν.

Latest News

Η Μόσχα επιταχύνει την «αρπαγή» περιουσιακών στοιχείων

Το ξεφάντωμα εθνικοποιήσεων έρχεται καθώς ο Βλαντιμίρ Πούτιν φλερτάρει με δυτικές εταιρείες

Τι φοβούνται οι Αμερικανοί ταξιδιώτες φέτος

Οι Αμερικανοί που σχεδιάζουν ταξίδια στο εξωτερικό θα βρεθούν αντιμέτωποι με τα απόνερα των πολιτικών Τραμπ

Ανεπηρέαστη από τους δασμούς Τραμπ η Renault

Απομονωμένη από την αναταραχή της βιομηχανίας, η Renault επιδιώκει να προχωρήσει από την ανάκαμψη ενισχύοντας τις πωλήσεις EV και υβριδικών

Το Πεντάγωνο τερματίζει υπηρεσίες συμβούλων αξίας 4 δισ.

Η κίνηση από το Πεντάγωνο είναι μέρος της συνεχιζόμενης εκκαθάρισης των δαπανών παροχής συμβουλών από την κυβέρνηση Τραμπ

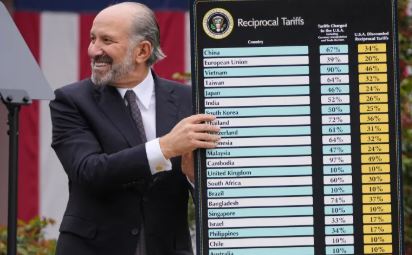

Ο Τραμπ σχεδιάζει χωριστούς δασμούς στα εξαιρούμενα ηλεκτρονικά είδη - Δήλωση-βόμβα από Λάτνικ

«Χρειαζόμαστε τα φάρμακά μας και χρειαζόμαστε ημιαγωγούς και τα ηλεκτρονικά μας να κατασκευαστούν στην Αμερική», είπε ο Λάτνικ

Μεγάλα διεθνή συνταξιοδοτικά ταμεία βάζουν... πάγο σε επενδύσεις στις ΗΠΑ

Οι μεγάλοι θεσμικοί επενδυτές από τον Καναδά, τη Δανία και άλλες χώρες επανεξετάζουν την έκθεσή τους στην οικονομία των ΗΠΑ

Με το όπλο επ' ώμου η ΕΚΤ - Έρχεται η «Μεγάλη Πέμπτη» για επιτόκια

Σε νέα μείωση των επιτοκίων στις 17 Απριλίου από την ΕΚΤ ποντάρουν οι αγορές - Οι εκτιμήσεις Στουρνάρα

Χρειάζεται κάθε εταιρεία ένα... βουνό μετρητών όπως αυτό του Μπάφετ; - Ανάλυση Economist

Το 2024, ο βιομηχανικός όμιλος του Μπάφετ, Berkshire Hathaway, πούλησε μετοχές συνολικής αξίας 134 δισεκατομμυρίων δολαρίων

Δασμοί Τραμπ: Τα πιο περιζήτητα κινεζικά προϊόντα στις ΗΠΑ – Από… ανεμιστήρες μέχρι κούκλες Barbie

Οι δασμοί Τραμπ έχουν το τίμημά τους σε όσους Αμερικανούς ελπίζουν να αγοράσουν παιχνίδια που θα πωλούνται σε υψηλότερες τιμές

Ινδία: Οι πελάτες λιανικής και οι ταξιδιώτες πιο εκτεθειμένοι στους δασμούς Τραμπ

Ποιοι είναι οι πιο εκτεθειμένοι, στις επιπτώσεις των δασμών Τραμπ, κλάδοι της Ινδίας που ενδέχεται να καταφύγουν σε περικοπές κόστους

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης