Reuters Breakingviews

Στην ταινία του 2021 “Don’t Look Up”, οι επιστήμονες αποτυγχάνουν να πείσουν ένα αφελές κοινό ότι ένας κομήτης θα καταστρέψει τη Γη.

Στην πραγματική ζωή, ο πρόεδρος της Ομοσπονδιακής Τράπεζας των ΗΠΑ Τζερόμ «Τζέι» Πάουελ βρίσκεται σε παρόμοια δύσκολη θέση, δυνητικά αντιμετωπίζοντας το καθήκον να πείσει τους παγκόσμιους ηγέτες, τα στελέχη και τους επενδυτές να σταματήσουν να κοιτάζουν προς τα κάτω όταν πρόκειται για επιτόκια. Η ισχυρή απασχόληση και οι αμερικανοί καταναλωτές απειλούν να ανατινάξουν την ιδέα ότι τα χρήματα θα είναι πολύ φθηνότερα σύντομα.

Σχεδόν κάθε ιστορία, είτε έχει ειπωθεί στη Βίβλο είτε στο Netflix, ξεκινά με ειρηνική στάση. Η αμερικανική οικονομία βιώνει τώρα κάτι τέτοιο. Μετά την ώθηση στο συγκριτικό κόστος δανεισμού πέραν του 5%, ο πληθωρισμός υποχωρεί ξανά προς τον στόχο του 2% της Fed. Αυτή η νομισματική συμπίεση έχει αψηφήσει τις προσδοκίες για ύφεση, μια κοινή παρενέργεια αυτής της πολιτικής.

Και βάζει τον Πάουελ σε θέση να κάνει έναν τον γύρο του θριάμβου ότι βοήθησε στην ενορχήστρωση μιας σπάνιας «ήπιας προσγείωσης».

Πολλοί είναι έτοιμοι να τον επευφημήσουν. Οι έμποροι αναμένουν ότι η κεντρική τράπεζα των ΗΠΑ θα μειώσει τα επιτόκια σε περίπου 4,5% φέτος, σύμφωνα με τις τιμές παραγώγων που συλλέγει η LSEG. Και η ίδια η Fed προβάλλει την αύξηση 1,4% του ΑΕΠ για τις Ηνωμένες Πολιτείες το 2024, επιταχυνόμενη στο 1,8% το επόμενο έτος, με τον πληθωρισμό να συγκλίνει στο 2%.

Σε κάθε συναρπαστικό σενάριο, ωστόσο, απροσδόκητα γεγονότα δημιουργούν ένταση. Σε αυτή την περίπτωση, ο κίνδυνος είναι ότι η οικονομική επέκταση των ΗΠΑ θα ξεπεράσει τις προσδοκίες, αναζωπυρώνοντας τον πληθωρισμό και αυξάνοντας τις πιθανότητες τα επιτόκια να παραμείνουν υψηλότερα για μεγαλύτερο χρονικό διάστημα ή ακόμη και να αυξηθούν ξανά.

Προς το παρόν, οι πιθανότητες αυτού του σεναρίου φαίνονται χαμηλές, αλλά η εκπληκτική ανθεκτικότητα της οικονομίας σημαίνει επίσης ότι δεν είναι τόσο εύκολο να αποκλειστεί μια ευρεία ανάκαμψη των τιμών όπως ήταν μόλις πριν από λίγους μήνες. Η Ομοσπονδιακή Επιτροπή Ανοικτής Αγοράς για τον καθορισμό των επιτοκίων της Fed αναγνώρισε το ίδιο κατά την πιο πρόσφατη συνεδρίασή της τον Ιανουάριο, με τα περισσότερα μέλη να σημειώνουν τον κίνδυνο «να κινηθεί πολύ γρήγορα για να χαλαρώσει η στάση της πολιτικής».

Η Lorie Logan, η οποία ηγείται της Federal Reserve Bank of Dallas, προειδοποίησε μάλιστα, τον περασμένο μήνα ότι «δεν πρέπει να αφαιρέσουμε το ενδεχόμενο άλλης αύξησης των επιτοκίων από το τραπέζι».

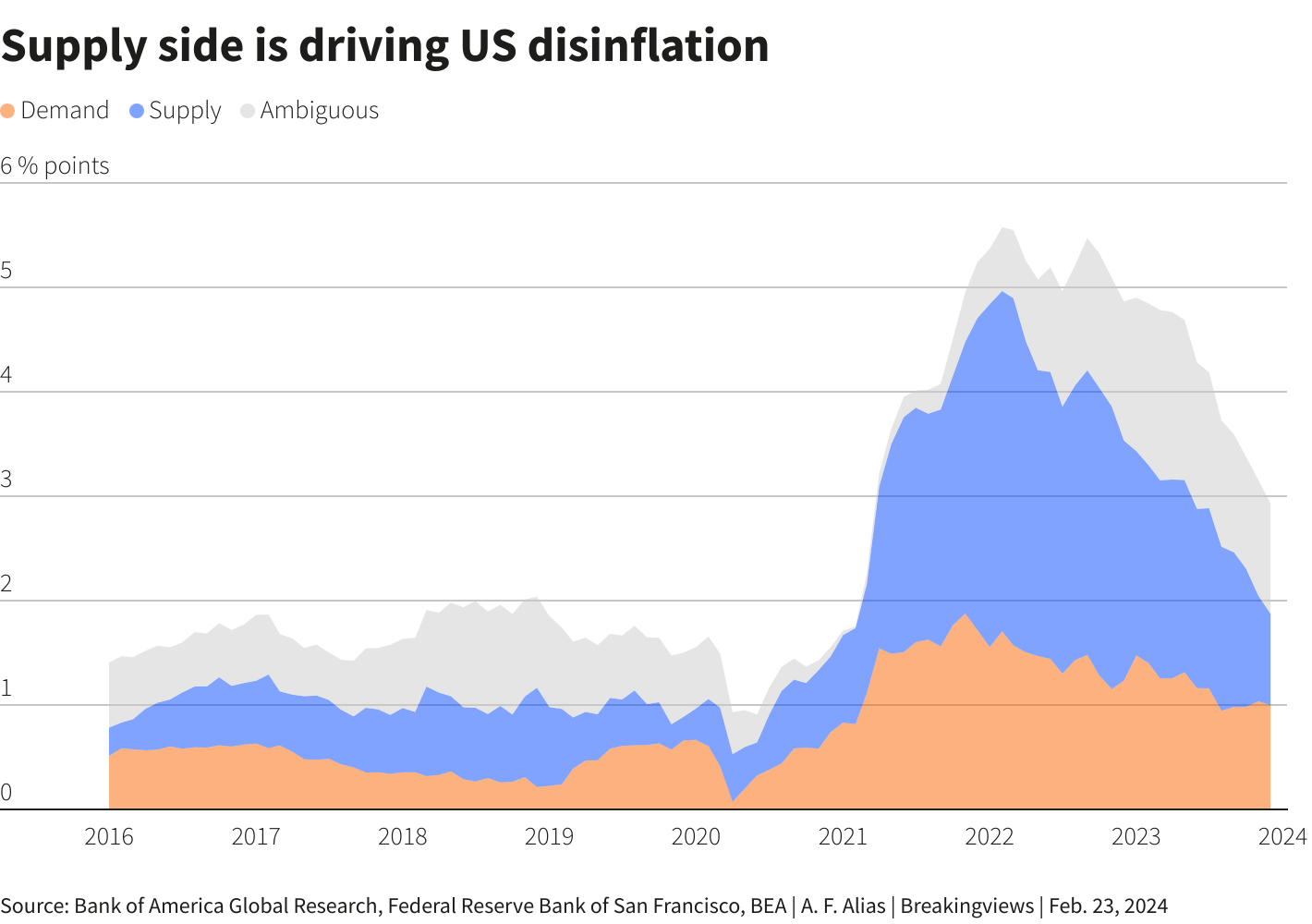

Επίσης, μυστηριώδη στοιχεία συνήθως εμποτίζουν τις καλύτερες πλοκές, και αυτό δεν αποτελεί εξαίρεση. Ο κύριος γρίφος είναι γιατί ο πληθωρισμός συνεχίζει να μειώνεται ακόμη και όταν η οικονομία ευδοκιμεί. Κατά τη διάρκεια των τελευταίων τριών μηνών του 2023, η παραγωγή των ΗΠΑ αυξήθηκε με ισχυρό ετήσιο ρυθμό 3,3%, πολύ πάνω από το 1,8% που η Fed θεωρεί μη πληθωριστικό. Ωστόσο, η ετήσια αύξηση του δείκτη τιμών προσωπικών καταναλωτικών δαπανών, το προτιμώμενο μέτρο για τον πληθωρισμό της κεντρικής τράπεζας, υποχώρησε στο 2,6% τον Δεκέμβριο από 6,8% τον Ιούνιο του 2022. Ένας λόγος μπορεί να είναι η ασυνήθιστη δυναμική προσφοράς και ζήτησης που προκαλείται από την πανδημία.

Κατά τη διάρκεια της χειρότερης περιόδου της Covid, οι εγκλωβισμένοι καταναλωτές ξόδευαν μεγάλο μέρος του εισοδήματός τους, αυξημένο από γενναιόδωρες κρατικές δωρεές, σε αγαθά όπως συσκευές και είδη για την επίπλωση των οικιακών γραφείων. Ωστόσο, οι κατασκευαστές δεν ήταν σε θέση να εκπληρώσουν τις παραγγελίες λόγω των διαταραχών στο διεθνές εμπόριο. Ως αποτέλεσμα, οι τιμές αυξήθηκαν.

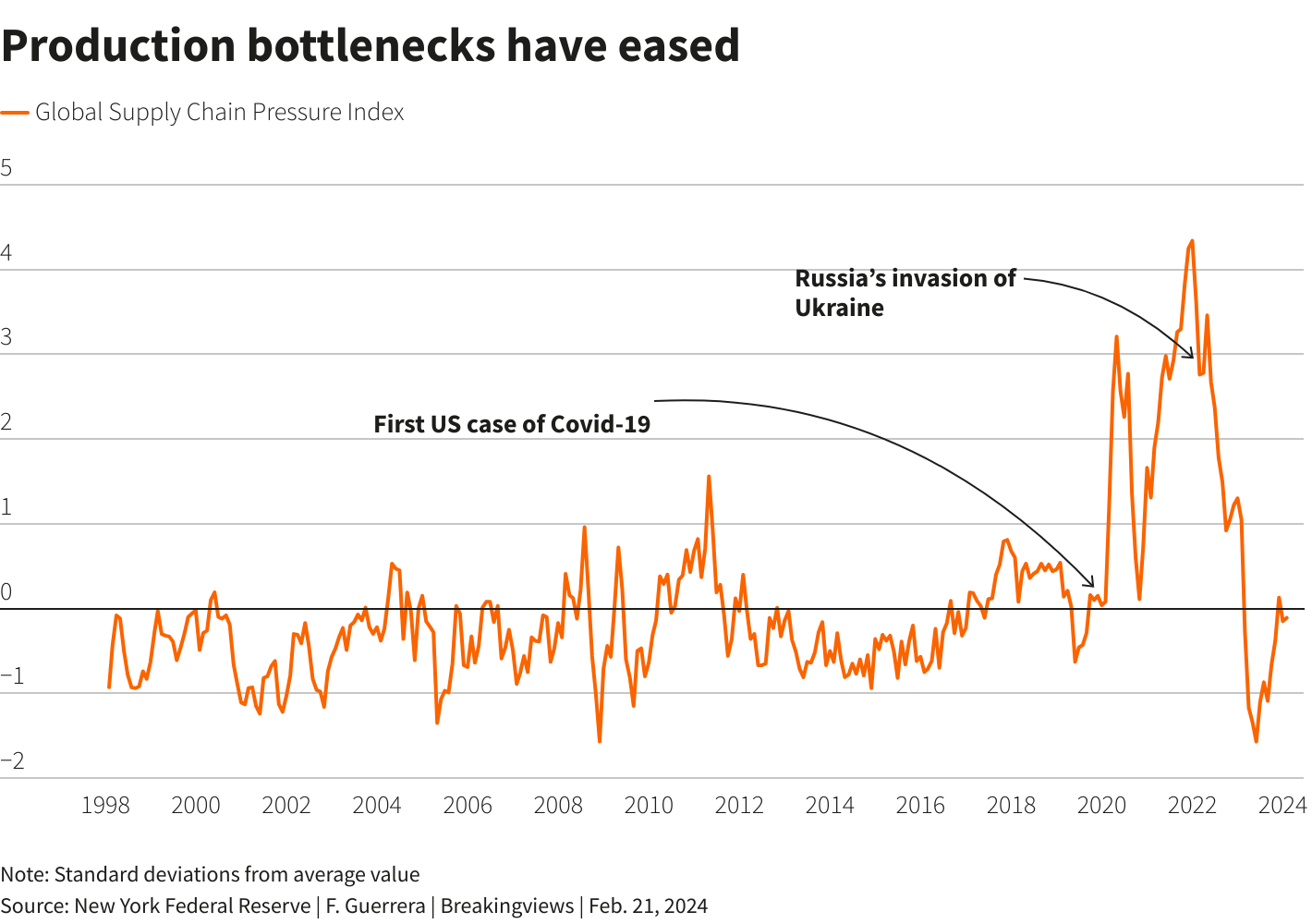

Μεταξύ του πρώτου και του δεύτερου τριμήνου του 2021, το PCE εκτοξεύτηκε, σχεδόν 14%.

Η εισβολή της Ρωσίας στην Ουκρανία τον Φεβρουάριο του 2022 εμπόδισε περαιτέρω τη ροή εμπορευμάτων. Τα σημεία συμφόρησης τελικά μειώθηκαν καθώς εταιρείες και κυβερνήσεις βρήκαν εναλλακτικούς τρόπους για να αγοράσουν υλικά και να στείλουν προϊόντα. Ένας δείκτης, για τις πιέσεις της παγκόσμιας αλυσίδας εφοδιασμού που καταρτίστηκε από την Federal Reserve Bank της Νέας Υόρκης κορυφώθηκε σε ποσοστό περίπου τέσσερις φορές περισσότερο από το ιστορικό πρότυπο, τον Δεκέμβριο του 2021. Τώρα είναι κάτω από τον μακροπρόθεσμο μέσο όρο, με τις τιμές σε όλα, από τηλεοράσεις μέχρι ρούχα να επιβραδύνουν τον πληθωρισμό.

Όσο η προσφορά αγαθών και υπηρεσιών υπερβαίνει τη ζήτηση, η οικονομία μπορεί να αναπτυχθεί χωρίς να αυξάνεται ο πληθωρισμός. Αλλά οι Αμερικανοί εργαζόμενοι μπορεί ακόμη να ανατρέψουν αυτή την αποπληθωριστική ιστορία. Το ποσοστό ανεργίας, στο 3,7%, βρίσκεται κοντά στο ιστορικό χαμηλό του. Υπάρχουν περισσότερες από 1,4 ακάλυπτες θέσεις για κάθε άτομο που επιθυμεί, ένδειξη ότι η αγορά ευνοεί τα άτομα που αναζητούν εργασία. Δεν προκαλεί έκπληξη το γεγονός ότι οι μισθοί Ιανουαρίου αυξήθηκαν με τον ταχύτερο ρυθμό τους εδώ και σχεδόν δύο χρόνια.

Αυτή η εργασιακή κατάσταση τροφοδοτεί τον πληθωρισμό τόσο άμεσα όσο και έμμεσα. Με ετήσιο ρυθμό ανάπτυξης 4,5%, οι αμοιβές στις ΗΠΑ ανεβαίνουν ταχύτερα από τον ρυθμό 3% έως 3,5% που οι περισσότεροι οικονομολόγοι θεωρούν ότι είναι συνεπής με τον πληθωρισμό 2%. Οι υψηλότεροι μισθοί βάζουν επίσης περισσότερα χρήματα στις τσέπες των ανθρώπων, γεγονός που με τη σειρά του ενισχύει τη ζήτηση και εξουδετερώνει τις επιπτώσεις του υψηλότερου κόστους δανεισμού.

Αφού χρησιμοποίησαν το μεγαλύτερο μέρος των μετρητών που είχαν αποθηκεύσει κατά τη διάρκεια της πανδημίας, οι Αμερικανοί συνέχισαν να ψωνίζουν ξοδεύοντας περισσότερα από τα κέρδη τους. Το ποσοστό προσωπικής αποταμίευσης έχει πέσει κάτω από το 4% από περίπου 26% τον Μάρτιο του 2021. Οι Baby Boomers, μια ομάδα περίπου 70 εκατομμυρίων ατόμων ηλικίας 60 έως 78 ετών, έχουν συνολική καθαρή αξία περίπου 75 τρισεκατομμυρίων δολαρίων, εκτιμά ο οικονομολόγος Ed Yardeni. Καθώς συνταξιοδοτούνται, οι δαπάνες τους αυξάνονται.

Ο κίνδυνος είναι ξεκάθαρος: η επιθυμία για αγαθά, υπηρεσίες και εργασία ξεπερνά την ικανότητα εκπλήρωσής του, και έτσι ανεβάζει ξανά τις τιμές. Δεν είναι ακόμη ανησυχητικό για τους επενδυτές, οι οποίοι τιμολογούν στις αγορές παραγώγων πληθωρισμό 2,2% σε δύο χρόνια και περίπου 2,6% σε πέντε χρόνια.

Ωστόσο, τα επίσημα στοιχεία λένε μια διαφορετική ιστορία. Τον Ιανουάριο, ο δείκτης τιμών καταναλωτή κατέγραψε την ταχύτερη ανά μήνα ανάπτυξή του από τον Σεπτέμβριο του 2023. Και παρόλο που το ετήσιο επιτόκιο μειώθηκε στο 3,1% από 3,4% τον Δεκέμβριο, άλλοι δείκτες αναβοσβήνουν πορτοκαλί. Η τελευταία παρτίδα τιμών παραγωγού, για παράδειγμα, υποδηλώνει ότι το κόστος για την υγειονομική περίθαλψη, τα ξενοδοχεία και άλλα τέτοια αυξάνονται. Παρόλο που οι αυξήσεις των τιμών στις ενοικιάσεις κατοικιών και αλλού είναι χαμηλές, οι αναλυτές της Barclays αναμένουν ότι το τμήμα υπηρεσιών του PCE θα έχει ανέλθει σε ετήσιο επιτόκιο 4,1% τον Ιανουάριο από 4% τον Δεκέμβριο.

Υπάρχουν και άλλες ισχυρές δυνάμεις. Οι ισχυρές κρατικές δαπάνες, η κλιμάκωση των γεωπολιτικών συγκρούσεων και οι προεδρικές εκλογές του Νοεμβρίου στις ΗΠΑ θα μπορούσαν να πείσουν τις εταιρείες να αναπτύξουν κεφάλαια νωρίτερα από ό,τι είχε αρχικά προγραμματιστεί, ενισχύοντας τις πληθωριστικές πιέσεις.

Τίποτα από αυτά δεν ανεβαίνει ακόμη σε επίπεδο που θα άλλαζε τα στρατηγικά σχέδια, αλλά μπορεί να είναι αρκετό για να δώσει στον Πάουελ και τους συναδέλφους του μια παύση για σκέψη. Ο οικονομολόγος Claudio Irigoyen στην Bank of America λέει ότι η κατάσταση μπορεί να ωθήσει τη Fed να υιοθετήσει τη «θεωρία των επιτοκίων Μαραντόνα», αναφερόμενος στο ιστορικό δεύτερο γκολ του αείμνηστου Αργεντινού ποδοσφαιριστή εναντίον της Αγγλίας στο Παγκόσμιο Κύπελλο του 1986, μια σύγκριση που χρησιμοποιήθηκε για πρώτη φορά, από τον διοικητή της Τράπεζας της Αγγλίας Mervyn King το 2005.

Η ιδέα είναι οι κεντρικοί τραπεζίτες να πείσουν τις αγορές ότι τα επιτόκια μπορεί να αυξηθούν ως απάντηση στην αύξηση του πληθωρισμού, αλλά αντίθετα να τα κρατήσουν σταθερά, όπως ο Ντιέγκο Μαραντόνα συνέχιζε να τρέχει σε ευθεία γραμμή προς τον στόχο, κοροϊδεύοντας τους αμυντικούς που περίμεναν ότι θα επέλεγε να κινηθεί γύρω από αυτούς.

Εάν η Fed μπορέσει να κάνει τον ελιγμό, μπορεί απλώς να ξεπεράσει αυτό το δύσκολο τμήμα του οικονομικού χλοοτάπητα των ΗΠΑ και να διασφαλίσει ότι θα γράψει ένα αίσιο τέλος.

Latest News

Γιατί ο Σι έχει πιο δυνατό χαρτί στο πόκερ με τον Τραμπ

Ο Λευκός Οίκος έχει υπολογίσει λάθος την ισορροπία δυνάμεων στον δασμολογικό του πόλεμο με την Κίνα

Το χάος των δασμών αφήνει το σημάδι του στο κόστος του αμερικανικού χρέους

Το σενάριο που πρέπει να εξετάσουν οι επενδυτές και ο θείος Σαμ

Γιατί η ΕΚΤ πρέπει να μειώσει επιθετικά τα επιτόκια στις 17 Απριλίου

Πριν από τους δασμούς, η πρόεδρος της ΕΚΤ Κριστίν Λαγκάρντ είχε αποφύγει τη δέσμευση για μείωση του βασικού επιτοκίου

Η βεβαιότητα της... αβεβαιότητας - Τι συμβαίνει με αγορές και δασμούς

Οι συνέπειες μιας κίνησης όπως αυτή του Τραμπ είναι εξαιρετικά δύσκολο να προβλεφθούν

Τώρα είναι η ώρα για μια τολμηρή νέα σχέση Ηνωμένου Βασιλείου-ΕΕ

Η Βρετανία και η ΕΕ, φυσικά, έχουν μια οδυνηρή πρόσφατη ιστορία, που άφησε τραύματα

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

Γιατί θέλω οι μετοχές να χορέψουν ξανά σαν τον Νουρέγιεφ

Άλλα χρηματιστήρια έχουν καλύτερη απόδοση, αλλά κοιτάζω μια ευκαιρία να πουλήσω

Ψεύτικη σοκολάτα vs φυτικά μπιφτέκια, σημειώσατε 1

Η Lindt υποστηρίζει μια πρωτοεμφανιζόμενη εταιρεία που καλλιεργεί κακάο σε ένα εργαστήριο, με λίγα μόνο κύτταρα

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης