Μόλις η Ευρωπαϊκή Κεντρική Τράπεζα βρει τους λόγους για να προχωρήσει σε μειώσεις επιτοκίων, τότε αυτές θα πρέπει να είναι γρήγορες και μεγάλες. Αυτό υποστηρίζει η Citigroup, στην τελευταία της ανάλυση ενόψει της αυριανής (7 Μαρτίου) συνεδρίασης της ΕΚΤ, κατά την οποία βέβαια δεν αναμένει κάποια αλλαγή πολιτικής.

Κατά τη Citi, η πρώτη μείωση του επιτοκίου αναμένεται να έλθει τον Ιούνιο. Από τότε και μέχρι το τέλος του έτους, η ΕΚΤ θα πρέπει να αποφασίζει σε κάθε συνεδρίαση (κάθε έξι εβδομάδες) μείωση επιτοκίου κατά 25 μονάδες βάσης, εξηγώντας παράλληλα ότι η εκτίμηση αυτή βασίζεται και στο ρυθμό επαναβαθμονόμησης της πολιτικής.

Όπως εξηγεί η Citi, τη στιγμή που οι ανησυχίες για τις προσδοκίες σχετικά με τον πληθωρισμό υποχωρούν, μια αναπροσαρμογή του επιπέδου (τρόπου) πληθωρισμού που στοχεύει η κεντρική τράπεζα πρέπει να οδηγήσει σε μια ανάλογη αναπροσαρμογή της στάσης. Με άλλα λόγια, μόλις το Διοικητικό Συμβούλιο βρει αιτία να αρχίσει να μειώνει τα επιτόκια, θα πρέπει να τα μειώσει κατά ένα σημαντικό ποσοστό αρκετά γρήγορα.

Citigroup: Προειδοποίηση για σύντομο κύκλο χαλάρωσης της πολιτικής της Fed

Πρόκειται για το ίδιο επιχείρημα που παρουσιάζεται μερικές φορές με όρους premium κινδύνου της νομισματικής πολιτικής: εάν η πολιτική στάση είναι βαθμονομημένη ώστε να παρέχει ασφάλεια έναντι ενός συγκεκριμένου κινδύνου (εδώ, της αποδυνάμωσης των προσδοκιών), τότε εάν ο κίνδυνος αυτός εξαλειφθεί, τότε θα πρέπει να εξαλειφθεί και το κόστος της ασφάλισης, εξηγεί η Citi.

Περί διαχείρισης κινδύνου

Σύμφωνα με τη Citi, τα τελευταία δύο χρόνια, οι Διοικητές όλων των στρατοπέδων αναφέρθηκαν ρητά σε μια προσέγγιση “διαχείρισης κινδύνου” για τη νομισματική πολιτική, η οποία δικαιολογούσε μια “επιθετική” τάση, με το σκεπτικό ότι οι κίνδυνοι από μια πολύ μικρή σύσφιξη υπερέβαιναν κατά πολύ τους κινδύνους από μια υπερβολική σύσφιξη. Ενώ η Citi παραδέχεται ότι έχει αμφιβολίες για τη δήλωση αυτή, τώρα σίγουρα πρέπει να απαιτεί ότι τα επιτόκια, όταν αρχίσουν να μειώνονται, θα μειωθούν πολύ και γρήγορα.

Θα ήταν ανακόλουθο για τους διοικητές να έχουν υποστηρίξει ότι έκαναν σφάλματα υπέρ της υπερβολικής σύσφιξης οικειοθελώς λόγω μιας προσέγγισης της πολιτικής με βάση τον κίνδυνο, και να μην καταργήσουν εντελώς αυτή την τάση υπέρβασης, μόλις ο κίνδυνος από τον οποίο προφυλάχθηκαν έχει απομακρυνθεί επιτυχώς, εξηγεί η Citi.

Αυτό συμβάλλει στην προσδοκία της ότι όταν η ΕΚΤ αρχίσει να μειώνει τα επιτόκια, πράγμα που αναμένει ότι θα κάνει τον Ιούνιο, δεν θα το κάνει διστακτικά, αλλά σταθερά, με ρυθμό 25 μ.β. ανά συνεδρίαση, κατά το υπόλοιπο του έτους και πέραν αυτού.

Σε καλό δρόμο ο πληθωρισμός

Ένα κρίσιμο ερώτημα, κατά τη Citi, είναι ότι αφού ο πληθωρισμός βρίσκεται σε καλό δρόμο προς τον στόχο, τι περιμένει η ΕΚΤ; Εδώ και αρκετό καιρό δίδεται μεγάλη έμφαση στις προβολές των εμπειρογνωμόνων του Ευρωσυστήματος, ως μοχλό άσκησης της νομισματικής πολιτικής της ΕΚΤ, με το σκεπτικό ότι όταν ο ορίζοντας άσκησης πολιτικής είναι τόσο σύντομος ή μικρότερος από τον ορίζοντα των προβλέψεων, η πολιτική μπορεί να εξαρτάται υπερβολικά από τις προβλέψεις.

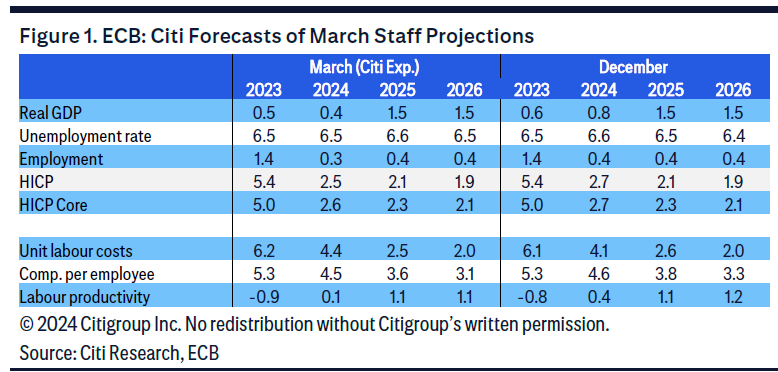

Εάν, όπως αναμένει η Citi, οι προβολές των εμπειρογνωμόνων υποθέτουν ότι ο πληθωρισμός θα επιστρέψει σχεδόν στο 2% το 2025 και κάτω από αυτό το 2026, η υπόθεση ότι το Διοικητικό Συμβούλιο θα αρχίσει να μειώνει τα επιτόκια τώρα φαίνεται πολύ ισχυρή. Ωστόσο, η Citi εξακολουθεί να αναμένει ότι το Συμβούλιο θα περιμένει άλλο ένα τρίμηνο πριν από την πρώτη μείωση των επιτοκίων.

Αλλαγή στόχου;

Ένα ακόμη ερώτημα είναι εάν θα μπορούσε το Διοικητικό Συμβούλιο να στοχεύει στην πραγματικότητα σε πληθωρισμό κάτω του 2%. Η Citi αποδίδει την απροθυμία του Διοικητικού Συμβουλίου να αρχίσει την ομαλοποίηση της πολιτικής σε (1) μια ανησυχία ότι μια μακρά περίοδος πληθωρισμού πάνω από τον στόχο αποτελεί απειλή για την αποκρυστάλλωση των προσδοκιών για τον πληθωρισμό, γεγονός που συνεπάγεται ότι ουσιαστικά το Διοικητικό Συμβούλιο μπορεί να μην είναι ικανοποιημένο μέχρι ο πληθωρισμός να κινηθεί κάτω από το 2%, (2) μια ασύμμετρη αποστροφή για το λάθος, η οποία οδηγεί στο ίδιο συμπέρασμα και (3) μια προτίμηση για συναινετική λήψη αποφάσεων, η οποία δημιουργεί μια μορφή αδράνειας στο χρονοδιάγραμμα των αποφάσεων.

Σε κάθε περίπτωση, βρισκόμαστε με σχεδόν τις ίδιες προσδοκίες που είχαμε πριν από την τελευταία συνεδρίαση του Διοικητικού Συμβουλίου. Η Citi αναμένει πλήρως ότι η πρώτη μείωση των επιτοκίων θα γίνει τον Ιούνιο του τρέχοντος έτους, και θα ακολουθήσει μειώσεις κατά 25 μ.β. σε κάθε συνεδρίαση μετά φέτος, και τα επιτόκια θα συνεχίσουν να μειώνονται σταθερά το 2025.

Latest News

Ινδία: Οι πελάτες λιανικής και οι ταξιδιώτες πιο εκτεθειμένοι στους δασμούς Τραμπ

Ποιοι είναι οι πιο εκτεθειμένοι, στις επιπτώσεις των δασμών Τραμπ, κλάδοι της Ινδίας που ενδέχεται να καταφύγουν σε περικοπές κόστους

Οι δύο κορυφαίες χαλυβουργίες της Ν. Κορέας συνασπίζονται για νέο εργοστάσιο στις ΗΠΑ

Η συνεργασία θα αντιπροσωπεύει μια εταιρική σχέση ορόσημο με στόχο την αντιμετώπιση των αμερικανικών δασμών 25% στον χάλυβα

Η εκδίκηση του... φραπέ - Οι τιμές ανεβαίνουν, οι παραγωγοί πλουτίζουν;

Το πλήγμα στη Robusta, οι εξαγωγές καφέ του Βιετνάμ, η ζήτηση για στιγμιαίο καφέ και οι δασμοί Τραμπ - Ο ρόλος των καλλιεργητών

Δασμοί Τραμπ: Το καμπανάκι από τις μεγάλες αμερικανικές τράπεζες

Οι καταναλωτές και οι επιχειρήσεις γίνονται πιο επιφυλακτικοί εν όψει των δασμών

Έρχεται «πόνος» από τους δασμούς Τραμπ στις αναπτυσσόμενες οικονομίες - Το ανυπέρβλητο εμπόδιο

Αναπτυσσόμενες οικονομίες με μισθούς λίγων δολαρίων την ημέρα, καλούνται να γεφυρώσουν το εμπορικό χάσμα με τη μεγαλύτερη οικονομία του πλανήτη

Το οικονομικό ημερολόγιο της εβδομάδας που έρχεται: Τα βλέμματα στην ΕΚΤ και στον Καναδά

Τα κυριότερα οικονομικά γεγονότα της παγκόσμιας οικονομίας την εβδομάδα που έρχεται

Νίκη στο... παρά πέντε για την Apple - Γλίτωσε τη μεγαλύτερη κρίση από την πανδημία

Πριν από την τελευταία εξαίρεση, η Apple είχε προσαρμόσει την εφοδιαστική της αλυσίδα ώστε να κατασκευάζει περισσότερα iPhones για τις ΗΠΑ στην Ινδία

Δυναστεία των Brenninkmeijers: Πώς μια οικογενειακή αυτοκρατορία 39 δισ. ευρώ «ανοίγεται» σε ξένους επενδυτές

Η δυναστεία των Brenninkmeijers, της αλυσίδας λιανικής C&A, απορρίπτει τη συνηθισμένη της μυστικότητα για να προσελκύσει περισσότερους εξωτερικούς επενδυτές, επιδιώκοντας τον διπλασιασμό των διαχειρίσιμων περιουσιακών της στοιχείων

Καθηγητές του Χαρβάρντ μηνύουν την κυβέρνηση Τραμπ

Το υπαρξιακό «πιστόλι στον κρόταφο» των Πανεπιστημίων

Ιαπωνία: Δεν θα χρησιμοποιήσει τα αμερικανικά ομόλογα ως μοχλό πίεσης στις συνομιλίες με τις ΗΠΑ

Ιαπωνία και ΗΠΑ θα καθίσουν στο τραπέζι των συνομιλιών για τους δασμούς στις 17 Απριλίου

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης