![DBRS: Τι είδε στα αποτελέσματα των ελληνικών τραπεζών – Οι αστερίσκοι [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/03/ot_bankers4_b.png)

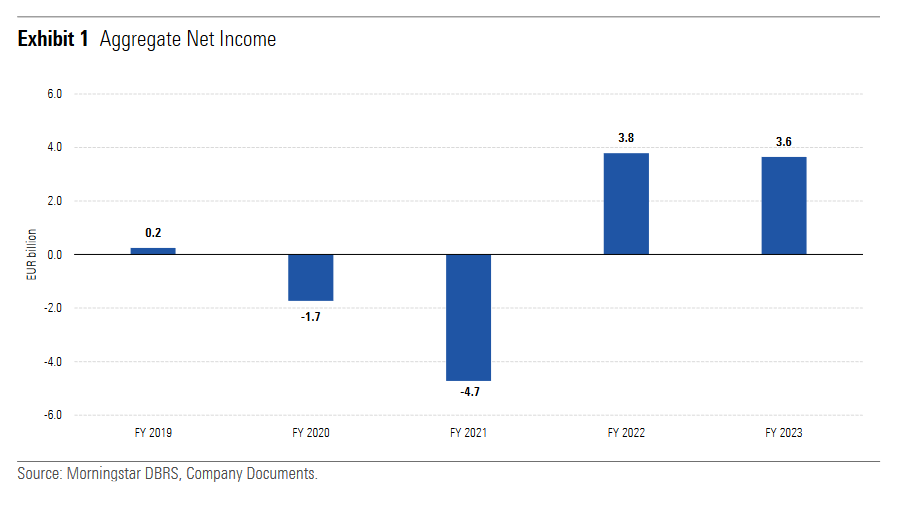

Η ισχυρή πειθαρχία στο κόστος, παρά τις πληθωριστικές πιέσεις, έχει συμβάλει στη στήριξη της λειτουργικής κερδοφορίας των ελληνικών τραπεζών, όπως σχολιάζει η DBRS, μετά την ανακοίνωση των αποτελεσμάτων, με τις Alpha Bank, Eurobank, Εθνική και Πειραιώς να αναφέρουν συνολικά καθαρά κέρδη 3,6 δισ. ευρώ το 2023, μειωμένα κατά 4% σε ετήσια βάση (ετησίως), αν και το 2022 περιελάμβανε σημαντικά μη επαναλαμβανόμενα κέρδη συναλλαγών και άλλα έσοδα.

Τα υψηλότερα βασικά έσοδα και ο έλεγχος του κόστους έχουν υποστηρίξει τα αποτελέσματα το 2023 παρά την αύξηση του πιστωτικού κόστους, αναφέρει η DBRS. Η μέση απόδοση ιδίων κεφαλαίων (ROE) ήταν 12,1% το 2023, από 14,6% το 2022.

Moody’s: Στα υψηλότερα ευρωπαϊκά περιθώρια επιτοκίου οι ελληνικές τράπεζες

Η πορεία των επιτοκιακών εσόδων

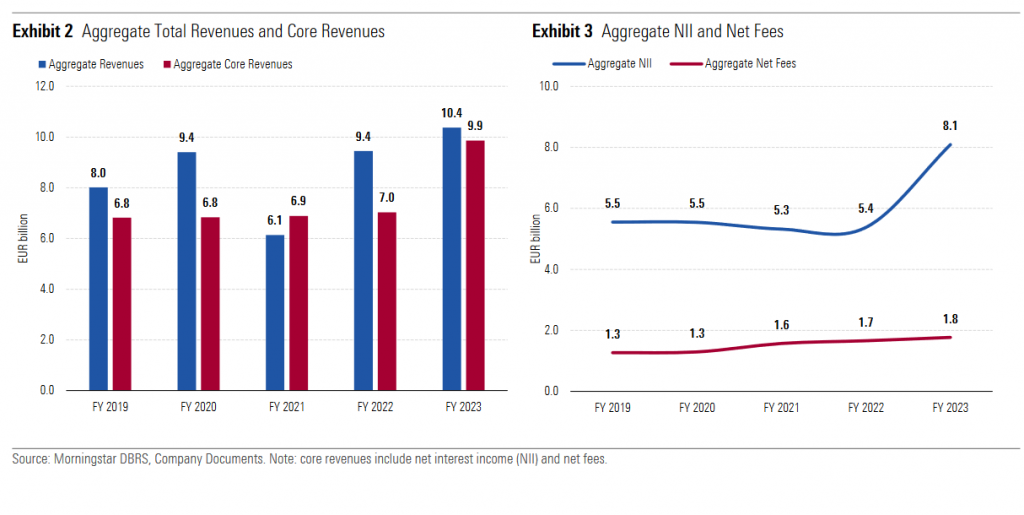

Όπως αναλύει η DBRS, τα έσοδα το 2023 ενισχύθηκαν από την έντονη αύξηση των καθαρών εσόδων από τόκους (NII), καθώς τα χαρτοφυλάκια δανείων και χρεογράφων έχουν υψηλότερες αποδόσεις, ενώ το κόστος χρηματοδότησης καταθέσεων έχει αυξηθεί οριακά. Τα NII πιθανότατα θα μειωθούν το 2024 αντανακλώντας κυρίως τις αναμενόμενες, αν και δυνητικά πιο αργές, μειώσεις επιτοκίων, καθώς και υψηλότερο κόστος χρηματοδότησης καταθέσεων και χονδρικής και υψηλότερο ανταγωνισμό για όγκους δανείων.

Ωστόσο, τα περιθώρια θα πρέπει να παραμείνουν ισχυρά, εκτιμά η DBRS, καθώς οι τράπεζες έχουν επίσης αντισταθμίσει τα επιτόκια στο πλαίσιο των αναμενόμενων χαμηλότερων επιτοκίων για να κλειδώσουν κάποια πλεονεκτήματα και να μειώσουν την ευαισθησία τους στις αλλαγές των επιτοκίων. Η ισχυρή πειθαρχία στο κόστος παρά τις πληθωριστικές πιέσεις έχει συμβάλει στη στήριξη της λειτουργικής κερδοφορίας, αναφέρει η DBRS.

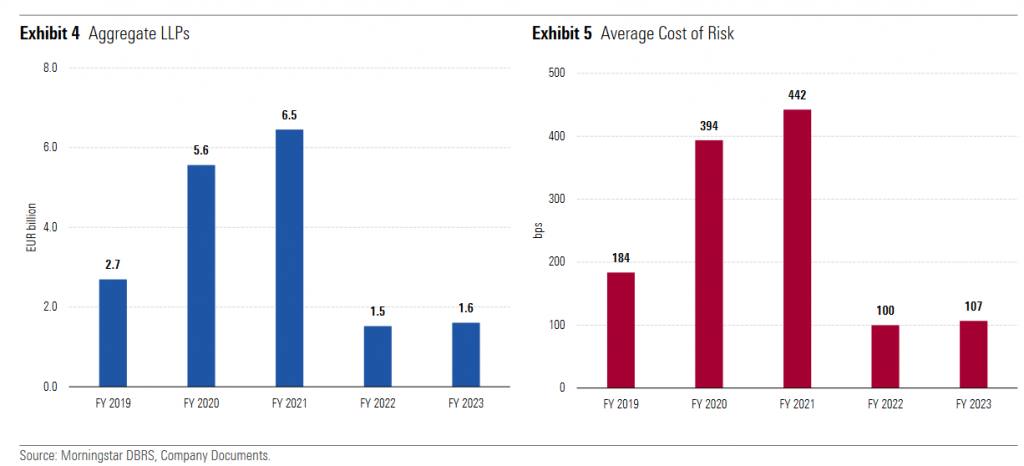

Κόστος κινδύνου

Το 2023, το κόστος κινδύνου (CoR) ήταν ελαφρώς αυξημένο σε σύγκριση με το 2022, αλλά παραμένει σημαντικά χαμηλότερο από τα επίπεδα του πρόσφατου παρελθόντος. Το CoR στην Ελλάδα πιθανότατα θα παραμείνει πάνω από τον ευρωπαϊκό μέσο όρο στο εγγύς μέλλον, καθώς τα προφίλ κινδύνου εξακολουθούν να εμφανίζονται πιο αδύναμα, αν και ουσιαστικά βελτιωμένα, από ό,τι στην Ευρώπη, και οι τράπεζες παραμένουν γενικά επιφυλακτικές όσον αφορά τους μελλοντικούς κινδύνους ποιότητας των περιουσιακών στοιχείων στο τρέχον περιβάλλον.

Η ρευστότητα του κλάδου επωφελείται από τις μεγάλες και σταθερές καταθετικές βάσεις και οι αποπληρωμές του TLTRO III προχωρούν σύμφωνα με το σχέδιο. Τα κεφαλαιακά αποθέματα έχουν ενισχυθεί, ωστόσο η ποιότητα του κεφαλαίου παραμένει αδύναμη.

Η βελτιωμένη ανθεκτικότητα του τραπεζικού τομέα καθώς και οι πρόσφατες καλές επιδόσεις της ελληνικής οικονομίας οδήγησαν τελικά σε αύξηση της όρεξης των επενδυτών, επιτρέποντας στο Ελληνικό Ταμείο Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ) να ολοκληρώσει σχεδόν την αποεπένδυσή του από τις συστημικές τράπεζες.

Η ισχυρή ανάπτυξη NII και η πειθαρχία κόστους ενισχύουν τη λειτουργική κερδοφορία

Το 2023, τα συνολικά έσοδα αυξήθηκαν κατά 10% σε ετήσια βάση, κυρίως υποστηριζόμενα από τα NII και, σε μικρότερο βαθμό, από καθαρές προμήθειες, και παρά τα σημαντικά χαμηλότερα εφάπαξ κέρδη από συναλλαγές και άλλα έσοδα. Τα βασικά έσοδα (NII και καθαρές αμοιβές) αυξήθηκαν κατά 40% σε ετήσια βάση το 2023.

Επίσης, οι καθαρές προμήθειες αυξήθηκαν κατά 7% σε ετήσια βάση, κυρίως λόγω των συναλλαγών και των δανειοδοτικών δραστηριοτήτων και της υψηλότερης συμβολής των επενδυτικών και τραπεζοασφαλιστικών επιχειρήσεων. Ωστόσο, το μείγμα εσόδων των τραπεζών παραμένει μέτρια διαφοροποιημένο καθώς οι καθαρές προμήθειες αντιπροσώπευαν μόλις το 17% των συνολικών εσόδων το 2023.

Τα λειτουργικά έξοδα αυξήθηκαν μόλις 1% σε ετήσια βάση το 2023 παρά τις πληθωριστικές πιέσεις και ο μέσος λόγος κόστους προς έσοδα ήταν σε ισχυρό 33% το έτος, από 38% το 2022.

Οι προσπάθειες απορρόφησης κινδύνου και οι περιορισμένες εισροές νέων NPE ενισχύουν την ποιότητα του ενεργητικού

Τα προφίλ ποιότητας των περιουσιακών στοιχείων των ελληνικών τραπεζών συνέχισαν να βελτιώνονται το 2023, λόγω της οργανικής δραστηριότητας, καθώς και των περιορισμένων νέων εισροών NPE. Ως αποτέλεσμα, ο μέσος λόγος ακαθάριστου και καθαρού NPE μειώθηκε στο 4,1% και 1,4% αντίστοιχα στο τέλος του 2023 από 6,2% και 2,6% στο τέλος του 2022.

Το μέσο επίπεδο κάλυψης NPE, με βάση τα συνολικά δικαιώματα, ενισχύθηκε σε περίπου 66% από 60% την ίδια περίοδο. Η σωρευτική μείωση του αποθέματος των ακαθάριστων NPEs από το 2019 έως το 2023 έφτασε το αξιοσημείωτο 91%, που επιτεύχθηκε κυρίως μέσω πωλήσεων και τιτλοποιήσεων στο πλαίσιο του Hellenic Asset Protection Scheme (HAPS – Ηρακλής).

Σύμφωνα με την ΕΚΤ, η ετήσια συρρίκνωση των δανείων προς τα νοικοκυριά στον ελληνικό τραπεζικό κλάδο ήταν 1,7% τον Ιανουάριο του 2024, σε σύγκριση με μέση αύξηση 0,3% στη ζώνη του ευρώ. Η Ελλάδα έχει σταθερά χειρότερες επιδόσεις από τη ζώνη του ευρώ σε αυτό το τμήμα τα τελευταία χρόνια, αντανακλώντας κυρίως την υποτονική νέα δημιουργία στεγαστικών δανείων ως αποτέλεσμα της παγκόσμιας χρηματοπιστωτικής κρίσης και της κρίσης του ελληνικού δημόσιου χρέους.

Αντίθετα, το χαρτοφυλάκιο εταιρικών δανείων αυξήθηκε κατά 5,1% σε ετήσια βάση στην Ελλάδα τον Ιανουάριο του 2024 έναντι μέσης αύξησης 0,2% στη ζώνη του ευρώ παρά τα αυστηρότερα πρότυπα δανεισμού, τα υψηλά επιτόκια και τις υψηλές αποπληρωμές. Αυτό οφείλεται κυρίως στη συνολική καλύτερη απόδοση της ελληνικής οικονομίας καθώς και στην εκταμίευση δανείων που συνδέονται με την ανάπτυξη της χώρας και τα κεφάλαια του EU Recovery and Resilience Facility (RRF) που διοχετεύονται μέσω τραπεζών στην Ελλάδα.

Η DBRS αναμένει ότι τα έργα RRF θα συνεχίσουν να υποστηρίζουν όγκους δανείων και τα νέα στεγαστικά δάνεια θα παρουσιάσουν κάποια ανάκαμψη. Αυτό, σε συνδυασμό με πρόσθετη μείωση κινδύνου, θα συμβάλει στον μετριασμό των αναμενόμενων αρνητικών επιπτώσεων στην ποιότητα των περιουσιακών στοιχείων, επιτρέποντας στις τράπεζες να διατηρήσουν συνολικά υγιή προφίλ κινδύνου σε σύγκριση με το παρελθόν.

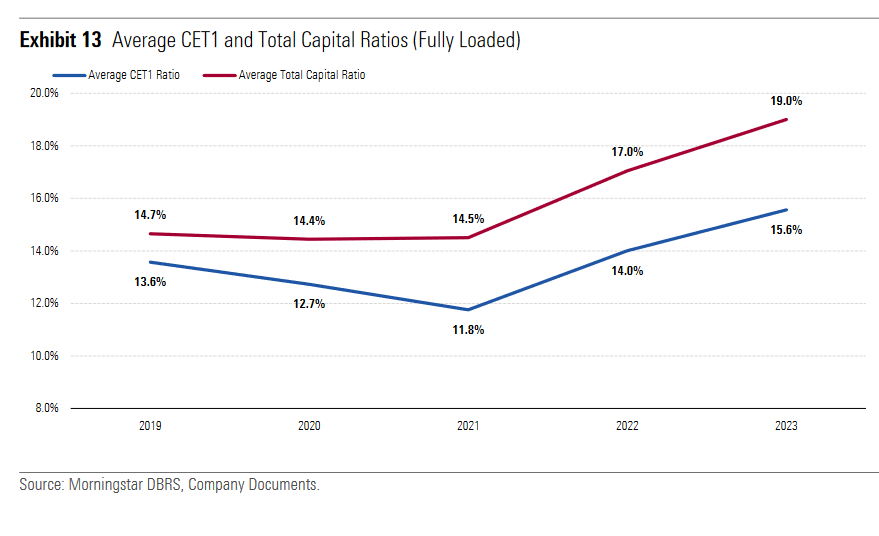

Η κεφαλαιοποίηση αυξάνεται αλλά η ποιότητα του κεφαλαίου παραμένει σχετικά αδύναμη

Η κεφαλαιοποίηση των ελληνικών τραπεζών συνέχισε να αυξάνεται το 2023, υποστηριζόμενη από τη σταθερή δημιουργία κερδών και τις εκδόσεις που αντιστοιχούν στο εποπτικό κεφάλαιο. Στο τέλος του 2023, ο μέσος δείκτης FL CET1 ήταν 15,6% ενώ ο μέσος δείκτης συνολικού κεφαλαίου ήταν 19%, αντίστοιχα, από 14% και 17% στο τέλος του 2022.

Αυτό το επίπεδο κεφαλαιακών δεικτών εξασφαλίζει επαρκή μέσα αποθέματα ασφαλείας περίπου 560 μ.β. και 430 μ.β. αντίστοιχα για το CET1 και το Συνολικό Κεφάλαιο πάνω από τις ελάχιστες εποπτικές απαιτήσεις, μετά τη συγκέντρωση για πληρωμές μερισμάτων που οι ελληνικές τράπεζες αναμένουν να επαναφέρουν το 2024 υπό την επιφύλαξη ρυθμιστικών εγκρίσεων.

Ωστόσο, η ποιότητα του κεφαλαίου παραμένει σχετικά αδύναμη με τις αναβαλλόμενες πιστώσεις φόρου (DTC) να αντιπροσωπεύουν περίπου το 56% του κεφαλαίου CET1 στο τέλος του 2023, αν και μειωμένες από 63% ένα χρόνο νωρίτερα.

Latest News

Πράσινο φως στον Στάσση για άλλα τρία χρόνια στο τιμόνι της ΔΕΗ - Η απόφαση των μετόχων

Η Έκτακτη Γενική Συνέλευση των μετόχων της ΔΕΗ ανανέωσε τη θητεία του Γιώργου Στάσση ως CEO της εταιρείας μέχρι της 15 Απριλίου 2028 - Οι νέες μπίζνες του ομίλου

Η Intralot επεκτείνει το συμβόλαιό της με τη Λοταρία του New Hampshire μέχρι το 2033

Στο πλαίσιο της συμφωνίας, η τεχνολογική υποδομή της Λοταρίας θα αναβαθμιστεί με νέα τερματικά της Intralot

Συνεργασία ψηφιακής διασύνδεσης στην Νοτιοανατολική Μεσόγειο Digital Realty - Space Hellas

Η συνεργασία Digital Realty - Space Hellas ενισχύει περαιτέρω το δίκτυο της δεύτερης και αναδεικνύει την Κρήτη σε κομβικό σημείο διασύνδεσης στην Νοτιοανατολική Μεσόγειο

Ψήφος εμπιστοσύνης στον Στάσση – Νέα τριετής θητεία για τον Πρόεδρο και CEO της ΔΕΗ

Πραγματοποιείται σήμερα 16 Απριλίου η ΕΓΣ των μετόχων για τη σύνθεση του νέου ΔΣ της ΔΕΗ – «Άρωμα γυναίκας» στη διοίκηση – Ο νέος ρόλος για Καρακούση

Ευκαιρίες και κίνδυνοι για τις τράπεζες από νέες μειώσεις επιτοκίων

Σε ετοιμότητα για τα επιτόκια βρίσκονται οι διοικήσεις των τραπεζών - Τα σχέδια που επεξεργάζονται και τα σενάρια

Έδωσαν τα χέρια «Γαλαξίας» και Παπαγεωργίου - Τι απομένει για την εξαγορά

Σύμφωνα με πληροφορίες του ΟΤ, ο Γαλαξίας έχει υπογράψει προσύμφωνο εξαγοράς - Έχει γίνει οικονομικός έλεγχος και έχει καθοριστεί το τίμημα

S&P Global: Υψηλές οι αποδόσεις των ελληνικών τραπεζών – Οδηγός τα υψηλά κεφάλαια και η μείωση του κινδύνου

Όπως εξηγεί η Tedeschi, οι τέσσερις μεγαλύτερες τράπεζες της Ελλάδας θα επιστρέψουν περισσότερα κεφάλαια στους επενδυτές το 2025

Δεσμεύσεις του υπουργείου Ανάπτυξης για τη βελτίωση του θεσμικού πλαισίου λειτουργίας των ΒΙΠΕ

Δεσμεύσεις από το υπουργείο Ανάπτυξης μετα την κοινοβουλευτική ερώτηση των βουλευτών Λευτέρη Αυγενάκη και Γιώργου Κοτρωνιά

Κρι Κρι: Στα 256 εκατ. ευρώ ο τζίρος το 2024, αυξημένος κατά 18,5%

Το Διοικητικό Συμβούλιο της ΚΡΙ ΚΡΙ πρότεινε τη διανομή μερίσματος μικτού ποσού 0,40 ευρώ ανά μετοχή

Alpha Trust Ανδρομέδα: Τη διανομή μερίσματος 0,32 ευρώ/ μετοχή ενέκρινε η ΓΣ

Η καταβολή θα αρχίσει την Παρασκευή 13.06.2025 και θα πραγματοποιηθεί μέσω της Τράπεζας Πειραιώς

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης