![Προσγειώνει τις αγορές η Capital Economics – Υπάρχει «φούσκα», ο ρόλος της Fed [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/11/ot_markets5.png)

Για «φούσκα» στις αγορές, ειδικά στις ΗΠΑ, μιλά η Capital Economics, η οποία όμως βλέπει ότι θα συνεχίσει να διογκώνεται, ακόμη και αν η Federal Reserve, η κεντρική τράπεζα των ΗΠΑ, δεν προχωρήσει άμεσα σε μειώσεις επιτοκίου.

Όπως αναφέρει, δεν πιστεύει ότι οι μειώσεις των επιτοκίων της Fed είναι απαραίτητη προϋπόθεση για να διογκωθεί περαιτέρω η φούσκα των αγορών. Σε τελική ανάλυση, οι περισσότερες μετρήσεις του ασφάλιστρου κινδύνου μετοχικού κεφαλαίου έχουν περιθώριο πτώσης καθώς αυξάνεται η προβολή γύρω από την τεχνητή νοημοσύνη.

Αγορές: Πόσο κοντά βρίσκονται σε ένα κραχ; – Τα 3 σημάδια μιας «φούσκας»

Στο επίκεντρο τα επιτόκια

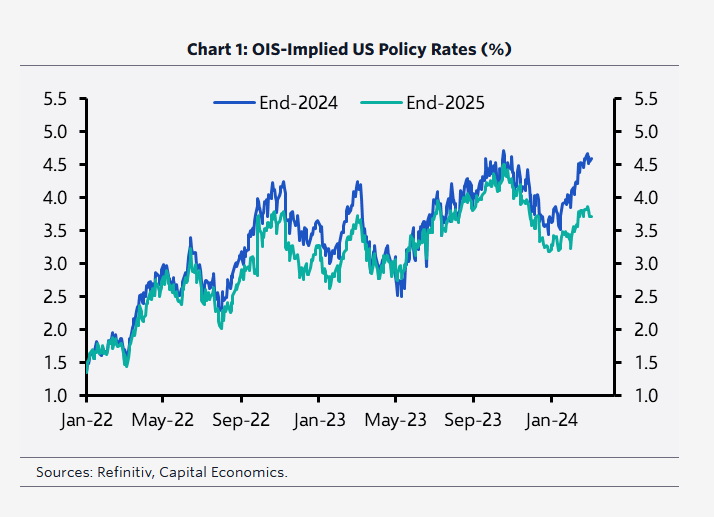

Ένα κεντρικό θέμα του 2024 μέχρι στιγμής ήταν οι προσδοκίες για μειώσεις των επιτοκίων της Fed, επιβεβαιώνει η Capital Economics. Πράγματι, το επιτόκιο πολιτικής των ΗΠΑ που εκτιμάται από την αγορά για το τέλος του 2024 είναι στα υψηλά που έφθασαν στα τέλη του περασμένου έτους. Ορισμένες εκτιμήσεις για περικοπές απλώς έχουν υποχωρήσει, αλλά η αύξηση του τεκμαρτού επιτοκίου για το τέλος του 2025 δείχνει ότι ορισμένες περικοπές έχουν αφαιρεθεί εντελώς από το τραπέζι.

Ωστόσο, αυτό δεν εμπόδισε μια «φούσκα» στις χρηματιστηριακές αγορές από το να διογκωθεί περαιτέρω – για παράδειγμα, ο S&P 500 έχει αυξηθεί σχεδόν κατά 8% από την αρχή του έτους. Και η Capital Economics πιστεύει ότι αυτή η φούσκα θα συνεχίσει να διογκώνεται φέτος, ακόμη και αν οι προσδοκίες για τα επιτόκια δεν υποχωρήσουν ή δεν αυξηθούν.

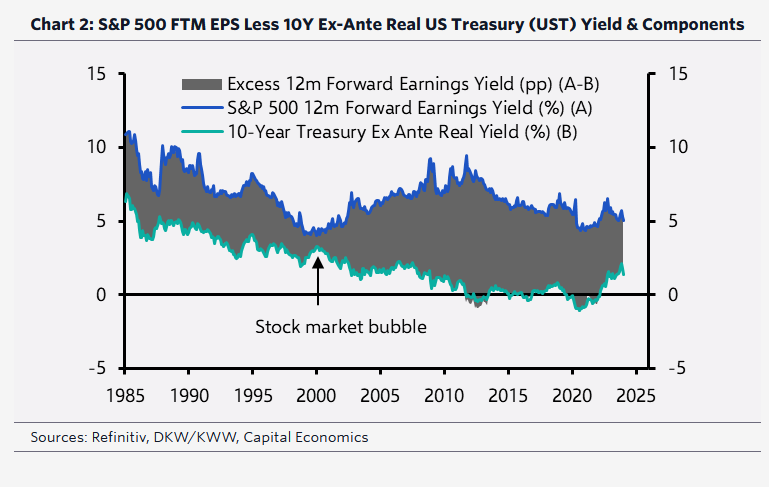

Εξάλλου, η άνοδος των αποδόσεων στις ΗΠΑ κατά τα τελευταία στάδια της φούσκας «dot com» δεν εμπόδισε το ράλι των μετοχών. Ομοίως, η τρέχουσα φούσκα έχει διογκωθεί σε ένα πλαίσιο αυξανόμενων πραγματικών αποδόσεων.

Και στις δύο υπό εξέταση περιόδου, ήταν το μειωμένο «ασφάλιστρο κινδύνου μετοχικού κεφαλαίου» (ERP) που οδήγησε την αποτίμηση των μετοχικών αγορών, αντί για μια πτώση των επιτοκίων «χωρίς κινδύνους».

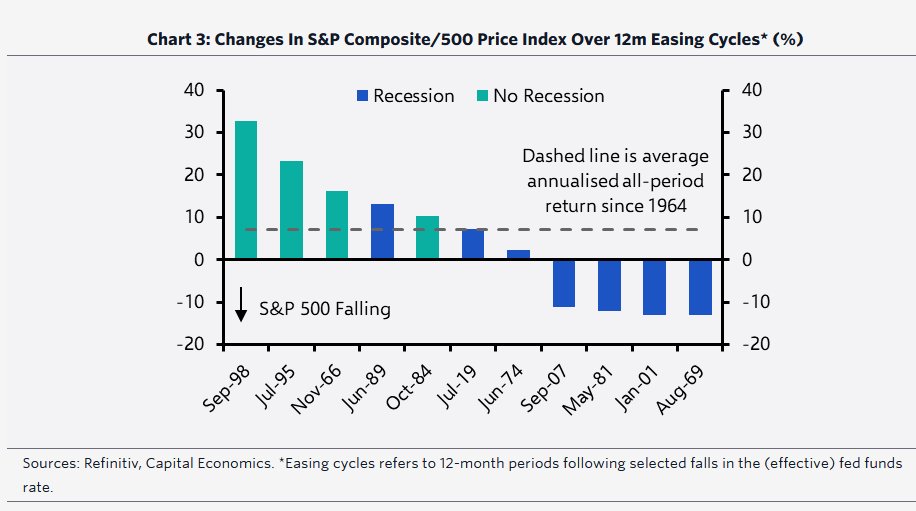

Σαφώς, λοιπόν, οι μειώσεις των επιτοκίων της Fed δεν είναι απαραίτητη προϋπόθεση για μια «φούσκα». Προς επίρρωση αυτού, δηλαδή ότι οι μειώσεις επιτοκίων δεν αποτελούν επίσης επαρκή προϋπόθεση για ένα ράλι μετοχών, η Capital Economics φέρνει ως παράδειγμα την απόδοση του S&P 500 κατά τους 12 μήνες μετά την έναρξη των κύκλων χαλάρωσης της Fed από το 1969. Και αυτές ήταν μικτές.

Αντί απλώς μειώσεις επιτοκίων, πολλά φαίνεται να εξαρτώνται από το οικονομικό πλαίσιο κατά τη διάρκεια του κύκλου χαλάρωσης (σε αυτή την περίπτωση, ύφεση ή καμία ύφεση).

Έτσι, ένα σενάριο όπου η Fed μειώνει τα επιτόκια κατά λιγότερο από ό,τι αναμένουμε επειδή η οικονομική δραστηριότητα παραμένει ανθεκτική (ένα κοινό επιχείρημα που προβάλλεται για τη μη μείωση των επιτοκίων) δεν θα ήταν ασυμβίβαστο με την περαιτέρω πτώση του ασφάλιστρου κινδύνου μετοχών. Σε συνδυασμό με τον αυξανόμενο ενθουσιασμό γύρω από την τεχνητή νοημοσύνη, η Capital Economics εκτιμά ότι οι περισσότερες μετρήσεις του ασφάλιστρου κινδύνου μετοχικού κεφαλαίου θα εξακολουθούσαν να περιορίζονται στα επίπεδα που εμφανίζονται κατά τη διάρκεια μιας «φούσκας».

Τι θα κάνει τελικά η Fed

Ως συμπέρασμα, η Capital Economics εκτιμά ότι η Fed θα μειώσει τα επιτόκια περισσότερο από ό,τι προεξοφλούν τώρα οι επενδυτές, και ότι οι αποδόσεις των ομολόγων θα υποχωρήσουν φέτος. Για παράδειγμα, προβλέπει ότι η απόδοση του 10ετούς ομολόγου ΗΠΑ θα υποχωρήσει στο 4,00%, από ~4,30% τώρα, μέχρι το τέλος του 2024.

Αλλά οι τύχες των αγορών κρατικών ομολόγων και μετοχών δεν είναι απαραίτητα αλληλένδετες. Ακόμα κι αν δεν επιβεβαιωθεί η εκτίμηση σχετικά με την πτώση των αποδόσεων των ομολόγων φέτος, η Capital Economics δεν πιστεύει ότι αυτό θα εμπόδιζε απαραίτητα τη «φούσκα» των μετοχικών αγορών να συνεχίσει να διογκώνεται φέτος.

Latest News

«Η Ελλάδα επανακάμπτει δυναμικά στον χάρτη» - Οι πρώτες αντιδράσεις στην αναβάθμιση από S&P

Τι αναφέρουν Χατζηδάκης, Πιερρακάκης και Παπαθανάσης

Έκανε την έκπληξη η S&P - Στο δεύτερο σκαλοπάτι της επενδυτικής βαθμίδας η Ελλάδα

Τι αναφέρει στο σκεπτικό του ο διεθνής οίκος

![ΙΟΒΕ: Πώς το δημογραφικό υπονομεύει την ανάπτυξη – Τι συμβαίνει στις ελληνικές περιφέρειες [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/04/dimografiko-600x375.jpg)

Πώς το δημογραφικό υπονομεύει την ανάπτυξη - Τι συμβαίνει στις ελληνικές περιφέρειες [γραφήματα]

Το μεταναστευτικό ισοζύγιο, αν και συμβάλλει στην αναχαίτιση της πληθυσμιακής μείωσης σε ορισμένες περιφέρειες, δεν αρκεί για να αντιστρέψει την αρνητική της τάση

Υπουργείο Ανάπτυξης: Στα περσινά επίπεδα οι τιμές κρεάτων στο «Καλάθι Πάσχα» – Διαψεύδονται οι καταστροφολόγοι

Τι αναφέρει σε ανακοίνωσή του το υπουργείο Ανάπτυξης για το «Καλάθι Πάσχα»

«Βράχος» τα ελληνικά ομόλογα σε έναν… αβέβαιο κόσμο

Μέχρι τώρα τον Απρίλιο, οι αποδόσεις των ελληνικών 10ετών ομολόγων καταγράφουν μία σταθερή πορεία γύρω από το 3,4%

Σήμερα η αξιολόγηση της Ελλάδας από S&P – Το μήνυμα εξ… Ιταλίας και οι προσδοκίες

Εάν επιβεβαιωθούν για αναβάθμιση, ο S&P θα είναι ο δεύτερος μεγάλος οίκος που θα έχει δύο βαθμίδες πάνω από το όριο της επενδυτικής βαθμίδας την Ελλάδα

Νέα μείωση 5,2% στο ποσοστό των ανέργων τον Μάρτιο - Πόσοι είναι επιδοτούμενοι

Παγιωμένα είναι τα στοιχεία της ΔΥΠΑ για την ανεργία των μακροχρόνια εγγεγραμμένων με 1 στους 2 να είναι μακροχρόνια άνεργος

Πτώση 0,3% στον τζίρο της βιομηχανίας τον Φεβρουάριο

Ο μέσος Γενικός Δείκτης του δωδεκαμήνου Μαρτίου 2024 – Φεβρουαρίου 2025, σε σύγκριση με τον αντίστοιχο δείκτη του δωδεκαμήνου Μαρτίου 2023 – Φεβρουαρίου 2024, παρουσίασε αύξηση 1,8%

Στο 1,5 δισ. ευρώ το έλλειμμα στο ισοζύγιο το α' δίμηνο - Άνοδος 5,4% στις αφίξεις τουριστών

Την περίοδο Ιανουαρίου-Φεβρουαρίου 2025, στην κατηγορία των άμεσων επενδύσεων, οι απαιτήσεις των κατοίκων έναντι του εξωτερικού κατέγραψαν ροές ύψους 1 δισ. ευρώ

![ΙΟΒΕ: Οι διαφορές Ελλάδας και ΕΕ στο διμερές εμπόριο με ΗΠΑ – Οι βασικές κατηγορίες προϊόντων [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/09/exports-600x400.jpeg)

Οι διαφορές Ελλάδας και ΕΕ στο διμερές εμπόριο με ΗΠΑ - Οι βασικές κατηγορίες προϊόντων [γραφήματα]

Οι εισαγωγές βιομηχανικών προϊόντων από τις ΗΠΑ άγγιξαν τα 1,8 δισ. το 2024 (+40,0%, y-o-y), ενώ το 2018 οι εισαγωγές ήταν μόλις 578 εκατ. ευρώ

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-600x500.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης