Στις προκλήσεις που επιφυλάσσουν για την πορεία της παγκόσμιας οικονομίας τα υψηλά επιτόκια, το αυξανόμενο χρέος και η αδύναμη ανάπτυξη, αναφέρεται νέα έκθεση του ΔΝΤ.

Πανέτα – ΕΚΤ: Πλησιάζει η ώρα μείωσης των επιτοκίων

Όπως σημειώνουν οι αναλυτές του Ταμείο, τα διορθωμένα ως προς τον πληθωρισμό επιτόκια βρίσκονται πολύ πάνω από τα χαμηλά επίπεδα μετά την παγκόσμια χρηματοπιστωτική κρίση, ενώ η μεσοπρόθεσμη ανάπτυξη παραμένει αδύναμη. Τα επίμονα υψηλότερα επιτόκια αυξάνουν το κόστος εξυπηρέτησης του χρέους, αυξάνοντας τις δημοσιονομικές πιέσεις και δημιουργώντας κινδύνους για τη χρηματοπιστωτική σταθερότητα. Δημιουργείται έτσι μια αρνητική δυναμική, στον μετριασμό της οποίας μπορεί να συμβάλει η αποφασιστική και αξιόπιστη δημοσιονομική δράση που θα φέρει σταδιακά τα επίπεδα του παγκόσμιου χρέους σε πιο βιώσιμα επίπεδα.

Βιωσιμότητα του δημόσιου χρέους

Η βιωσιμότητα του χρέους, αναφέρει η έκθεση του ΔΝΤ, εξαρτάται από τέσσερα βασικά συστατικά: πρωτογενή ισοζύγια, πραγματική ανάπτυξη, πραγματικά επιτόκια και επίπεδα χρέους. Τα υψηλότερα πρωτογενή ισοζύγια -το πλεόνασμα των δημοσίων εσόδων έναντι των δαπανών εξαιρουμένων των πληρωμών τόκων- και η ανάπτυξη συμβάλλουν στην επίτευξη της βιωσιμότητας του χρέους, ενώ τα υψηλότερα επιτόκια και τα επίπεδα χρέους καθιστούν την επίτευξη της βιωσιμότητας πιο δύσκολη.

Για μεγάλο χρονικό διάστημα, η δυναμική του χρέους παρέμεινε πολύ ευνοϊκή. Αυτό οφείλεται στο γεγονός ότι τα πραγματικά επιτόκια ήταν σημαντικά χαμηλότερα από τους ρυθμούς ανάπτυξης. Αυτό μείωσε την πίεση για δημοσιονομική εξυγίανση και επέτρεψε στα δημόσια ελλείμματα και το δημόσιο χρέος να διολισθήσουν προς τα πάνω. Στη συνέχεια όμως, κατά τη διάρκεια της πανδημίας, το χρέος αυξήθηκε ακόμη περισσότερο, καθώς οι κυβερνήσεις διέθεσαν μεγάλα πακέτα στήριξης έκτακτης ανάγκης.

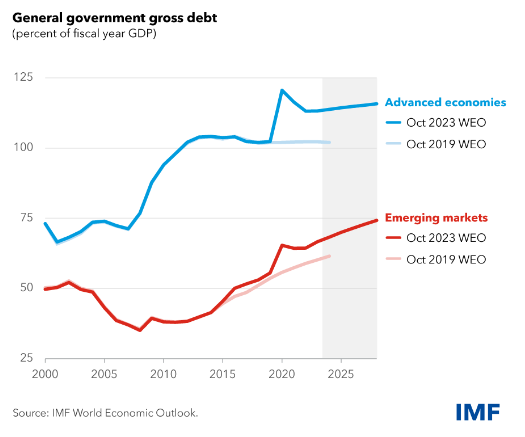

Ως αποτέλεσμα, το δημόσιο χρέος ως κλάσμα του ακαθάριστου εγχώριου προϊόντος έχει αυξηθεί σημαντικά τις τελευταίες δεκαετίες, τόσο στις προηγμένες όσο και στις αναδυόμενες και μεσαίου εισοδήματος οικονομίες. Αναμένεται να φθάσει το 120% και το 80% του προϊόντος αντίστοιχα μέχρι το 2028.

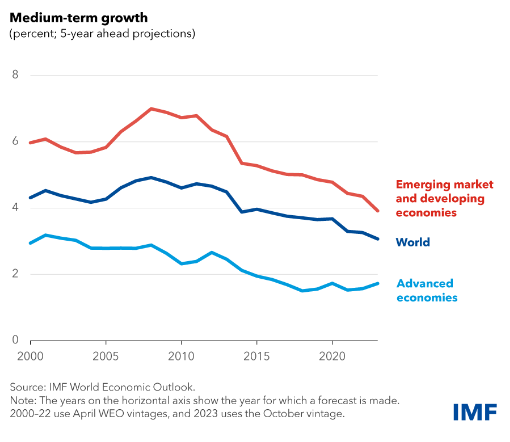

Την ίδια στιγμή που αντιμετωπίζουμε υψηλότερα επίπεδα χρέους, το μακροοικονομικό περιβάλλον έχει γίνει λιγότερο ευνοϊκό. Οι μεσοπρόθεσμοι ρυθμοί ανάπτυξης αναμένεται να συνεχίσουν να μειώνονται λόγω της μέτριας αύξησης της παραγωγικότητας, των ασθενέστερων δημογραφικών στοιχείων, των αδύναμων επενδύσεων και των πληγών που έχει αφήσει η πανδημία.

Σε αυτό το πλαίσιο, τα αυξημένα πραγματικά μακροπρόθεσμα επιτόκια θα μπορούσαν να αποτελέσουν σημαντικές προκλήσεις.

Βραχυπρόθεσμα και μακροπρόθεσμα επιτόκια

Όπως αναφέρουν οι αναλυτές του ΔΝΤ, η δημόσια συζήτηση έχει επικεντρωθεί στο βραχυπρόθεσμο πραγματικό επιτόκιο, γνωστό ως r*, το οποίο ορίζεται ως το επιτόκιο ισορροπίας με το οποίο μια οικονομία λειτουργεί στο πλήρες δυναμικό της, διατηρώντας παράλληλα τον πληθωρισμό σταθερό. Αυτό το πραγματικό επιτόκιο ισορροπίας έχει μειωθεί δραματικά τις τελευταίες δεκαετίες λόγω βραδείας κίνησης, διαρθρωτικών μεταβλητών όπως η δημογραφία, η ζήτηση για ασφαλή περιουσιακά στοιχεία, η αύξηση της παραγωγικότητας ή η κατανομή του εισοδήματος. Όσο οι παράγοντες αυτοί συνεχίζουν να ακολουθούν παρόμοιες πορείες όπως πριν από την πανδημία, τα επιτόκια ισορροπίας σε όλο τον κόσμο θα παραμείνουν πολύ χαμηλά.

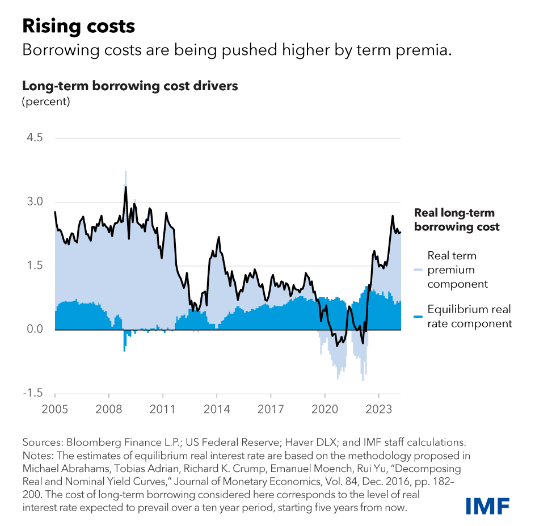

Ωστόσο, ακόμη και αν το r* παραμείνει χαμηλό, το πραγματικό κόστος δανεισμού του δημόσιου τομέα, των νοικοκυριών και των επιχειρήσεων θα μπορούσε να είναι υψηλότερο στο μέλλον. Αυτό οφείλεται στο γεγονός ότι τείνουν να δανείζονται όχι για βραχυπρόθεσμες περιόδους, αλλά μακροπρόθεσμα, και τα σχετικά μακροπρόθεσμα επιτόκια ενσωματώνουν ένα ασφάλιστρο κινδύνου – γνωστό ως ασφάλιστρο διάρκειας – το οποίο αποζημιώνει τους δανειστές για την παροχή κεφαλαίων για παρατεταμένη χρονική περίοδο.

Η δυναμική του r* και των μακροπρόθεσμων επιτοκίων μπορεί να απεικονιστεί στην περίπτωση των ομολόγων του αμερικανικού Δημοσίου, τα οποία χρησιμεύουν ως παγκόσμιο σημείο αναφοράς για τις αγορές σταθερού εισοδήματος. Οι πράσινες ράβδοι δείχνουν μια εκτίμηση για το r* στις Ηνωμένες Πολιτείες. Αυτό έχει αυξηθεί ελαφρώς πρόσφατα, αλλά παραμένει σε σχετικά χαμηλά επίπεδα. Αντίθετα, οι εκτιμήσεις για το πριμ διάρκειας, οι μπλε μπάρες, έχουν αυξηθεί πιο έντονα κατά το τελευταίο έτος. Μάλιστα, το Γραφείο Προϋπολογισμού του Κογκρέσου των Ηνωμένων Πολιτειών προειδοποίησε πρόσφατα για το αυξανόμενο βάρος του χρέους, σημειώνοντας ότι αυτό θα μπορούσε να ασκήσει πιέσεις στο κόστος χρηματοδότησης.

Επομένως, τα μακροπρόθεσμα πραγματικά επιτόκια είναι τώρα συγκρίσιμα με τα επίπεδα που υπήρχαν πριν από την παγκόσμια χρηματοπιστωτική κρίση, σε μεγάλο βαθμό λόγω του υψηλότερου term premium, και υπάρχουν λόγοι να πιστεύουμε ότι αυτό μπορεί να συνεχιστεί:

- Πρώτον, η μάχη για τον πληθωρισμό συνεχίζεται. Ακόμη και καθώς οι κεντρικές τράπεζες εξετάζουν το ενδεχόμενο χαλάρωσης της πολιτικής τους, τα πραγματικά επιτόκια θα παραμείνουν ασταθή για κάποιο χρονικό διάστημα.

- Δεύτερον, η ομαλοποίηση των ισολογισμών που έχουν ξεκινήσει οι μεγάλες κεντρικές τράπεζες, η οποία συνήθως αναφέρεται ως ποσοτική σύσφιξη, μπορεί επίσης να συμβάλει σε υψηλότερα πραγματικά ασφάλιστρα διάρκειας, αυξάνοντας την προσφορά τίτλων μεγαλύτερης διάρκειας που πρέπει να απορροφηθούν από την αγορά.

- Τρίτον, η άνοδος των επιτοκίων πιθανότατα αντανακλά επίσης την επεκτατική δημοσιονομική πολιτική και τις μακροπρόθεσμες δημοσιονομικές ανησυχίες, τουλάχιστον σε ορισμένες χώρες. Η χαλαρή δημοσιονομική πολιτική μπορεί να συμβάλει σε υψηλότερα επιτόκια, ιδίως όταν ο πληθωρισμός είναι υψηλός, αναγκάζοντας τις κεντρικές τράπεζες να σφίγγουν ακόμη περισσότερο τα μέτρα για να επιτύχουν τους στόχους τους. Η χαλαρή δημοσιονομική πολιτική, εάν διατηρηθεί, μπορεί επίσης να δημιουργήσει αμφιβολίες στους επενδυτές σχετικά με τη μακροπρόθεσμη βιωσιμότητα του χρέους, οδηγώντας σε υψηλότερα term premia.

Το βασικό σημείο είναι ότι παρά τα χαμηλά επιτόκια ισορροπίας, οι δανειολήπτες στις Ηνωμένες Πολιτείες και στον υπόλοιπο κόσμο ενδέχεται να αντιμετωπίσουν μια νέα κανονικότητα με σημαντικά υψηλότερο κόστος χρηματοδότησης από ό,τι την προηγούμενη δεκαετία.

Χρηματοπιστωτική σταθερότητα

Εάν δεν μπορέσουν να επιτευχθούν βελτιώσεις στο πρωτογενές ισοζύγιο των κυβερνήσεων για να αντισταθμιστούν τα υψηλότερα πραγματικά επιτόκια και η χαμηλότερη δυνητική ανάπτυξη, το δημόσιο χρέος θα συνεχίσει να αυξάνεται. Αυτό θα δοκιμάσει την υγεία του χρηματοπιστωτικού τομέα. Πρώτον, η λεγόμενη «σχέση τράπεζας-κράτους» θα μπορούσε να επιδεινωθεί. Σε υψηλά επίπεδα χρέους, οι κυβερνήσεις έχουν λιγότερες δυνατότητες να παράσχουν στήριξη στις προβληματικές τράπεζες, και αν το κάνουν, το κόστος δανεισμού των κρατών μπορεί να αυξηθεί περαιτέρω. Ταυτόχρονα, όσο περισσότερο κρατικό χρέος των χωρών τους κατέχουν οι τράπεζες, τόσο πιο εκτεθειμένος είναι ο ισολογισμός τους στη δημοσιονομική αστάθεια του κράτους. Τα υψηλότερα επιτόκια, τα υψηλότερα επίπεδα δημόσιου χρέους και το υψηλότερο ποσοστό αυτού του χρέους στον ισολογισμό του τραπεζικού τομέα καθιστούν τον χρηματοπιστωτικό τομέα πιο ευάλωτο.

Η σχέση τράπεζας-κράτους εξαπλώνεται πέρα από τις προηγμένες οικονομίες στις αναπτυσσόμενες οικονομίες και σε μερικές ευάλωτες αναδυόμενες αγορές. Για παράδειγμα, το μέσο τραπεζικό σύστημα σε χώρες με χαμηλό εισόδημα κατέχει σήμερα περίπου το 13% του δημόσιου χρέους της χώρας, ποσοστό διπλάσιο από το αντίστοιχο ποσοστό 10 χρόνια πριν.

Επιπλέον, σε ένα πλαίσιο περιορισμένου δημοσιονομικού χώρου λόγω του υψηλού χρέους, ενδέχεται να αυξηθούν οι πιέσεις προς τις νομισματικές αρχές να ανεχθούν αποκλίσεις από τη σταθερότητα των τιμών για να στηρίξουν τα δημόσια οικονομικά ή το χρηματοπιστωτικό σύστημα. Αυτό μπορεί να είναι ιδιαίτερα σημαντικό σε χώρες με υψηλό δημόσιο χρέος Εάν αυτό συμβεί σε χώρες με συστημική σημασία, η μεταβλητότητα των χρηματοπιστωτικών αγορών θα μπορούσε επίσης να αυξηθεί, αυξάνοντας το κόστος χρηματοδότησης για τις επιχειρήσεις και τα νοικοκυριά παγκοσμίως. Οι ανησυχίες για το χρέος που διαχέονται στα επιτόκια αναφοράς θα μπορούσαν με τη σειρά τους να στρεβλώσουν τις τιμές των περιουσιακών στοιχείων και να επηρεάσουν τη λειτουργία της αγοράς.

Τέλος, η χρηματοπιστωτική σταθερότητα θα μπορούσε να επιβαρυνθεί στις αναδυόμενες αγορές με σχετικά ασθενέστερα οικονομικά θεμελιώδη μεγέθη, καθώς το υψηλό βάρος του χρέους τις καθιστά πολύ πιο ευάλωτες σε πιέσεις εκροής κεφαλαίων, υποτίμηση της συναλλαγματικής ισοτιμίας και αυξημένες προσδοκίες για μελλοντικό πληθωρισμό.

Επιπτώσεις πολιτικής

Από τις παραπάνω εκτιμήσεις, καταλήγει το ΔΝΤ, προκύπτουν ορισμένες βασικές επιπτώσεις πολιτικής.

Πρώτα απ’ όλα, οι χώρες θα πρέπει να αρχίσουν να αποκαθιστούν σταδιακά και αξιόπιστα τα δημοσιονομικά αποθέματα και να διασφαλίζουν τη μακροπρόθεσμη βιωσιμότητα του δημόσιου χρέους τους.

Είναι ευκολότερο να ανοικοδομηθούν τα δημοσιονομικά αποθέματα όσο οι χρηματοπιστωτικές συνθήκες παραμένουν σχετικά διευκολυντικές και οι αγορές εργασίας εύρωστες. Είναι δυσκολότερο να το πράξει κανείς όταν αναγκάζεται από δυσμενείς συνθήκες της αγοράς. Η διαρκής δημοσιονομική εξυγίανση θα επιτρέψει επίσης την ταχύτερη πτώση των επιτοκίων πολιτικής, γεγονός που αναμένεται να μειώσει τυχόν δυσμενείς επιπτώσεις στη μακροοικονομία. Παρόλο που είναι αναγκαία μια ουσιαστική δημοσιονομική εξυγίανση, αυτό δεν αποτελεί έκκληση για λιτότητα. Μια υπερβολικά απότομη στροφή προς τη δημοσιονομική εξυγίανση θα μπορούσε να επιφέρει τα αντίθετα αποτελέσματα, ωθώντας τις οικονομίες σε ύφεση. Αυτό που χρειάζεται είναι μια αξιόπιστη πρώτη δόση, ακολουθούμενη από επόμενα, σταδιακά βήματα προς την ίδια κατεύθυνση.

Δεύτερον, για τη διατήρηση της χρηματοπιστωτικής σταθερότητας, τα τεστ αντοχής θα πρέπει να λαμβάνουν επαρκώς υπόψη τις επιπτώσεις στις τράπεζες και τις μη τράπεζες από τα υψηλότερα κρατικά επιτόκια και τις πιθανές εξάρσεις έλλειψης ρευστότητας στην αγορά. Η αναβάθμιση των υποδομών της αγοράς για τη βελτίωση της διαπραγμάτευσης, της διαπίστωσης των τιμών και του βάθους της αγοράς αποτελεί επίσης βασική προτεραιότητα πολιτικής, ακόμη και στις πιο ρευστές αγορές κρατικού χρέους.

Τρίτον, οι διαρθρωτικές μεταρρυθμίσεις δεν πρέπει να αναβληθούν. Ενισχύοντας τη μελλοντική ανάπτυξη, μπορούν να συμβάλουν με τον καλύτερο τρόπο στη σταθεροποίηση της δυναμικής του χρέους.

Latest News

Τι αλλάζει από σήμερα για τους Ευρωπαίους τουρίστες στη Βρετανία - Ποια τα βήματα για να ταξιδέψει κάποιος

Υποχρεωτική από σήμερα η έκδοση ηλεκτρονικής ταξιδιωτικής άδειας για τους Ευρωπαίους που θέλουν να ταξιδέψουν στη χώρα

![Δασμοί Τραμπ: Αντίστροφη μέτρηση για την «Ημέρα Απελευθέρωσης» – Μνήμες από τη Μεγάλη Ύφεση [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/04/ot_trump_tariffs2-600x352.png)

Αντίστροφη μέτρηση για την «Ημέρα Απελευθέρωσης» - Οι δασμοί και οι μνήμες από τη Μεγάλη Ύφεση [γραφήματα]

Σήμερα στον Κήπο των Τριαντάφυλλων ο Αμερικανός πρόεδρος θα ανακοινώσει τους αμοιβαίους δασμούς που έχουν προκαλέσει φόβους για ύφεση και για το τέλος της μεταπολεμικής τάξης πραγμάτων

Lufthansa: Πως αναβαθμίζει την επιχειρηματική θέση με επτά κατηγορίες θέσεων

Η επιλογή θέσης σε μια πτήση ποτέ δεν ήταν πιο περίπλοκη από τις νέες καμπίνες Allegris της Lufthansa

Harley-Davidson: Θέλει εκδίκηση σε περίπτωση που η ΕΕ στοχεύσει τις μοτοσυκλέτες της

Οι δασμοί θα μπορούσαν να ανεβάσουν τις τιμές των μοτοσικλετών της Harley-Davidson σε εξαψήφιο αριθμό σε ορισμένες χώρες, με τις πωλήσεις να βρίσκονται ήδη υπό πίεση στην Ευρώπη

Γιατί ο Τραμπ εξετάζει «μαχαίρι» στα 9 δισ. δολάρια των επιχορηγήσεων προς το πανεπιστήμιο

Το Χάρβαρντ έχει καταγραφεί ως σύμβολο του αμερικανικού ονείρου εδώ και γενιές

Αγωνιώδεις προσπάθειες του Μιλέι για εξαίρεση από τους δασμούς Τραμπ

Οι μεγαλύτερες εξαγωγές που έκανε η Αργεντινή στις Ηνωμένες Πολιτείες πέρυσι ήταν αργό πετρέλαιο, μέταλλα και χημικά προϊόντα

Η Arm ήθελε εξαγορά της Alphawave για να βάλει στο χέρι την τεχνολογία SerDes

Αυτό που... κέντρισε το ενδιαφέρον της Arm ήταν μία συγκεκριμένη τεχνολογία της Alphawave που καθορίζει πόσο γρήγορα οι πληροφορίες μπορούν να εισαχθούν αλλά και να εξαχθούν από ένα μικροτσίπ

Δεν επιδρούν όλοι οι δασμοί με τον ίδιο τρόπο στις τσέπες των Αμερικανών - Τι «λέει» η εμπειρία

Οι δασμοί Τραμπ θα επηρεάσουν και την αμερικανική αγορά με ανατιμήσεις

Τι είναι η νέα μόδα του «oshikatsu» στην οποία ποντάρει η Ιαπωνία για την άνοδο της κατανάλωσης

Το φαινόμενο παρακολουθούν πολιτικοί αλλά και η κεντρική τράπεζα στην Ιαπωνία - Έρχεται νέα αύξηση των μισθών στην Ιαπωνία

Ο Μασκ εξαγοράζει... ψηφοφόρους - 82 εκατ. για να ελέγξει ανώτατο δικαστήριο πολιτείας

Γιατί μια νίκη του πρώην γενικού εισαγγελέα Σίμελ επί της Δημοκρατικής Κρόφορντ θα ήταν όφελος για την πολιτική στρατηγική του Μασκ

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης