Ένα τρίμηνο προσδοκιών φαίνεται ότι ανοίγει σήμερα για το ελληνικό χρηματιστήριο, το οποίο μετά από κρίσιμα ορόσημα που πέρασε τους προηγούμενους μήνες έχει μπροστά της τον μεγάλο στόχο της αναβάθμισης, πέραν τον κρίσιμων deals που αναμένονται από επί μέρους εισηγμένες.

Ήδη η διοίκηση της ΕΧΑΕ έχει επιβεβαιώσει, και ανέφερε και στη συνέντευξή του στο «Βήμα της Κυριακής» ο Γιάννος Κοντόπουλος, διευθύνων σύμβουλος Ομίλου Χρηματιστηρίου Αθηνών, ότι η ελληνική κεφαλαιαγορά θα μπει στη λίστα παρακολούθησης των οίκων προς αναβάθμιση, «ξεκλειδώνοντας» σημαντικά κεφάλαια που μπορούν να δώσουν μεγάλη ώθηση στη Λ. Αθηνών, η οποία από τα τέλη του 2022 βρίσκεται σε σταθερή ανοδική τροχιά ικανοποιώντας την επί πολλά έτη ταλαιπωρημένη εγχώρια επενδυτική κοινότητα.

Εναλλακτική Αγορά: Οι αλλαγές για να καταστεί σε mainstream κεφαλαιαγορά

Παρόλα αυτά, η πρόσφατη ανάλυση της JP Morgan τάραξε λίγο το επενδυτικό συναίσθημα στη Λ. Αθηνών, καθώς υποστήριξε ότι η αναβάθμιση της Ελλάδας στις ώριμες αγορές θα είναι, εκτός από εξαιρετικά απίθανη, ένας σημαντικός αρνητικός καταλύτης. Μάλιστα, την ανάλυση βάσει της οποίας το υποστήριξε, έβαλε τίτλο «μην αφήνετε μια κακή ιδέα να καταστρέψει ένα καλό χρηματιστήριο».

Ο συγχρονισμός

Πάντως, όπως όλα δείχνουν, δεν είναι λίγα τα κεφάλαια που συγχρονίζονται για μια πιθανή αναβάθμιση, με τους αναλυτέ να εκτιμούν ότι ένα χρονοδιάγραμμα βάσει κανονισμών θα ήταν στην Ετήσια Ανασκόπηση Ταξινόμησης Αγοράς στις 24 Ιουνίου, η οποία θα ενεργοποιούσε μια διαδικασία διαβούλευσης ενός έτους. Επομένως, εάν επιβεβαιωθεί, η αναβάθμιση θα πραγματοποιηθεί κατά το rebalancing του δείκτη στα τέλη Μαΐου, και πιο συγκεκριμένα την Παρασκευή, 29 Μαΐου 2026.

Ωστόσο, η MSCI θα μπορούσε να επιλέξει να επιταχύνει αυτό το χρονοδιάγραμμα, χρησιμοποιώντας τη «συνετή διακριτική ευχέρεια» που επιφυλάσσει για τον εαυτό της σε αυτές τις αποφάσεις. Ο MSCI είχε επιταχύνει το χρονοδιάγραμμα για το Κουβέιτ το οποίο εισήλθε στον δείκτη τον Νοέμβριο του 2020.

Ανάμεσα στις δύο θέσεις πάντως, έρχεται η Eureka Stock & Share Broking Services, η οποία τονίζει ότι είναι ζωτικής σημασίας η κατανόηση των διαφορών μεταξύ ανεπτυγμένων και αναδυόμενων αγορών, καθώς καθεμία έχει ξεχωριστά χαρακτηριστικά και επενδυτικές ευκαιρίες, με διάφορους βαθμούς κινδύνου και απόδοσης.

Τι είναι τα Ανεπτυγμένα Χρηματιστήρια;

Τα ανεπτυγμένα χρηματιστήρια είναι οι αγορές μετοχών χωρών με προηγμένες οικονομίες. Αυτές περιλαμβάνουν τις Ηνωμένες Πολιτείες, την Ιαπωνία, τη Γερμανία, το Ηνωμένο Βασίλειο και άλλες στην περιοχή της Δυτικής Ευρώπης και χαρακτηρίζονται από το μεγάλο τους μέγεθος, τον υψηλό βαθμό ρευστότητας και την ωριμότητα των χρηματοοικονομικών τους συστημάτων.

Οι ανεπτυγμένες αγορές είναι γνωστές για την υψηλή κεφαλαιοποίησή τους, που σημαίνει ότι έχουν μεγάλο αριθμό μετοχών διαθέσιμες για διαπραγμάτευση. Επιδεικνύουν επίσης υψηλή ρευστότητα, η οποία επιτρέπει στους επενδυτές να αγοράζουν και να πωλούν μεγάλες ποσότητες μετοχών χωρίς να επηρεάζουν σημαντικά την τιμή της μετοχής. Αυτή η υψηλή ρευστότητα είναι αποτέλεσμα του μεγάλου αριθμού συμμετεχόντων, συμπεριλαμβανομένων θεσμικών και ιδιωτών επενδυτών.

Ένα από τα χαρακτηριστικά γνωρίσματα των ανεπτυγμένων αγορών είναι επίσης τα ισχυρά ρυθμιστικά τους πλαίσια. Αυτές οι αγορές έχουν αυστηρούς νόμους και κανονισμούς για την προστασία των επενδυτών και τη διασφάλιση δίκαιων πρακτικών συναλλαγών.

Επίσης, οι ανεπτυγμένες αγορές υπάρχουν συνήθως σε χώρες που έχουν σταθερό οικονομικό και πολιτικό περιβάλλον. Αυτή η σταθερότητα μειώνει τον κίνδυνο ξαφνικής αστάθειας της αγοράς λόγω πολιτικής ή οικονομικής αναταραχής. Ως αποτέλεσμα, αυτές οι αγορές θεωρούνται γενικά πιο ασφαλείς για επενδύσεις σε σύγκριση με τις αντίστοιχες αναδυόμενες αγορές.

Παράλληλα, διαθέτουν προηγμένες υποδομές χρηματοοικονομικών υπηρεσιών, συμπεριλαμβανομένων εξελιγμένων τραπεζικών συστημάτων, μεγάλης γκάμα χρηματοοικονομικών προϊόντων και τεχνολογίας αιχμής για συναλλαγές και αναλύσεις. Αυτή η υποδομή υποστηρίζει ένα ισχυρό επενδυτικό περιβάλλον που ευνοεί μια ποικιλία εμπορικών στρατηγικών και επενδυτικών προσεγγίσεων.

Παρόλα αυτά, ενώ οι ανεπτυγμένες αγορές προσφέρουν χαμηλότερες δυνατότητες ανάπτυξης λόγω της ώριμης φύσης τους, είναι γνωστές για την παροχή σταθερών αποδόσεων. Οι επενδυτές σε αυτές τις αγορές συχνά επικεντρώνονται στην επένδυση αξίας και μερίσματος, αξιοποιώντας τη σταθερή απόδοση των καθιερωμένων εταιρειών.

Τι είναι τα Αναδυόμενα Χρηματιστήρια;

Τα αναδυόμενα χρηματιστήρια αναφέρονται στις χρηματοπιστωτικές αγορές χωρών που βρίσκονται σε διαδικασία ταχείας εκβιομηχάνισης και παρουσιάζουν ρυθμούς ανάπτυξης υψηλότερους από τον μέσο όρο. Αυτές οι αγορές αποτελούν μέρος των οικονομιών που βρίσκονται σε μεταβατική φάση από το αναπτυσσόμενο σε ανεπτυγμένο καθεστώς. Χώρες όπως η Βραζιλία, η Ρωσία, η Ινδία, η Κίνα και η Νότια Αφρική είναι κλασικά παραδείγματα χωρών με αναδυόμενες χρηματιστηριακές αγορές.

Αυτές οι αγορές αντιπροσωπεύουν ένα δυναμικό και δυνητικά ικανοποιητικό επενδυτικό τοπίο, αλλά συνοδεύονται από το δικό τους σύνολο κινδύνων και προκλήσεων. Χαρακτηρίζονται από τη δυνατότητά τους για υψηλή ανάπτυξη, αλλά αυτό έρχεται συχνά με κόστος αυξημένης μεταβλητότητας και κινδύνου. Καθώς οι οικονομίες αναπτύσσονται, οι εταιρείες σε αυτές τις αγορές μπορούν να βιώσουν ταχεία αύξηση των εσόδων και των κερδών, οδηγώντας ενδεχομένως σε σημαντική ανατίμηση των τιμών των μετοχών.

Ωστόσο, με υψηλότερες πιθανές αποδόσεις έρχονται και αυξημένοι κίνδυνοι. Οι αναδυόμενες αγορές είναι συχνά πιο ασταθείς από τις ανεπτυγμένες αγορές. Αυτή η αστάθεια μπορεί να αποδοθεί σε διάφορους παράγοντες, όπως η πολιτική αστάθεια, οι λιγότερο ώριμες οικονομίες και η ευαισθησία σε εξωτερικούς οικονομικούς κραδασμούς.

Οι αναδυόμενες αγορές έχουν συνήθως χαμηλότερη συνολική κεφαλαιοποίηση και ρευστότητα αγοράς σε σύγκριση με τις ανεπτυγμένες αγορές. Αυτό σημαίνει ότι υπάρχουν λιγότερες μετοχές για να διαλέξει κανείς και οι όγκοι συναλλαγών μπορεί να είναι χαμηλότεροι. Η χαμηλότερη ρευστότητα μπορεί να οδηγήσει σε υψηλότερα κόστη συναλλαγών και αστάθεια τιμών, καθιστώντας δυνητικά πιο δύσκολη την είσοδο ή την έξοδο από θέσεις.

Ένα άλλο χαρακτηριστικό των αναδυόμενων αγορών είναι ότι συχνά έχουν λιγότερο αυστηρή ρυθμιστική εποπτεία σε σύγκριση με τις ανεπτυγμένες αγορές. Αυτό μπορεί να οδηγήσει σε ζητήματα όπως λιγότερη διαφάνεια, υψηλότερες δυνατότητες χειραγώγησης της αγοράς και ανησυχίες για την εταιρική διακυβέρνηση.

Οι αναδυόμενες αγορές είναι συχνά πιο επιρρεπείς σε εξωτερικές οικονομικές και πολιτικές επιρροές. Αυτό μπορεί να περιλαμβάνει αλλαγές στις παγκόσμιες τιμές των εμπορευμάτων, διακυμάνσεις των συναλλαγματικών ισοτιμιών και αλλαγές στις διεθνείς εμπορικές πολιτικές. Τέτοιοι εξωτερικοί παράγοντες μπορούν να έχουν σημαντικό αντίκτυπο σε αυτές τις αγορές, επηρεάζοντας τόσο μεμονωμένες μετοχές όσο και την αγορά στο σύνολό της.

Βασικές διαφορές μεταξύ ανεπτυγμένων και αναδυόμενων χρηματιστηρίων

Αστάθεια

Μία από τις πιο σημαντικές διαφορές μεταξύ ανεπτυγμένων και αναδυόμενων αγορών είναι το επίπεδο αστάθειας. Οι αναδυόμενες αγορές είναι γενικά πιο ασταθείς από τις ανεπτυγμένες. Αυτή η αστάθεια προέρχεται από διάφορους παράγοντες, όπως η πολιτική αστάθεια, οι οικονομικές μεταβάσεις και η χαμηλότερη ρευστότητα. Οι ανεπτυγμένες αγορές, με το πιο σταθερό οικονομικό και πολιτικό περιβάλλον τους, τείνουν να αντιμετωπίζουν λιγότερο δραματικές διακυμάνσεις στις τιμές των μετοχών.

Επενδυτικές Ευκαιρίες

Οι αναδυόμενες αγορές προσφέρουν συχνά μοναδικές επενδυτικές ευκαιρίες που δεν είναι διαθέσιμες στις ανεπτυγμένες αγορές. Αυτά μπορεί να περιλαμβάνουν τομείς ή βιομηχανίες που αναπτύσσονται ταχέως λόγω του ειδικού σταδίου οικονομικής ανάπτυξης της χώρας.

Από την άλλη πλευρά, οι ανεπτυγμένες αγορές χαρακτηρίζονται από καθιερωμένες βιομηχανίες και εταιρείες, που παρέχουν ένα διαφορετικό σύνολο ευκαιριών, που συχνά επικεντρώνονται στην καινοτομία και την τεχνολογία.

Οφέλη διαφοροποίησης

Η επένδυση σε αναδυόμενες αγορές μπορεί να προσφέρει οφέλη διαφοροποίησης στο χαρτοφυλάκιο ενός επενδυτή. Οι οικονομικοί κύκλοι στις αναδυόμενες αγορές μπορεί να είναι διαφορετικοί από εκείνους στις ανεπτυγμένες αγορές, πράγμα που σημαίνει ότι οι χρηματιστηριακές τους αγορές μπορεί να συμπεριφέρονται διαφορετικά ως απάντηση στα παγκόσμια οικονομικά γεγονότα. Αυτή η διαφοροποίηση μπορεί ενδεχομένως να μειώσει τον κίνδυνο και να βελτιώσει τις αποδόσεις μακροπρόθεσμα.

Δυνατότητα απόδοσης έναντι προφίλ κινδύνου

Η δυνατότητα για υψηλότερες αποδόσεις στις αναδυόμενες αγορές συνοδεύεται συχνά από υψηλότερο προφίλ κινδύνου. Αυτό έρχεται σε αντίθεση με τις ανεπτυγμένες αγορές, όπου το δυναμικό απόδοσης μπορεί να είναι χαμηλότερο, αλλά και ο κίνδυνος.

Αποτελεσματικότητα της Αγοράς

Οι ανεπτυγμένες αγορές είναι συνήθως πιο αποτελεσματικές από τις αναδυόμενες αγορές. Η αποτελεσματικότητα της αγοράς αναφέρεται στο πόσο γρήγορα και με ακρίβεια οι τιμές των μετοχών αντικατοπτρίζουν όλες τις διαθέσιμες πληροφορίες.

Στις ανεπτυγμένες αγορές, η πληθώρα πληροφοριών και τα υψηλότερα ρυθμιστικά πρότυπα συμβάλλουν στη μεγαλύτερη αποτελεσματικότητα. Οι αναδυόμενες αγορές, με λιγότερο αυστηρές απαιτήσεις γνωστοποίησης και λιγότερη συμμετοχή στην αγορά, ενδέχεται να μην αντικατοπτρίζουν πάντα όλες τις διαθέσιμες πληροφορίες στις τιμές των μετοχών.

Συναλλαγματικές διακυμάνσεις και κίνδυνοι συναλλαγματικών ισοτιμιών

Η επένδυση σε αναδυόμενες αγορές περιλαμβάνει έκθεση σε συναλλαγματικές διακυμάνσεις και κινδύνους συναλλαγματικών ισοτιμιών. Η αξία μιας επένδυσης μπορεί να επηρεαστεί σημαντικά από τις αλλαγές στη συναλλαγματική ισοτιμία μεταξύ του εγχώριου νομίσματος του επενδυτή και του νομίσματος της αναδυόμενης αγοράς. Αυτός ο κίνδυνος είναι γενικά χαμηλότερος στις ανεπτυγμένες αγορές, όπου τα νομίσματα τείνουν να είναι πιο σταθερά.

Ευαισθησία επιτοκίου

Τέλος, οι αναδυόμενες αγορές είναι συχνά πιο ευαίσθητες στις μεταβολές των επιτοκίων, ιδιαίτερα εκείνες που ορίζονται από μεγάλες κεντρικές τράπεζες όπως η Federal Reserve των Ηνωμένων Πολιτειών. Οι αλλαγές στα επιτόκια μπορούν να επηρεάσουν τις ροές κεφαλαίων εντός και εκτός των χωρών, επηρεάζοντας τα νομίσματα των αναδυόμενων αγορών και τις τιμές των μετοχών. Οι ανεπτυγμένες αγορές, ενώ επηρεάζονται επίσης από τα επιτόκια, έχουν συχνά πιο ισχυρούς μηχανισμούς για τη διαχείριση αυτών των επιπτώσεων.

Latest News

Παγκόσμια καθίζηση έφεραν οι δασμοί Τραμπ στις αγορές - 1.600 μονάδες κάτω ο Dow, η χειρότερη μέρα από το 2020 για S&P 500

Οι αγορές καθολικά κινήθηκαν καθοδικά μετά την ανακοίνωση των σαρωτικών ανταποδοτικών δασμών - Σε bear market οι αμερικανικές smallcaps

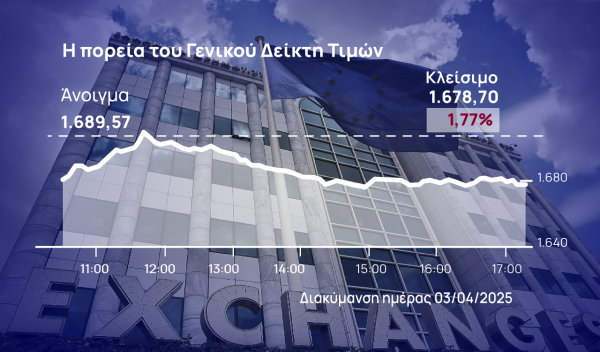

Πλαγιοκόπησαν (και) το ΧΑ οι δασμοί Τραμπ - Μαζικές οι πωλήσεις σε όλο το ταμπλό

Η πίεση της αβεβαιότητας ήταν τέτοια που το ΧΑ δεν μπόρεσε να κρατήσει τη ζώνη των 1.700 μονάδων

«Λυγίζει» και πάλι υπό τη διεθνή αβεβαιότητα το ΧΑ

Το ΧΑ δεν μπόρεσε να κρατήσει την προσπάθεια αντίδρασης που εκδήλωσε λίγο πριν τις 12 το μεσημέρι

Σβήνει τις απώλειες το ΧΑ, ισχυρές στηρίξεις από Coca Cola, Metlen

Η ελληνική αγορά φαίνεται να μπορεί να διαφοροποιηθεί από το παγκόσμιο sell off που πυροδότησε το δασμολογικό τσουνάμι του Αμερικανού προέδρου

Βράχος η Coca Cola συγκρατεί τη βουτιά του ΧΑ

Τα περιθώρια της πτώσης, χωρίς να κινδυνεύσει η μεσομακροπρόθεσμη τάση του ΧΑ, είναι έως τις 1.660 μονάδες

Ο «καυτός» Απρίλιος του Χρηματιστηρίου… reality check της bull market

Η αναβάθμιση της ελληνικής οικονομίας σε επενδυτική βαθμίδα από τη Moody’s στις 14 Μαρτίου επιτάχυνε μια τάση που φαινόταν κατά τη διάρκεια των ημερών που προηγήθηκαν

Στο φίνις «φόρτσαραν» οι τράπεζες - Εκλεισε πάνω από τις 1.700 μονάδες ο Γενικός Δείκτης

Το βασικό συμπέρασμα από τη σημερινή συνεδρίαση του ΧΑ ήταν ότι οι συναλλαγές ήταν επιφυλακτικές και προσεκτικές

Στα 52 ευρώ ανεβάζει την τιμή στόχο της Metlen η Pantelakis

H Pantelakis θεωρεί ότι η εισαγωγή της Metlen στο LSE είναι ένας βασικός βραχυπρόθεσμος καταλύτης που πιθανόν να υλοποιηθεί μέχρι το τέλος του έτους

Νευρική αναμονή και κινήσεις risk off στο ΧΑ

Το Χρηματιστήριο Αθηνών προσπαθεί να μην χάσει την επαφή του με τις 1.700 μονάδες

Παλεύει με τη διεθνή αβεβαιότητα το ΧΑ - Νευρικότητα λόγω Τραμπ

Όπως και στην Ευρώπη, έτσι και στην Αθήνα, η νευρικότητα και η αναζήτηση θέσεων χαμηλού ρίσκου είναι στις προτεραιότητες αρκετών χαρτοφυλακίων που περιμένουν τις εξαγγελίες του Ντοναλντ Τραμπ

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

![Δασμοί Τραμπ: Οι επιπτώσεις στις ελληνικές εξαγωγές και στην ευρωπαϊκή οικονομία [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/10/ot_exagog_ISRAEL-600x352.png)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης