Αργή και αβέβαιη θα είναι η μείωση των επιτοκίων των κεντρικών τραπεζών, ειδικά της Ευρωπαϊκής Κεντρικής Τράπεζας, σύμφωνα με την BNP Paribas, η οποία προσπαθεί να στοιχειοθετήσει ένα πλάνο καταλυτών που θα επηρεάσουν το επόμενο διάστημα τις αποφάσεις τους.

Και όπως συμπεραίνει, το επιτόκιο της ΕΚΤ αναμένεται να φτάσει στο στόχο του 2%-2,5% το… 2026.

BNP Paribas: Ισχυρή η ανάκαμψη της Ελλάδας, αλλά υπάρχουν 3 κίνδυνοι

Η εξάρτηση από τα δεδομένα

Τόσο η Federal Reserve όσο και η ΕΚΤ έχουν καταστήσει σαφές ότι έρχεται η πρώτη μείωση των επίσημων επιτοκίων. Και οι δύο κεντρικές τράπεζες λένε το ίδιο -εξαρτάται από τα δεδομένα- αλλά η επικοινωνία της ΕΚΤ είναι πιο αδιαφανής από αυτή της Federal Reserve, η οποία παρέχει προβλέψεις επιτοκίων των μελών της FOMC (dot plot).

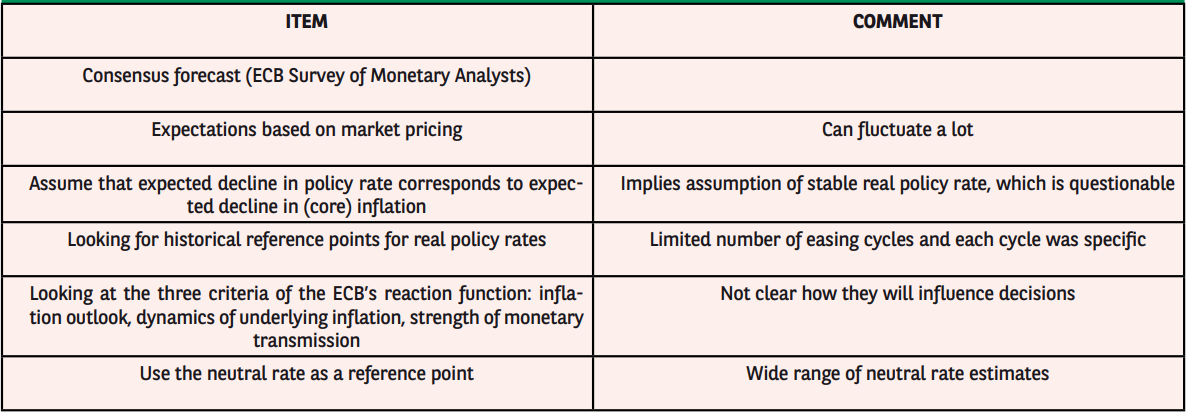

Κατά την αξιολόγηση του πόσο γρήγορα και πόσο η ΕΚΤ θα μπορούσε να μειώσει τα επιτόκια πολιτικής σε αυτόν τον κύκλο, μπορούν να υιοθετηθούν διάφορες προσεγγίσεις, όμως. Με βάση την αξιοπιστία της ΕΚΤ και τις εύλογες εκτιμήσεις για το ουδέτερο επιτόκιο, είναι λογικό να χρησιμοποιείται μια υπόθεση που κυμαίνεται μεταξύ 2% και 2,50% για το επιτόκιο καταθέσεων της ΕΚΤ ως το τελικό σημείο του κύκλου χαλάρωσης, αναφέρει η BNP Paribas.

Ειδικότερα, κατά την παρουσίαση της εξαμηνιαίας έκθεσης νομισματικής πολιτικής στο Κογκρέσο, ο Jerome Powell δήλωσε ότι η FOMC περιμένει να αποκτήσει καλύτερη εικόνα ότι ο πληθωρισμός κινείται σταθερά στο 2%. Νωρίτερα αυτό το μήνα, η Christine Lagarde είχε αναφέρει κατά τη διάρκεια της συνέντευξης Τύπου ότι η ΕΚΤ σημειώνει ικανοποιητική πρόοδο προς τον στόχο της για τον πληθωρισμό, αλλά ότι χρειάζονται περισσότερα στοιχεία για να είναι αρκετά σίγουρη ότι ο στόχος θα επιτευχθεί. «Θα μάθουμε λίγα περισσότερα τον Απρίλιο, αλλά θα μάθουμε πολλά περισσότερα τον Ιούνιο», ανέφερε χαρακτηριστικά.

Τα επιτόκια – στόχος

Το βασικό ερώτημα, κατά την BNP Paribas, είναι ποιο θα είναι το «άλλο» τερματικό επιτόκιο, δηλαδή το επιτόκιο με το οποίο οι κεντρικές τράπεζες θα σταματήσουν να μειώνουν το επιτόκιο πολιτικής τους. Εκ πρώτης όψεως, και οι δύο κεντρικές τράπεζες λένε το ίδιο -εξαρτάται από τα δεδομένα- αλλά μετά από πιο προσεκτική εξέταση, η επικοινωνία της Federal Reserve είναι πιο ξεκάθαρη. Ο Jerome Powell έχει αναφερθεί άλλωστε στις προβλέψεις των μελών της FOMC για το επιτόκιο των ομοσπονδιακών κεφαλαίων (το «dot plot»). «Εάν η οικονομία εξελιχθεί όπως προβλέπεται, ο διάμεσος συμμετέχων προβλέπει ότι το κατάλληλο επίπεδο του επιτοκίου των ομοσπονδιακών κεφαλαίων θα είναι 4,6% στο τέλος αυτού του έτους, 3,9% στο τέλος του 2025 και 3,1% στο τέλος του 2026.

Σαφώς, δεδομένης της εξάρτησης της πολιτικής από τα δεδομένα, η πορεία των επιτοκίων πολιτικής που θα αποφασίσει η Fed θα ήταν διαφορετική εάν η οικονομία εξελιχθεί διαφορετικά από το αναμενόμενο. Ωστόσο, η γραφική παράσταση παρέχει μια σαφή εικόνα του βασικού σεναρίου που έχουν στο μυαλό τους τα μέλη της FOMC και χρησιμεύει ως καλό σημείο αναφοράς για τους οικονομικούς παράγοντες, σύμφωνα με την BNP Paribas.

Από την άλλη, η Lagarde έχει αναφέρει ότι δεν μπορεί η ΕΚΤ να δεσμευτεί για μια συγκεκριμένη πορεία επιτοκίων όσο δελεαστική κι αν είναι, όσο κι αν κάποιοι θέλουν να την ξέρουν. Επομένως, πώς πρέπει να προχωρήσει κανείς για να αξιολογήσει πόσο θα μπορούσαν να μειωθούν τα επιτόκια;

Σύμφωνα με την BNP Paribas, όσον αφορά το πρώτο, θεωρητικά, θα περίμενε κανείς θετικό αντίκτυπο στις μακροοικονομικές επιδόσεις από τη δημοσίευση των προβλέψεων για τα επιτόκια. Θα πρέπει να μειώσουν την αβεβαιότητα σχετικά με τη μελλοντική πορεία των επιτοκίων. Κατά συνέπεια, τα νοικοκυριά και οι εταιρείες μπορεί να είναι πιο πρόθυμα να αντιδράσουν στην προοπτική περικοπών επιτοκίων όπως αντικατοπτρίζεται σε αυτές τις προβλέψεις παρά σε εκείνες που μπορούν να συναχθούν από τις χρηματοπιστωτικές αγορές και οι οποίες είναι εγγενώς πιο ασταθείς.

Η αβεβαιότητα των επιτοκίων είναι σημαντική λόγω του αρνητικού αντίκτυπού της στις αποφάσεις ενός δανειολήπτη. Ωστόσο, θα πρέπει να ληφθεί υπόψη ότι σημαντικές αλλαγές στις προβλέψεις των επιτοκίων θα μπορούσαν να αυξήσουν την αβεβαιότητα λόγω της ασταθούς βάσης των αγορών, των νοικοκυριών και των επιχειρήσεων.

Πόσο γρήγορα θα μειωθούν τα επιτόκια;

Στην παρούσα συγκυρία, κατά την BNP Paribas το πιο σχετικό ερώτημα στην Ευρωζώνη είναι πόσο γρήγορα και πόσο θα μπορούσαν να μειωθούν τα επιτόκια πολιτικής σε αυτόν τον κύκλο υπό την υπόθεση ότι οι βασικές οικονομικές μεταβλητές -πληθωρισμός, ανάπτυξη, μισθοί κ.λπ.- θα εξελιχθούν σύμφωνα με τις τελευταίες προβλέψεις του προσωπικού της ΕΚΤ.

Θα μπορούσαν να υιοθετηθούν διάφορες προσεγγίσεις, αναφέρει. Η πρώτη συνίσταται στην εξέταση της συναινετικής πρόβλεψης. Η τελευταία Έρευνα της ΕΚΤ δείχνει ότι το επιτόκιο καταθέσεων, το οποίο βρίσκεται επί του παρόντος στο 4%, μειώνεται στο 3% στο τέλος του τρέχοντος έτους, στο 2,25% στο τέλος του 2025 πριν φτάσει στη μακροπρόθεσμη πρόβλεψή του για 2% το 2027.

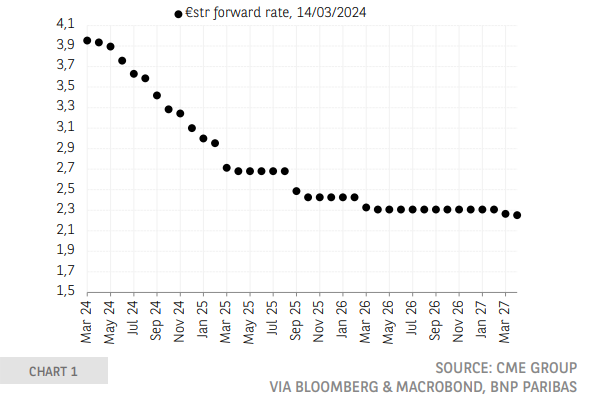

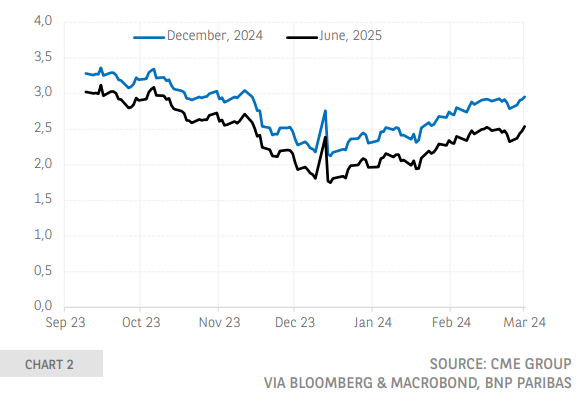

Δεύτερον, θα μπορούσε κανείς να εξετάσει την τιμολόγηση της αγοράς. Με βάση την προθεσμιακή καμπύλη του βραχυπρόθεσμου επιτοκίου του ευρώ (€STR), οι αγορές αναμένουν πτώση του επιτοκίου καταθέσεων κατά 85 μονάδες βάσης (bp) μέχρι το τέλος του τρέχοντος έτους και 150 bp έως το τέλος του 2025. Ωστόσο, η τιμολόγηση της αγοράς μπορεί να παρουσιάζει σημαντικές διακυμάνσεις, ως αντίδραση σε εκπλήξεις δεδομένων και σχόλια μελών του διοικητικού συμβουλίου της ΕΚΤ. Με βάση τα συμβόλαια μελλοντικής εκπλήρωσης €STR, το τεκμαρτό επιτόκιο για τον Δεκέμβριο του 2024 είχε μειωθεί περίπου 120 μονάδες βάσης το τέταρτο τρίμηνο του 2023, πριν αυξηθεί ξανά κατά περίπου 80 μονάδες βάσης. Σαφώς, η σταθερότητα του επιτοκίου καταθέσεων -η τελευταία αύξηση σημειώθηκε στη συνεδρίαση του διοικητικού συμβουλίου του Σεπτεμβρίου 2023- δεν εμπόδισε την τιμολόγηση της αγοράς για τη μελλοντική πορεία να είναι πολύ ασταθής.

Τρίτον, μια απλή προσέγγιση συνίσταται στην εφαρμογή της αναμενόμενης μείωσης του πληθωρισμού στο ονομαστικό επιτόκιο καταθέσεων. Κάνοντας αυτό, κάποιος (σιωπηρά) υποθέτει ότι το τρέχον πραγματικό επιτόκιο πολιτικής θα πρέπει να παραμείνει κατάλληλο στο μέλλον. Αυτό δεν έχει νόημα. Τα υψηλά πραγματικά επιτόκια είναι απαραίτητα όταν ο πληθωρισμός πρέπει να επανέλθει υπό έλεγχο, αλλά στη συνέχεια, τα πραγματικά επιτόκια θα πρέπει να μειωθούν μέσω ονομαστικών μειώσεων των επιτοκίων που είναι μεγαλύτερες από τη μείωση του πληθωρισμού.

Για το λόγο αυτό, μια τέταρτη προσέγγιση συνίσταται στην προσπάθεια κατανόησης της λειτουργίας αντίδρασης της ΕΚΤ. Τα μέλη του διοικητικού συμβουλίου έχουν επανειλημμένα εξηγήσει ότι βασίζεται σε τρία κριτήρια: τις προοπτικές για τον πληθωρισμό, τη δυναμική του υποκείμενου πληθωρισμού και τη δύναμη της νομισματικής μετάδοσης. Ωστόσο, αυτό δεν απαντά στο ερώτημα της βαθμονόμησης: σε ποιο σημείο το ονομαστικό επιτόκιο πολιτικής θα έχει μειωθεί αρκετά λαμβάνοντας υπόψη τις προοπτικές για τον πληθωρισμό και το νομισματικό περιβάλλον;

Μικρή η εμπειρία

Η ιστορική εμπειρία προσφέρει μικρή βοήθεια λόγω του περιορισμένου αριθμού κύκλων χαλάρωσης και της ιδιαιτερότητας του οικονομικού περιβάλλοντος που επικρατούσε τότε, εξηγεί η BNP Paribas. Μια πιο προφανής προσέγγιση, θεωρητικά τουλάχιστον, είναι να εξετάσουμε το ουδέτερο επιτόκιο, δηλαδή το πραγματικό βραχυπρόθεσμο επιτόκιο που είναι συνεπές με το προϊόν που αντιστοιχεί στο δυνητικό του επίπεδο, όπου ο πληθωρισμός είναι σταθερός και συνεπής με τον στόχο της κεντρικής τράπεζας. Αυτό το ποσοστό δεν μπορεί να παρατηρηθεί και οι εμπειρικές εκτιμήσεις εξαρτώνται από τα μοντέλα και τις υποθέσεις που έχουν χρησιμοποιηθεί.

Πρόσφατη έρευνα της ΕΚΤ, δείχνει ότι από το δεύτερο εξάμηνο του 2023 οι εκτιμήσεις βάσει μοντέλων «κυμαίνονται μεταξύ περίπου μείον τρία τέταρτα της εκατοστιαίας μονάδας έως περίπου μισή ποσοστιαία μονάδα» με τη διάμεση εκτίμηση ελαφρώς πάνω από το μηδέν. Είναι ενδιαφέρον ότι αυτό είναι μάλλον κοντά στο τεκμαρτό πραγματικό επιτόκιο που μπορεί να συναχθεί από την Έρευνα της ΕΚΤ για τους Νομισματικούς Αναλυτές, η οποία έχει τον ονομαστικό πληθωρισμό σύμφωνο με τον στόχο της ΕΚΤ στο 2% από το τρίτο τρίμηνο του 2025 – για τον πυρήνα του πληθωρισμού αυτό αναμένεται να συμβεί ένα τρίμηνο αργότερα- και το επιτόκιο καταθέσεων της ΕΚΤ μειώθηκε στο 2,25% το τέταρτο τρίμηνο του 2025 και στο 2,00% από το πρώτο τρίμηνο του 2026.

Συμπερασματικά, αν και η ΕΚΤ πρέπει ακόμη να αποφασίσει για την πρώτη της μείωση επιτοκίων, είναι σημαντικό να μετρηθεί η ταχύτητα και η έκταση της χαλάρωσης της πολιτικής. Όσον αφορά το τελικό σημείο του κύκλου χαλάρωσης -το άλλο τερματικό ποσοστό-, είναι λογικό να χρησιμοποιηθεί μια υπόθεση για ένα εύρος μεταξύ 2% και 2,50%.

Latest News

![Δασμοί Τραμπ: Αντίστροφη μέτρηση για την «Ημέρα Απελευθέρωσης» – Μνήμες από τη Μεγάλη Ύφεση [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/04/ot_trump_tariffs2-600x352.png)

Αντίστροφη μέτρηση για την «Ημέρα Απελευθέρωσης» - Οι δασμοί και οι μνήμες από τη Μεγάλη Ύφεση [γραφήματα]

Σήμερα στον Κήπο των Τριαντάφυλλων ο Αμερικανός πρόεδρος θα ανακοινώσει τους αμοιβαίους δασμούς που έχουν προκαλέσει φόβους για ύφεση και για το τέλος της μεταπολεμικής τάξης πραγμάτων

Lufthansa: Πως αναβαθμίζει την επιχειρηματική θέση με επτά κατηγορίες θέσεων

Η επιλογή θέσης σε μια πτήση ποτέ δεν ήταν πιο περίπλοκη από τις νέες καμπίνες Allegris της Lufthansa

Harley-Davidson: Θέλει εκδίκηση σε περίπτωση που η ΕΕ στοχεύσει τις μοτοσυκλέτες της

Οι δασμοί θα μπορούσαν να ανεβάσουν τις τιμές των μοτοσικλετών της Harley-Davidson σε εξαψήφιο αριθμό σε ορισμένες χώρες, με τις πωλήσεις να βρίσκονται ήδη υπό πίεση στην Ευρώπη

Γιατί ο Τραμπ εξετάζει «μαχαίρι» στα 9 δισ. δολάρια των επιχορηγήσεων προς το πανεπιστήμιο

Το Χάρβαρντ έχει καταγραφεί ως σύμβολο του αμερικανικού ονείρου εδώ και γενιές

Αγωνιώδεις προσπάθειες του Μιλέι για εξαίρεση από τους δασμούς Τραμπ

Οι μεγαλύτερες εξαγωγές που έκανε η Αργεντινή στις Ηνωμένες Πολιτείες πέρυσι ήταν αργό πετρέλαιο, μέταλλα και χημικά προϊόντα

Η Arm ήθελε εξαγορά της Alphawave για να βάλει στο χέρι την τεχνολογία SerDes

Αυτό που... κέντρισε το ενδιαφέρον της Arm ήταν μία συγκεκριμένη τεχνολογία της Alphawave που καθορίζει πόσο γρήγορα οι πληροφορίες μπορούν να εισαχθούν αλλά και να εξαχθούν από ένα μικροτσίπ

Δεν επιδρούν όλοι οι δασμοί με τον ίδιο τρόπο στις τσέπες των Αμερικανών - Τι «λέει» η εμπειρία

Οι δασμοί Τραμπ θα επηρεάσουν και την αμερικανική αγορά με ανατιμήσεις

Τι είναι η νέα μόδα του «oshikatsu» στην οποία ποντάρει η Ιαπωνία για την άνοδο της κατανάλωσης

Το φαινόμενο παρακολουθούν πολιτικοί αλλά και η κεντρική τράπεζα στην Ιαπωνία - Έρχεται νέα αύξηση των μισθών στην Ιαπωνία

Ο Μασκ εξαγοράζει... ψηφοφόρους - 82 εκατ. για να ελέγξει ανώτατο δικαστήριο πολιτείας

Γιατί μια νίκη του πρώην γενικού εισαγγελέα Σίμελ επί της Δημοκρατικής Κρόφορντ θα ήταν όφελος για την πολιτική στρατηγική του Μασκ

Εμπορικό πλεόνασμα 89,3 δισ. κατέγραψε η ΕΕ στα αυτοκίνητα το 2024

ΗΠΑ και Βρετανία ήταν οι κορυφαίοι εξαγωγικοί προορισμοί των αυτοκινήτων που κατασκευάστηκαν εντός της ΕΕ το 2024

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης