Έμφαση στον περιορισμό των πάσης φύσεως εξόδων θα δώσουν τα επόμενα χρόνια οι τράπεζες, με στόχο την όσο τη δυνατόν μεγαλύτερη υποστήριξη της κερδοφορίας τους από το σκέλος των δαπανών.

Με την επικείμενη έναρξη του κύκλου αποκλιμάκωσης των επιτοκίων, τα έσοδα από τα υφιστάμενα υπόλοιπα χορηγήσεων, αναπόφευκτα θα περιοριστούν.

Τα εύσημα Στουρνάρα στις τράπεζες και τα «καμπανάκια»

Μπορεί ένα μέρος των απωλειών να αναπληρωθεί μέσω της παραγωγής νέων δανείων και της αναμενόμενης ενίσχυσης των εισπράξεων από προμήθειες, ωστόσο για να διατηρηθούν τα ετήσια καθαρά κέρδη των τεσσάρων συστημικών ομίλων στη ζώνη των 3,5 δισ. ευρώ, οι διοικήσεις τους καλούνται να αναλάβουν επιπρόσθετες πρωτοβουλίες.

Αυτές έχουν να κάνουν με τη μείωση των εξόδων, σε όλες τις μορφές τους. Την τελευταία τετραετία έχουν γίνει σημαντικά βήματα προς αυτήν την κατεύθυνση, ωστόσο θα απαιτηθούν περισσότερες δράσεις για την επίτευξη των επιχειρησιακών στόχων των επόμενων χρήσεων, όπως αυτοί παρουσιάστηκαν το προηγούμενο διάστημα, στο πλαίσιο της δημοσιοποίησης των οικονομικών καταστάσεων του 2023.

Σύμφωνα με αυτούς, ο δείκτης κόστους προς οργανικά έσοδα θα πρέπει να παραμείνει χαμηλότερα του 40% και να προσεγγίσει τη ζώνη του 35% έως το 2026.

Πρόκειται, όπως επισημαίνουν αναλυτές, για μία δύσκολη άσκηση, δεδομένου πως οι συστημικοί όμιλοι στοχεύουν σε μεγέθυνση του ενεργητικού τους τα επόμενα χρόνια. Ωστόσο, θεωρούν ότι οι στόχοι αυτοί είναι εφικτοί.

Σχέδιο 3 κατευθύνσεων

Αναλυτικότερα, οι βασικές κατευθύνσεις του σχεδίου των τραπεζών για στήριξη του καθαρού τους αποτελέσματος, μέσω των εξόδων όλων των κατηγοριών, είναι οι εξής:

- Λειτουργικές δαπάνες

Οι τράπεζες ολοκλήρωσαν τα προηγούμενα χρόνια πληθώρα προγραμμάτων οικειοθελούς αποχώρησης για το προσωπικό τους, τα οποία σε συνδυασμό με τις συνταξιοδοτήσεις, οδήγησαν στη μείωση των δαπανών για την μισθοδοσία των εργαζομένων τους.

Ανάλογες πρωτοβουλίες, αν και μικρότερης έντασης θα αναληφθούν ξανά, με στόχο διττό: Τόσο τη μείωση των εξόδων, όσο και την εξοικονόμηση πόρων για την ανανέωση του στελεχιακού τους δυναμικού, με νέες προσλήψεις.

- Κόστος χρηματοδότησης

Μετά την αυστηροποίηση της νομισματικής πολιτικής στην ευρωζώνη, διαδικασία που ξεκίνησε το καλοκαίρι του 2022, τα πιστωτικά ιδρύματα βρέθηκαν αντιμέτωπα με την αύξηση του κόστους άντλησης ρευστότητας, τόσο από τις αγορές, όσο και από τους καταθέτες.

Η επιστροφή της χώρας ωστόσο στην επενδυτική βαθμίδα συνέβαλε καθοριστικά στην άμβλυνση των σχετικών επιπτώσεων. Τα επιτόκια υποχώρησαν, ωστόσο παραμένουν σημαντικά πιο υψηλά από την προ της ενεργειακής κρίσης εποχή.

Όταν λοιπόν ξεκινήσει η μείωση των ευρωπαϊκών επιτοκίων, θα υποχωρήσουν και οι δαπάνες για τόκους.

Πρόκειται για μία σημαντική εξέλιξη, δεδομένου ότι οι ελληνικοί όμιλοι θα πρέπει να διατηρούν ομόλογα σημαντικού ύψους, στο πλαίσιο της υποχρέωσης για τις ελάχιστες κεφαλαιακές απαιτήσεις (MREL).

Για την επίτευξη του τελικού στόχου την Πρωτοχρονιά του 2026 θα απαιτηθούν νέες εκδόσεις που θα ενισχύσουν τους δείκτες κεφαλαιακής επάρκειας κατά περίπου 3 δισ. ευρώ.

Επιπλέον, οι τράπεζες αναμένεται να μειώσουν το κόστος εξυπηρέτησης των χρεογράφων που είχαν εκδώσει στο παρελθόν με την ανάκληση και την αντικατάστασή τους με νέους πιο φθηνούς τίτλους.

Στον αντίποδα, αναμένονται μειώσεις στα καταθετικά επιτόκια, που θα βοηθήσουν σημαντικά το οργανικό αποτέλεσμα, καθώς το μεγαλύτερο μέρος του παθητικού των τραπεζών αποτελείται από τις αποταμιεύσεις νοικοκυριών και επιχειρήσεων.

- Κόστος για τον πιστωτικό κίνδυνο

Πρόκειται για την πηγή του κακού για τις τράπεζες, που οδήγησε σε συνεχείς ζημιογόνες χρήσεις μέχρι και το 2021, λόγω του υψηλού αποθέματος των κόκκινων δανείων στα χαρτοφυλάκιά τους.

Μετά την αποκλιμάκωση ωστόσο των δεικτών καθυστερήσεων, κυρίως μέσω τιτλοποιήσεων και πωλήσεων μη εξυπηρετούμενων ανοιγμάτων, σε χαμηλά μονοψήφια ποσοστά, το κόστος για τον πιστωτικό κίνδυνο έχει μειωθεί αισθητά.

Αναμένεται δε, να υποχωρήσει σε ακόμη πιο χαμηλά επίπεδα την ερχόμενη τριετία, διαμορφούμενο στις 50 – 60 μονάδες βάσης επί του συνολικού ενεργητικού των συστημικών ομίλων, καθώς θα συνεχίζεται η μείωση των NPEs.

Latest News

Οι δασμοί Τραμπ και οι άλλες προκλήσεις για τον κλάδο του καφέ

Οι δασμοί Τραμπ αναμένεται να είναι μία ακόμα πρόκληση για τον κλάδο του καφέ, που ήδη δοκιμάζεται από τις συνεχείς ανατιμήσεις και την κλιματική αλλαγή

Οι 2+1 καταλύτες που φέρνουν deals στην Πληροφορική

Τα πολλαπλά έργα ιδιωτικού και δημόσιου τομέα, η ψηφιοποίηση της αγοράς και η Τεχνητή Νοημοσύνη είναι οι καταλύτες που γεννούν νέα deals στην Πληροφορική - Ποιες είναι οι αβεβαιότητες που παραμένουν

![Επιχειρήσεις: Με τι επιτόκιο δανείζονται – Πώς θα ξεκλειδώσει περισσότερη ρευστότητα [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/daneia-trapezes-768x432-1-600x338.jpg)

Με τι επιτόκιο δανείζονται οι ελληνικές επιχειρήσεις - Πώς θα ξεκλειδώσει περισσότερη ρευστότητα [γράφημα]

Η υποχώρηση των επιτοκίων δημιουργεί αυξημένες ευκαιρίες για τις τράπεζες

Πώς «εθίστηκε» η αγορά στις προσφορές – Από τα προϊόντα κράχτες στο… ζύγι

Οι προσφορές και το χρονικό της γιγάντωσης των προσφορών στην ελληνική αγορά – Ο ρόλος των φθηνών ανώνυμων προϊόντων

Πώς θα λειτουργήσουν καταστήματα και σούπερ μάρκετ το Μ. Σάββατο

Αναλυτικά οι ώρες λειτουργίας - Οι συστάσεις του ΕΦΕΤ

Worldline: Το μέλλον των ψηφιακών πληρωμών είναι ανθρώπινο και προσωποποιημένο

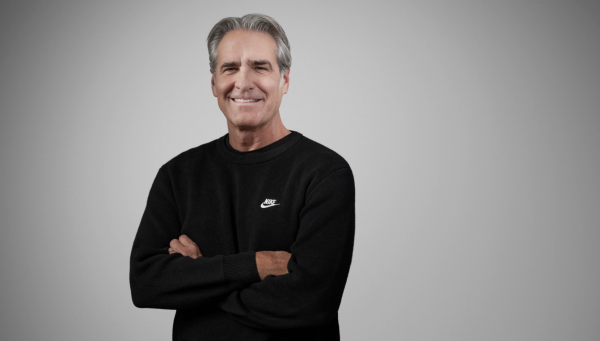

«Το μέλλον των πληρωμών δεν είναι απλώς ψηφιακό. Είναι έξυπνο, ανθρώπινο και εξατομικευμένο» επισήμανε ο κ. Κιτιξής, Country Head and Managing Director της Worldline

Πώς επηρεάζονται οι τραπεζικές συναλλαγές από τις αργίες

Οι ηλεκτρονικές συναλλαγές μέσω web banking και mobile apps θα λειτουργούν κανονικά

Ποιοι χάνουν, ποιοι κερδίζουν από τη μείωση των επιτοκίων της ΕΚΤ

Νέα εποχή φθηνού χρήματος στην Ελλάδα με τη βούλα της ΕΚΤ - Η μείωση στα επιτόκια ρίχνει τα έσοδα στις τράπεζες και τις αποδόσεις στις καταθέσεις

Δωδώνη: Τριάντα χρόνια συγκρούσεων, 3 ιδιοκτήτες και ο νικητής

Μετά από 13 χρόνια και μεγάλη προσπάθεια τα αδέλφια Σαράντη αποκτούν το ισχυρότερο εξαγωγικό brand name στην φέτα, την Δωδώνη

Με 1,7 δισ. χτίζει εργοστάσια και αποθήκευση ενέργειας - Το deal με Κοπελούζο

Η ΔΕΗ ολοκληρώνει την απόκτηση του μεριδίου του Κοπελούζου στο CCGT Αλεξανδρούπολης - Οι νέες επενδύσεις για ευέλικτη παραγωγή συνολικής ισχύος περίπου 2,3 GW

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης