Την σημαντική βελτίωση των δεικτών των μη εξυπηρετούμενων δανείων από τις ελληνικές τράπεζες επισημαίνει στην σημερινή της ανάλυση η DBRS, αλλά δεν παραλείπει να αναφέρει ότι ακόμη οι δείκτες NPLs του κλάδου είναι οι υψηλότερη στην Ευρώπη.

Ειδικότερα, σε ανάλυσή του για τα «κόκκινα δάνεια» των ευρωπαϊκό τραπεζικό κλάδο, ο DBRS διαπιστώνει ότι ο δείκτης NPL παρέμεινε ανθεκτικός το 2023, παρουσιάζοντας πολύ λίγα σημάδια ουσιαστικής επιδείνωσης παρά τις αυξήσεις των επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα. Ωστόσο, σε ορισμένες χώρες οι τράπεζες παρουσίασαν μεγάλες διαφορές στις επιδόσεις τους.

Ενώ ο οίκος θεωρεί ότι ο πλήρης αντίκτυπος της αύξησης των επιτοκίων δεν έχει μεταφερθεί πλήρως στην ποιότητα του ενεργητικού των τραπεζών, το ανθεκτικό οικονομικό περιβάλλον και τα επίπεδα ανεργίας θα συνεχίσουν να εμποδίζουν την κλιμάκωση των προβλημάτων ποιότητας του ενεργητικού των ευρωπαϊκών τραπεζών.

Μέσα σε αυτό το πλαίσιο ,ωστόσο, εξακολουθεί να αναμένει κάποια επιδείνωση του δείκτη μη εξυπηρετούμενων δανείων σε ορισμένες τράπεζες, ιδιαίτερα σε σχέση με ορισμένους τομείς που δέχονται πιέσεις, όπως τα εμπορικά ακίνητα και η ιδιωτική πίστη.

Επιπλέον, αναμένει επίσης ότι ο ρυθμός μείωσης που επιτεύχθηκε τα τελευταία χρόνια σε ορισμένες τράπεζες είναι απίθανο να διατηρηθεί το 2024.

Οι δείκτες μη εξυπηρετούμενων δανείων των ευρωπαϊκών τραπεζών παρέμειναν ανθεκτικοί

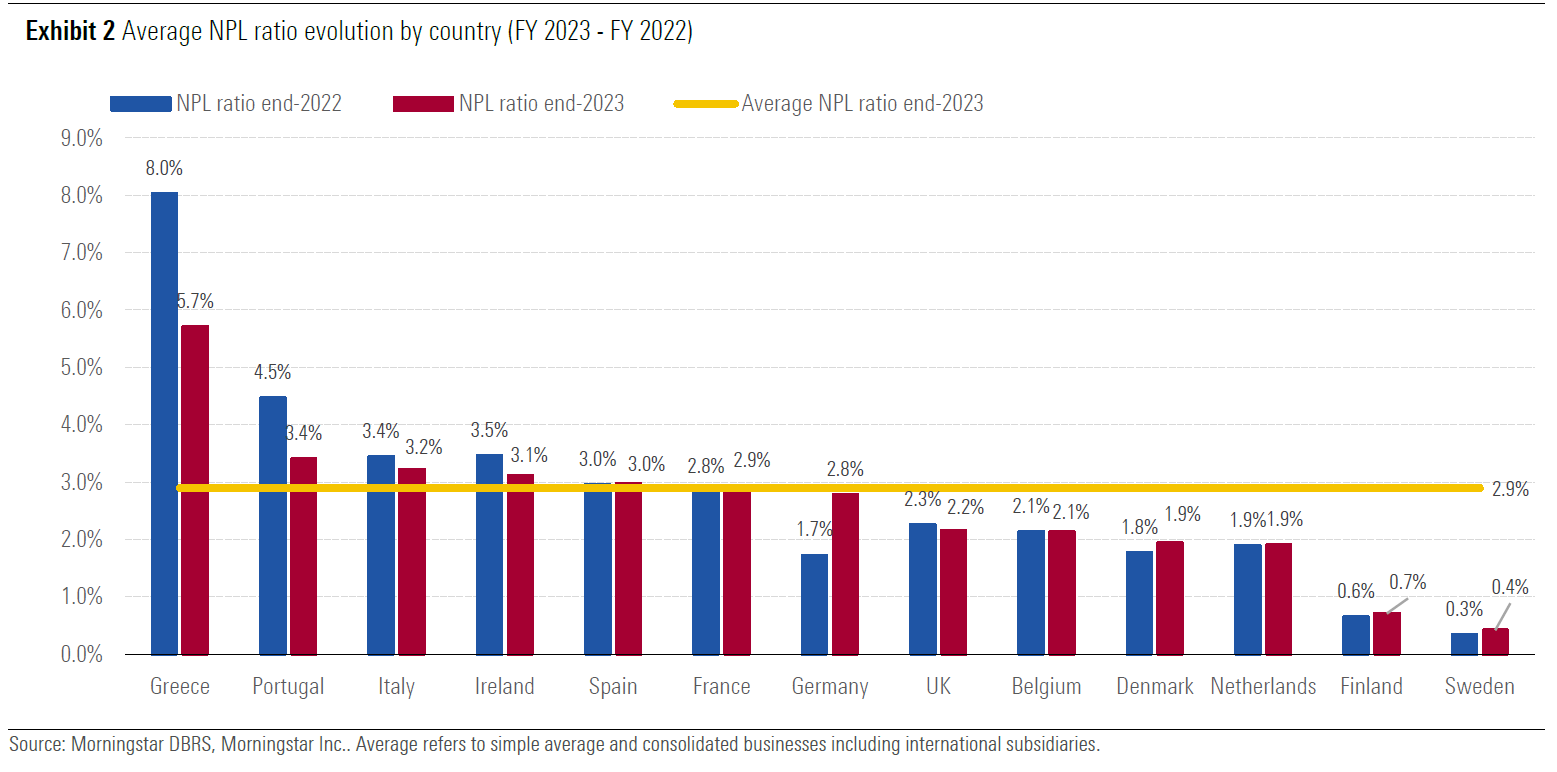

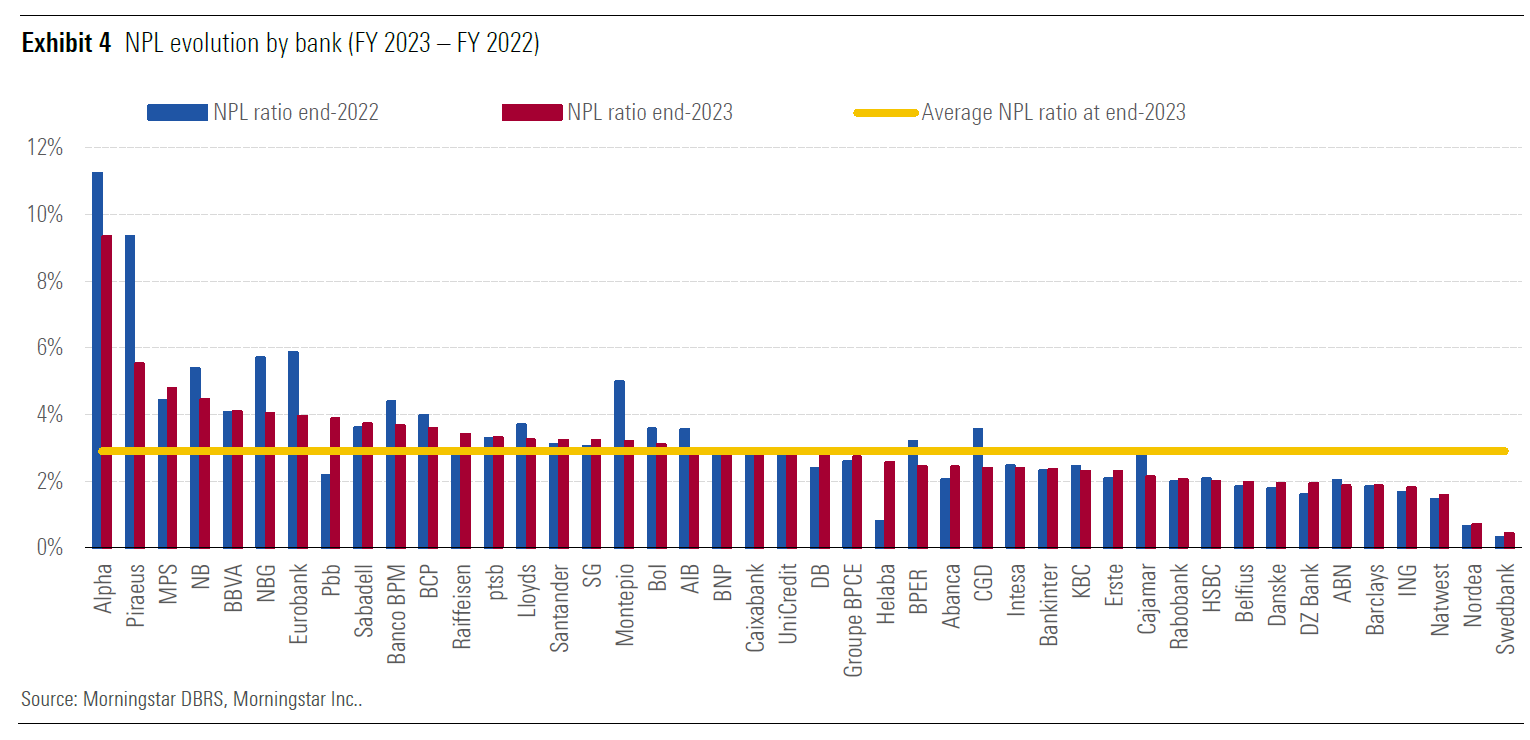

Ο μέσος δείκτης μη εξυπηρετούμενων δανείων για το δείγμα των ευρωπαϊκών τραπεζών ήταν 2,9% στο τέλος του 2023, ελαφρώς βελτιωμένος από το 3,1% στο τέλος του 2022. Ωστόσο, οι διαφορές που παρατηρήθηκαν το γ΄ τρίμηνο σε ορισμένες χώρες, διευρύνθηκαν περαιτέρω το δ΄ τρίμηνο.

Οι τράπεζες σε χώρες που παραδοσιακά είχαν τους χαμηλότερους δείκτες μη εξυπηρετούμενων δανείων στην Ευρώπη, δηλαδή η Γερμανία, η Αυστρία, η Δανία και η Γαλλία, παρουσίασαν τη μεγαλύτερη επιδείνωση των δεικτών στο τέλος του 2023 σε ετήσια βάση (YoY).

Επιπλέον, οι τράπεζες σε χώρες με παραδοσιακά υψηλό δείκτη μη εξυπηρετούμενων δανείων, όπως η Ελλάδα, η Πορτογαλία, η Ιρλανδία και η Ιταλία, παρουσίασαν σημαντική βελτίωση του δείκτη μη εξυπηρετούμενων δανείων σε ετήσια βάση στο τέλος του 2023.

Ενδεικτικά, οι τράπεζες στη Γερμανία παρουσίασαν τη μεγαλύτερη επιδείνωση των δεικτών μη εξυπηρετούμενων δανείων, με αύξηση 106 μ.β. στο μέσο όρο του δείκτη για το οικονομικό έτος 2023 σε 2,8% στο τέλος του 2023, από 1,7% στο τέλος του 2022. Η αύξηση σχετίζεται σε μεγάλο βαθμό με τα υψηλότερα μη εξυπηρετούμενα δάνεια από εμπορικά ακίνητα στην Pbb και την Helaba, λόγω των ανοιγμάτων σε γραφεία, σε μεμονωμένους δανειολήπτες και στις ΗΠΑ.

Από την άλλη, οι τράπεζες στην Ελλάδα παρουσίασαν τη μεγαλύτερη βελτίωση των δεικτών μη εξυπηρετούμενων δανείων το οικονομικό έτος 2023, σε συνέχεια της τάσης μείωσης που παρατηρήθηκε τα δύο τελευταία έτη. Ο δείκτης μη εξυπηρετούμενων δανείων για τις ελληνικές τράπεζες μειώθηκε κατά μέσο όρο κατά 233 μονάδες βάσης σε 5,7% στο τέλος του 2023, σημαντική βελτίωση από 8% στο τέλος του 2022.

Ωστόσο, οι τράπεζες αυτές παραμένουν οι τράπεζες με τον υψηλότερο δείκτη μη εξυπηρετούμενων δανείων μεταξύ των τραπεζών που καλύπτει η DBRS.

Το κόστος κινδύνου

Σε διαφορετική ανάλυσή του, ο DBRS αναλύει και το κόστος κινδύνου (CoR) των ευρωπαϊκών τραπεζών, το οποίο παρέμεινε σταθερό το 2023, γεγονός που υποδηλώνει ότι η ταχεία αύξηση των επιτοκίων από τα τέλη του 2021 δεν είχε ακόμη τον αντίκτυπο που αναμενόταν αρχικά στην ποιότητα του ενεργητικού των τραπεζών.

Το 2023, οι περισσότερες τράπεζες συνέχισαν την τάση του CoR που παρατηρήθηκε το πρώτο εξάμηνο του 2023, χωρίς σημαντική επιδείνωση σε σχέση με το οικονομικό έτος 2022. Ωστόσο, σημειώθηκε κάποια επιδείνωση στις τράπεζες στη Γερμανία, η οποία σχετίζεται κυρίως με τα εμπορικά ακίνητα (CRE), καθώς και στις τράπεζες στην Πορτογαλία, την Ιρλανδία και σε μικρότερο βαθμό στην Ισπανία, οι οποίες ανέφεραν επίσης υψηλότερα επίπεδα CoR, κυρίως λόγω της επικαιροποίησης των πιστωτικών μοντέλων με πιο συντηρητικές οικονομικές παραδοχές.

Η DBRS αναμένει ότι οι περισσότερες ευρωπαϊκές χώρες θα συνεχίσουν να αναπτύσσονται και να αναφέρουν ανθεκτικά επίπεδα ανεργίας, τα οποία θεωρεί ότι θα στηρίξουν την ικανότητα των δανειοληπτών να ανταποκριθούν στις πληρωμές των δανείων και θα συνεχίσουν να διατηρούν την ποιότητα του ενεργητικού των ευρωπαϊκών τραπεζών.

Ενώ τα επιτόκια είναι πιθανό να αρχίσουν να μειώνονται αργά τα επόμενα τρίμηνα, οι αυξημένες προκλήσεις στον τομέα των CRE και οι συνεχιζόμενοι γεωπολιτικοί κίνδυνοι θα μπορούσαν να μεταφραστούν σε υψηλότερες προβλέψεις για τις ευρωπαϊκές τράπεζες.

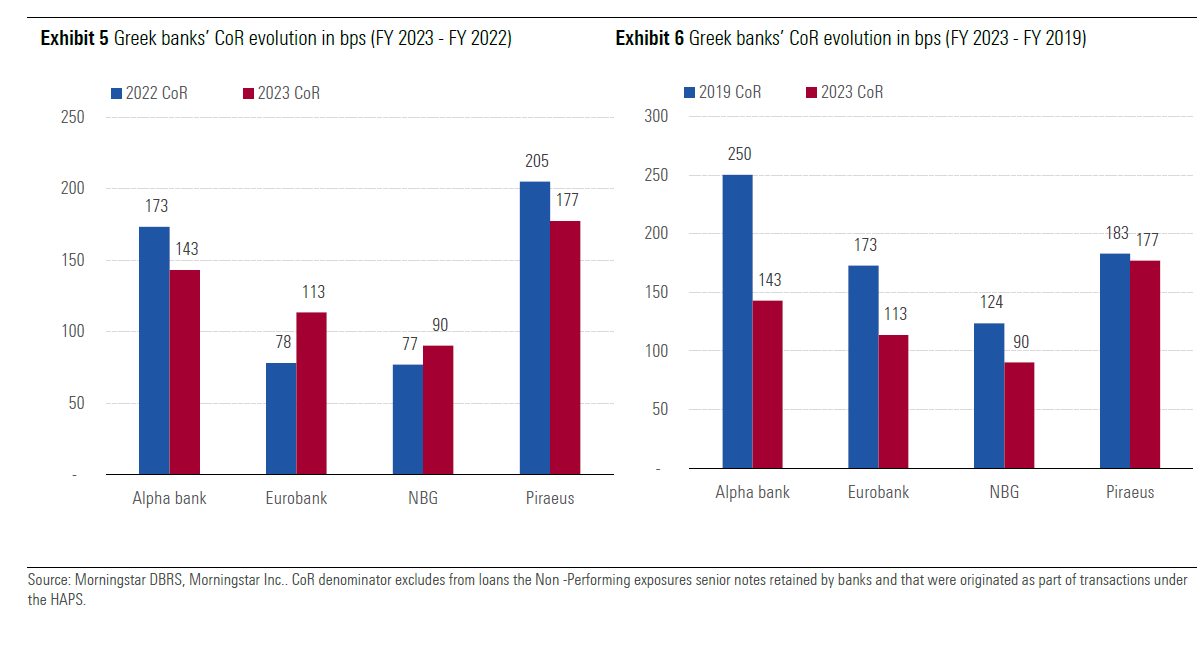

Το CoR στην Ελλάδα

Η DBRS εξέτασε επίσης την εξέλιξη του CoR για τις ελληνικές τράπεζες, αν και δεν τις συμπεριέλαβε στην ανάλυση του δείγματος των τραπεζών, δεδομένου ότι τα επίπεδα του CoR τους είναι πολύ υψηλότερα από το μέσο όρο του δείγματος.

Ο μέσος όρος του CoR για τις τέσσερις συστημικές ελληνικές τράπεζες παρέμεινε σε γενικές γραμμές σταθερός το 2023 στις 131 μ.β. έναντι 133 μ.β. το 2022, αλλά πολύ βελτιωμένος από τις 182 μ.β. το 2019.

Ανά τράπεζα, οι επιδόσεις ήταν πιο μικτές, με την Alpha Bank και την Πειραιώς να εμφανίζουν χαμηλότερα επίπεδα CoR σε ετήσια βάση και την Eurobank και την ΕΤΕ να αναφέρουν υψηλότερο CoR το οικονομικό έτος 2023, κυρίως λόγω των προβλέψεων που είχαν προκαταβάλει για πρόσθετη μείωση του κινδύνου.

Latest News

S&P Global: Υψηλές οι αποδόσεις των ελληνικών τραπεζών – Οδηγός τα υψηλά κεφάλαια και η μείωση του κινδύνου

Όπως εξηγεί η Tedeschi, οι τέσσερις μεγαλύτερες τράπεζες της Ελλάδας θα επιστρέψουν περισσότερα κεφάλαια στους επενδυτές το 2025

Δεσμεύσεις του υπουργείου Ανάπτυξης για τη βελτίωση του θεσμικού πλαισίου λειτουργίας των ΒΙΠΕ

Δεσμεύσεις από το υπουργείο Ανάπτυξης μετα την κοινοβουλευτική ερώτηση των βουλευτών Λευτέρη Αυγενάκη και Γιώργου Κοτρωνιά

Κρι Κρι: Στα 256 εκατ. ευρώ ο τζίρος το 2024, αυξημένος κατά 18,5%

Το Διοικητικό Συμβούλιο της ΚΡΙ ΚΡΙ πρότεινε τη διανομή μερίσματος μικτού ποσού 0,40 ευρώ ανά μετοχή

Alpha Trust Ανδρομέδα: Τη διανομή μερίσματος 0,32 ευρώ/ μετοχή ενέκρινε η ΓΣ

Η καταβολή θα αρχίσει την Παρασκευή 13.06.2025 και θα πραγματοποιηθεί μέσω της Τράπεζας Πειραιώς

ΔΕΗ: Κάτω του 5% έπεσε το ποσοστό της Helikon Long Short Equity Fund Master ICAV

Τι αναφέρει η επιχείρηση

Τεχνητή νοημοσύνη στη βιομηχανία και «έξυπνες» υποδομές, οι μοχλοί ανάπτυξης για τη Siemens

Για τον μετασχηματισμό της Siemens σε ηγέτιδα εταιρεία τεχνολογίας χάρη στην ισχυρή κουλτούρα καινοτομίας και την αξιοποίηση της τεχνολογίας, μίλησε ο Βασίλης Χατζίκος, CEO Siemens Ελλάδας, στο 10ο Οικονομικό Φόρουμ των Δελφών

AS Company: Ρεκόρ πωλήσεων το 2024 – Μέρισμα 0,17 ευρώ/μετοχή

Ο όμιλος AS Company διατήρησε την ηγετική του θέση στην αγορά παιχνιδιών, ενισχύοντας περαιτέρω το προϊοντικό του χαρτοφυλάκιο με επιτυχημένα καινοτόμα προϊόντα που συνδυάζουν υψηλή ποιότητα και ανταγωνιστική τιμή.

IDEAL Holdings: Στην OHA το 15% μετά την πρώτη της επένδυση 61,5 εκατ.

Τι αναφέρει η εταιρεία

Αύξηση κερδών κατά 37% το 2024 για τον ΟΛΘ - Προτείνει μέρισμα 2 ευρώ/μετοχη

Το προτεινόμενο μέρισμα θα είναι στα € 2 ανά μετοχή, αυξημένο κατά 54% σε σχέση με το προηγούμενο έτος (1,3 ευρώ ανά μετοχή)

Μύλοι Κεπενού: Στα 1,2 εκατ. τα κέρδη προ φόρων το 2024

Οι καθαρές πωλήσεις της εταιρείας Μύλοι Κεπενού διαμορφώθηκαν στα 57,91 εκατ.

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης