Οι αγορές ολισθαίνουν και οι κύριες ιστορίες που λένε οι επενδυτές στον εαυτό τους για να κατανοήσουν τον κόσμο αποσυντίθενται, αναφέρουν οι FT.

Ξεχάστε τις Magnificent Seven… έρχονται οι Electric Eleven και θα ταράξουν τις αγορές

Σηκώνουν τα χέρια ψηλά…

Εκτός από αυτό, το δεύτερο τρίμηνο του έτους πηγαίνει απλά υπέροχα. Η πρώτη από αυτές τις ιστορίες, ή «αφηγήσεις», είναι γύρω από τις προοπτικές των επιτοκίων. Εκεί, τόσο οι υπεύθυνοι χάραξης πολιτικής όσο και οι επενδυτές σηκώνουν τα χέρια ψηλά και παραδέχονται ότι έκαναν λάθος. Μια σειρά αισιόδοξων στοιχείων για τον πληθωρισμό σημαίνει ότι δεν είναι πλέον πιθανό να δούμε την Federal Reserve να μειώνει τα επιτόκια σκληρά και γρήγορα, απομακρύνοντας έναν από τους θεμελιώδεις πυλώνες από τα κέρδη στις ριψοκίνδυνες τιμές των περιουσιακών στοιχείων.

Αυτή η μάλλον ενοχλητική επανεξέταση του ποια είναι, τελικά, η μεγαλύτερη μεταβλητή στον καθορισμό του τρόπου συμπεριφοράς των μετοχών και των ομολόγων, έχει μεγάλη σημασία. Αλλά δεν είναι ο μόνος πυλώνας της αγοράς που λυγίζει και τροφοδοτεί μια πτώση 4% στις παγκόσμιες μετοχές μέχρι στιγμής αυτό το μήνα.

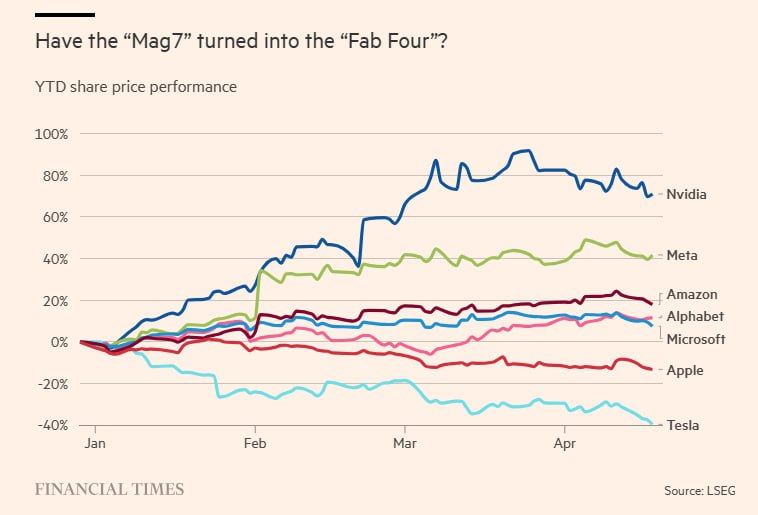

Ένα άλλο είναι το πολυδιαφημισμένο φαινόμενο Magnificent Seven, όπου μια χούφτα υπερμεγέθεις αμερικανικές εταιρείες που εστιάζουν στην τεχνολογία, ιδιαίτερα εκείνες με μια μυρωδιά τεχνητής νοημοσύνης γι ‘αυτούς, κρατούν πολύ ουρανό. Μαζί, η Nvidia, η Meta, η Apple, η Tesla, η Amazon, η Alphabet και η Microsoft, έχουν κάνει ένα τεράστιο μέρος της βαριάς ανύψωσης της συνολικής χρηματιστηριακής αγοράς των ΗΠΑ – και ακόμη και των παγκόσμιων μετοχών τους τελευταίους μήνες. Είναι γνωστό ότι αντιπροσωπεύουν περίπου το ένα τέταρτο της αξίας ολόκληρου του δείκτη S&P 500 των αμερικανικών μετοχών. Θα μπορούσατε να χωρέσετε πολλά ευρωπαϊκά χρηματιστήρια σε οποιοδήποτε από αυτά.

Βαρόμετρο οι τεχνολογικοί κολοσσοί για τις αγορές

Εάν αγοράσατε μετοχές στην εταιρεία κατασκευής τσιπ Nvidia στις αρχές του τρέχοντος έτους, έχετε αυξηθεί κατά 70% περίπου. Ωραία δουλειά αν μπορείτε να το πάρετε. Πολλές άλλες αγορές στην Ευρώπη και την Ασία έχουν πολύ υψηλότερα επίπεδα συγκέντρωσης. Αλλά το τεράστιο μέγεθος αυτών των αμερικανικών εταιρειών – η κεφαλαιοποίηση της Nvidia είναι περίπου 2 τρισεκατομμύρια δολάρια – σημαίνει ότι συχνά αναφέρονται όχι μόνο ως συλλογή μετοχών αλλά και ως καθοριστικός παράγοντας για το πού κατευθύνονται και άλλες τιμές περιουσιακών στοιχείων.

Το πρόβλημα είναι ότι ακόμη και η Nvidia έχει βγει από το «βρασμό», παρά την ανακοίνωση στοιχείων κερδών νωρίτερα φέτος. Από το υψηλό σημείο στις αρχές Μαρτίου, η μετοχή έχει υποχωρήσει κατά 12%. Οι μετοχές της Tesla είναι ένα σόου τρόμου, μειωμένο κατά 40% μέχρι στιγμής το 2024. Η Apple έχει χάσει 13%. Η Microsoft έχει αυξηθεί “μόλις” 7% περίπου – εξακολουθεί να είναι εξαιρετικά αξιοσέβαστη φυσικά, αλλά έχει κρυώσει μέχρι στιγμής τον Απρίλιο. Η Amazon ενισχύεται κατά 18% και η Meta κατά 42%. Η Google είναι 12.

Τα μυαλά που ρωτούν πρέπει να αναρωτηθούν αν το “Mag7” είναι ένα συνεκτικό θέμα καθόλου ή απλώς ένα εύχρηστο παρατσούκλι – ακόμη και ένα αστείο που πήγε πολύ μακριά, ονειρευμένο από επενδυτικές τράπεζες (πιθανώς) ή δημοσιογράφους (όχι, σίγουρα όχι). Οι νέες παραλλαγές που κάνουν τους γύρους περιλαμβάνουν το Fab Four ή ακόμα και το Terrific Two και το Floppy Five. Ποτέ μην υποτιμάτε την τάση της υποτιθέμενης πολύ σοβαρής βιομηχανίας χρηματοπιστωτικών υπηρεσιών να καταλήξει σε αυτά τα πράγματα. (Αξίζει να τονίσουμε ότι, όπως έχουμε επισημάνει προηγουμένως, το θέμα με τους Magnificent Seven στην ταινία που ενέπνευσε το όνομα, είναι ότι τέσσερις από τους επτά ήρωες είναι νεκροί μέχρι το τέλος.)

Αμφιβολίες

Οι διαχειριστές κεφαλαίων πρέπει τώρα να αποφασίσουν εάν η τελευταία πτώση αυτών των μετοχών είναι κάτι που πρέπει να φοβούνται ή απλώς ένα χτύπημα. Μήπως ο ενθουσιασμός γύρω από τις μετοχές με γεύση τεχνητής νοημοσύνης έχει απλώς ξεπεράσει τον εαυτό του; Έχει νόημα να ανταμείβονται οι δημιουργοί και οι πρώτοι χρήστες της τεχνολογίας τεχνητής νοημοσύνης και όχι οι μετοχές στον τομέα της υγειονομικής περίθαλψης, των τραπεζών ή οποιουδήποτε άλλου τομέα είναι πιθανό να είναι οι μακροπρόθεσμοι δικαιούχοι;

Ο Yves Choueifaty, ιδρυτής του γαλλικού επενδυτικού οίκου Tobam και πιστός στη δύναμη της διαφοροποίησης του χαρτοφυλακίου, δήλωσε ότι ο βαθμός συγκέντρωσης της αγοράς που ενσωματώνεται σε αυτές τις μετοχές είναι ανθυγιεινός. «Φτάσαμε στο μέγιστο; Κανείς δεν ξέρει», είπε. «Όλοι γνωρίζουν ότι αυτή η συγκέντρωση δεν είναι βιώσιμη μακροπρόθεσμα, αλλά μπορεί ακόμα να συνεχιστεί για μερικούς μήνες ή ακόμα και μερικά χρόνια».

Δοκιμασία νεύρων

Αλλά ένα νέο σημείωμα από την HSBC υποδηλώνει ότι αυτή η τάση μπορεί να έχει μόλις ξεκινήσει. «Για να κατανοήσουμε πραγματικά πόσο κυρίαρχοι υπήρξαν, σκεφτείτε ότι μόνο το 5% της αγοράς – περίπου 25 μετοχές – έχει αποφέρει ισχυρότερες αποδόσεις σε ετήσια βάση», έγραψε ο παγκόσμιος στρατηγικός αναλυτής μετοχών Alastair Pinder. Αλλά «η πραγματική έκπληξη» είναι ότι η έρευνα της τράπεζας σε 150 από τα μεγαλύτερα αμοιβαία κεφάλαια των ΗΠΑ δείχνει ότι «σχεδόν κάθε διαχειριστής κεφαλαίων των ΗΠΑ είναι underweight αυτών των μετοχών συλλογικά» λόγω περιορισμών για ορισμένους τύπους κεφαλαίων στη συγκέντρωση μεμονωμένων μετοχών.

“Όλα τα Magnificent 7 κατατάσσονται στα 10 μεγαλύτερα underweights αμοιβαίων κεφαλαίων σε σχέση με το σημείο αναφοράς”, έγραψε, με την Apple να βρίσκεται στην κορυφή του σωρού. “Θα μπορούσε κανείς να υποστηρίξει ότι οι Magnificent 7 είναι ταυτόχρονα οι πιο over-owned και οι πιο underweight μετοχές στις ΗΠΑ”. Ορισμένοι μεγάλοι διαχειριστές αμοιβαίων κεφαλαίων έχουν ήδη αρχίσει να ανακατατάσσουν τα αμοιβαία κεφάλαια για να τα απαλλάξουν από τα όρια θέσης. Η HSBC πιστεύει ότι αυτό είναι πιθανό να συνεχιστεί και θα μπορούσε να ωθήσει περαιτέρω επενδύσεις προς την κατεύθυνση αυτού του ομίλου – αν και φαντάζεται κανείς ότι κάποιοι θα απομακρυνθούν τώρα από την Tesla.

Η διάθεση μεταξύ των διαχειριστών κεφαλαίων εξακολουθεί να φαίνεται να είναι μια τάση να αγοράζουν βουτιές, και αυτή είναι η πρώτη βουτιά σε βασικούς χρηματιστηριακούς δείκτες που έχουμε δει εδώ και μερικούς μήνες. Ωστόσο, είναι μια δοκιμασία νεύρων, με λίγα καθοδηγητικά φώτα στα οποία μπορείτε να βασιστείτε.

Latest News

Νέος Chief Investment Officer της Data4 ο Αλεξάντερ Ογιαρτ

Ο νέος διευθυντής επενδύσεων της Data4 έχει συμβάλλει στη συγκέντρωση χρηματοδότησης χρέους ύψους 3,3 δισεκατομμυρίων ευρώ για τη στήριξη της ανάπτυξης του ομίλου

Πολωνία: Ανεβάζει στο 5% τις αμυντικές δαπάνες – Το μεγαλύτερο ποσοστό στο ΝΑΤΟ

Η Πολωνία είναι το μέλος του ΝΑΤΟ που δαπανά το μεγαλύτερο μέρος του προϋπολογισμού της στην άμυνα σε σχέση με οποιαδήποτε άλλη χώρα μέλος της Συμμαχίας, συμπεριλαμβανομένων των ΗΠΑ

Το πλήγμα των δασμών στις Big Tech των ΗΠΑ

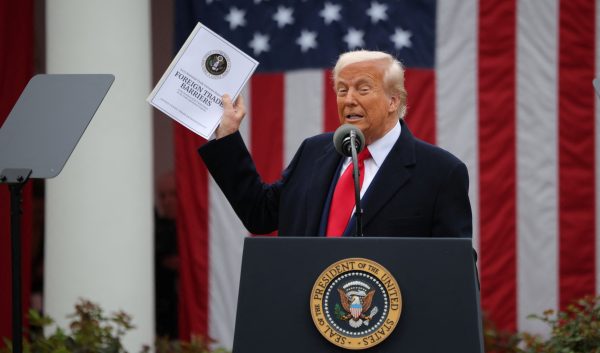

Ο οικονομικός αντίκτυπος των δασμών Τραμπ στις μετοχές των Big Tech στις ΗΠΑ- Ηχηρό σοκ μετά τις ανακοινώσεις

Σε αναστολή επενδυσεων στις ΗΠΑ καλεί ο Μακρόν τις ευρωπαϊκές εταιρείες

Ο Εμανουέλ Μακρόν ζητά να ανασταλούν οι επενδύσεις έως ότου ξεκαθαριστούν τα πράγματα με τις Ηνωμένες Πολιτείες

Κρούγκμαν: «Καταρρίπτει» το αφήγημα Τραμπ για τον τρόπο υπολογισμό των δασμών

Ο Νομπελίστας οικονομόλογος έγραψε για τον Τραμπ ότι έχει τρελαθεί τελείως ενώ επικαλείται ψευδή στοιχεία!

Ισπανία: Η κυβέρνηση Σάντσεθ καταργεί το πρόγραμμα Golden Visa

Η ισπανική κυβέρνηση θέλει να αντιμετωπίσει το στεγαστικό πρόβλημα και την αύξηση στις τιμές των ακινήτων - Η στέγαση είναι δικαίωμα, λέει ο Ισπανός πρωθυπουργός

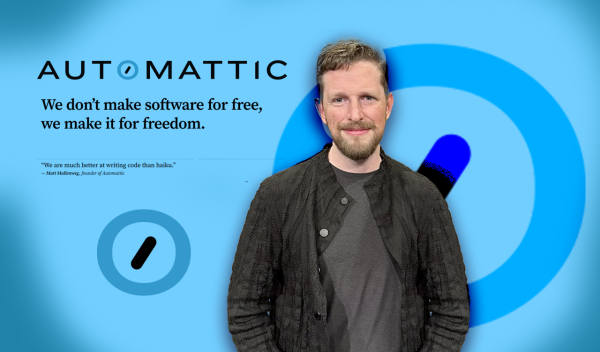

Το 16% του προσωπικού της σχεδιάζει να απολύσει η Automatic

Η Automatic, η εταιρεία του Tumblr και του WordPress, ανακοίνωσε τις απολύσεις λίγους μήνες μετα τις αποχωρήσεις στελεχών

Ο CEO της Volvo λέει ότι η εταιρεία θα παράγει περισσότερα αυτοκίνητα στις ΗΠΑ

Λίγες ώρες μετά την ανακοίνωση των αμερικανικών δασμών, η Volvo δηλώνει ότι θα αυξήσει την παραγωγή στο εργοστάσιό της στο Charleston της Νότιας Καρολίνας

Τραμπ για δασμούς: Το χειρουργείο τελείωσε, ο ασθενής επέζησε και θα γίνει πιο δυνατός από ποτέ

Με χειρουργό και μάλιστα επιτυχημένο παρομοιάζει τον εαυτό του ο Ντόναλντ Τραμπ, ενώ αποκαλεί τις ΗΠΑ «ασθενή» τον οποίο ο ίδιος χειρούργησε μέσω της επιβολής… δεσμών

Η Ευρώπη ετοιμάζεται να βάλει «ψαλίδι» στον GDPR

Για τις μικρές και ταλαιπωρημένες επιχειρήσεις, οι όγκοι εγγράφων που ζητά ο GDPR από τις εταιρείες να παράγουν αποτελούν εδώ και καιρό ένα πρόβλημα

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης